Курганская ипотечно-жилищная корпорация | КИЖК | ипотека в Кургане

Я являюсь гражданином РФ. Работаю в городе Кургане, а прописан в другой области. Могу ли получить ипотечный кредит на покупку квартиры в городе Кургане?

Вы можете оформить ипотечный заём на приобретение квартиры на вторичном рынке в Курганской области. Согласно стандартам ОАО «АИЖК» не требуется обязательная регистрация по месту приобретения жилья.

Можно ли использовать материнский капитал для погашения кредита по программе «Военная ипотека»?

В соответствии с частью 1 статьи 11 Федерального закона от 20 августа 2004 г. № 117-ФЗ «О накопительно-ипотечной системе жилищного обеспечения военнослужащих» жилое помещение, приобретенное участником накопительно-ипотечной системы жилищного обеспечения военнослужащих (далее – участник НИС) с использованием средств целевого жилищного займа (далее – средства ЦЖЗ), оформляется в собственность военнослужащего.

Вместе с тем, в соответствии с частью 4 статьи 10 Федерального закона от 29 декабря 2006 г. № 256-ФЗ «О дополнительных мерах государственной поддержки семей, имеющих детей» жилое помещение, приобретенное с использованием средств (части средств) материнского (семейного) капитала, оформляется в общую собственность родителей, детей (в том числе первого, второго, третьего ребенка и последующих детей) с определением размера долей по соглашению.

№ 256-ФЗ «О дополнительных мерах государственной поддержки семей, имеющих детей» жилое помещение, приобретенное с использованием средств (части средств) материнского (семейного) капитала, оформляется в общую собственность родителей, детей (в том числе первого, второго, третьего ребенка и последующих детей) с определением размера долей по соглашению.

С целью правового урегулирования вопросов, связанных с возможностью использования средств материнского (семейного) капитала при приобретении участниками НИС жилых помещений с использованием средств ЦЖЗ, разработан и направлен в Правительство Российской Федерации проект федерального закона «О внесении изменений в статьи 4 и 11 Федерального закона «О накопительно-ипотечной системе жилищного обеспечения военнослужащих».

Проектом федерального закона предусматривается обязать военнослужащего оформить жилое помещение, приобретенное в рамках НИС с использованием средств (части средств) материнского (семейного) капитала, в общую собственность всех членов семьи участника НИС после снятия обременения с жилого помещения.

Информация о принятии закона, позволяющего участнику НИС использовать материнский капитала при приобретении жилья по программе «Военная ипотека» будет размещена дополнительно.

Возможно ли получить налоговый вычет на приобретаемую квартиру по программе «Военная ипотека»?

Согласно абзацу 26 подпункта 2 пункта 1 статьи 220 Налогового кодекса Российской Федерации имущественный налоговый вычет не применяется в случае, если оплата расходов на строительство или приобретение жилого дома, квартиры, комнаты или доли (долей) в них для налогоплательщика (в данном случае для участника НИС) производится за счет выплат, предоставленных из средств федерального бюджета.

Средства целевого жилищного займа, направленные на приобретение жилого помещения с использованием или без использования ипотечного кредита, включают накопительные взносы из федерального бюджета, учтенные на именном накопительном счете участника и доходы от инвестирования этих накопительных взносов.

В соответствии в пунктами 36-37 статьи 217 Налогового кодекса Российской Федерации сумма выплат на приобретение или строительство жилого помещения за счет средств федерального бюджета (накопительные взносы из федерального бюджета) и сумма доходов от инвестирования этих накопительных взносов, использованных участниками НИС для приобретения (строительства) жилых домов, не подлежат налогообложению (налог на доходы физических лиц, далее – НДФЛ).

Следовательно, если полученные участником НИС указанные средства (накопительные взносы и доходы) направлены на цели жилищного обеспечения, то он не может получить имущественный налоговый вычет, так как это средства федерального бюджета, не облагаемые НДФЛ. Если участник НИС при покупке жилого помещения по программе «Военная ипотека» использует личные денежные средства, то для получения имущественного налогового вычета он может обратиться в налоговую службу.

На предприятии, где я работаю, планируется сокращение штатов, в случае потери мной работы возможно ли предоставление мне отсрочки по кредиту?

В отношении Заемщиков, получивших ипотечные кредиты (займы) по программам ОАО «АИЖК», у которых значительно уменьшились доходы, предусмотрена только процедура реструктуризации.

Согласно «Стандартам реструктуризации ипотечных жилищных кредитов (займов) для отдельных категорий заемщиков» Реструктуризация Ипотечного кредита (займа) не может предусматривать:

— прощение долга, а также освобождение Заемщика от уплаты штрафов, пеней и неустоек, начисленных до снижения совокупного дохода;

— освобождение Заемщика от выполнения обязательств по личному страхованию и страхованию Предмета ипотеки;

Каким образом реализуется процедура реструктуризации?

Реструктуризация ипотечных кредитов (займов), оформленных по программам ОАО «АИЖК», осуществляется на платной, возвратной и срочной основе путем изменения параметров платежей по Ипотечным кредитам (займам), в том числе через механизм предоставления Стабилизационного займа или заключения договора о совместном предоставлении заёмных средств (Смешанный договор), исходя из фактической платёжеспособности Заёмщика на дату его обращения за Реструктуризацией долга.

Могу ли я сделать перепланировку заложенной квартиры?

Любая перепланировка возможна только с письменного согласия кредитора.

Кого можно зарегистрировать в квартире, приобретенной на средства ипотечного кредита?

В соответствии с действующим законодательством, никто не вправе ограничить заемщика в регистрации в принадлежащей ему собственности как членов семьи, так и иных граждан.

Должен ли я продлевать договор страхования ежегодно?

Обязательным видом страхования является страхование предмета ипотеки (квартиры или дома, приобретаемого на средства ипотечного кредита). По договору ипотечного страхования производится ежегодная пролонгация, то есть заемщик, согласно имеющемуся в договоре графику платежей, должен ежегодно вносить требуемую сумму, которая определяется исходя из остатка кредита на конец каждого года существования кредита. Несвоевременное продление договора страхования предмета ипотеки является одним из тех случаев, когда кредитор может потребовать полного досрочного возврата кредита, так как отсутствие страхового обеспечения по кредитному договору резко увеличивает риск кредитора. Если заемщик в текущем году производил досрочное погашение кредита, то сумма очередного страхового платежа также уменьшится.

По договору ипотечного страхования производится ежегодная пролонгация, то есть заемщик, согласно имеющемуся в договоре графику платежей, должен ежегодно вносить требуемую сумму, которая определяется исходя из остатка кредита на конец каждого года существования кредита. Несвоевременное продление договора страхования предмета ипотеки является одним из тех случаев, когда кредитор может потребовать полного досрочного возврата кредита, так как отсутствие страхового обеспечения по кредитному договору резко увеличивает риск кредитора. Если заемщик в текущем году производил досрочное погашение кредита, то сумма очередного страхового платежа также уменьшится.

Страхование жизни и трудоспособности заемщика не является обязательным (за исключением оформления ипотечного кредита по условиям ОАО «Россельхозбанк»).

Должен ли я предоставлять кредитору какую-либо информацию после заключения кредитного договора?

Заемщик обязан в сроки, указанные в кредитном договоре (договоре займа), сообщить о следующих фактах:

- изменение семейного положения и состава семьи: заключение брака, расторжение брака, рождение детей;

- смена места работы и должности;

- изменение контактных телефонов (мобильного, рабочего, домашнего), адреса электронной почты, а также адреса для получения корреспонденции;

- изменение паспортных данных, а также адреса регистрации и адреса места жительства;

- согласно условиям договора, по запросу кредитора, предоставлять справки о полученных доходах за предыдущий год.

Что будет, если я не смогу вернуть кредит?

Основным обеспечением возврата ипотечного кредита (займа) является залог приобретенного жилого помещения. В том случае, если Вы не сможете вносить своевременные платежи по ипотечному кредиту (займу), будет обращено взыскание на заложенное имущество – жилое помещение .

Кто будет являться собственником квартиры, приобретенной с помощью ипотечного кредита?

Собственником приобретенного жилья является Заёмщик, однако до полного погашения кредита или займа собственник жилья не вправе его продать, обменять, сдать в наем без согласия Кредитора, так как жилье является предметом залога.

В чем преимущества оформления жилищного ипотечного кредита через Курганскую ипотечно-жилищную корпорацию?

Индивидуальный подход к клиенту специалистов ОАО «КИЖК» позволяет подобрать наиболее оптимальный для Вас вид ипотечного кредита или займа Гражданам, нуждающимся в улучшении жилищных условий и обратившимся в Корпорацию, предоставляется возможность оформить льготный ипотечный кредит на приобретение квартиры у застройщика или индивидуальное строительство по более низкой процентной ставке — снижение ставки банка на 5% годовых за счет субсидирования из бюджетных средств.

Оформив ипотечный кредит на приобретение (строительство) жилья через Корпорацию, молодые семьи получают право на субсидию при рождении (усыновлении) ребенка из областного бюджета, в соответствии с условиями целевой программы Курганской области «Обеспечение жильем молодых семей в Курганской области на 2013 — 2015 годы».

конец faq

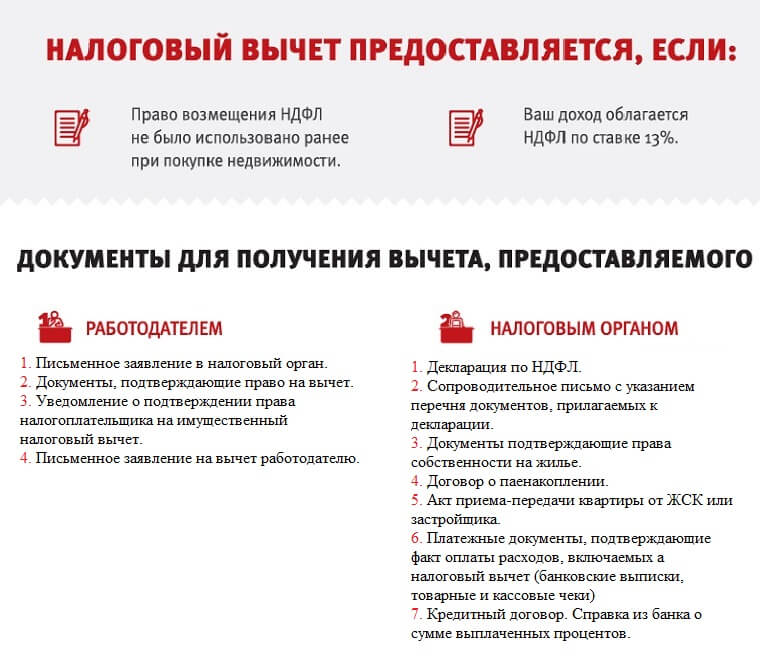

Получить налоговый вычет за покупку квартиры в России станет проще

МОСКВА, 21 мая — ПРАЙМ. Россиянам с 21 мая станет проще получать налоговые вычеты по расходам на приобретение жилья и погашение процентов по ипотеке, а также по операциям, учитываемым на индивидуальном инвестиционном счете. Соответствующий закон подписал президент России Владимир Путин 20 апреля.

ФНС усилит проверки отелей и гостиниц в Крыму в курортный сезон

Теперь для их оформления гражданам нужно лишь завести личный кабинет на сайте Федеральной налоговой службы, а заполнять декларацию и собирать подтверждающие документы больше не придется.

Кроме того, сроки получения вычетов сократятся с четырех до полутора месяцев. Необходимые для подтверждения права на вычеты сведения налоговая будет получать напрямую от банков, которые могут присоединиться к такому обмену в добровольном порядке.

Большинство крупных российских банков намерены присоединиться к обмену информацией с ФНС, следует из опроса РИА Новости. Так, ВТБ первым из российских банков уже 21 мая запустит онлайн-оформление налогового вычета по индивидуальному инвестиционному счету. Оформление имущественного вычета станет доступно ипотечным клиентам банка летом, добавили в кредитной организации.

Сбербанк сообщил, что начиная с третьего квартала этого года сервис будет доступен владельцам ИИС с доверительным управлением от управляющей компании группы, а в отношении других продуктов «сейчас изучает возможности».

ФНС проверит инвестиционную активность крупнейших компаний

Крымский РНКБ присоединится к обмену информацией с ФНС «после завершения документального оформления своего участия в данном процессе». Рассматривают внедрение новой технологии Промсвязьбанк и Райффайзенбанк, а банк «Дом.РФ» может подключиться к сервису в начале или середине следующего года.

Рассматривают внедрение новой технологии Промсвязьбанк и Райффайзенбанк, а банк «Дом.РФ» может подключиться к сервису в начале или середине следующего года.

«Мы уверены, что сервис позволит клиентам получать вычеты в более простом и быстром формате. Также мы ожидаем, что после реализации сервиса и подключения к нему крупнейших банков, количество клиентов, которые будут обращаться за налоговыми вычетами существенно увеличится», — заключил директор розничных продуктов банка «Дом.РФ» Евгений Шитиков.

Налоговый вычет по военной ипотеке в 2019 году

До сих пор бытует мнение среди военнослужащих, что имущественный налоговый вычет можно получить со всей суммы, затраченной на покупку квартиры по военной ипотеке, потому как ранее, такие прецеденты случались. На сегодняшний день, позиция судов различных инстанций по этому вопросу однозначная и направлена на защиту интересов государства: «Так как источником финансирования являются бюджетные деньги, то требовать с них налоговый вычет участник НИС не имеет права».

Приводим также официальные разъяснения Федеральной налоговой службы по данному вопросу

Вычет по покупке жилья не применяется в следующих случаях:

- если оплата приобретения жилья произведена за счёт средств работодателей или иных лиц, средств материнского (семейного) капитала, а также за счёт бюджетных средств

- если сделка купли-продажи заключена с гражданином, являющимся по отношению к налогоплательщику взаимозависимым

Взаимозависимыми лицами признаются: физическое лицо, его супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный (ст. 105.1 НК РФ).

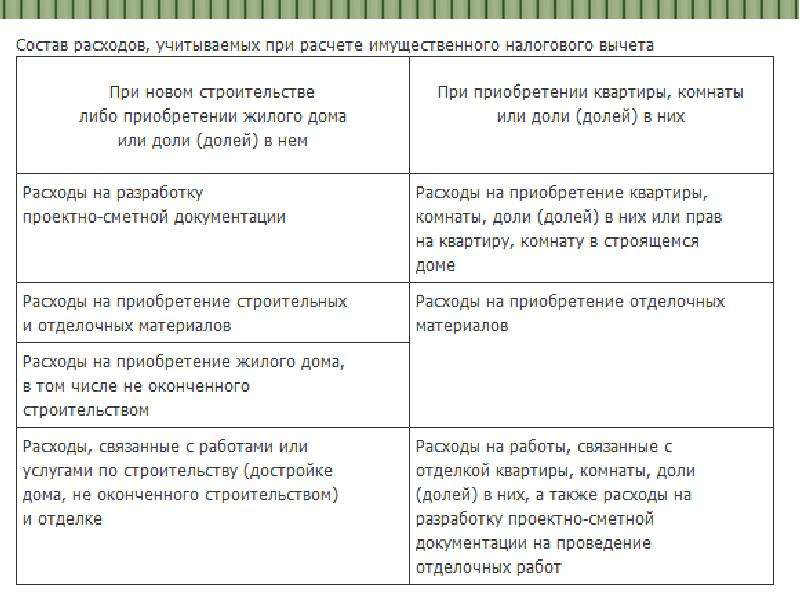

Налоговый вычет участнику НИС положен в ТОЛЬКО в случаях если:

- для приобретения квартиры были внесены собственные накопления, для увеличения общей денежной суммы;

- были внесены собственные средства в счет погашения процентов по ипотеке;

- потрачены средства на покупку отделочных материалов (только в случае покупки квартиры в строящемся доме);

- были траты на работы по ремонту жилого помещения или траты на разработку сметной и проектной документации.

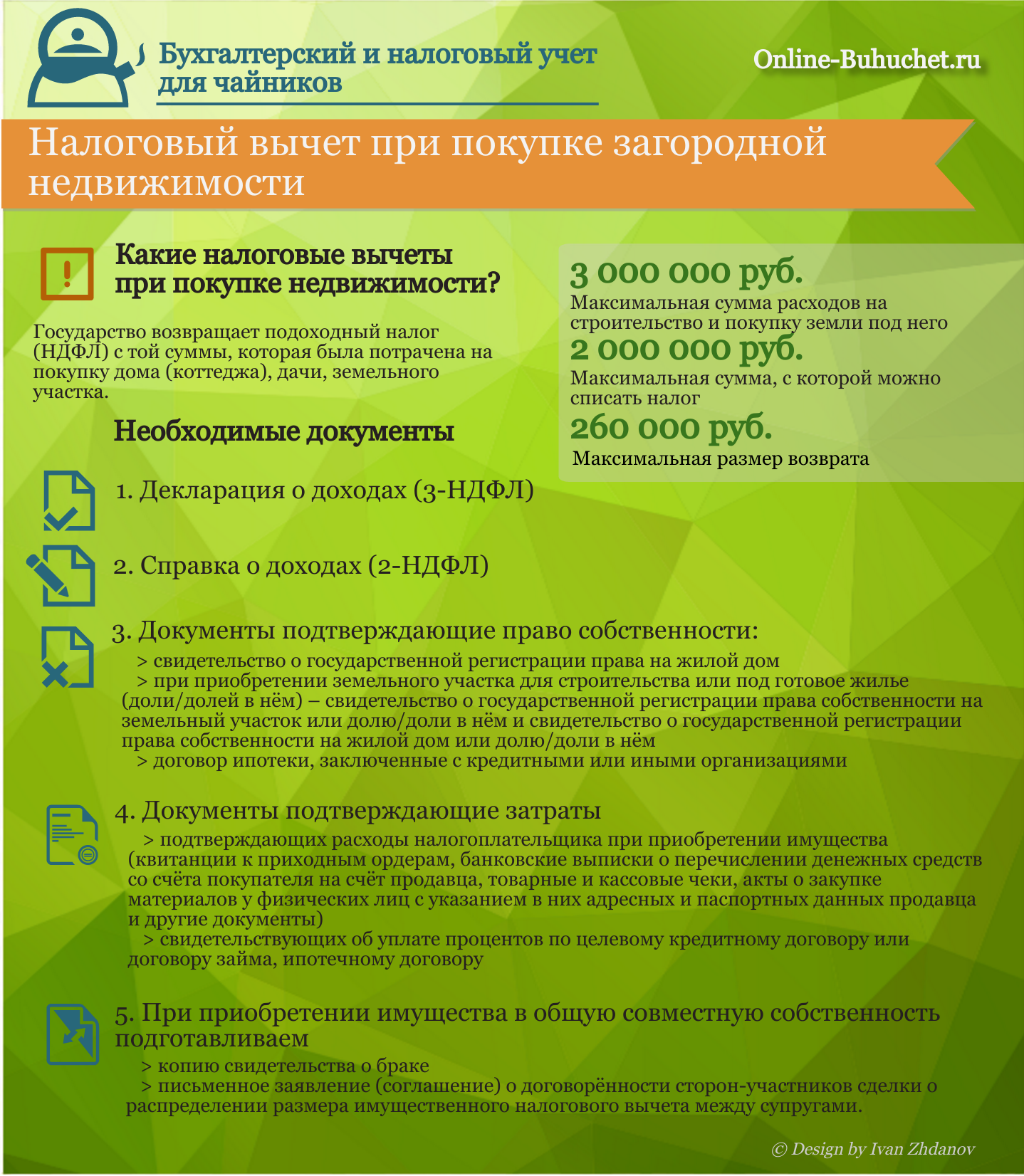

Согласно статье 220 налогового кодекса, граждане, уплачивающие подоходный налог, при покупке квартиры имеют право на возврат 13% от стоимости жилья.

2 000 000 Р

максимальная сумма расходов на приобретение жилья на территории Российской Федерации, с которой будет исчисляться налоговый вычет

Ориентировочная сумма вычета с 2 млн. Р — 260 000 Р. Если такой имущественный налоговый вычет получен не в полном размере, то остаток вычета может быть перенесен на последующие налоговые периоды до полного его использования.

3 000 000 Р

максимальная сумма расходов на приобретение жилья при погашении процентов по целевым займам (кредитам), с которой будет исчисляться налоговый вычет

Ориентировочная сумма вычета с 3 млн. Р — 390 000 Р. Данный налоговый имущественный вычет может быть предоставлен только в отношении одного объекта недвижимого имущества.

Р — 390 000 Р. Данный налоговый имущественный вычет может быть предоставлен только в отношении одного объекта недвижимого имущества.

ВАЖНО ЗНАТЬ!

ЕЛСИ ВЫ ДОСТРОЧНО ПОГАСИЛИ КРЕДИТ выданный по военной ипотеке, то налоговый вычет вы получите ТОЛЬКО с оплаченных процентов, а не с основного долга, как многие военнослужащие ошибочно полагают!!!

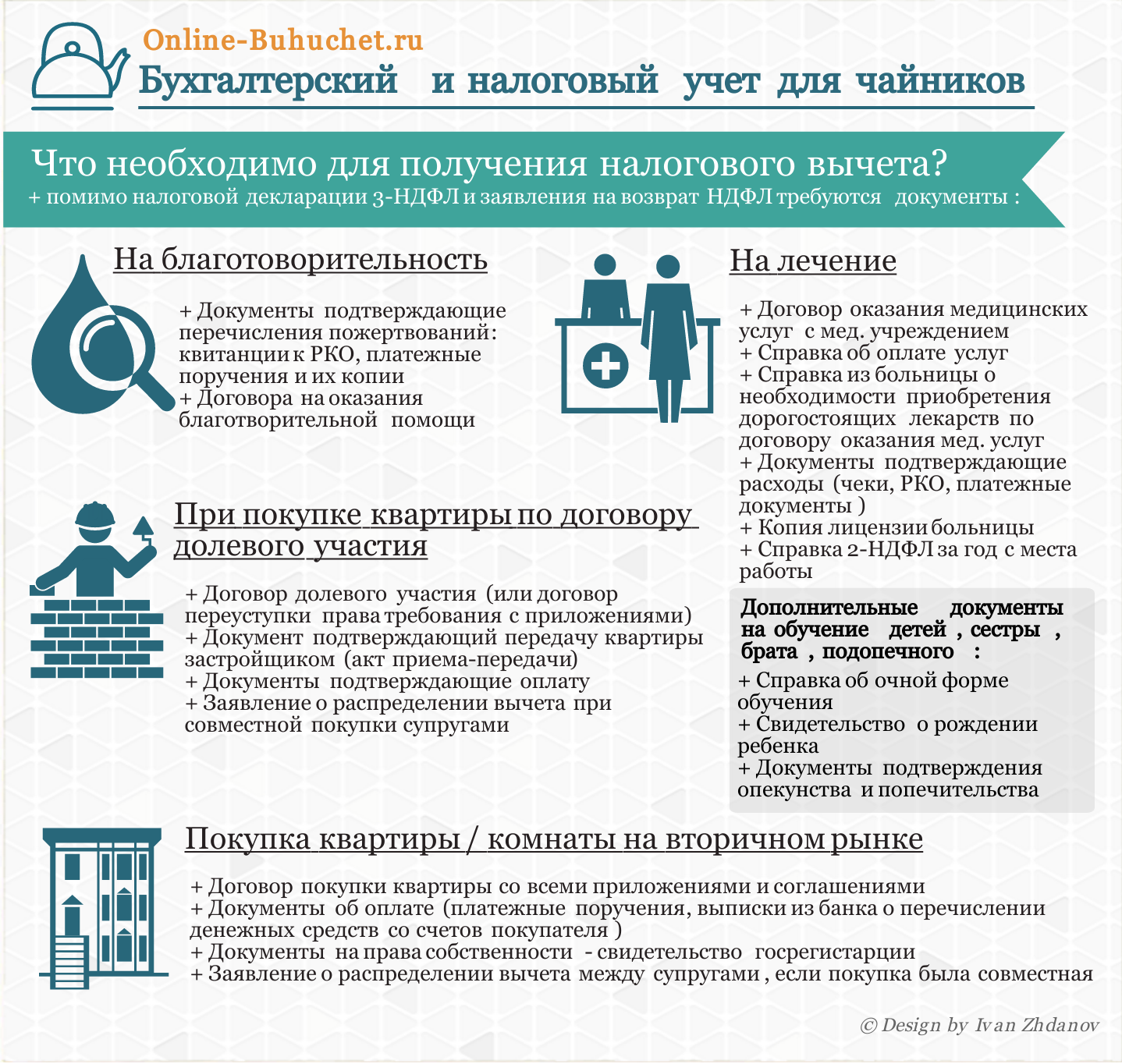

Для получения имущественного налогового вычета по окончанию года военнослужащему необходимо предоставить в налоговую по месту регистрации следующие документы:

- Налоговую декларацию 3-НДФЛ

Справку о доходах 2-НДФЛ

В Министерстве обороны для ее получения необходимо обратиться в Единый расчетный центр Министерства обороны Российской Федерации (ЕРЦ МО РФ)

Горячая линия» ЕРЦ МО РФ: 8 (800) 737-7-737, адрес электронной почты: erc@mil.

ru.

ru.Копии документов, подтверждающих право на жильё

+ договор о приобретении квартиры, акт о передаче налогоплательщику квартиры или свидетельство о государственной регистрации права на квартиру;

с 15 июля 2016 года Росреестр больше не выдает свидетельства о государственной регистрации права. После 15 июля 2016 года право на вычет при покупке квартиры подтверждает выписка из Единого государственного реестра прав на недвижимое имущество и сделок с ним (ЕГРН).

Выписку ЕГРН можно получить через сайт rosreestr.ru.

+ при погашении процентов по целевым займам (кредитам) – целевой кредитный договор или договор займа, договор ипотеки, заключенные с кредитными или иными организациями, график погашения кредита (займа) и уплаты процентов за пользование заёмными средствами.

- Копии платежных документов

Бесплатная консультация специалиста по всем вопросам связанным с военной ипотекой

Налоговые вычеты на проценты по ипотеке

Введенный вместе с подоходным налогом в 1913 году налоговый вычет по ипотечным процентам с тех пор стал излюбленным налоговым вычетом для миллионов домовладельцев в США. Здесь мы рассмотрим существующие правила, лежащие в основе этого вычета, а также новые изменения, вытекающие из налогового законодательства. декабря 2017 года.

Здесь мы рассмотрим существующие правила, лежащие в основе этого вычета, а также новые изменения, вытекающие из налогового законодательства. декабря 2017 года.

Получение вычетов: Кто имеет право на

В большинстве случаев все проценты по ипотеке до определенного уровня ссуды могут быть вычтены из U.S. федеральные налоги при условии, что домовладелец отвечает следующим требованиям:

- Они подают форму 1040 и перечисляют вычеты по Приложению A.

- Они несут юридическую ответственность за ссуду — вы не можете удерживать проценты, если производите платеж по чужой ссуде.

- Они произвели оплату за квалифицированный дом.

Задолженность по приобретению и задолженность по собственному капиталу: большая налоговая разница

Конечно, поскольку отчисления регулируются государством, правила никогда не бывают такими простыми, как кажется на первый взгляд.Есть два типа долга, по которым начисляются проценты, не облагаемые налогом. Первый — это долг, который был взят на покупку, строительство или улучшение вашего дома. Этот тип долга известен как «задолженность по приобретению». Второй тип — это долговые обязательства, которые были взяты для других целей и известны как «долги по собственному капиталу», потому что они основаны на собственном капитале вашей собственности. Это различие стало особенно важным после принятия нового налогового законодательства в декабре 2017 года (см. Как влияет на вас налоговый законопроект Республиканской партии ).

Первый — это долг, который был взят на покупку, строительство или улучшение вашего дома. Этот тип долга известен как «задолженность по приобретению». Второй тип — это долговые обязательства, которые были взяты для других целей и известны как «долги по собственному капиталу», потому что они основаны на собственном капитале вашей собственности. Это различие стало особенно важным после принятия нового налогового законодательства в декабре 2017 года (см. Как влияет на вас налоговый законопроект Республиканской партии ).

Законопроект включает значительные изменения в сумме процентов, которые заемщики могут вычесть по ипотечным кредитам и долгу собственного капитала, делая вычет процентов только по ссудам на сумму 750 000 долларов или меньше. Кроме того, изменились правила в отношении ссуд под залог собственного капитала, которые не используются в качестве долга на приобретение — например, для оплаты медицинских расходов или расходов на обучение в колледже, а не для ремонта дома. Вот некоторые подробности.

Вот некоторые подробности.

- Пост-окт. 13 октября 1987 г., до 16 декабря 2017 г., Долг: Проценты по ипотеке, взятой для покупки, строительства или улучшения вашего дома после 13 октября 1987 г., могут быть полностью вычтены только в том случае, если общая сумма долга по всем ипотечным кредитам, включая любые выданные задолженность составляет 1 миллион долларов или меньше и 500 000 долларов или меньше для супружеских пар, подающих отдельно.

- Пост-дек. С 16 декабря 2017 г. до 31 декабря 2025 г. Долг: . Проценты по новой ипотеке, взятой для покупки, строительства или улучшения вашего дома, полностью вычитаются только в том случае, если общая сумма долга по всем ипотечным кредитам составляет 750 000 долларов США и 500 000 долларов США или меньше для супружеских пар. подача отдельно. (Также покрывается: ссуды по обязательному договору, действовавшему до 16.12.17, при условии, что покупка дома была закрыта до 01.04.18). Проценты по старым займам — и новое рефинансирование таких старых займов — по-прежнему вычитаются на уровне 1 млн долларов.

- Задолженность по собственному капиталу после октября. 13 октября 1987 г., до 16 декабря 2017 г .: Проценты по второй ипотеке (или кредитной линии), взятой по причинам, не связанным с покупкой, строительством или улучшением вашего дома, должны составлять 100 000 долларов или меньше для супружеских пар и 50 000 долларов или меньше для одиноких или супружеских пар, подающих отдельно. Они также должны быть меньше, чем справедливая рыночная стоимость вашего дома за вычетом стоимости всех начисленных долгов и всей ипотечной задолженности после 13 октября 1987 года.

- Задолженность по собственному капиталу после октября.13, 1987 г., до 16 декабря 2017 г .: Проценты по второй ипотеке (или кредитным линиям собственного капитала), взятым по причинам, не связанным с покупкой, строительством или улучшением вашего дома, не подлежат вычету. Это верно. даже если первоначальный заем был получен до 16 декабря 2017 года и продлится до 31 декабря 2025 года.

Тогда теоретически правила займа вернутся к правилам, принятым после 1987 года.

Тогда теоретически правила займа вернутся к правилам, принятым после 1987 года.

Если вам удалось следовать этой логике, не запутавшись, значит, вы пока в хорошей форме, но не начинайте делать выводы.Есть дополнительные условия. Даже если вы имеете право на вычет на основании критериев, изложенных выше, вы не можете сделать вычет, если ваша ипотека не классифицируется как обеспеченный долг, что означает, что ваш дом должен служить залогом по долгу. Если это необеспеченный долг, он считается индивидуальной ссудой, и проценты по ней не подлежат вычету.

Определение «дома»

Следующее препятствие, которое вам необходимо преодолеть, — это убедиться, что ваша собственность является «подходящим домом».»Чтобы соответствовать этому определению, в собственности должны быть спальные, кухонные и туалетные принадлежности. Объекты, которые подпадают под это определение, могут включать ваше основное место жительства, второй дом, кондоминиум, передвижной дом, жилой трейлер или лодку.

Если ваш дом является вторым домом, вы можете вычесть проценты только с одного второго дома. Вы должны использовать эту собственность не менее 14 дней в году. Если ваш второй дом сдан в аренду, вы должны использовать его более 10% времени, в течение которого недвижимость сдается в аренду.Если ваша арендуемая недвижимость не соответствует этим критериям, проценты не могут быть указаны в Приложении A, а должны быть указаны в Приложении E.

Рефинансирование

В последние годы падение процентных ставок побудило домовладельцев рефинансировать свои ипотечные кредиты. Рефинансирование дает возможность уменьшить ежемесячные выплаты по ипотеке, сократить срок кредита или и то, и другое. Когда рефинансирование осуществляется без привлечения дополнительного долга, все проценты, полученные по ипотеке, не подлежат налогообложению.Когда домовладельцы используют свои дома в качестве копилки и рефинансирования, чтобы вывести капитал для получения денег на расходы — то есть по причинам, не связанным с покупкой, строительством или улучшением своих домов, — правила жилищного долга после 13 октября 1987 г. применить: вы можете вычесть проценты только на сумму 100 000 долларов США или меньше и т. д., в зависимости от вашего налогового статуса. (Подробнее об этом читайте в статье Когда (а когда нет) рефинансировать ипотечный кредит .)

применить: вы можете вычесть проценты только на сумму 100 000 долларов США или меньше и т. д., в зависимости от вашего налогового статуса. (Подробнее об этом читайте в статье Когда (а когда нет) рефинансировать ипотечный кредит .)

Доказательство IRS

В случае аудита Налоговой службой вам потребуется копия формы 1098 «Заявление о процентах по ипотеке», которую ежегодно должна предоставлять фирма, владеющая вашей ипотечной ссудой.Если вы платите ипотечный платеж физическому лицу, вам необходимо будет указать имя, номер социального страхования и адрес держателя ипотечного кредита в дополнение к сумме уплаченных процентов (для дополнительной информации см. , прошедшие аудит IRS .)

Итог

Домовладельцы дорожат налоговым вычетом по процентам по ипотеке, а сторонники реформы подоходного налога презирают его. Сторонники фиксированного налога выступают за отмену этого вычета, и на протяжении многих лет У.Законодатели S. по обе стороны прохода обсуждали различные схемы налоговой реформы, которые обычно включали отмену налоговых вычетов по ипотечным процентам. В уменьшенном виде он сохранился в налоговой декларации 2017 года. Что будет дальше, еще неизвестно

В уменьшенном виде он сохранился в налоговой декларации 2017 года. Что будет дальше, еще неизвестно

Чтобы узнать больше, прочтите статью Общие сведения о структуре платежей по ипотеке .

Недвижимость (налоги, проценты по ипотеке, баллы, прочие расходы на недвижимость) 5

Ответ

Да и возможно.

Проценты по ипотечному кредиту , уплаченные за второе жилье, используемое лично, подлежат вычету при условии, что ипотека удовлетворяет тем же требованиям к вычету процентов, что и по основному месту жительства.

Если дом был приобретен до 15 декабря 2017 г. или ранее, то общая сумма, которую вы (или ваш (а) супруг (а), если состоят в браке и подаете совместную декларацию), можете считать долгом за приобретение дома для вашего основного и второго дома, составляет 1 000 000 долларов; или 500 000 долларов при раздельном подаче документов в браке. Если дом был приобретен после 15 декабря 2017 года, лимит долга на приобретение дома составляет 750 000 долларов США; или 375 000 долларов при раздельной регистрации брака.

Государственные и местные налоги на недвижимость , как правило, вычитаются.

- Вычитаемые налоги на недвижимость включают любые государственные или местные налоги, основанные на стоимости недвижимости и взимаемые для общего благосостояния населения.

- Вычитаемые налоги на недвижимость не включают налоги, взимаемые за местные льготы и улучшения, которые напрямую увеличивают стоимость недвижимости, например, оценки тротуаров, водопровода, канализационных сетей, парковок и аналогичных улучшений.

- Кроме того, подробные сборы за услуги конкретному имуществу или людям не являются налогом на недвижимость, даже если сбор уплачивается налоговому органу. Вы не можете вычесть налог в качестве налога на недвижимость, если это единичная плата за предоставление услуги (например, плата в размере 5 долларов США за каждые 1000 галлонов воды, которую вы используете), периодическая плата за бытовые услуги (например, 20 долларов в месяц или 240 долларов в год за вывоз мусора), или фиксированная плата, взимаемая за разовую услугу, предоставляемую вашим местным правительством (например, 30 долларов за стрижку вашего газона, потому что он вырос больше, чем разрешено местным постановлением) .

- Общий разрешенный вычет по всем государственным и местным налогам (например, налогам на недвижимость, налогам на личную собственность, а также подоходным налогам или налогам с продаж) ограничен 10 000 долларов США; или 5000 долларов при раздельной подаче документов в браке.

Сдаю в аренду вторую резиденцию.

Если вы сдаете в аренду свое второе жилье и используете его лично, дополнительные правила могут повлиять на вычет процентов по ипотеке и налогов на недвижимость. Дополнительную информацию см. В перечисленных ниже публикациях.

Как максимально увеличить вычет процентов по ипотеке — советник Forbes

Чтобы максимально увеличить налоговые вычеты по ипотечным процентам, используйте все детализированные вычеты так, чтобы они превышали стандартные вычеты по подоходному налогу, разрешенные Налоговой службой. Федеральный стандартный вычет достаточно высок, поэтому вы вряд ли будете требовать удержания процентов по ипотеке, если не заработаете значительный доход. Если вы все же потребуете вычет, вы получите большую налоговую льготу, чем выше ваш доход и чем больше размер ипотеки, вплоть до лимита в 750 000 долларов.

Если вы все же потребуете вычет, вы получите большую налоговую льготу, чем выше ваш доход и чем больше размер ипотеки, вплоть до лимита в 750 000 долларов.

Что такое вычет налога на проценты по ипотеке?

Налоговый вычет с процентов по ипотеке — это налоговая льгота, доступная домовладельцам, которые перечисляют свои федеральные налоговые вычеты. Штаты, которые исчисляют подоходный налог, также могут разрешить домовладельцам требовать этого вычета в своих налоговых декларациях штата, независимо от того, указаны ли они в своих федеральных декларациях. Нью-Йорк — один из примеров.

Однако не путайте налоговый вычет с налоговым вычетом. Налоговая скидка снижает размер налога, который вы платите в долларах за доллар.Если вы должны 1000 долларов и получаете налоговый кредит в размере 100 долларов, ваш налоговый счет упадет до 900 долларов. Если вы получите вычет в размере 100 долларов, вы сэкономите только 100 долларов. Если вы относитесь к категории 24% федерального подоходного налога, ваша экономия на налогах составит 24 доллара. Вы все равно должны 976 долларов.

Вы все равно должны 976 долларов.

Как работает удержание процентов по ипотеке

Название говорит само за себя: вычет процентов по ипотеке позволяет вычитать только проценты, но не основную сумму, которые вы платите по ипотеке.

Допустим, ваш ежемесячный платеж по ипотеке составляет 1500 долларов.Вы не можете вычесть 1500 долларов. Посмотрите на свою выписку по ипотеке, и вы увидите, что, возможно, 500 долларов из вашего платежа идут в счет основной суммы долга, а 1000 долларов — в счет процентов. 1000 долларов — это та часть, которую вы можете вычесть.

Выплачиваемые вами проценты немного снижаются каждый месяц, при этом большая часть ежемесячного платежа идет в счет основной суммы. Таким образом, ваш общий процент по ипотеке за год не составит 12 000 долларов; это могло быть больше похоже на 11 357 или 12 892 доллара.

В последующие годы ипотечного кредита тот же платеж в размере 1500 долларов может положить 1000 долларов в счет вашей основной суммы и только 500 долларов в счет процентов. Вычет по ипотечным процентам сэкономит вам больше в первые годы.

Вычет по ипотечным процентам сэкономит вам больше в первые годы.

Проценты по ипотеке и стандартный вычет

Вы не можете удерживать проценты по ипотеке в дополнение к стандартному вычету. Чтобы воспользоваться вычетом процентов по ипотеке, вам нужно будет указать детали. Детализация имеет смысл только в том случае, если ваши детализированные вычеты превышают стандартный вычет, который составляет от 12 200 до 24 400 долларов США за 2019 налоговый год, в зависимости от вашего статуса подачи.

Любая экономия налогов, которую вы получаете от разбивки процентов по ипотеке, является результатом не только выплачиваемых вами процентов по ипотеке, но и ваших благотворительных пожертвований, налогов на имущество, ипотечного страхования, государственного подоходного налога или налога с продаж и всего остального, что вы перечисляете.

Как могла бы выглядеть ваша экономия от детализации при различных сценариях? Экономия сильно различается в зависимости от того, сколько процентов по ипотеке вы платите и вашего статуса регистрации, а также от того, сколько государственного налога вы платите и сколько складываются ваши другие детализированные вычеты.

Например, если вы состоите в браке и подаете совместную регистрацию и у вас есть 19 000 долларов в виде детализированных вычетов, включая 5 000 долларов в виде процентов по ипотеке, вам гораздо лучше взять стандартный вычет в размере 24 400 долларов. В этом случае, если вы укажете детали, вычет процентов по ипотеке окажется нулевым, потому что они не достигают стандартного лимита вычета.Тем не менее, вы можете быть холостым, имея только 17000 долларов в виде детализированных вычетов, включая 5,000 долларов в виде процентов по ипотеке, и сэкономить более 1,000 долларов, разбивая их по статьям, потому что стандартный вычет для индивидуальных подателей составляет 12 200 долларов.

Чем больше ваши детализированные вычеты превышают стандартный вычет и чем выше ваша предельная налоговая ставка, тем больше вы можете сэкономить. Фактически, налоговый вычет по ипотечным процентам в первую очередь приносит пользу налогоплательщикам, зарабатывающим более 200000 долларов, по данным независимого налогового фонда, Вашингтон, Д.Некоммерческая организация на базе C.

Почему? Эти домохозяйства более склонны к разбивке по статьям и получению крупных ипотечных кредитов с большим процентом. У них также более высокие предельные налоговые ставки, что делает вычеты более ценными.

Что дает право на вычет процентов по ипотеке?

Не только процентная часть вашего ежемесячного платежа имеет право на вычет процентов по ипотеке. Вы также можете вычесть штрафы за просрочку платежа, скидки и премии по ипотечному страхованию.

Вы можете вычесть оплачиваемые баллы для снижения процентной ставки по ипотеке либо в том году, в котором вы их выплачиваете, либо пропорционально в течение срока действия кредита. Вы можете сделать то же самое для баллов, которые продавец выплачивает при покупке дома, или баллов, которые вы платите по ссуде под залог собственного капитала или HELOC, доходы от которых вы используете для строительства, покупки или существенного улучшения своего дома.

баллов, которые вы платите по ипотеке за второй дом, можно вычесть только в течение срока действия кредита, но не в год, в который вы их выплачиваете. Пункты рефинансирования обычно также должны вычитаться в течение срока ссуды.

В 2019 и 2020 годах премии по ипотечному страхованию также подлежат налогообложению в качестве процентов по ипотеке. Частное ипотечное страхование, взносы по ипотечному страхованию FHA, авансовое страхование ипотечного кредита FHA, плата за финансирование VA, гарантийный сбор USDA и ежегодное страхование ипотеки UDSA — все это имеет право.

Тем не менее, этот вычет постепенно прекращается для налогоплательщиков, состоящих в браке и совместно подающих налоговую декларацию, со скорректированным валовым доходом (AGI) выше 100 000 долларов США и для одиноких или состоящих в браке налогоплательщиков, подающих раздельную регистрацию, с AGI выше 50 000 долларов США.Как только ваш AGI достигнет 109 000 долларов (54 500 долларов США), вы вообще не сможете вычитать ипотечную страховку.

Что нельзя вычесть

Вы не можете вычесть проценты по ссуде или кредитной линии, если вы используете деньги для чего-то, кроме строительства, покупки или существенного улучшения своего дома. Существенное улучшение — это улучшение, которое увеличивает стоимость вашего дома, продлевает срок его полезного использования или адаптирует ваш дом для новых целей. Текущее обслуживание и ремонт не в счет.

Аналогичным образом, если вы осуществляете рефинансирование с выплатой наличных, вы не можете вычесть проценты на снятые вами деньги, если вы не используете их для строительства, покупки или улучшения дома.

Если вы используете жилищный заем для погашения долга под высокие проценты, покупки автомобиля, отпуска или оплаты счетов за обучение, вы не можете требовать удержания по этим процентам.

Вы также не можете вычесть проценты по любой части вашего ипотечного долга, превышающей 750 000 долларов США (375 000 долларов США для налогоплательщиков единого налога или состоящих в браке налогоплательщиков, которые подают документы отдельно), если вы взяли ипотеку в 2018 году или позже. (Это правило имеет множество исключений, но они не применимы к большинству людей.)

Итак, если у вас есть одна ипотека на 500000 долларов на ваше основное место жительства, а другая на 400000 долларов на дом для отдыха, вы не можете вычесть проценты по всем

0 долларов вашей ипотечной задолженности только потому, что они из двух отдельных ипотечных кредитов, каждая из которых меньше 750 000 долларов.

Если у вас есть второй дом, который вы сдаете в аренду круглый год и в нем никогда не живете, вы не можете вычесть проценты по ипотеке этого дома. Вы также не можете вычитать проценты по ипотеке более чем на один второй дом.

Как изменения в налоговом законодательстве повлияли на вычет процентов по ипотеке

Домовладельцы, берущие крупные ипотечные кредиты, не могут вычитать столько, сколько могли, до подписания президентом Трампом Закона о сокращении налогов и занятости (TCJA) в декабре 2017 года.

Проценты по ипотечным кредитам до TCJA на общую сумму до 1 миллиона долларов (500 000 долларов для налогоплательщиков-одиночек или состоящих в браке налогоплательщиков, которые подают отдельную декларацию), плюс проценты по ссудам под залог недвижимости и HELOC на общую сумму до 100 000 долларов, по-прежнему подлежат вычету.

Если вы закрыли сделку по ипотеке 1 января 2018 г. или после этой даты, вы можете вычесть любые уплаченные вами проценты по ипотеке на свои первые 750 000 долларов ипотечной задолженности (375 000 долларов для состоящих в браке налогоплательщиков, которые подают отдельную декларацию). Другими словами, если у вас есть ипотечный кредит на 800 000 долларов, вы можете вычесть проценты только на 750 000 долларов. В этот новый лимит включена задолженность по собственному капиталу. TCJA применяется до 2025 налогового года.

Согласно новому закону, вычет процентов по ипотеке приносит пользу гораздо меньшему количеству домохозяйств. TCJA почти удвоил стандартный вычет, и в результате меньше людей вносят в список.Даже до изменений только 20% налогоплательщиков требовали вычета процентов по ипотеке. В 2018 году только около 8% домовладельцев заявили об этом вычете.

TCJA также усложнил домовладельцам возможность максимизировать налоговый вычет по ипотечным процентам, ограничив вычет по государственному и местному подоходному налогу (SALT) до 10 000 долларов, когда ранее не было ограничений. Налоги на недвижимость, которые платят домовладельцы, попадают в эту категорию. Таким образом, для некоторых домовладельцев в штатах с высокими налогами на недвижимость, подоходный налог и / или с продаж ограничение вычета ОСВ также ограничило их детализированные вычеты, что сделало вычет процентов по ипотеке менее ценным.

Эти изменения относятся к федеральным налоговым изменениям, однако законы вашего штата могут быть другими. Калифорния, например, по-прежнему позволяет налогоплательщикам вычитать проценты по ипотеке в размере до 1 миллиона долларов. Однако ставки государственного налога ниже, чем ставки федерального налога, поэтому вычет более ценен на федеральном уровне.

Как получить вычет

Правомочные домовладельцы могут потребовать вычет налоговых процентов по ипотеке в Приложении А своих годовых налоговых деклараций. Приложение А сопровождает форму 1040 или 1040-SR (упрощенная форма 1040 для пожилых людей).

Чтобы узнать, сколько процентов по ипотеке вы заплатили в течение года, просмотрите свой отчет о процентах по ипотеке, форму IRS 1098. Ваш кредитор отправит вам одну копию этой формы и одну копию в IRS. Вы будете получать его в январе или феврале каждого года.

Публикация IRS 936, обновляемая ежегодно, содержит всю информацию, которая потребуется большинству налогоплательщиков для определения их права на вычет по ипотечным процентам. Налогоплательщикам в сложных ситуациях может потребоваться помощь сертифицированного аудитора.

Итог

Налоговый вычет по ипотечным процентам может сделать заимствование денег на покупку дома немного меньшим финансовым бременем, особенно если у вас высокий доход и крупная ипотека. Вычет не является причиной для получения ипотеки или сохранения ипотеки, которую вы готовы выплатить. Для большинства людей это также не повод растягивать бюджет на покупку жилья.

Существует множество исключений из стандартных правил вычета налоговых процентов по ипотеке, но приведенные выше рекомендации должны помочь большинству людей понять, имеют ли они право на этот вычет и получат ли от этого выгоду.

Какие налоговые льготы дает домовладение?

Налоговый кодекс предоставляет несколько льгот для владельцев домов. Основное преимущество заключается в том, что владельцы не платят налоги на вмененный доход от аренды собственного дома. Им не нужно считать арендную стоимость своих домов налогооблагаемым доходом, даже если эта стоимость является такой же прибылью на инвестиции, как дивиденды по акциям или проценты по сберегательному счету. Это форма дохода, которая не облагается налогом.

Домовладельцы могут вычесть из своего федерального подоходного налога как проценты по ипотеке, так и платежи по налогу на имущество, а также некоторые другие расходы, если они перечисляют свои вычеты. При хорошо функционирующем подоходном налоге весь доход будет облагаться налогом, и все затраты на получение этого дохода будут вычитаться из налогооблагаемой базы. Таким образом, в хорошо функционирующем подоходном налоге должны быть вычеты по ипотечным процентам и налогам на недвижимость. Однако наша текущая система не облагает налогом вмененный доход от аренды, который получают домовладельцы, поэтому обоснование вычета затрат на получение этого дохода неясно.

Наконец, домовладельцы могут исключить до определенного предела прирост капитала, который они получают от продажи дома. Все эти льготы имеют большую ценность для налогоплательщиков в более высоких налоговых категориях, чем для тех, кто находится в более низких категориях.

Вмененная рента

Покупка дома — это инвестиция, часть прибыли которой дает возможность жить в доме бесплатно. В отличие от доходов от других инвестиций, доход от домовладения — то, что экономисты называют «вмененной арендной платой», исключается из налогооблагаемого дохода.Арендодатели, напротив, должны учитывать в качестве дохода получаемую ими арендную плату, а арендаторы не могут вычитать арендную плату, которую они платят. Домовладелец фактически является одновременно и домовладельцем, и съемщиком, но налоговый кодекс рассматривает домовладельцев как арендаторов, игнорируя их одновременную роль в качестве собственников жилья. По оценкам Управления налогового анализа (OTA) Министерства финансов США, исключение вмененной ренты привело к сокращению федеральных доходов почти на 121,3 миллиарда долларов в 2019 финансовом году.

Удержание процентов по ипотеке

Домовладельцы, перечисляющие вычеты, могут уменьшить свой налогооблагаемый доход, вычитая проценты, уплаченные по ипотеке.Налогоплательщики, не владеющие своими домами, не имеют сопоставимой возможности вычитать проценты, уплаченные по долгу, возникшему при покупке товаров и услуг.

Закон о сокращении налогов и занятости (TCJA) урезал эту важную налоговую льготу для домовладельцев. До TCJA вычет ограничивался процентами, выплаченными по долгу до 1 миллиона долларов, понесенному в связи с покупкой или существенным ремонтом дома. Домовладельцы также могли вычесть проценты, уплаченные по долгу собственного капитала на сумму до 100 000 долларов, независимо от того, как они использовали заемные средства.TCJA ограничил вычет процентами по ипотечному долгу на сумму до 750 000 долларов, возникшему после 14 декабря 2017 года, для покупки или улучшения первого или второго дома.

По оценкам OTA, вычет процентов по ипотеке в 2019 финансовом году обошелся примерно в 25,1 миллиарда долларов. До вступления в силу TCJA, по оценкам OTA, стоимость вычета процентов по ипотеке в 2018 финансовом году составила бы 74,5 миллиарда долларов. потому что другие положения TCJA привели к тому, что намного меньше налогоплательщиков стали перечислять свои вычеты, и в небольшой части из-за более низкого предела вычитаемых процентов по ипотеке.По оценкам Центра налоговой политики Urban-Brookings, только около 8 процентов налоговых единиц воспользовались вычетом в 2018 году по сравнению с примерно 20 процентами в 2017 году, до принятия TCJA.

Удержание налога на имущество

Домовладельцы, перечисляющие вычеты, также могут уменьшить свой налогооблагаемый доход за счет вычета налогов на недвижимость, которые они платят за свои дома. Этот вычет фактически представляет собой перевод федеральных средств в юрисдикции, которые взимают налог на имущество (в основном местные, но также и правительства некоторых штатов), что позволяет им получать доходы от налога на имущество с меньшими затратами для своих избирателей.По оценкам OTA, этот вычет сэкономил миллионам домовладельцев в общей сложности 6 миллиардов долларов в виде подоходного налога в 2019 финансовом году. Стоимость этого вычета значительно снизилась из-за TCJA, поскольку количество домовладельцев было меньше, и потому что TCJA установил общий предел 10 000 долларов США на государственные и местные налоги, которые могут удержать налогоплательщики.

Прибыль от продаж жилья

Налогоплательщики, продающие активы, обычно должны платить налог на прирост капитала с любой прибыли, полученной от продажи. Но домовладельцы могут исключить из налогооблагаемого дохода до 250 000 долларов (500 000 долларов для соискателей) прироста капитала от продажи своих домов, если они удовлетворяют определенным критериям: они должны поддерживать дом в качестве основного места жительства в течение двух из предшествующих пяти лет, и они, как правило, могли не требовать исключения из прироста капитала для продажи другого дома в течение предыдущих двух лет.По оценкам OTA, положение об исключении сэкономило домовладельцам 43,6 миллиарда долларов на подоходном налоге в 2019 финансовом году.

Эффект от удержаний и исключений

Вычеты и исключения, доступные домовладельцам, имеют большую ценность для налогоплательщиков в более высоких налоговых категориях, чем для тех, кто находится в более низких категориях. Например, вычет 2000 долларов из уплаченного налога на недвижимость экономит налогоплательщику в верхней налоговой группе 37 процентов 740 долларов, но экономит налогоплательщику в группе 22 процентов только 440 долларов. Кроме того, несмотря на то, что они составляют лишь около 26 процентов всех налоговых единиц, лица с доходом в размере 100000 долларов США и более получили более 90 процентов налоговых льгот от вычета процентов по ипотеке в 2018 году.Это различие в значительной степени обусловлено тремя факторами: по сравнению с домовладельцами с более низким доходом, лица с более высокими доходами сталкиваются с более высокими предельными налоговыми ставками, обычно платят больше процентов по ипотеке и налога на имущество и с большей вероятностью будут указывать вычеты в своих налоговых декларациях.

Обновлено в мае 2020 г.

Сейчас для домовладельцев меньше налоговых льгот — вот те, которые остались.

Стоимость жилья во многих областях растет, и арендная плата тоже растет. Эти факторы делают покупку дома более привлекательной, чем когда-либо.В качестве бонуса стоимость владения снижается за счет экономии налогов. Но после принятия Закона о сокращении налогов и занятости (TCJA) эта экономия на налогах может быть меньше, чем вы ожидаете, или даже не иметь ничего. В интересах полного раскрытия информации вот что вам нужно знать о преимуществах федерального подоходного налога для домовладельцев в соответствии с TCJA.

Списание домовладения, которое по-прежнему разрешено в соответствии с TCJA.

Стоимость аренды личного жилого помещения, как правило, является не подлежащим вычету личным расходом (исключение составляют случаи, когда вы используете часть арендованного дома для деловых целей, например, домашний офис ).

Напротив, наш любимый Налоговый кодекс позволяет вам списывать некоторые расходы на владение домом в виде детализированных вычетов. Но на 2018-2025 годы TCJA серьезно сократил отчисления на проценты по ипотеке и налоги на недвижимость.

* Если вы покупаете дом сейчас, вы можете потребовать детализированный вычет процентов по ипотечному долгу на сумму до 750 000 долларов, который используется для приобретения или улучшения вашего нового места жительства, или 375 000 долларов для тех, кто использует отдельный статус для подачи заявления о браке. Эти ограничения действуют на 2018-2025 годы.Согласно предыдущему закону, лимиты долга составляли 1 миллион долларов и 500 000 долларов. Кроме того, согласно предыдущему законодательству, вы также могли вычесть проценты по долгу собственного капитала на сумму до 100 000 долларов США или 50 000 долларов США, если вы использовали отдельный статус регистрации в браке, независимо от того, как вы использовали средства по ссуде. В течение 2018-2025 гг. Вы можете вычесть проценты только по долгу за счет собственного капитала, который используется для приобретения или улучшения вашего жилья, при условии, что общий лимит составляет 750 000/375 000 долларов США.

* Вы можете подать заявку на вычет по статьям государственного и местного налогов на недвижимость.Однако в 2018–2025 годах вы не можете вычесть более 10 000 долларов США на имущество штата и местного самоуправления, а также налоги штата и местные подоходные налоги вместе, или 5 000 долларов США, если вы используете отдельный статус подачи документов в браке.

Звучит не так хорошо, как до TCJA, но все же нормально. Но, возможно, это не совсем подходит для вашей конкретной ситуации. Продолжайте читать.

Вот что происходит, когда дома становятся доступными на постоянной основе.Стандартный коэффициент вычета

Поскольку стандартный вычет представляет собой «халяву» по налоговому законодательству, вам не нужны никакие фактические вычитаемые расходы, чтобы требовать его.На 2018-2025 годы TCJA почти удвоил стандартные суммы вычетов. На 2019 год они составляют:

* 24 400 долларов США для супружеских пар, подающих совместную регистрацию.

* 18 350 долларов США для глав домохозяйств.

* 12 400 долларов США для одиночных игр.

Вот как это, казалось бы, безобидное изменение может отрицательно сказаться на новых домовладельцах.

Если ваши общие детализированные списания за год в сумме меньше нового значительно увеличенного стандартного вычета, вы требуете стандартного вычета. До TCJA большинство людей требовали стандартного вычета, пока не купили дом.Затем, благодаря их новым детализированным вычетам по ипотечным процентам и налогам на недвижимость, у них часто было достаточно списаний, чтобы выйти вперед, разбив их по статьям. Однако только превышение ваших детализированных вычетов над допустимым стандартным вычетом фактически дает какую-либо налоговую выгоду. Вот пример, демонстрирующий суть дела.

Пример: Вы зарегистрированы в браке и будете требовать стандартного вычета в размере 24 400 долларов США в 2019 году, если вы не покупаете дом. Но если вы все же купите, вы сможете потребовать детализированные вычеты по ипотечным процентам в размере 25 000 долларов и налогу на недвижимость в размере 5 000 долларов.Но это не все. Допустим, вы также платите 5 000 долларов США подоходного налога и жертвуете 2 000 долларов на благотворительность. Если вы разберете по статьям, вы также можете списать эти суммы (и любые другие вычеты по статьям, на которые у вас есть право). В этом примере ваши детализированные списания составят 37 000 долларов (25 000 + 5 000 + 5 000 + 2 000 долларов).

Итак, если вы попадаете в категорию 24% федерального подоходного налога, вы можете подумать, что покупка дома снизит ваши налоговые счета на 8 880 долларов (24% x 37 000 долларов). Большой! Вы готовы ударить своего риэлтора кулаком, но, пожалуйста, сдерживайте свой энтузиазм.

Фактически, владение домом уменьшит ваш налогооблагаемый доход только на 12 600 долларов. В этом разница между детализированными списаниями в размере 37 000 долларов, которые вы могли бы потребовать при покупке дома, и стандартными вычетами в размере 24 400 долларов, которые вы могли бы потребовать без покупки. Таким образом, ваша фактическая экономия по федеральному подоходному налогу составит всего 3024 доллара (24% x 12 600 долларов). Хотя это значимая сумма, она может быть компенсирована более высокой стоимостью владения домом. Теперь вы готовы дать пощечину своему агенту по продаже недвижимости, но он не виноват. Обвините Конгресс и президента Трампа в бессмысленном увеличении стандартного вычета!

Когда стандартный коэффициент вычета не имеет значения

Если вы уже составляете детали перед покупкой дома (или близки к возможности составить детали), дополнительные списания процентов по ипотеке и налогов на недвижимость уменьшат ваши налогооблагаемый доход в соотношении доллар к доллару или около того.Таким образом, в этом сценарии вы получите большую часть или всю налоговую экономию, на которую надеетесь. Но если вы еще не готовы к составлению списков перед покупкой, остерегайтесь стандартного вычитаемого коэффициента, описанного в примере. В противном случае вы можете столкнуться с неприятным сюрпризом во время налоговой декларации.

Итог

Теперь вы знаете некоторые налоговые углы домовладения, которые ваш дружелюбный риэлтор, возможно, не упомянул. Тем не менее, покупка дома обычно оказывается довольно выгодным предложением с точки зрения налогообложения.И если вы в конечном итоге продадите с хорошей прибылью, налоговые результаты могут быть отличными. Если вы имеете право на льготный отпуск по исключению основного дохода от получения постоянного места жительства, супружеская пара может избежать уплаты федерального подоходного налога на прибыль от продажи жилья в размере до 500 000 долларов США. Для не состоящих в браке лиц максимальная не облагаемая налогом прибыль составляет 250 000 долларов.

СТОРОНА: Фактор ссуды под залог собственного капитала в соответствии с Законом о сокращении налогов и занятости

Если у вас есть дом, вы можете взять ссуду под залог собственного капитала.В соответствии с правилами Закона о сокращении налогов и занятости, которые применяются на 2018-2025 годы, вы, как правило, можете вычитать проценты по ссуде под залог собственного капитала, если: (1) вы используете средства от ссуды для покупки или улучшения своего первого или второго жилья и (2) Совокупный баланс вашей первой ипотечной ссуды и ссуды на приобретение жилья не превышает 750 000 долларов США или 375 000 долларов США, если вы использовали отдельный статус для подачи документов в браке. Проценты по долгу сверх этих лимитов, как правило, не подлежат вычету в 2018-2025 годах. А если вы берете ссуду под залог собственного капитала и не используете вырученные средства для покупки или улучшения первого или второго жилья, проценты на 2018-2025 годы не подлежат вычету из налогооблагаемой базы.

Эта история обновлена 5 февраля 2019 г.

Преобразование вычета процентов по ипотеке в 15-процентную налоговую льготу

Налоговый кодекс рассматривает инвестиции в жилье, занимаемое владельцами, более благоприятно, чем другие виды инвестиций. Например, домовладельцы могут вычитать из своего дохода определенные расходы, такие как проценты по ипотеке, налоги на недвижимость, амортизация и техническое обслуживание, но они должны платить налоги на доход от аренды за вычетом этих расходов, а также на любой прирост капитала, полученный, когда их собственность продано.Напротив, домовладельцы могут вычитать проценты по ипотеке и налоги на недвижимость, если они перечисляют вычеты, даже если они не платят налог на чистую арендную стоимость своего дома. (Однако другие расходы, связанные с жильем, не могут быть вычтены из дохода домовладельцев.) Кроме того, в большинстве случаев домовладельцы могут исключить из налогообложения прирост капитала в размере до 250 000 долларов (500 000 долларов для супружеских пар, подающих совместные налоговые декларации) при продаже их основное место жительства.

Согласно действующему законодательству вычет процентов по ипотеке ограничен двумя способами.Во-первых, сумма ипотечного долга, которая может быть включена при расчете вычета процентов, ограничена 1,1 миллиона долларов: 1 миллион долларов — это долг, который домовладелец берет на себя, чтобы купить, построить или улучшить первый или второй дом; и 100 000 долларов США для долга, в отношении которого личное место жительства заемщика служит обеспечением (например, ссуда под залог собственного капитала), независимо от цели этой ссуды. Во-вторых, общая стоимость определенных детализированных вычетов, включая вычеты по ипотечным процентам, уменьшается, если скорректированный валовой доход налогоплательщика превышает указанные пороговые значения.(Скорректированный валовой доход включает доход из всех источников, специально не исключенных налоговым кодексом, за вычетом определенных вычетов.) Эти пороговые значения корректируются или индексируются каждый год с учетом влияния инфляции. На 2016 год пороговые значения были установлены на уровне 259 400 долларов США для налогоплательщиков, подающих документы как холостые, и 311 300 долларов США для супружеских пар, которые подают документы совместно.

Этот вариант позволит постепенно преобразовать налоговый вычет по ипотечным процентам в 15-процентный невозмещаемый налоговый кредит. Этот вариант будет реализован поэтапно в течение шести лет, начиная с 2017 года.С 2017 по 2021 год вычет по-прежнему будет доступен, но максимальная сумма ипотечного вычета будет уменьшаться на 100 000 долларов каждый год — до 1 миллиона долларов в 2017 году, 900 000 долларов в 2018 году и так далее, пока не достигнет 600 000 долларов в 2021 году. В 2022 году и в последующие годы вычет будет заменен 15-процентным кредитом; максимальная сумма ипотечной задолженности, которая может быть включена в расчет кредита, составляет 500 000 долларов США; и кредит может быть использован только для выплаты процентов по долгу, полученному при покупке, строительстве или улучшении первого дома.(Другие типы ссуд, такие как кредитные линии под залог собственного капитала и ипотека для вторых домов, будут исключены.) Поскольку кредит будет невозвратным, люди, не имевшие обязательств по подоходному налогу до того, как кредит был принят во внимание, не получат никаких кредитов. , а люди, чьи обязательства по уплате подоходного налога перед кредитованием были меньше полной суммы кредита, получали бы только ту часть кредита, которая компенсировала бы сумму налогов, которую они в противном случае должны были бы. По оценкам сотрудников Объединенного комитета по налогообложению, в период с 2017 по 2026 год от этого варианта выручка составит 105 миллиардов долларов.

Одним из аргументов в пользу этого варианта является то, что он сделает налоговую систему более прогрессивной за счет более равномерного распределения субсидии на проценты по ипотеке между домохозяйствами с разным уровнем дохода. По сравнению с другими налогоплательщиками, люди с низкими доходами получают наименьшую выгоду от текущего детализированного вычета по трем причинам. Во-первых, у людей с более низким доходом меньше шансов, чем у людей с более высоким доходом, иметь достаточные вычеты, чтобы составить список целесообразным; для налогоплательщиков с небольшими суммами вычетов, которые можно детализировать, стандартный вычет, который представляет собой фиксированную сумму в долларах, обеспечивает большую налоговую выгоду.Во-вторых, стоимость вычетов с разбивкой по статьям выше для лиц с более высокими налоговыми категориями. В-третьих, величина вычета процентов по ипотеке выше для людей, у которых есть более крупная ипотечная ссуда. В отличие от текущего вычета процентов по ипотечным кредитам, кредит будет доступен налогоплательщикам, которые не перечисляют его, и предоставит одинаковую ставку субсидии для всех получателей, независимо от дохода. Однако налогоплательщики с более крупной ипотечной ссудой — до лимита в 500 000 долларов, указанного в этом варианте — все равно получат большую выгоду от кредита, чем домохозяйства с меньшей ипотечной ссудой.В целом, многие люди с более высокими доходами получат меньшую налоговую льготу на жилье, чем в соответствии с действующим законодательством, а многие люди с низкими и средними доходами получат большую налоговую льготу. (Кредит можно было бы предоставить большему количеству домохозяйств, сделав его возвратным, хотя это значительно снизило бы прирост дохода.)

Еще один аргумент в пользу этого варианта состоит в том, что он увеличит налоговые льготы для домовладения налогоплательщиками с низкими и средними доходами, которые в противном случае могли бы арендовать жилье.Исследования показывают, что когда люди владеют домами, а не арендуют их, они лучше поддерживают свою собственность и больше участвуют в гражданских делах. Однако, поскольку люди вряд ли будут учитывать эти выгоды для сообщества при принятии решения о покупке или аренде личного жилья, субсидия, поощряющая владение недвижимостью, может помочь согласовать их выбор с интересами сообщества. Увеличение количества домовладений также может улучшить положение людей при выходе на пенсию, поскольку они могут использовать свой собственный капитал для покрытия любых непредвиденных расходов.Кроме того, расходы, связанные с домовладением, остаются относительно стабильными, что хорошо согласуется с обычно фиксированным доходом пенсионеров.

Еще одно обоснование такого изменения заключается в том, что оно, вероятно, улучшит общее распределение ресурсов в экономике. С более высокими ставками субсидий для налогоплательщиков с более высокими налоговыми категориями и высоким лимитом на ссуды в размере 1,1 миллиона долларов текущий вычет процентов по ипотеке побуждает налогоплательщиков с более высокими доходами, которые в любом случае покупать дома, покупать более дорогие дома, чем они могли бы в противном случае.Это снижает экономию, доступную для продуктивных инвестиций в бизнес. Уменьшение налоговой субсидии на жилье, занимаемое владельцами, вероятно, приведет к перенаправлению некоторого капитала, что смягчит этот эффект. В принципе, этот вариант может побудить налогоплательщиков с низким и средним уровнем дохода тратить больше на жилье, что может компенсировать сокращение инвестиций в бизнес.

Однако в сети этот вариант, вероятно, увеличит инвестиции в бизнес по двум причинам. Во-первых, общая субсидия на проценты по ипотеке будет ниже в соответствии с вариантом, что, скорее всего, приведет к снижению совокупных расходов на жилье.Во-вторых, большая часть увеличения расходов на жилье налогоплательщиками с низким и средним уровнем дохода, вероятно, будет финансироваться за счет сокращения других расходов, а не за счет сокращения инвестиций в бизнес. Поскольку инвестиции в жилье, занимаемое владельцами, увеличиваются за счет текущей налоговой субсидии, а инвестиции во многие предприятия сдерживаются налогами на их прибыль, прибыль до налогообложения дополнительных инвестиций в бизнес, которые могут возникнуть при этом варианте, обычно будет выше упущенная отдача от жилья, указывающая на лучшее распределение ресурсов.

Один из недостатков этого варианта состоит в том, что, предоставляя людям с низкими и средними доходами более крупные налоговые льготы, чем они получают по действующему законодательству, и тем самым побуждая их покупать дома и покупать более дорогие дома, чем они могли бы, вариант увеличит риск, который предполагают некоторые люди. Основные жилые дома, как правило, являются самым крупным активом, которым владеют люди, и источником их наибольшего долга. Когда цены на жилье растут, благосостояние домовладельцев может значительно вырасти.Однако, когда цены падают, люди могут потерять свои дома и большую часть своего богатства, особенно если их доход одновременно падает, и они не могут справиться с выплатами по ипотеке. Обвал рынка жилья в конце 2000-х наглядно продемонстрировал этот риск.

Еще одним недостатком этого варианта является то, что он отрицательно скажется на жилищной отрасли и людях, которые в настоящее время владеют собственными домами, особенно в краткосрочной перспективе. Многие домовладельцы брали долгосрочные ипотечные кредиты, предполагая, что они смогут вычесть проценты по своим кредитам.Многие финансовые учреждения были готовы ссужать покупателям жилья более высокие суммы, чем они могли бы получить в противном случае, исходя из предположения, что вычет процентов по ипотеке поможет этим покупателям погасить свои ссуды. Уменьшение налоговой субсидии на жилье затруднит для некоторых домовладельцев выполнение своих обязательств по ипотеке. Такое изменение также уменьшит сумму, которую готовы платить новые покупатели жилья, что в среднем снизит цены на дома. Снижение цен на жилье создаст дополнительную нагрузку на финансы существующих владельцев и приведет к сокращению объемов нового строительства.Со временем, когда предложение жилья снизится, цены снова вырастут, но, вероятно, не до уровня, которого они достигли бы в соответствии с действующим законодательством. Большинство этих трудностей можно облегчить путем поэтапного введения ограничений на вычет процентов по ипотеке. Однако из-за длительных сроков ипотечных кредитов и медлительности изменения жилищного фонда существенные затраты на корректировку все равно возникнут даже при шестилетнем периоде поэтапного внедрения.

Преобразование вычета процентов по ипотеке в 15-процентную налоговую льготу

Налоговый кодекс рассматривает инвестиции в жилье, занимаемое владельцами, более благоприятно, чем другие виды инвестиций.Например, домовладельцы могут вычитать из своего дохода определенные расходы, такие как проценты по ипотеке, налоги на недвижимость, амортизация и техническое обслуживание, но они должны платить налоги на доход от аренды за вычетом этих расходов, а также на любой прирост капитала, полученный, когда их собственность продано. Напротив, домовладельцы могут вычитать проценты по ипотеке и налоги на недвижимость, если они перечисляют вычеты, даже если они не платят налог на чистую арендную стоимость своего дома. (Однако другие расходы, связанные с жильем, не могут быть вычтены из дохода домовладельцев.Кроме того, в большинстве случаев домовладельцы могут исключить из налогообложения прирост капитала в размере до 250 000 долларов (500 000 долларов для супружеских пар, подающих совместные налоговые декларации) при продаже своего основного места жительства.

Согласно действующему законодательству вычет процентов по ипотеке ограничен двумя способами. Во-первых, налоговый кодекс ограничивает сумму ипотечной задолженности, которая может быть включена в расчет процентного вычета, до 1,1 миллиона долларов: 1 миллион долларов для долга, который домовладелец берет на себя, чтобы купить, построить или улучшить первый или второй дом; и 100 000 долларов США в счет другого долга (например, ссуды под залог собственного капитала), для которой владелец использует личное жилье в качестве обеспечения, независимо от цели этой ссуды.Во-вторых, начиная с 2013 года, общая стоимость определенных детализированных вычетов, включая вычеты по ипотечным процентам, уменьшается, если скорректированный валовой доход налогоплательщика превышает установленный порог. (Скорректированный валовой доход включает доход из всех источников, специально не исключенных налоговым кодексом, за вычетом определенных вычетов.)

Этот вариант позволит постепенно преобразовать налоговый вычет по ипотечным процентам в 15-процентный невозмещаемый налоговый кредит. Этот вариант будет реализован поэтапно в течение шести лет, начиная с 2014 года.С 2014 по 2018 год вычет по-прежнему будет доступен, но максимальная сумма ипотечного вычета будет уменьшаться на 100 000 долларов в год — до 1 миллиона долларов в 2014 году, 900 000 долларов в 2015 году и так далее, пока не достигнет 600 000 долларов в 2018 году. В 2019 году и в последующие годы вычет будет заменен 15-процентным кредитом, максимальная сумма ипотечного долга, которая может быть включена в расчет кредита, составит 500000 долларов, а кредит может быть применен только к процентам по долгу, полученному для покупки, строительства , или улучшить свой первый дом.(Другие типы ссуд, такие как ссуды на покупку вторых домов и ссуды, использующие дома в качестве обеспечения, будут исключены.) Поскольку кредит будет невозвратным, люди, не имевшие обязательств по подоходному налогу до учета кредита, не получат никаких кредит, и люди, обязательство по уплате подоходного налога перед кредитованием было меньше полной суммы кредита, получали бы только ту часть кредита, которая компенсировала бы сумму налогов, которую они в противном случае должны были бы. По оценкам сотрудников Объединенного комитета по налогообложению, этот вариант позволит привлечь 52 миллиарда долларов с 2014 по 2023 год.

По сравнению с другими налогоплательщиками, люди с низкими доходами получают наименьшую выгоду от текущего детализированного вычета по трем причинам. Во-первых, у людей с более низким доходом меньше шансов, чем у людей с более высоким доходом, иметь достаточные вычеты, чтобы составить список целесообразным; для налогоплательщиков с небольшими суммами вычетов, которые можно детализировать, стандартный вычет — фиксированная сумма в долларах — обеспечивает большую налоговую выгоду. Во-вторых, стоимость вычетов с разбивкой по статьям выше для лиц с более высокими налоговыми категориями.В-третьих, величина вычета процентов по ипотеке выше для людей, у которых есть более крупная ипотечная ссуда.

В отличие от текущего вычета процентов по ипотеке, кредит будет доступен налогоплательщикам, которые не перечисляют детали, и предоставит одинаковую ставку субсидии для всех получателей, независимо от дохода; однако налогоплательщики с более крупной ипотечной ссудой — до предела в 500 000 долларов, указанного в этом варианте — все равно получат большую выгоду от кредита, чем домохозяйства с меньшей ипотечной ссудой. В целом, многие люди с более высокими доходами получат меньшую налоговую льготу на жилье, чем в соответствии с действующим законодательством, а многие люди с низкими и средними доходами получат большую налоговую льготу.(Кредит можно было бы предоставить большему количеству домохозяйств, сделав его возвратным, хотя это значительно снизило бы прирост дохода.)

Таким образом, одним из аргументов в пользу этого варианта является то, что он распределяет субсидию по налогу на проценты по ипотеке более равномерно между домохозяйствами с разным уровнем дохода. Еще один аргумент в пользу этого варианта состоит в том, что он увеличит налоговые льготы для домовладения для налогоплательщиков с низкими и средними доходами, которые в противном случае могли бы арендовать жилье. Исследования показывают, что, когда люди владеют своими домами, а не арендуют их, они лучше обслуживают свою собственность и больше участвуют в гражданских делах.Однако, поскольку люди вряд ли будут учитывать эти преимущества для сообщества при принятии решения о покупке или аренде личного жилья, субсидия, поощряющая домовладение, может помочь согласовать выбор людей с интересами сообщества.

Еще один аргумент в пользу такого изменения заключается в том, что оно, вероятно, улучшит общее распределение ресурсов в экономике. С более высокими ставками субсидий для налогоплательщиков с более высокими налоговыми категориями и высоким лимитом на ссуды в 1,1 миллиона долларов текущий вычет процентов по ипотеке побуждает людей, которые в любом случае покупать дома, покупать более дорогие дома, чем они могли бы в противном случае.Это снижает экономию, доступную для продуктивных инвестиций в бизнес. Снижение налоговой субсидии на жилье, занимаемое владельцами, могло бы смягчить этот эффект. А поскольку инвестиции в жилье, занимаемое владельцами, увеличиваются за счет налоговых субсидий, а инвестиции во многие предприятия сдерживаются налогами на их прибыль, прибыль до налогообложения дополнительных инвестиций в бизнес, которые могут возникнуть при этом варианте, обычно будет выше, чем упущенное возвращение из жилья.

Один из недостатков этого варианта заключается в том, что, предоставляя людям с низкими и средними доходами более крупные налоговые льготы, чем они получают по действующему законодательству, и тем самым побуждая их покупать дома и покупать более дорогие дома, чем они могли бы, вариант увеличит риск, который возьмут на себя некоторые люди.Основные жилые дома, как правило, являются самым крупным активом, которым владеют люди, и источником их наибольшего долга. Когда цены на жилье растут, благосостояние домовладельцев может значительно вырасти. Однако, когда цены падают, люди могут потерять свои дома и большую часть своего богатства, особенно если при этом падают их доходы и они не могут справиться с выплатами по ипотеке. Опыт последних полдюжины лет наглядно демонстрирует этот риск.

Еще одним недостатком этого варианта является то, что он отрицательно скажется на жилищной отрасли и людях, которые в настоящее время владеют собственными домами, особенно в краткосрочной перспективе.Многие домовладельцы брали долгосрочные ипотечные кредиты, исходя из предположения, что они смогут вычесть проценты по своим кредитам. Многие финансовые учреждения были готовы ссудить покупателям жилья более высокие суммы, чем они могли бы в противном случае, исходя из предположения, что вычет процентов по ипотеке поможет этим покупателям погасить их ссуды. Уменьшение налоговой субсидии на жилье затруднит для некоторых домовладельцев выполнение своих обязательств по ипотеке. Такое изменение также уменьшит сумму, которую готовы платить новые покупатели жилья, что в среднем снизит цены на дома.

ru.

ru.

Тогда теоретически правила займа вернутся к правилам, принятым после 1987 года.

Тогда теоретически правила займа вернутся к правилам, принятым после 1987 года.