Вопросы и ответы

Лица, получившие сертификат, могут распоряжаться средствами материнского (семейного) капитала в полном объеме, либо по частям по следующим направлениям.

Улучшение жилищных условий, в том числе:

- Погашение ипотеки;

- Покупка квартиры без кредита;

- Строительство своего дома.

Получение образования ребенком (детьми), в том числе:

- Учеба в колледжах и вузах;

- Оплата частных детсадов и школ;

- Оплата жилья во время учебы.

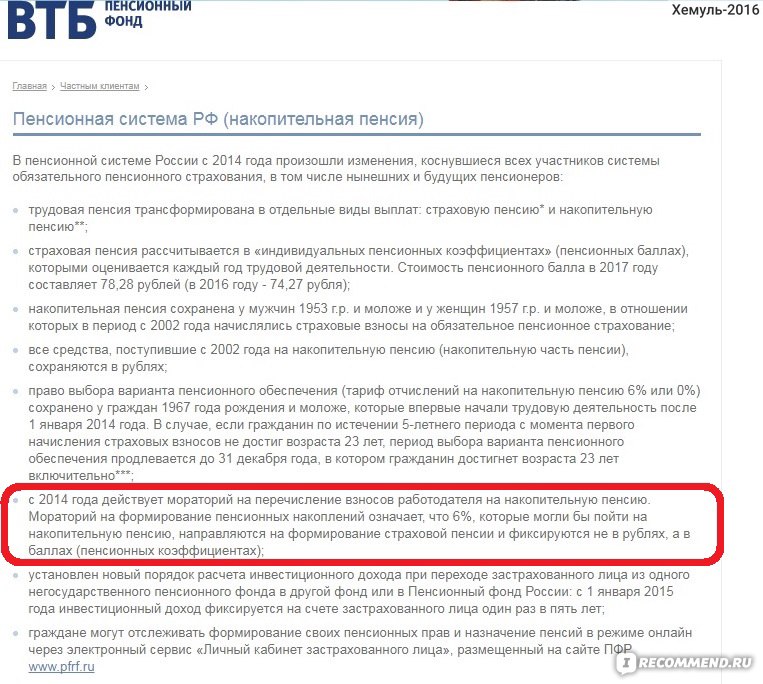

Накопительная пенсия женщин

Материнский капитал может быть полностью или частично включен в состав пенсионных накоплений женщин, перечисленных в пунктах 1, 2 и 4 части 1 статьи 3 Закона № 256-ФЗ:

- женщин, родивших (усыновивших) второго ребенка, начиная с 1 января 2007 года;

- женщин, родивших (усыновивших) третьего ребенка или последующих детей, начиная с 1 января 2007 года, если ранее они не воспользовались правом на дополнительные меры государственной поддержки;

- женщин, родивших (усыновивших) первого ребенка, начиная с 1 января 2020 года.

Социальная адаптация детей-инвалидов

Средствами из материнского капитала можно компенсировать затраты на определенные товары и услуги для социальной адаптации и интеграции в общество детей-инвалидов

Получение ежемесячной выплаты

В соответствии с Федеральным законом от 28 декабря 2017 года № 418-ФЗ «О ежемесячных выплатах семьям, имеющим детей», женщины, родившие (усыновившие) ребенка, являющиеся гражданами Российской Федерации и постоянно проживающие на территории Российской Федерации, могут обратиться за получением ежемесячной выплаты из средств материнского капитала.

- ребенок (родной, усыновленный) рожден, начиная с 1 января 2018 года, и является гражданином Российской Федерации;

- размер среднедушевого дохода семьи не превышает 2-кратную величину прожиточного минимума трудоспособного населения, установленную в субъекте Российской Федерации в соответствии с пунктом 2 статьи 4 Федерального закона от 24 октября 1997 г.

№ 134-ФЗ «О прожиточном минимуме в Российской Федерации» за второй квартал года, предшествующего году обращения за назначением указанной выплаты.

№ 134-ФЗ «О прожиточном минимуме в Российской Федерации» за второй квартал года, предшествующего году обращения за назначением указанной выплаты.

В соответствии с частью 1 и 3 статьи 2 Федеральный закон от 28.12.2017 N 418-ФЗ «О ежемесячных выплатах семьям, имеющим детей» гражданин имеет право подать заявление о назначении ежемесячной выплаты в связи с рождением (усыновлением) первого или второго ребенка в любое время в течение трех лет со дня рождения ребенка.

Ежемесячная выплата в связи с рождением (усыновлением) первого или второго ребенка назначается на срок до достижения ребенком возраста одного года. По истечении этого срока гражданин подает новое заявление о назначении указанной выплаты сначала на срок до достижения ребенком возраста двух лет, а затем на срок до достижения им возраста трех лет и представляет документы (копии документов, сведения), необходимые для ее назначения.

С более подробной информацией о способах распоряжения материнским (семейным) капиталом Вы можете ознакомиться на сайте Пенсионного фонда Российской Федерации.

Офисы обслуживания

Головной офис АО НПФ ВТБ Пенсионный фонд

Москва,

ул. Воронцовская, д.43, стр. 1

Режим работы

пн.–чт.: 09.00–18.00, без перерыва

пт.: 9.00–16.45, без перерыва

Региональные отделения АО НПФ ВТБ Пенсионный фонд (консультации по договорам об обязательном пенсионном страховании, заключение договоров негосударственного пенсионного обеспечения)

Воронеж,

ул. Фридриха Энгельса, д. 25 Б, офис 402

Режим работы

пн.–чт.: 09.00–18.00, без перерыва

пт.: 9.00–16.45, без перерыва

сб., вс.: выходной

Казань,

ул. Островского, д. 87

Островского, д. 87

Режим работы

пн.–чт.: 09.00–18.00, без перерыва

пт.: 9.00–16.45, без перерыва

сб., вс.: выходной

Краснодар,

Режим работы

пн.–чт.: 09.00–18.00, без перерыва

пт.: 9.00–16.45, без перерыва

сб., вс.: выходной

Красноярск,

ул. Ленина, д. 56

Режим работы

пн.–чт.: 09.00–18.00, без перерыва

пт.: 9.00–16.45, без перерыва

сб., вс.: выходной

Новосибирск,

ул. Коммунистическая, д. 48 А

Режим работы

пн.–чт.: 09.00–18.00, без перерыва

пт.: 9.00–16.45, без перерыва

Пермь,

ул. Ленина, д. 26, офис 204

Режим работы

пн.–чт.: 09.00–18.00, без перерыва

пт.: 9.00–16.45, без перерыва

сб., вс.: выходной

Санкт-Петербург,

Дегтярный пер., д. 11 А

Режим работы

пн.–чт.: 09.00–18.00, без перерыва

пт.: 9.00–16.45, без перерыва

сб., вс.: выходной

Хабаровск,

ул. Московская, д. 7

Режим работы

пт.: 9.00–16.45, без перерыва

сб., вс.: выходной

Екатеринбург (Территориальный отдел),

ул. Малышева, д. 51

Режим работы

пн.–чт. : 09.00–18.00, без перерыва

: 09.00–18.00, без перерыва

пт.: 9.00–16.45, без перерыва

сб., вс.:выходной

Самара (Территориальный отдел),

ул. Галактионовская, д. 157

Режим работы

пн.–чт.: 09.00–18.00, без перерыва

сб., вс.: выходной

Обособленные подразделения АО НПФ ВТБ Пенсионный фонд (прием, обслуживание и консультирование клиентов не осуществляется)

Москва,

ул. Марксистская, д. 34/10

Москва,

ул. Рождественка, д.10/2, стр. 1

НПФ ВТБ Пенсионный фонд — личный кабинет: вход на официальный сайт VTB, регистрация, доходность, рейтинги, отзывы

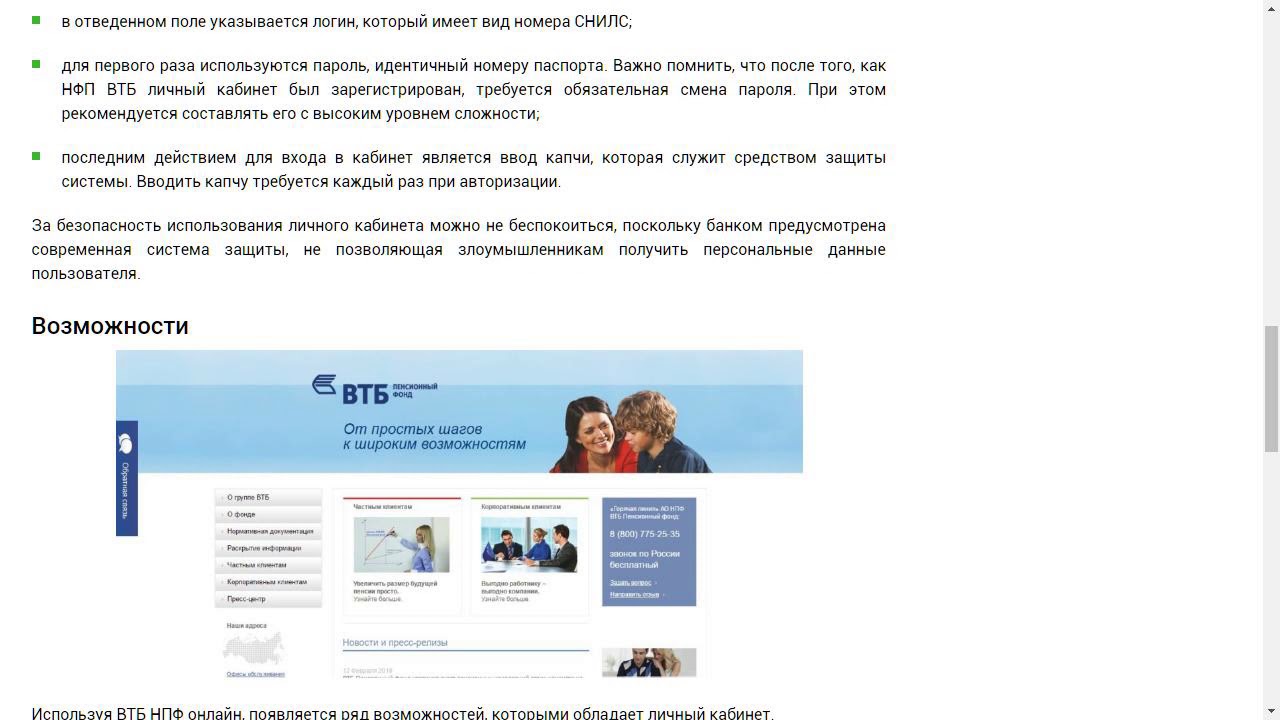

Начина с 2021 года стала модной такая банковская услуга, как перевод пенсионных накоплений на негосударственные фонды с государственных. Среди наиболее надежных и востребованных организаций следует выделить ВТБ24. Главная цель действующей программы – сделать будущее для своих клиентов обеспеченным. Финансовая структура разработала множество вариантов, посредством которых пенсионеры могут увеличивать свой капитал. Чтобы воспользоваться услугами ВТБ личный кабинет «Пенсионный фонд», нужно создать аккаунт на официальном сайте и подать соответствующую заявку.

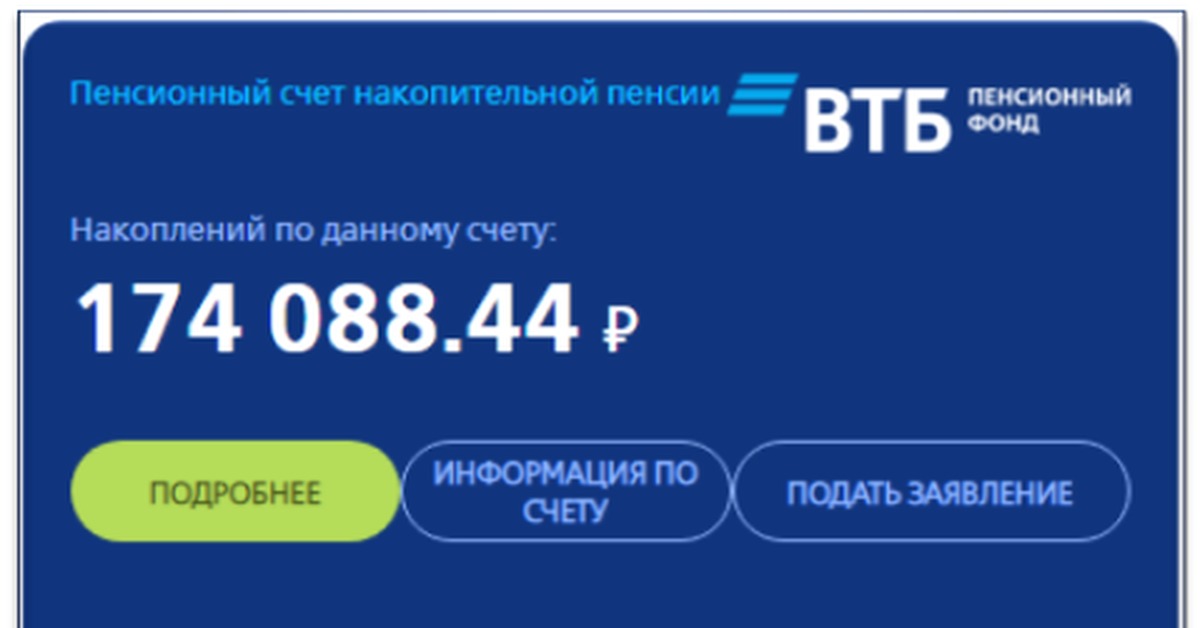

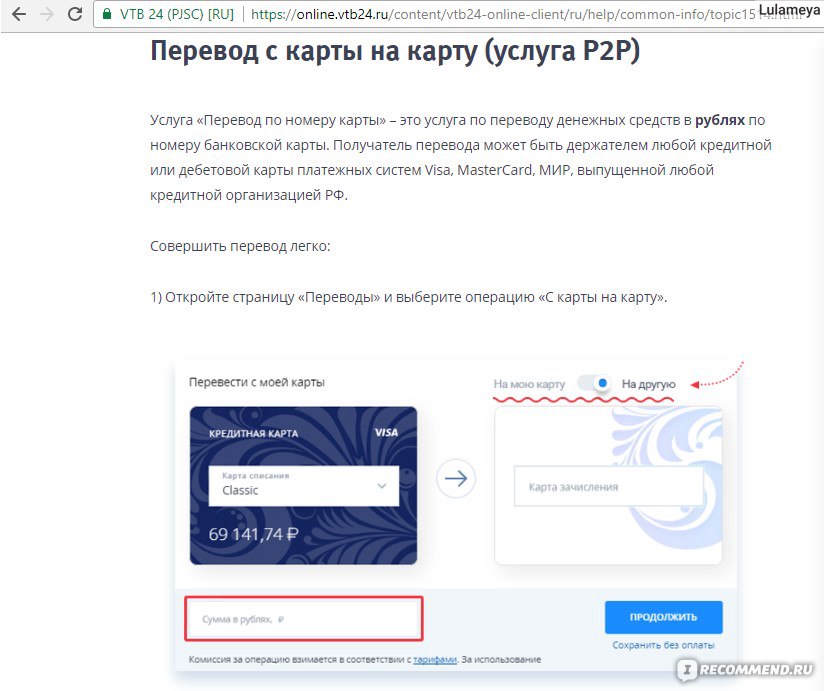

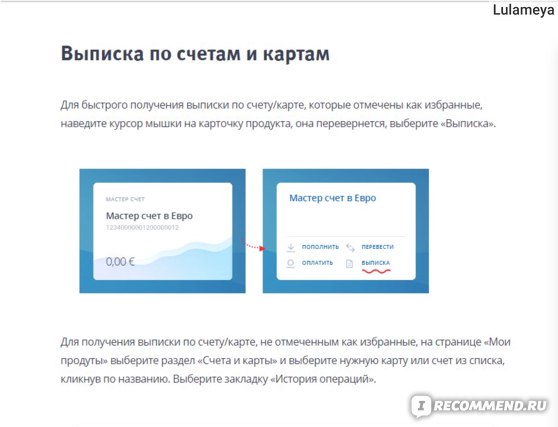

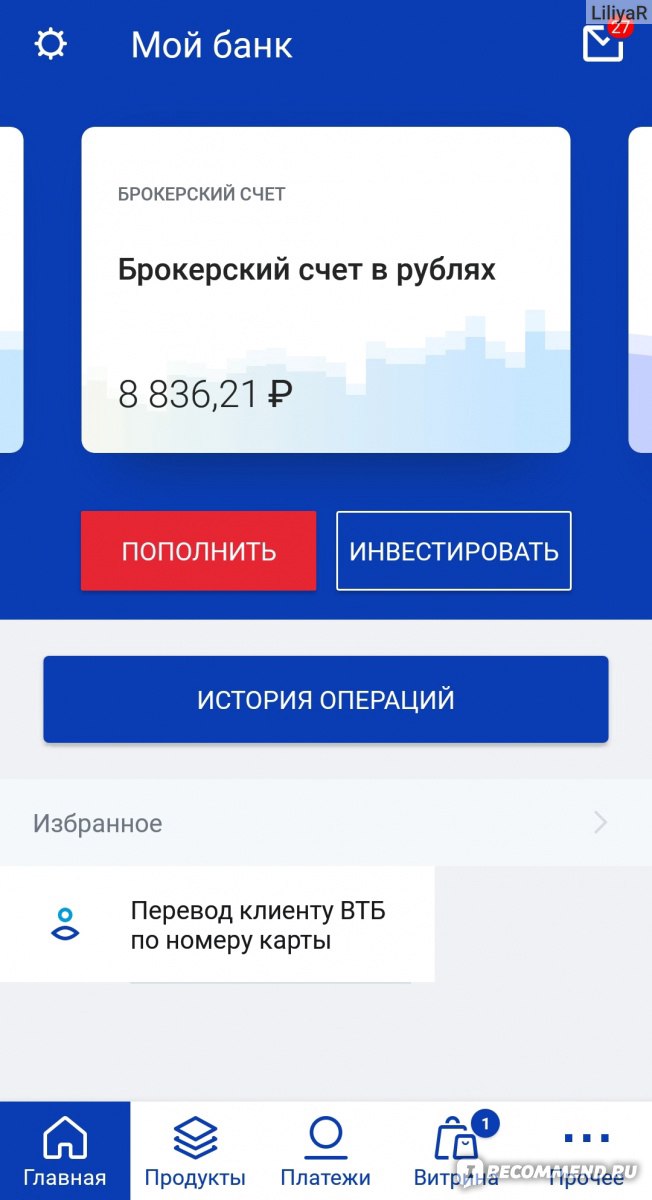

ВТБ 24 официальный сайт пенсионный фонд личный кабинет

На официальном сайте пенсионного фонда представлен личный кабинет. Каждый пользователь может зарегистрироваться в системе для получения возможности получать необходимую информацию удаленно. В собственном аккаунте можно получить информацию по поводу пенсионных накоплений: деталей и статуса.

НПФ ВТБ официальный сайт личный кабинет дает пользователям возможность быть проинформированным по поводу следующих программ:

- Сумма пенсионного счета.

- Перечень происходящих изменений.

- Особенности накопления капитала.

- Результаты инвестиций в пенсионный резерв.

По мере необходимости можно самостоятельно изменять такие данные, как электронная почта, номер мобильного телефона и данные для авторизации в системе. Это значительно упрощает процесс использования сервисом.

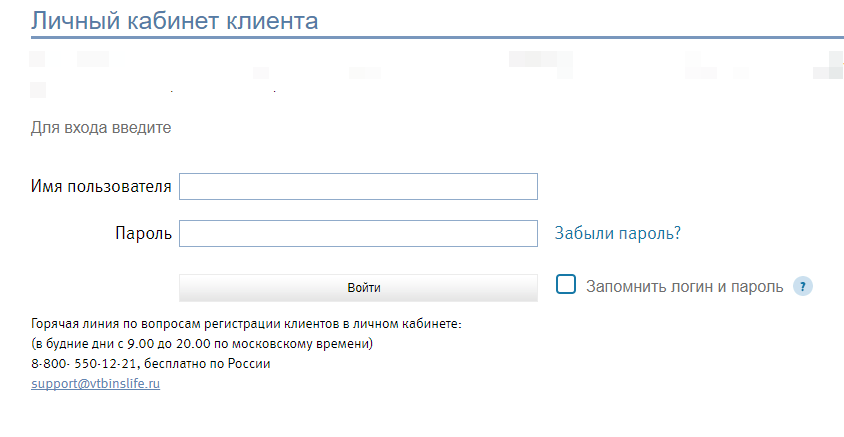

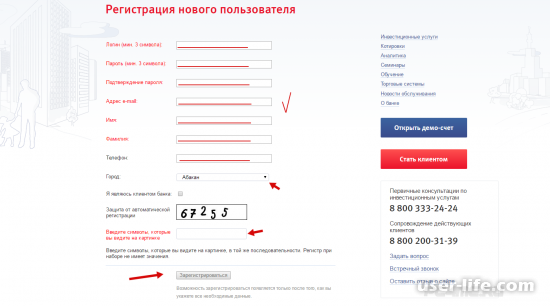

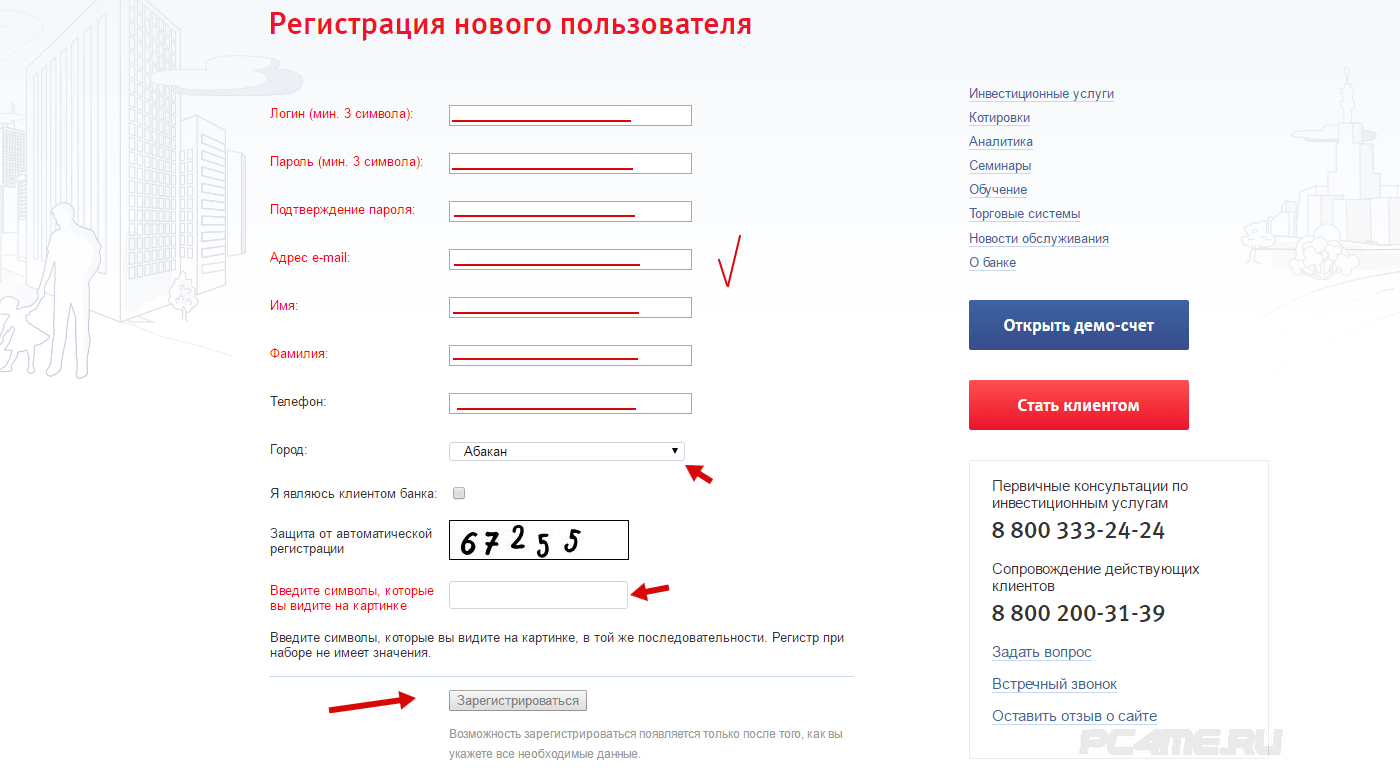

Регистрация в системе

Для начала нужно войти на НПФ ВТБ пенсионный фонд официальный сайт — web.vtbnpf.ru и оставить заявку на предоставление интернет-услуги. Сделать это можно, явившись лично в филиал банка. После того, как заявление от клиента будет обработано, ему будут высланы все необходимые данные для работы с личным кабинетом (логин и пароль).

Для того чтобы первый раз войти в систему нужно указать все необходимые данные:

- Логин, которые представлен в виде номера СНИЛС. Первые 3 цифры нужно внести в первые ячейки, остальные две – в четвертую.

- Первоначальный пароль – номер паспорта. Его можно после входа в систему сменить на другие цифровые значения. Обратите внимание, что защитный код должен иметь достаточный уровень сложности, чтобы исключить вероятность доступа третьих лиц в аккаунт.

- Для того чтобы защитить систему от спама в обязательном порядке запрашивается капча, которую нужно вводить каждый раз при авторизации в системе.

При появлении необходимости восстановить пароль следует нажать на ссылку «Забыли пароль». На указанный в процессе регистрации адрес электронной почты будет выслан новый защитный код, сгенерированный автоматически. Каждый пользователь моет неограниченное количество раз пользоваться данной услугой.

Пенсионная программа «Корпоративная»

ВТБ 24 пенсионный фонд вход в личный кабинет предоставляет возможность не только получить информацию по действующим программам, но и оставить заявку на их оформление. «Корпоративная» услуга предоставляется для сотрудников компании, и направлена на получение выплат путем сокращения расходов. Суть данной программы – уменьшения размера выплат в ГПФ. Полученные свободные финансовые средства могут быть направлены на увеличение заработных плат действующим сотрудникам.

Обратить внимание следует и на такие программы, как «Паритетная» и «Базовая». Каждая из них может курироваться также посредством личного кабинета в системе. Для того чтобы проверить действующие услуги следует просто войти в аккаунт в соответствующий раздел.

Если учитывать отзывы клиентов, которые для получения пенсии решили воспользоваться услугами ВТБ24, то данный вариант является самым комфортным и безопасным. Все граждане Российской Федерации, которые выполнили свои условия по договору, остались довольны уникальной услугой. Посредством крупной финансовой организации можно не только получать пенсию, но и увеличивать личный капитал.

Дополнительные возможности

Практически все люди в самом начале своей трудовой деятельности даже не задумываются о том, что в будущем будут нуждаться в пенсионном обеспечении. Уже сейчас стоит задуматься о свое старости! При выборе НПФ не забывайте о том, что компания должна не только предоставлять выгодные условия для сотрудничества, но и быть надежной.

Если у Вас остались вопросы или есть жалобы — сообщите нам

Как разобраться, какая компания будет наиболее подходящей? Внимание следует уделить ведущим финансовым организациям, которые предоставляют услуги в сфере пенсионного обеспечения.

Обратите внимание на ВТБ24 «Пенсионный фонд». В пользование каждому клиенту компании представлен личный кабинет на официальном сайте. Посредством внутренних инструментов каждый пользователь системы может самостоятельно просматривать все происходящие изменения.

Если у вас остались вопросы, то звоните в службу поддержки клиентов по номеру 8(800)775-25-35. Квалифицированные сотрудники ответят на любой вопрос информационного или технического характера. При необходимости можно получить полную консультацию по действующим программам на бесплатной основе.

Информация ПФР 3 июля 2014 года

Теперь мы в Твиттере!

Новости Отделения Пенсионного фонда РФ по Свердловской области стали доступны в микроблоге Twitter.

Теперь работодатели и жители региона могут получать оперативную информацию об основных событиях пенсионной системы России «из первых рук», добавив @opfr_sverdlovsk в свой список для чтения.

Присоединяйтесь к нам и будьте в курсе последних новостей, не отвлекаясь от важных дел!

Три способа узнать о состоянии индивидуального лицевого счета

С 2013 года действует новый порядок информирования граждан об их пенсионных правах. Обязательная массовая рассылка гражданам «писем счастья» — извещений о состоянии индивидуальных лицевых счетов для лиц, зарегистрированных в системе обязательного пенсионного страхования, в бумажной форме отменена, и введен заявительный порядок получения данной информации. Более того, возможности для информирования постоянно расширяются.

1. В территориальных органах Пенсионного фонда Российской Федерации

Обратившись в органы ПФР (по месту жительства или работы) и заполнив соответствующее заявление, застрахованные лица могут получить информацию в виде Выписки либо в виде Извещения о состоянии индивидуального лицевого счета способом, указанным в заявлении (лично либо почтовым отправлением).

2. Через Единый портал государственных и муниципальных услуг (www.gosuslugi.ru)

На Едином портале государственных и муниципальных услуг (www.gosuslugi.ru)возможно получение двух видов документов о состоянии индивидуального лицевого счета:

— Извещение о состоянии индивидуального лицевого счета;

— Расширенное извещение о состоянии индивидуального лицевого счета.

В расширенном извещении производится расшифровка уплаченных сумм страховых взносов по каждому работодателю, у которого гражданин осуществлял трудовую деятельность.

Для получения информации о состоянии индивидуального лицевого счета через Единый портал государственных и муниципальных услуг (www. gosuslugi.ru) необходимо зарегистрироваться в качестве пользователя портала и получить доступ к различным интерактивным сервисам в личном кабинете.

gosuslugi.ru) необходимо зарегистрироваться в качестве пользователя портала и получить доступ к различным интерактивным сервисам в личном кабинете.

Подробно процедура регистрации и способы получения государственных услуг представлены в виде обучающих роликов в Информационно-справочном разделе Единого портала государственных и муниципальных услуг.

Получать услуги ПФР в электронном виде через Единый портал государственных и муниципальных услуг удобно, т.к. это происходит в режиме «on-linе» и можно делать регулярно, в любое время суток

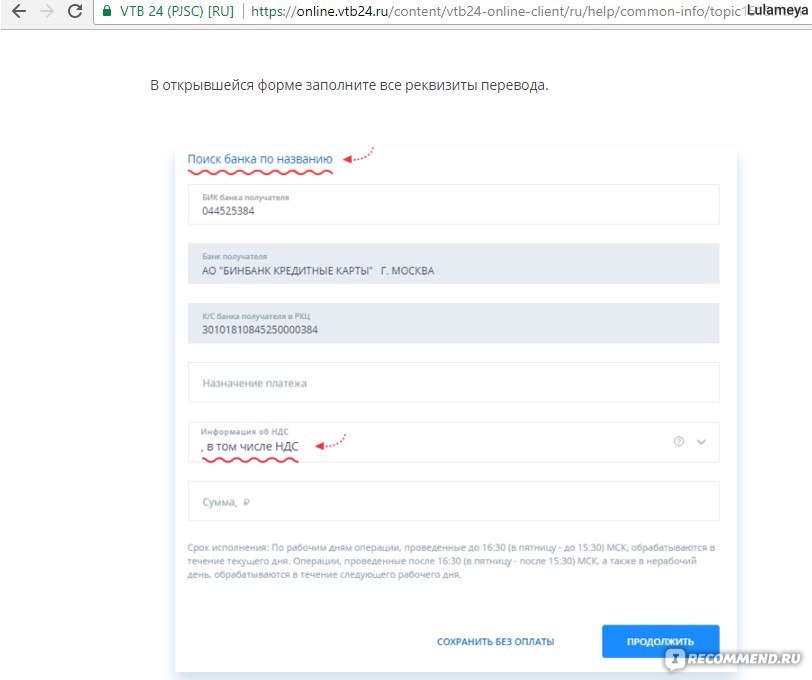

3. Через кредитные организации

Пенсионный Фонд Российской Федерации заключил с рядом кредитных организаций (ОАО «Сбербанк России», ОАО «Банк Москвы», ЗАО «Банк ВТБ 24», ОАО «Газпромбанк», ОАО «Банк Уралсиб») соглашение об информировании застрахованных лиц о состоянии их индивидуальных лицевых счетов.

Извещение ПФР о состоянии индивидуального лицевого счета можно получить на бумажном носителе через оператора или через банкоматы указанных кредитных организаций, а также в электронной форме — через интернет-банкинг.

Для получения информации застрахованным лицам — клиентам данных кредитных организаций необходимо лично обратиться в кредитную организацию с документом, удостоверяющим личность, и страховым свидетельством обязательного пенсионного страхования, и зарегистрироваться в системе информационного обмена Пенсионного фонда Российской Федерации, заполнив соответствующее заявление.

Отделение Пенсионного фонда РФ по Свердловской области рекомендует получать выписку о состоянии индивидуального лицевого счета в системе обязательного пенсионного страхования как минимум один раз в год и хранить ее в архиве личных документов.

Думай о пенсии смолоду!

Молодость — это время определения жизненных ориентиров и своего трудового пути. Это время задуматься о будущем, в том числе и о своей будущей пенсии, ведь в среднем на пенсии человек проводит столько же времени, сколько длится его детство и юношество. Для молодых людей очень важно задуматься о предстоящей пенсии уже сегодня, формировать свои пенсионные накопления смолоду, как это делают миллионы их ровесников в Европе, США и других странах.

Для молодых людей очень важно задуматься о предстоящей пенсии уже сегодня, формировать свои пенсионные накопления смолоду, как это делают миллионы их ровесников в Европе, США и других странах.

Следует отметить, что ключевыми факторами, влияющими на размер будущей пенсии, являются: размер заработной платы, длительность стажа, а также выбор тарифа на формирование пенсионных накоплений.

Чем выше зарплата и продолжительнее общий стаж, тем выше будет размер трудовой пенсии по старости, но только с «белой» зарплаты отчисляются страховые взносы в Пенсионный фонд России и у граждан формируются пенсионные права. При «серых» схемах оплаты труда взносы уплачиваются в минимальном размере, либо не уплачиваются совсем, а время работы не засчитывается в стаж.

Кроме того, уже поступившие на работу молодые люди, в течение 2014–2015 годов должны выбрать свой вариант пенсионного обеспечения: направить всю сумму страховых взносов на формирование страховой пенсии или на формирование накопительной и страховой пенсий.

При этом, для впервые поступающих на работу, начиная с 1 января 2014 года, право выбора варианта пенсионного обеспечения предоставлено в течение 5 лет с года первого начисления страховых взносов.

Рассчитать условный размер своей будущей пенсии по старости можно при помощи пенсионного калькулятора на web-сайтах Министерства труда и социальной защиты Российской Федерации (www.rosmintrud.ru) и Пенсионного фонда Российской Федерации (www.pfrf.ru).

Пенсионная формула смотреть

Как работают пенсионные фонды?

Традиционные пенсионные планы исчезают из частного сектора, за исключением планов, привязанных к трудовым договорам. Работники государственного сектора — самая большая группа с активными и растущими пенсионными планами. Взаимодействие с другими людьми

Понятно, как устроены традиционные пенсионные планы, и каковы причины их исчезновения.

Ключевые выводы

- Традиционные пенсионные планы с установленными выплатами исчезают из пенсионного ландшафта.

- Пенсионные планы финансируются за счет взносов работодателей и работников, причем первые выплачивают наибольшую долю.

- Пенсионные планы государственных служащих, как правило, более щедры, чем планы частных работодателей.

- Частные пенсионные планы подлежат государственному регулированию через ERISA.

Структура базового пенсионного фонда

Так как же работает пенсия? Самый распространенный пенсионный план — это план с установленными выплатами. Сотрудники получают оплату, равную проценту от их средней заработной платы за последние несколько лет работы.Формула, которая включает годы работы в одной и той же компании, устанавливает сумму платежа. Комбинация взносов наемных работников и работодателей в фонд выплат, причем наибольшая доля выплачивается работодателями.

Частные планы обычно рассчитаны на выплату 1% за каждый год работы, умноженный на среднюю зарплату за последние пять лет работы.

Например, сотрудник с 35-летним стажем работы в одной компании и средней заработной платой 50 000 долларов будет получать ежегодную выплату в размере 17 500 долларов США.Планы профсоюзов с установленными выплатами основывают выплаты на годах членства в профсоюзе и времени, проведенном с несколькими работодателями.

Частные планы редко имеют эскалатор стоимости жизни, хотя во многих профсоюзных планах он есть.

Пенсионные планы государственных служащих более щедры, чем частные. Крупнейший в стране пенсионный план Калифорнийская пенсионная система государственных служащих (CalPERS) выплачивает 2% в год на своих основных уровнях.

Сотрудник со средней зарплатой 50 000 долларов получает 35 000 долларов в год.В государственных пенсионных планах обычно есть эскалатор стоимости жизни.

1% против 2%

Процент годовой зарплаты, выплачиваемой по частным планам по сравнению с государственными планами

Положение о пенсионном плане

Частные планы подпадают под действие Закона о гарантированном пенсионном доходе сотрудников (ERISA) 1974 года. ERISA устанавливает минимальные стандарты в отношении работы пенсионного плана в интересах участников и в первую очередь заботится о понимании участником того, как работает программа, а также о том, что участник юридические права.Взаимодействие с другими людьми

ERISA устанавливает минимальные стандарты в отношении работы пенсионного плана в интересах участников и в первую очередь заботится о понимании участником того, как работает программа, а также о том, что участник юридические права.Взаимодействие с другими людьми

ERISA учредила Корпорацию гарантирования пенсионных пособий (PBGC). PBGC — это фонд пенсионного страхования, который взимает с работодателей премию, чтобы гарантировать работникам пенсионные выплаты, если работодатель прекращает свою деятельность. Максимальная сумма гарантированной в 2021 году прямой пожизненной ренты для 65-летнего пенсионера из частной компании составляет 6034,09 доллара в месяц. Взаимодействие с другими людьми

План для нескольких сотрудников гарантирует от 4290 до 17 160 долларов в год, в зависимости от стажа работы сотрудника.Взаимодействие с другими людьми

Отчет за 2019 год (самый последний отчет по состоянию на ноябрь 2020 года) Государственной бухгалтерской службы (GAO) показывает, что у PBGC были почти 185 миллиардов долларов будущих обязательств на конец 2018 финансового года и дополнительный финансовый дефицит в размере 54 миллиардов долларов для его программ для нескольких работодателей. По его оценкам, вероятность банкротства фонда к 2026 году составляет 99%.

ERISA не распространяется на государственные пенсионные фонды, которые следуют правилам, установленным правительствами штатов, а иногда и конституциями штатов.PBGC не распространяется на государственные планы. В большинстве штатов налогоплательщики несут ответственность за выполнение любых невыполненных обязательств по планам государственных служащих.

Инвестиционные мандаты

ERISA не регулирует конкретные инвестиции пенсионного плана. ERISA требует, чтобы спонсоры плана действовали в качестве доверенных лиц.

Конфликты интересов между планами и лицами или организациями, связанными с фидуциарами, недопустимы. Инвестиции должны быть разумными и диверсифицированными таким образом, чтобы предотвратить значительные убытки. Взаимодействие с другими людьми

Взаимодействие с другими людьми

Сами пенсионные планы устанавливают требования к прогнозируемой средней доходности. Чем выше прогнозируемая норма прибыли, тем меньше денег работодатель должен вложить в план. Ставка 7,5%, исторически используемая CalPERS, была нормальным ориентиром, пока фонд не решил снизить ставку до 7%.

К сожалению, из-за финансового кризиса и нестабильности на рынках большинство планов лишены инвестиционных мандатов. Многие частные и государственные пенсионные фонды значительно недофинансируются, что требует от спонсоров плана добавления дополнительного капитала.Взаимодействие с другими людьми

Хотя существуют значительные различия в пенсионном доходе в зависимости от расы, это не относится к работникам с пенсионными планами с установленными выплатами: 17% чернокожих имеют пенсии по сравнению с 21% белых неиспаноязычных граждан.

Инвестиционный стиль

Ключ к инвестиционному стилю — разумная и разнообразная фидуциарная ответственность. Традиционная инвестиционная стратегия разделяет активы между инвестициями с фиксированным доходом, такими как вложения в облигации и акции, дивидендные акции голубых фишек, привилегированные акции и коммерческую недвижимость.Многие пенсионные фонды отказались от активного управления портфелем акций и инвестируют только в индексные фонды.

Возникает тенденция к размещению некоторых активов в альтернативных инвестициях в поисках более высокой доходности. Эти альтернативные инвестиции включают частный капитал, хедж-фонды, товары, деривативы и высокодоходные облигации.

Определение пенсионного плана

Что такое пенсионный план?

Пенсионный план — это пенсионный план, который требует от работодателя вносить взносы в общий фонд, зарезервированный для будущих выплат работнику.Пул средств инвестируется от имени сотрудника, и прибыль от инвестиций приносит работнику доход при выходе на пенсию.

В дополнение к обязательным взносам работодателя некоторые пенсионные планы имеют компонент добровольных инвестиций. Пенсионный план может позволить работнику вносить часть своего текущего дохода от заработной платы в инвестиционный план, чтобы помочь финансировать выход на пенсию. Работодатель также может компенсировать часть годового взноса работника в размере до определенного процента или суммы в долларах.

Пенсионный план может позволить работнику вносить часть своего текущего дохода от заработной платы в инвестиционный план, чтобы помочь финансировать выход на пенсию. Работодатель также может компенсировать часть годового взноса работника в размере до определенного процента или суммы в долларах.

Основные виды пенсионного плана

Существует два основных типа пенсионных планов: планы с установленными выплатами и планы с установленными взносами.

Планы с установленными выплатами

В плане с установленными выплатами работодатель гарантирует, что работник получит определенную сумму вознаграждения при выходе на пенсию, независимо от результатов основного инвестиционного пула. Работодатель несет ответственность за определенный поток пенсионных выплат пенсионеру (сумма в долларах обычно определяется по формуле, обычно на основе заработка и стажа работы), и если активов пенсионного плана недостаточно для выплаты пособий , компания несет ответственность за оставшуюся часть платежа.Взаимодействие с другими людьми

Пенсионные планы, спонсируемые американскими работодателями, появились в 1870-х годах (компания American Express учредила первый пенсионный план в 1875 году), и на пике своего развития в 1980-х годах они охватывали 38% всех работников частного сектора. По данным Бюро статистики труда, сегодня около 85% государственных служащих и примерно 15% частных служащих в США охвачены планом с установленными выплатами.

Планы с установленными взносами

В плане с установленными взносами работодатель вносит определенные взносы по плану за работника, обычно в той или иной степени совпадая с взносами, вносимыми работниками.Окончательное вознаграждение, полученное сотрудником, зависит от инвестиционной деятельности плана. Обязательства компании по выплате определенного вознаграждения прекращаются после внесения взносов.

Поскольку это намного дешевле, чем традиционная пенсия, когда компания находится на крючке из-за того, что фонд не может генерировать, все большее число частных компаний переходят на этот тип плана и прекращают планы с установленными выплатами. Самый известный план с установленными взносами — это 401 (k), а эквивалент плана для работников некоммерческих организаций — 403 (b).Взаимодействие с другими людьми

Самый известный план с установленными взносами — это 401 (k), а эквивалент плана для работников некоммерческих организаций — 403 (b).Взаимодействие с другими людьми

В просторечии «пенсионный план» часто означает более традиционный план с установленными выплатами с установленными выплатами, полностью финансируемый и контролируемый работодателем. Некоторые компании предлагают оба типа планов. Вам даже разрешено переносить более 401 (k) остатков в планы с установленными выплатами.

Есть еще один вариант — распределительный пенсионный план. Устанавливаемые работодателем, они, как правило, полностью финансируются сотрудником, который может выбрать удержание из заработной платы или паушальные взносы (которые обычно не разрешены в планах 401 (k)).В остальном они аналогичны планам 401 (k), за исключением того, что они обычно не предлагают соответствия компании.

Пенсионный план: учет ERISA

Закон о пенсионном обеспечении сотрудников от 1974 года (ERISA) — это федеральный закон, разработанный для защиты пенсионных активов инвесторов, и в законе конкретно изложены руководящие принципы, которым должны следовать фидуциары пенсионного плана для защиты активов сотрудников частного сектора.

Компании, которые предоставляют пенсионные планы, называются спонсорами плана (доверенными лицами), и ERISA требует, чтобы каждая компания предоставляла определенный уровень информации о плане сотрудникам, имеющим право на участие.Спонсоры плана предоставляют подробную информацию о вариантах инвестирования и размере взносов работников в долларах, которые согласованы с компанией, если применимо.

Сотрудники также должны понимать переход, который относится к тому моменту, когда вы начинаете накапливать и зарабатывать право на пенсионные активы. Право на получение прав зависит от количества лет службы и других факторов.

Пенсионный план: Вестинг

Зачисление в план с установленными выплатами обычно происходит автоматически в течение одного года работы, хотя переход прав может быть немедленным или растянутым на семь лет. Предоставляются ограниченные льготы, и уход из компании до выхода на пенсию может привести к потере части или всех пенсионных пособий работника.

Предоставляются ограниченные льготы, и уход из компании до выхода на пенсию может привести к потере части или всех пенсионных пособий работника.

При использовании планов с установленными взносами ваши индивидуальные взносы переходят на 100%, как только они поступают на ваш счет. Но если ваш работодатель совпадает с этими взносами или дает вам акции компании как часть вашего пакета льгот, он может установить график, в соответствии с которым вам будет ежегодно выплачиваться определенный процент до тех пор, пока вы не будете «полностью обеспечены».»Однако тот факт, что пенсионные взносы полностью распределены, не означает, что вам разрешено снимать средства.

Пенсионный план: облагаются ли они налогом?

Большинство пенсионных планов, спонсируемых работодателем, соответствуют требованиям, что означает, что они соответствуют требованиям Налогового кодекса 401 (a) и Закона о пенсионном обеспечении сотрудников 1974 г. (ERISA). Это дает им льготный налоговый статус.

Работодатели получают налоговые льготы на взносы, которые они вносят в план для своих сотрудников.Взносы, которые они вносят в план, не превышают их зарплаты, то есть вычитаются из их валового дохода.

Это эффективно снижает их налогооблагаемый доход и, в свою очередь, сумму, которую они должны IRS, наступает 15 апреля. Средства, размещенные на пенсионном счете, затем растут по отложенной налоговой ставке, что означает, что с них не взимается налог, пока они остаются в счет. Оба типа планов позволяют работнику отложить уплату налога на прибыль пенсионного плана до начала вывода средств, и такой налоговый режим позволяет работнику реинвестировать дивидендный доход, процентный доход и прирост капитала, которые обеспечивают гораздо более высокую норму прибыли до выхода на пенсию.Взаимодействие с другими людьми

После выхода на пенсию, когда вы начнете получать средства из соответствующего пенсионного плана, вам, возможно, придется платить федеральный подоходный налог и налог штата.

Если у вас нет инвестиций в план, потому что вы ничего не внесли или считается, что ничего не вносили, ваш работодатель не удерживал взносы из вашей зарплаты или вы получили все свои взносы (инвестиции в контракт) без уплаты налогов в в предыдущие годы ваша пенсия полностью облагается налогом.Взаимодействие с другими людьми

Если вы внесли деньги после уплаты налога, ваша пенсия или аннуитет подлежат налогообложению только частично. Вы не должны платить налог за ту часть платежа, которую вы сделали, которая представляет собой возврат суммы после уплаты налогов, внесенной вами в план. Квалифицированные пенсии, частично облагаемые налогом, облагаются налогом по упрощенному методу.

Могут ли компании изменить планы?

Некоторые компании сохраняют свои традиционные планы с установленными выплатами, но замораживают их выплаты, а это означает, что после определенного момента работники больше не будут получать более высокие выплаты, независимо от того, как долго они работают в компании или насколько увеличивается их зарплата.

Когда поставщик пенсионного плана решает внедрить или изменить план, застрахованные сотрудники почти всегда получают кредит за любую соответствующую работу, выполненную до изменения. Степень охвата прошлой работы варьируется от плана к плану. При таком применении поставщик плана должен покрывать эти расходы задним числом для каждого сотрудника на справедливой и равной основе в течение его или ее оставшихся лет службы.

Пенсионный плани пенсионные фонды

Когда план с установленными выплатами состоит из объединенных взносов работодателей, союзов или других организаций, его обычно называют пенсионным фондом.Управляемые финансовым посредником и управляемые профессиональными управляющими фондами от имени компании и ее сотрудников, пенсионные фонды контролируют относительно большие суммы капитала и представляют крупнейших институциональных инвесторов во многих странах. Их действия могут доминировать на фондовых рынках, в которые они инвестируют.

Пенсионные фонды обычно освобождаются от налога на прирост капитала. Прибыль от их инвестиционных портфелей не облагается или не облагается налогом.

Преимущества и недостатки

Пенсионный фонд предоставляет сотрудникам фиксированное заранее установленное пособие при выходе на пенсию, помогая им планировать свои будущие расходы.Работодатель вносит наибольшие взносы и не может задним числом уменьшать размер пенсионных выплат в пенсионный фонд.

Также могут быть разрешены добровольные взносы сотрудников. Поскольку выгоды не зависят от доходности активов, выгоды остаются стабильными в меняющемся экономическом климате. Предприятия могут вносить больше денег в пенсионный фонд и вычитать из своих налогов больше, чем при планах с установленными взносами.

Пенсионный фонд помогает субсидировать досрочный выход на пенсию для продвижения конкретных бизнес-стратегий.Однако создание и обслуживание пенсионного плана сложнее и дороже, чем другие пенсионные планы. Сотрудники не контролируют инвестиционные решения. Кроме того, акцизный налог применяется, если требования по минимальному взносу не выполняются или если в план вносятся избыточные взносы.

Вознаграждение сотрудника зависит от его зарплаты и стажа работы в компании. Кредиты или досрочное снятие средств из пенсионного фонда недоступны. Распределение без отрыва от производства запрещено участникам до 62 лет.Досрочный выход на пенсию обычно приводит к меньшей ежемесячной выплате.

Ежемесячная рента или единовременная выплата?

При использовании плана с установленными выплатами у вас обычно есть два варианта распределения: периодические (обычно ежемесячные) выплаты на всю оставшуюся жизнь или паушальные выплаты. Некоторые планы позволяют делать и то, и другое (т. Е. Вывести часть денег единовременно, а остальные использовать для периодических платежей). В любом случае, скорее всего, будет крайний срок, к которому вы должны принять решение, и ваше решение будет окончательным. Взаимодействие с другими людьми

Взаимодействие с другими людьми

При выборе между ежемесячной аннуитетом и единовременной выплатой необходимо учитывать несколько факторов.

Аннуитет

Ежемесячная аннуитетная выплата обычно предлагается в виде единовременной ренты для вас только на всю оставшуюся жизнь или в качестве совместной ренты и ренты по случаю потери кормильца для вас и вашего супруга. Последний платит меньшую сумму каждый месяц (обычно на 10% меньше), но выплаты продолжаются после вашей смерти до тех пор, пока выживший супруг не умрет.

Некоторые люди решают взять единовременную пожизненную ренту, приобретая полис страхования жизни на всю жизнь или другие виды страхования жизни, чтобы обеспечить доход пережившему супругу.Когда работник умирает, выплата пенсии прекращается; однако супруга затем получает крупную выплату пособия в случае смерти (не облагаемое налогом), которое может быть инвестировано и использовано для замены прекращенной налогооблагаемой пенсии. Эта стратегия, получившая название «максимизация пенсии», может быть неплохой идеей, если стоимость страховки меньше, чем разница между выплатами на одну жизнь и совместные выплаты и выплаты по случаю потери кормильца. Однако во многих случаях стоимость намного превышает выгоду.

Могут ли когда-нибудь у вашего пенсионного фонда закончиться деньги? Теоретически да.Но если у вашего пенсионного фонда недостаточно денег, чтобы выплатить вам то, что он вам должен, Корпорация по гарантиям пенсионных пособий (PBGC) может выплачивать часть вашего ежемесячного аннуитета в пределах установленного законом лимита. На 2019 год максимальное годовое пособие PBGC для 65-летнего пенсионера составляет 67 295 долларов США. Конечно, выплаты PBGC могут быть не такими большими, как вы получили бы по своему первоначальному пенсионному плану.

Аннуитеты обычно выплачиваются по фиксированной ставке. Они могут включать или не включать защиту от инфляции.В противном случае сумма, которую вы получаете, устанавливается с момента выхода на пенсию. Это может уменьшить реальную стоимость ваших платежей каждый год, в зависимости от того, как меняется прожиточный минимум. А поскольку он редко снижается, многие пенсионеры предпочитают получать свои деньги единовременно.

Это может уменьшить реальную стоимость ваших платежей каждый год, в зависимости от того, как меняется прожиточный минимум. А поскольку он редко снижается, многие пенсионеры предпочитают получать свои деньги единовременно.

Паушальная сумма

Если вы возьмете единовременную выплату, вы избежите потенциальной (если маловероятной) проблемы, связанной с разорением вашего пенсионного плана или потерей части или всей вашей пенсии в случае банкротства компании. Кроме того, вы можете инвестировать деньги, чтобы они работали на вас, а также, возможно, зарабатывая более высокую процентную ставку.Если после вашей смерти остались деньги, вы можете передать их как часть своего имения.

С другой стороны, нет гарантированного пожизненного дохода, как в случае с аннуитетом. Вам решать, чтобы деньги оставались последними. И если вы не переведете единовременную сумму в IRA или другие защищенные от налогов счета, вся сумма будет немедленно облагаться налогом и может подтолкнуть вас к более высокой налоговой категории.

Если ваш план с установленными выплатами заключен с работодателем в государственном секторе, ваша единовременная выплата может быть равна только вашим взносам.В случае работодателя из частного сектора единовременная выплата обычно представляет собой приведенную стоимость аннуитета (или, точнее, общую сумму ваших ожидаемых пожизненных выплат аннуитета, приведенную к сегодняшним долларам).

Конечно, вы всегда можете использовать единовременное распределение, чтобы приобрести немедленную ренту самостоятельно, что может обеспечить ежемесячный поток дохода, включая защиту от инфляции. Однако, как индивидуальный покупатель, ваш поток доходов, вероятно, не будет таким большим, как при аннуитете из вашего первоначального пенсионного фонда с установленными выплатами.

Что приносит больше денег?

С помощью всего нескольких предположений и небольшого количества математических расчетов вы можете определить, какой вариант принесет наибольшую денежную выплату.

Вы, конечно, знаете текущую стоимость единовременной выплаты. Но для того, чтобы понять, какой из них имеет больший финансовый смысл, вам необходимо оценить приведенную стоимость аннуитетных платежей. Чтобы вычислить дисконт или будущую ожидаемую процентную ставку для аннуитетных платежей, подумайте, как вы могли бы инвестировать единовременный платеж, а затем использовать эту процентную ставку для дисконтирования аннуитетных платежей.

Разумным подходом к выбору «ставки дисконтирования» было бы предположить, что получатель единовременной выплаты инвестирует выплату в диверсифицированный инвестиционный портфель, состоящий из 60% вложений в акции и 40% вложений в облигации. Используя исторические средние значения 9% для акций и 5% для облигаций, ставка дисконтирования составит 7,40%.

Представьте, что Саре предложили 80 000 долларов сегодня или 10 000 долларов в год в течение следующих 10 лет. На первый взгляд выбор кажется очевидным: 80 000 долларов против 100 000 долларов (10 000 долларов на 10 лет).Возьмите аннуитет.

Но на выбор влияет ожидаемая доходность (или ставка дисконтирования), которую Сара ожидает получить от 80 000 долларов в течение следующих 10 лет. Если использовать рассчитанную выше ставку дисконтирования в 7,40%, аннуитетные выплаты составляют 68 955,33 доллара с учетом дисконтирования до настоящего времени, тогда как единовременный платеж сегодня составляет 80 000 долларов. Поскольку 80 000 долларов больше, чем 68 955,33 доллара, Сара возьмет единовременную выплату.

Другие решающие факторы

Есть и другие основные факторы, которые почти всегда необходимо принимать во внимание при любом анализе максимизации пенсий.Эти переменные включают:

- Ваш возраст : Тот, кто принимает единовременную выплату в возрасте 50 лет, очевидно, принимает на себя больший риск, чем тот, кто получает подобное предложение в возрасте 67 лет. Молодые клиенты сталкиваются с более высоким уровнем неопределенности, чем пожилые, как в финансовом, так и в финансовом отношении.

другие способы.

другие способы. - Ваше текущее состояние здоровья и прогнозируемая продолжительность жизни : Если история вашей семьи показывает, что предшественники умирали естественной смертью в возрасте от 60 до 70 лет, то единовременная выплата может быть подходящим вариантом.И наоборот, тот, кто, по прогнозам, доживет до 90 лет, довольно часто выходит вперед, получая пенсию. Помните, что большинство единовременных выплат рассчитываются на основе графиков ожидаемой продолжительности жизни, поэтому те, кто доживет до своего прогнозируемого возраста,, по крайней мере, математически, вероятно, превзойдут единовременную выплату. Вы также можете подумать, связаны ли выплаты по медицинскому страхованию с пенсионными выплатами.

- Ваше текущее финансовое положение : Если вы находитесь в тяжелом финансовом положении, может потребоваться единовременная выплата.Ваша налоговая категория также может быть важным фактором. Если вы находитесь в одной из верхних предельных налоговых категорий, то счет от дяди Сэма о единовременной выплате может быть убийственным. И если вы обременены большим количеством обязательств с высокими процентами, возможно, будет разумнее просто взять единовременную сумму для выплаты всех ваших долгов, а не продолжать выплачивать проценты по всем этим ипотечным кредитам, автокредитам, кредитным картам и т. Д. студенческие ссуды и другие потребительские обязательства на долгие годы. Единовременная выплата также может быть хорошей идеей для тех, кто намеревается продолжить работу в другой компании и может включить эту сумму в свой новый план, или для тех, кто отложил получение социального обеспечения до более позднего возраста и может рассчитывать на более высокую уровень гарантированного дохода от этого.

- Прогнозируемая доходность портфеля клиента от единовременной инвестиции: Если вы уверены, что ваш портфель сможет приносить инвестиционную доходность, которая будет приблизительно равна общей сумме, которую можно было бы получить от пенсии, тогда единовременная выплата может быть в пути.

Конечно, здесь вам нужно использовать разумный коэффициент выплаты, например 3%, и не забывать учитывать риск просадки в своих вычислениях. Текущие рыночные условия и процентные ставки, очевидно, также будут играть роль, и используемый портфель должен соответствовать параметрам вашей терпимости к риску, временному горизонту и конкретным инвестиционным целям.

Конечно, здесь вам нужно использовать разумный коэффициент выплаты, например 3%, и не забывать учитывать риск просадки в своих вычислениях. Текущие рыночные условия и процентные ставки, очевидно, также будут играть роль, и используемый портфель должен соответствовать параметрам вашей терпимости к риску, временному горизонту и конкретным инвестиционным целям. - Безопасность : Если у вас нет толерантности к низкому риску, вы предпочитаете дисциплинированный доход или просто не чувствуете себя комфортно, управляя большими денежными суммами, то выплата аннуитета, вероятно, будет лучшим вариантом, потому что это более безопасный вариант. В случае, если компания планирует банкротство, наряду с защитой PBGC, государственные перестраховочные фонды часто вмешиваются, чтобы возместить всем клиентам неплатежеспособного перевозчика, возможно, до двух или трехсот тысяч долларов.

- Стоимость страхования жизни : Если у вас относительно хорошее здоровье, то покупка конкурентоспособного индексированного универсального полиса страхования жизни может эффективно компенсировать потерю будущего пенсионного дохода и при этом оставить большую сумму для использования другим лицам. вещи.Этот тип политики также может предусматривать ускоренное получение льгот, которые могут помочь покрыть расходы на критические, неизлечимые или хронические заболевания или уход в доме престарелых. Однако, если вы не застрахованы по медицинским показаниям, пенсия может быть более безопасным путем.

- Защита от инфляции : Вариант выплаты пенсии, который обеспечивает ежегодное повышение стоимости жизни, стоит намного дороже, чем вариант, который этого не делает. Покупательная способность пенсий без этой функции со временем будет неуклонно снижаться, поэтому те, кто выбирает этот путь, должны быть готовы либо снизить свой уровень жизни в будущем, либо пополнить свой доход из других источников.

- Рекомендации по планированию наследства : Если вы хотите оставить наследство детям или другим наследникам, аннуитет не выплачивается.

Выплаты по этим планам всегда прекращаются в случае смерти пенсионера или супруга, если был выбран вариант супружеского пособия. Если пенсионные выплаты явно являются лучшим вариантом, то часть этого дохода следует направить на жизнь страховой полис или предоставить основную часть трастового счета.

Выплаты по этим планам всегда прекращаются в случае смерти пенсионера или супруга, если был выбран вариант супружеского пособия. Если пенсионные выплаты явно являются лучшим вариантом, то часть этого дохода следует направить на жизнь страховой полис или предоставить основную часть трастового счета.

Планы с установленными взносами

С планом с установленными взносами у вас есть несколько вариантов, когда придет время закрыть дверь в офис.

- Оставить : Вы можете просто оставить план нетронутым, а ваши деньги там, где они есть. На самом деле вы можете обнаружить, что фирма поощряет вас к этому. Если это так, ваши активы будут продолжать расти без учета налогов, пока вы их не заберете. Согласно минимальным правилам распределения IRS, вы должны начать вывод средств по достижении 70½ летнего возраста. Однако могут быть исключения, если вы все еще работаете в компании на определенной должности.

- Рассрочка : если ваш план позволяет это, вы можете создать поток доходов, используя рассрочку или годовой доход — своего рода схему выплаты зарплаты самому себе на протяжении оставшейся части пенсионного срока.Если вы аннуитируете, имейте в виду, что связанные с этим расходы могут быть выше, чем с IRA.

- Перенести : Вы можете перенести свои средства 401 (k) на традиционную IRA, где ваши активы будут продолжать расти без учета налогов. Одним из преимуществ этого является то, что у вас, вероятно, будет гораздо больше вариантов инвестирования. Затем вы можете преобразовать некоторые или все традиционные IRA в Roth IRA. Вы также можете перебросить свой 401 (k) прямо в Roth IRA. В обоих случаях, хотя вы будете платить налоги с суммы, которую вы конвертируете в этом году, все последующие снятия со счета Roth IRA не будут облагаться налогом.Кроме того, от вас не требуется отказываться от средств Roth IRA в возрасте 70½ лет или, фактически, в любое другое время в течение вашей жизни.

- Паушальная сумма : Как и в случае с планом с установленными выплатами, вы можете получать свои деньги единовременно, вкладывая их самостоятельно или оплачивать счета после уплаты налогов на распределение. Имейте в виду, что единовременное распределение может поставить вас в более высокую налоговую категорию, в зависимости от размера выплаты.

Прочие предприятия — Годовой отчет ВТБ

Помимо розничных и корпоративных и инвестиционных банковские услуги, Группа ВТБ предоставляет финансовые услуги в таких сферах, как лизинг, факторинг, страхование и частные пенсии.Создание синергии и продвижение перекрестных продаж банковские и небанковские продукты остаются некоторыми ключевых приоритетов развития Группы.

Лизинг

ВТБ Лизинг зарекомендовал себя как надежный партнер предлагая услуги мирового класса более 10 лет работает на рынке лизинга. Сегодня ВТБ Лизинг — один из ведущих российских лизинговых компаний. компаний с региональными офисами по всей России и дочерние компании в СНГ и Европе.

2012 год был исключительно успешным для ВТБ Лизинг. бизнес-направления.Шло активное развитие в как легковые автомобили, так и грузовые перевозки, а также в специализированном оборудовании. Как в конце 2012 г. объединенный лизинговый портфель ВТБ и ТрансКредитЛизинг составил 349,4 млрд рублей, а объем новых лизинговых договоров составил 111,2 млрд руб. Ключевые сегменты компании лизинговый портфель включает железнодорожный транспорт, авиацию, нефтедобывающее и нефтеперерабатывающее оборудование, а также энергетическое и инженерное оборудование.

ВТБ Лизинг, по мнению российского эксперта

Рейтинговое агентство РА, входит в тройку лидеров

на российском рынке лизинга и, исходя из

Leaseurope входит в топ-50 лизинговых компаний

компании в Европе.В декабре 2012 года ВТБ Лизинг

получил следующие награды: «Лидирующие позиции в

сегмент железнодорожной техники-2012 »и« Ведущий

позиции в сегменте лизинга самолетов-2012 ».

Группа продолжает активно развивать лизинг. бизнес. Особое внимание планируется уделить операционный лизинг в автомобильной промышленности с полным циклом обслуживания и постепенным увеличением охваченной географической области. ВТБ Лизинг также намерен сосредоточиться на лизинговых операциях с нефтегазодобывающим оборудованием.

Факторинг

ВТБ Факторинг Лимитед — лидер в России рынок факторинга по размеру портфеля. Сфера деятельности компании включает 17 российских крупнейшие города. Привлечение клиентов на факторинг обслуживание также происходит через отделения ВТБ. По состоянию на конец 2012 года в портфеле компании составила 633 клиента и 1 302 заемщика.

Один из ключевых приоритетов компании стратегия состоит в том, чтобы сосредоточиться на работе с российскими крупнейшие предприятия товаров и услуг.

В 2012 году ВТБ Факторинг (в т.ч. ТрансКредитФакторинг) была ведущей факторинговой фирмой в российский рынок по всем основным показателям. Оборот достиг 340 млрд рублей, факторинговый портфель составила более 72 млрд рублей. Используя эти индикаторы, компания занимает первое место среди факторинговых фирм по размеру своего портфеля и назначенным дебиторская задолженность, а также по выручке. В 2012, рыночная доля компании увеличилась до 24%.

В 2012 году ВТБ Факторинг профинансировал больше более 968000 доставок товаров и Сервисы.В рамках стратегической план развития, ВТБ Факторинг значительно увеличил объем продаж факторинга продукция промышленным предприятиям, расширена продуктовую линейку, и обновил факторинг инфраструктура и сервисные технологии.

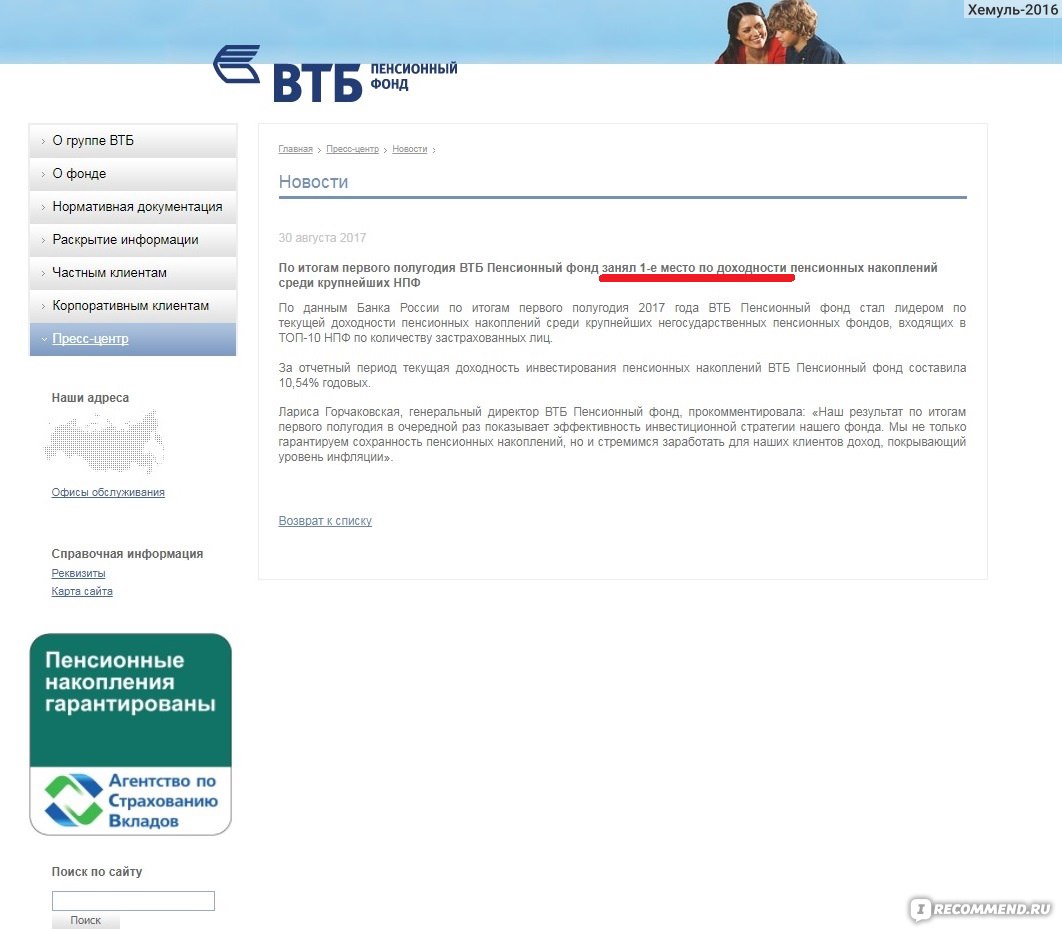

НПФ ВТБ Пенсионный фонд

НПФ ВТБ Пенсионный фонд — динамично развивающаяся развивающий негосударственный пенсионный фонд, который предоставляет полный комплекс услуг по обязательному пенсионному страхованию и негосударственному пенсионному обеспечению преимущества, включая разработку и предложение корпоративных пенсионных программ.

В 2012 году активы фонда выросли более чем на

В 2,2 раза, достигнув 36,8 млрд рублей.

На конец отчетного года более 950 000 человек подписали договоры с ВТБ Пенсионный Фонд обязательного пенсионного страхования. Фонд активно сотрудничал с обоими банками группы ВТБ и региональные банки с целью привлечения новых клиентов.

В 2012 году Фонд одним из первых принял заявки на выплату накопительной части труда пенсии во всех отделениях банка ВТБ24.

По состоянию на конец 2012 года Пенсионный фонд ВТБ переехал поднялся с седьмой на пятую позицию в рейтинге составлен Пенсионным фондом РФ Федерация по количеству подписанных контрактов на обязательное пенсионное страхование в течение года. Это также поднялся на 3 позиции до 9 в рейтинге Федеральная служба по финансовым рынкам, на базе которой от общей суммы пенсионных активов под управлением.

Рейтинговое агентство «Эксперт РА» повысило рейтинг фонда. рейтинг до «А ++» («Исключительно высокий (самый высокий) уровень надежности ») со« стабильным »прогнозом.Фонд стал победителем конкурса «Негосударственный пенсионный фонд Российской Федерации». год обязательного пенсионного страхования » на церемонии вручения премии «Финансовая элита России 2012». Агентство «Эксперт РА» наградило НПФ ВТБ Пенсионный фонд. Fund за высокое качество мониторинга рисков.

Страхование

ВТБ Страхование более 10 лет предоставление частным и корпоративным клиентам полный комплекс страховых услуг: имущество страхование гражданской и профессиональной ответственности страхование и личное страхование.

В 2012 году компания продемонстрировала значительный рост. и стал одним из самых динамичных игроков в магазин.Продажи ВТБ Страхование выросли более чем вдвое достигнув 23,1 млрд руб. (+ 144% к предыдущему год). Этот успех позволил компании подняться подняться в рейтинге лидеров рынка и войти в Топ-10 российских страховщиков по объему премий. Только за последние пять лет страховой бизнес ВТБ объемы выросли более чем в 10 раз.

ВТБ Страхование продолжило развивать ключевой бизнес

направления: банковское и корпоративное страхование. Кроме того,

в 2012 году компания выиграла самый крупный контракт на

рынок, который был для обязательного личного

страхование сотрудников МВД

Дела.Высокие темпы роста бизнеса по

с ориентацией компании на высокоприбыльный рынок

сегментов позволили компании стать одним из

самый выгодный на рынке. ВТБ Страхование

чистая прибыль по РСБУ

По стандартам, в 2012 г. составила 4,3 млрд руб., Что

вдвое больше, чем в предыдущем году. Компания

капитальная база увеличилась в 1,5 раза и составила

до 6,5 млрд руб. на конец 2012 года.

Кроме того,

в 2012 году компания выиграла самый крупный контракт на

рынок, который был для обязательного личного

страхование сотрудников МВД

Дела.Высокие темпы роста бизнеса по

с ориентацией компании на высокоприбыльный рынок

сегментов позволили компании стать одним из

самый выгодный на рынке. ВТБ Страхование

чистая прибыль по РСБУ

По стандартам, в 2012 г. составила 4,3 млрд руб., Что

вдвое больше, чем в предыдущем году. Компания

капитальная база увеличилась в 1,5 раза и составила

до 6,5 млрд руб. на конец 2012 года.

В отчетном периоде ВТБ Страхование подтвердило его позиция как одного из самых надежных страховых компаний компании в России.В 2012 году международный рейтинговое агентство Fitch Ratings подтвердило рейтинг компании «BBB-» (прогноз: «Стабильный») рейтинг финансовой устойчивости, а эксперт РА Рейтинговое агентство поддержало компанию на уровне «А ++». («Исключительно высокий уровень надежности») рейтинг.

ВТБ Страхование продолжает развивать розницу сеть. Сейчас у компании 35 филиалов и 224 точки продаж в 58 регионах России Федерация преимущественно на базе офисов ВТБ, ВТБ24, ТрансКредитБанк и Банк Москвы.

НПФ «Согласие» — лицевой счет. Согласие (НПФ): отзывы клиентов и сотрудников

Негосударственный пенсионный фонд «Согласие» работает на рынке страховых услуг с 1994 года, и за это время его клиентами стали более 176 тысяч человек. С 2010 года, помимо пенсионных договоров, ОАО «НПФ« Согласие »предоставляет услуги по страхованию и индексации будущих накоплений по схеме пенсионного страхования. Как это случилось? В 2011 году доходность НПФ «Согласие» была самой высокой в стране — более 33%.В 2015 году компания прекратила пенсионную и страховую деятельность в результате аннулирования лицензии Центральным банком. До этого времени о деятельности компании «Согласие» (НПФ) отзывы клиентов были негативными из-за чрезмерно коммерческой политики менеджмента, основной целью которой была только продажа страховых продуктов.

Информация о компании

За 22 года работы на рынке пенсионных и страховых услуг компания НПФ «Согласие» приобрела широкую популярность как среди клиентов, так и среди конкурентов благодаря активной политике компании по заключению новых договоров.вкладчики были защищены системой страхования вкладов, то есть у клиентов была гарантия 100% возврата накопительной части при выходе на пенсию.

За все время существования организации более 176 тысяч человек перевели свои сбережения в НПФ «Согласие». Адрес компании (головной офис в Москве), официальный сайт и дополнительные офисы с 2015 года по настоящее время не отвечают на запросы клиентов и не актуальны. Стоит задуматься, почему это произошло.

Несмотря на то, что в прошлом году у НПФ «Согласие» уже была отозвана лицензия, по состоянию на конец 2014 года 29 человек смогли получить выплаты по соглашению ОПС в размере 858 человек.61 тыс. Руб. По договорам, предусматривающим индексацию дополнительных страховых взносов по негосударственной поддержке, выплаты начислены 1 168 клиентам на сумму более 3 170 тыс. Руб.

Паушальные выплаты с учетом высокой индексации представляют собой выполнение обязательств перед инвесторами, и в рамках деятельности это практически уникальный случай для компании, так как по большей части о «поделках» Аккорда. компании (НПФ) отзывы инвесторов далеко не лестные.

Участие в рейтингах экспертных агентств

Принимая участие в рейтингах независимых экспертных служб, компании рассчитывают, что они смогут подтвердить свою платежеспособность и способность выполнять обязательства перед вкладчиками. Кроме того, высокий уровень свидетельствует о стабильном финансовом положении и повышает лояльность клиентов фонда и потенциальных страховщиков, которые с большей вероятностью обратятся в доверенную организацию.

В 2014 году авторитетная рейтинговая компания «Эксперт РА» присвоила НПФ «Согласие» высокий рейтинг надежности А.В следующем году этот показатель подтверждался до отзыва у фонда лицензии на оказание пенсионных услуг. Основанием для такого решения ЦБ, как правило, является грубое нарушение фондом условий договора пенсионного страхования — недостаточное финансовое обеспечение для обеспечения будущих выплат вкладчикам, доверившим индексацию пенсионных накоплений компании, жалобы клиентов, несвоевременная передача информации о деятельности компании.

Основанием для такого решения ЦБ, как правило, является грубое нарушение фондом условий договора пенсионного страхования — недостаточное финансовое обеспечение для обеспечения будущих выплат вкладчикам, доверившим индексацию пенсионных накоплений компании, жалобы клиентов, несвоевременная передача информации о деятельности компании.

Политика фонда, предусматривающая активное увеличение клиентов, была напрямую направлена на привлечение новых инвесторов любыми способами, в связи с чем большинство отзывов об ОАО «НПФ« Согласие »были негативными.

Лицевой счет НПФ «Согласие»

В отличие от других фондов, которые предоставляют информацию вкладчикам только при личном посещении отделения или по электронной почте, негосударственный фонд «Согласие» имеет канал удаленного доступа к состоянию пенсии клиента. сбережения — «Пенсионный терминал» вкладчика.

Для того, чтобы узнать интересующую информацию о пенсионных накоплениях, клиенту необходимо зарегистрироваться на сайте НПФ, заполнив необходимую информацию о себе (ФИО, паспорт, СНИЛС и др.)). После регистрации клиент может получать информацию о статусе аккаунта в режиме онлайн. Кроме того, пользователь может подключить SMS-рассылку, которая будет уведомлять о каждом новом поступлении средств и изменениях в аккаунте. Инвесторы, которые при перечислении накопительной части получили карту для входа в «Пенсионный терминал» от фонда, довольны сервисом. Это тот редкий случай, когда деятельность ОАО «НПФ« Согласие »была высоко оценена потребителями.

Мнение изнутри.Работа в НПФ «Конкорд»

Работа в любой крупной компании, которая активно занимается продажей продукции населению, в первую очередь направлена на получение прибыли и увеличение количества новых клиентов. Негосударственные пенсионные фонды не исключение.

В Интернете, помимо жалоб обманутых инвесторов, можно найти также комментарии бывших сотрудников НПФ «Согласие». Отзывы сотрудников о деятельности компании совпадают с мнением клиентов — строгая политика привлечения, увеличение количества продаж страховых полисов ОПС и НКО любыми способами (в том числе путем мошенничества), безусловное выполнение плановых показателей. По отзывам менеджеров и страховщиков, руководство компании было равнодушно ко всему, кроме дизайна новинок. Ни проблемы со здоровьем, ни семейные обстоятельства не были смягчающими обстоятельствами в случае невыполнения продаж для НПФ «Согласие».

По отзывам менеджеров и страховщиков, руководство компании было равнодушно ко всему, кроме дизайна новинок. Ни проблемы со здоровьем, ни семейные обстоятельства не были смягчающими обстоятельствами в случае невыполнения продаж для НПФ «Согласие».

Отзывы агентов единодушны: работа в компании была напряженной, требовала стрессоустойчивости, высокомерия, умения продвигать услугу даже тем клиентам, которые не интересовались ее дизайном и прямо заявляли об этом.Помимо сложной внутренней атмосферы, постоянные задержки выплат и бонусов по заключенным договорам, отсутствие гарантий и поддержки со стороны руководства, моральное недовольство своей деятельностью.

Запрещенный прием, или Как НПФ «Согласие» увеличил поток клиентов

С 2010 г. (с начала активных продаж новых продуктов и обязанности агентов выполнять высокие планы по продвижению страховых полисов) и по настоящее время появляются комментарии инвесторов в Интернете, менеджеры которого обманом заставили перечислить пенсионные взносы на социальное страхование и общественные организации в «Согласие» (НПФ).Отзывы обманутых людей об обещанной гармонии компании с удивительным сходством с покупателями повторяют друг друга и крайне негативны.

Поскольку невозможно было честно привлечь необходимое количество клиентов, готовых перейти в незнакомую компанию с непрозрачной политикой, наиболее активные агенты разработали специальный план, который имел огромный коммерческий успех для компании, но было прямым мошенничеством для новых участников программы. Суть идеи заключалась в следующем: страховые агенты, переодетые сотрудниками Пенсионного фонда, совершили обход квартир, вынудив собственников оформить специальную карту для входа в Личный кабинет ПФ РФ.По легенде, этот «пропуск» на сайт должен был быть обязательным в офисе ПФР для всех клиентов, и долгое время, но этого почему-то не было. После этого клиенту предоставляется пакет документов, якобы подтверждающий выдачу данной карты, а сотрудники фонда пытались подсунуть договоры в самый неподходящий или неудобный для вкладчика момент, чтобы он не смог изучить Это. Получив желаемую подпись, агенты стремились как можно скорее скрыться.

Получив желаемую подпись, агенты стремились как можно скорее скрыться.

В результате копия договора (а выдалась она далеко не всем клиентам) с фондом, неактуальный номер телефона сотрудника, чувство обмана и разочарования, а также негативные высказывания о деятельности компании «Согласие» (отзывы на форумах и сайтах о пенсионном обеспечении граждан России).

Еще одна легенда — ложное трудоустройство

Помимо рассказов обманутых вкладчиков о том, как они подсунули договоренности о передаче в НПФ прямо в своей квартире, в Интернете огромное количество комментариев на тему неудачного трудоустройства, когда по факту Получив пакет документов, они потребовали обратиться в НПФ «Согласие».Отзывы покупателей единодушны: теплый прием, оперативная подготовка документов, якобы подтверждающих трудоустройство, обещанные «Золотые горы». А вместо всего этого — заявление о переводе по программе ОПС в негосударственный пенсионный фонд.

Иными словами, это новая схема мошенничества, в основе которой лежит желание потенциальных сотрудников выбрать подходящий для них вариант (поскольку в рекламе обязательно указываются только благоприятные условия для трудоустройства).Как правило, сомнения клиентов в правильности своих действий возникают практически сразу после выхода из офиса, когда в их руках находится пресловутый договор с НПФ «Согласие». Отзывы настолько похожи друг на друга, что можно не сомневаться, что это был не единичный случай, и разработанной стратегии привлечения новых инвесторов не возникает.

Как агенты получали копии документов от клиента для обращения в НПФ «Согласие»?

Изучая деятельность НПФ «Согласие», отзывы людей, обслуживаемых этим негосударственным фондом, можно обнаружить, что все указывает на то, что при заключении договоров с компанией агенты фотографировали документы на свой мобильный телефон, чтобы заключить договор с новый клиент как можно скорее.То есть у вкладчика было всего несколько минут, чтобы понять, что происходит, и если за этот короткий период у него не было времени разобраться, что он подписывает, накопительная часть будущих взносов незамедлительно перечислялась в офис НПФ, и после подтверждения со стороны клиента (который позвонил оператору СМС-код, не особо разбираясь в происходящем) окончательно перешел в негосударственную управляющую пенсионную компанию.

Как происходит переход от ПФР к негосударственной компании «Согласие»?

После подписания документов, подтверждающих перевод по соглашению ОПС в НПФ, многих инвесторов волновал вопрос, как долго и как будет происходить окончательный перевод в другой фонд.Для всех частных организаций (управляющих компаний, негосударственных фондов, в том числе «Согласие» (НПФ), отзывы о которых свидетельствуют о недостаточной осведомленности клиентов о порядке перечисления накопительной части пенсии) единое правило и способ перечисления Перенос пенсии применяется: после отправки подписанных клиентом договоров и копий его документов в течение нескольких дней участнику программы ОПС необходимо позвонить оператору и попросить подтверждения желания поменять фонд.В качестве подтверждения необходимо будет еще раз указать данные документов (СНИЛС и паспорта) и специальный код, который приходит в виде SMS-сообщения после того, как менеджер ввел информацию о новом клиенте.

Без личного подтверждения или в случае отказа предоставить необходимую информацию накопительная часть пенсии работника останется в прежнем фонде. Однако в Интернете публикуется информация о беспрецедентных случаях перевода в другой негосударственный пенсионный фонд без обязательного уведомления, что (в случае несогласия клиента) является нарушением со стороны компании-получателя и может рассматриваться как мошенничество.Переход таким способом может быть осуществлен только в случае компрометации данных клиента и мошенничества страховых агентов, указав в качестве номера телефона, на который должно прийти уведомление, вашу SIM-карту или любой другой доступный номер (явно не принадлежащий самому вкладчику ).

Негосударственный фонд «Согласие»: расторжение договора

Клиенты, которых страховые агенты обманным путем вынуждали перевести пенсионные накопления из одного фонда в другой, осознав, что произошло, сразу же интересуются вопросами о том, как выйти из НПФ «Согласие». ОАО, как расторгнуть договор о передаче в НПФ.

Прежде чем паниковать и заливать негатива сотрудникам CALL-центра, инвестор должен убедиться, в каком пенсионном фонде сейчас находятся его накопления. Для этого позвоните на бесплатную горячую линию ПФР и продиктуйте данные документов (паспорт и СНИЛС). Как правило, перевод в НПФ может быть осуществлен только после подтверждения со стороны самого участника программы, который должен указать код из SMS-сообщения и соответствующую информацию (за исключением случаев мошенничества со стороны сотрудников НПФ, упомянутых выше).Если на телефон клиента не поступило уведомление или при звонке специалиста он отказался переводить, накопительная часть будущих пенсионных взносов останется в прежнем фонде.

Если клиенту все же удалось подтвердить переход, то его отчисления будут переведены в управляющую компанию с 1 квартала следующего года, а до окончания временного периода будут проиндексированы с учетом доходности существующая компания.Соответственно, после подтверждения, в случае нежелания переводить в новый фонд, вам необходимо обратиться в отделение ПФР для перевода своих сбережений обратно, написав соответствующее заявление. Однако следует учитывать, что в начале 1 квартала следующего года будет принята выписка, поступившая первой. Соответственно, есть риск перехода в другую компанию, если заявка будет отправлена несвоевременно. Кроме того, по закону граждане РФ имеют право менять свой пенсионный фонд не чаще 1 раза в год.

Итак, вы хотите разорвать отношения с НПФ «Согласие»? Следующая информация подскажет, как расторгнуть договор: вы можете вернуть накопительную часть (при условии недавнего срока заключения), связавшись с официальным сайтом компании. Однако в связи с отзывом лицензии веб-страница фонда в сети не обновляется; соответственно, такой способ перехода сегодня не актуален.

НПФ «Согласие»: как «рухнула» хорошая компания

Желая получить хорошую прибавку к пенсии, работающее население страны, которое активно интересуется состоянием своего счета в ПФР, с 2006 года пытается прибавить будущие государственные платежи. Переход на НПФ для многих клиентов — единственный способ получить достойные льготы и не ограничиваться финансовыми расходами в преклонном возрасте.

Переход на НПФ для многих клиентов — единственный способ получить достойные льготы и не ограничиваться финансовыми расходами в преклонном возрасте.

На начальных этапах своей деятельности НПФ «Согласие» ставило приоритетом клиента удовлетворенность клиентов качеством обслуживания и гарантией высокой рентабельности. И действительно, ни один пенсионный фонд страны не мог похвастаться такой индексацией (более 30% годовых). Однако в результате желание получать больше, чем отдавать, пересилило «правильные» пути развития и привело к тому, что контракты на перевод пенсий стали заключаться в огромном количестве.Прибыль компании росла, количество участников росло в геометрической прогрессии, но лишь немногие из них добровольно перешли в негосударственный пенсионный фонд.

Негатив, разочарование и абсолютное несогласие с мошенническими принципами агентов привели к тому, что индекс удовлетворенности клиентов постоянно рос, и в результате на сайтах появлялось все больше подтверждающей информации. Отзывы обманутых клиентов в сети продолжают появляться и в настоящее время, поскольку деятельность фонда широко распространена.Кто виноват в сложившейся ситуации?

Во-первых, заключать массовые договоры, несмотря на нежелание клиентов, страховых агентов обязывало руководство, которое ставило, по их мнению, амбициозные цели, мотивируя сотрудников бонусами и дополнительными бонусами. Но на практике произошло обратное — агентов обманула собственная компания, которая неоднократно допускала задержки с выплатой заработной платы и необоснованные отказы в выплатах.

Во-вторых, огромная конкуренция на рынке пенсионных услуг часто приводит к тому, что негосударственные фонды вынуждены работать по принципу «выживет сильнейший», поэтому, чтобы удержаться на плаву, они стремятся обогнать своих соперников. заключая корпоративные пенсионные программы для целых организаций или предлагая отличные условия (внеочередная прибыль, дополнительные взносы от самой компании, трудоустройство).

Работающее население, которому небезразлична судьба своих будущих социальных отчислений, теперь должно заботиться о том, в какой компании будет выплачиваться пенсия. И при выборе фонда следует обращать особое внимание на опыт компании, рейтинг надежности, отзывы покупателей и их общее количество. Необязательно быть «молчаливым человеком», опасаясь остаться без пенсии в будущем — государство гарантирует сохранность вкладов с помощью системы страхования, а уровень доходности ПФР намного ниже, чем у НПФ.

Однако не стоит поддаваться на уловки мошенников, которые в итоге стали агентами НПФ «Согласие», и подписывать документы в спешке, не изучая или сомневаясь в честности руководителя. Потеря начисленных процентов и обращение в органы власти — не самое приятное, а подать заявку самостоятельно, изучив все аспекты и особенности деятельности негосударственного фонда, не составит труда и не займет много времени.

( 2 оценок, среднее: 4,50 из 5)

НПФ «Согласие» создано в 1994 году.За более чем 20-летнюю историю фонд зарекомендовал себя как один из самых быстрорастущих. Потенциальным клиентам предлагаются услуги негосударственного пенсионного обеспечения и обязательное пенсионное страхование. НПФ «Согласие» — первая организация на пенсионном рынке, которая предоставила электронный доступ к личным сберегательным счетам. А вот что думают клиенты о НПФ «Конкорд»: отзывы, информация о доходности и рейтинг пенсионного фонда в нашей статье.

На начало 2017 года объем вкладов увеличился на 3.1 процент, и превысила сумму в 2 трлн руб.

С момента открытия негосударственного фонда ее доходы постоянно росли, и она зарекомендовала себя как один из стабильных негосударственных пенсионных фондов. Однако в 2014 году произошло событие, которое немного отпугнуло покупателей. НПФ «Согласие» преобразовано в ОАО «НПФ« Согласие ». Ажиотаж будущих пенсионеров был связан с тем, что из-за этого у предыдущей компании отозвали лицензию, а это могло сказаться на доходах из-за потенциального оттока клиентов. Однако этого не произошло, новая компания НПФ «Согласие» получила лицензию, и уже в 2016 году количество клиентов составило 1000000 человек. В том же году в управление фондом было передано более 47 миллионов рублей.

Однако этого не произошло, новая компания НПФ «Согласие» получила лицензию, и уже в 2016 году количество клиентов составило 1000000 человек. В том же году в управление фондом было передано более 47 миллионов рублей.

В начале лета 2017 года менеджменту НПФ «Согласие» было более 73 млн рублей. Накопленная доходность за последние пять лет составила 61%.

Необходимо знать! Второй год подряд лидирует рейтинг НПФ «Согласие».

Если рассматривать только города «милионники», то только Согласие порадовало хорошими результатами.

Другие крупные негосударственные пенсионные фонды также были включены в список, но не смогли войти в первую половину рейтинга. Это связано либо с приобретениями и слияниями, либо с тем фактом, что Согласие дает клиентам больше преимуществ и предлагает клиентам пару минут, чтобы открыть личный счет, с помощью которого вы можете отслеживать размер их накоплений.

Только клиенты НПФ имеют право зарегистрироваться в системе.Для этого вместо логина нужно указать номер СНИЛС, а пароль берется с карты, которая выдается при заключении договора. Затем клиента попросят заполнить специальную форму, указать в ней личные данные и показать сканированные копии документов. После этого вся представленная информация обрабатывается сотрудником, и предоставляется доступ в личный кабинет НПФ «Согласие». Эта процедура занимает не более 10 дней.

17 апреля 2017 года улучшил личный кабинет.Изменился не только интерфейс и дизайн, но безопасность данных и функционал.

Одним из главных нововведений стала возможность отслеживать всю сумму пенсионных накоплений в режиме реального времени. При желании вам даже предлагается отправить заявку на получение оригинала выписки со счета со всеми отметками.

В случае утери пароля предлагается восстановить его, отправив в фонд все указанные документы по электронной почте: [адрес электронной почты защищен] В заявке необходимо указать способ получения нового пароля: по почте или в виде сообщения на смартфоне. Заявки, форма анкеты и восстановление данных осуществляются нажатием на «Забыли пароль?» При входе в учетную запись пользователя.

Заявки, форма анкеты и восстановление данных осуществляются нажатием на «Забыли пароль?» При входе в учетную запись пользователя.

Почему сотрудники НПФ «Согласие» едут в квартиры?

Ни разу не было замечено ни одного сотрудника Пенсионного фонда России (ПРФ), чтобы он ходил по домам и квартирам и продвигал услуги фонда. PRF используют рабочий телефон, если им нужно с кем-то связаться.

Однако сотрудники негосударственных пенсионных фондов, в частности НПФ «Согласие», часто ходят к себе на квартиру и просят подписать документы о перечислении накопительной части пенсии.По закону они имеют на это полное право, если не нарушают никаких законов.

В некоторых случаях для привлечения клиента сотрудники НПФ «Согласие» могут превысить и приукрасить тот или иной факт, чтобы потенциальный клиент подписал документ.

Почему они это делают? Все очень просто. От этого напрямую зависит их заработная плата. С каждого нового клиента они получают определенный процент.

Важно! При подписании бумаг следует внимательно и внимательно изучить предложение.Потому что расторгнуть договор сложнее, чем подписать его с НПФ «Согласие».

У лица, подписавшего договор с НПФ, есть три причины для расторжения:

- желание получить в свое распоряжение финансируемую сумму;

- желание перевести средства в другой негосударственный пенсионный фонд;

- денежный перевод в Госфонд.

Способ расторжения договора зависит от причины расторжения договора.Но практически во всех случаях разорвать договор просто — достаточно подать заявку в негосударственный фонд. Сотрудник фонда обязан принять его, а также помочь заполнить, если есть какие-либо вопросы. Этой бумаги достаточно для полноценного сотрудничества с этим человеком.

Нет строгих требований к применению. Главное, указать в бумаге реквизиты, куда следует перечислить средства. Объектом получения денег может быть банк. Но лучше сразу перевести в другой государственный или негосударственный пенсионный фонд. В противном случае вам нужно будет платить подоходный налог.

В противном случае вам нужно будет платить подоходный налог.

Нейтральные отзывы

Положительных отзывов

Достоинств:

Недостатки:

- Не найдено! На уши не приседал!

Молодцы молодцы, ходят, проводят время, а у нас наоборот экономят! Пришла девушка и сказала, что есть две части пенсии, а одну нужно перечислить в НПФ! НЕ ЗАЛОЖИТЬ УШИ! Это действительно важно! Я не видел в их действиях никакой техники! Перед подписанием я сам открыл статьи закона, все действительно так, как говорится, и те, кто говорит, что эти ребята мошенники и аферисты причисляют себя к одному из вышеперечисленных, НЕ ЗНАЮ ЗАКОН — НЕ ПОДПИСЫВАЙТЕ РАБОТУ ДРУГИЕ !!! Все в рамках закона!

Преимущества:

- Всегда можно дозвониться до

- трек

Недостатки:

Ну, честно говоря, ничего плохого сказать не могу.Уже 3 года в этом фонде. Читал много плохого, но плохого не замечал! Практически все отзывы плохие!

Так что я могу сказать? Конечно, денег много, многие пишут, что подписаны без их согласия, вроде бы какие-то бумаги подписали, но не понимали, что произошло.

При перечислении накопительной части пенсии в НПФ «Согласие» обмана не было. Приехал, изучил договор и условия, все подписал сам. Это привлекло доходность, прозрачность начислений и очень небольшой процент решившихся уйти из фонда.По поводу обмана средств — хочу задать вопрос тем, кто таким образом попал. а вы не читаете, что именно подписываете? Зачем тогда писать компромат на нормальные компании, если вы сами документы не читаете?

В целом хочу отметить, что даже когда у меня возникают вопросы по постановке накоплений — я сам звоню в колл-центр и операторы очень оперативно решают проблемы.