ФНС России разъяснила вопросы использования пенсионерами льгот при налогообложении недвижимости | ФНС России

Дата публикации: 28.08.2018 09:30

Более 19 млн пенсионеров ежегодно пользуются налоговыми льготами в отношении принадлежащего им недвижимого имущества. ФНС России обобщила часто встречающиеся вопросы, касающиеся использования этих льгот, и публикует разъяснения на них.

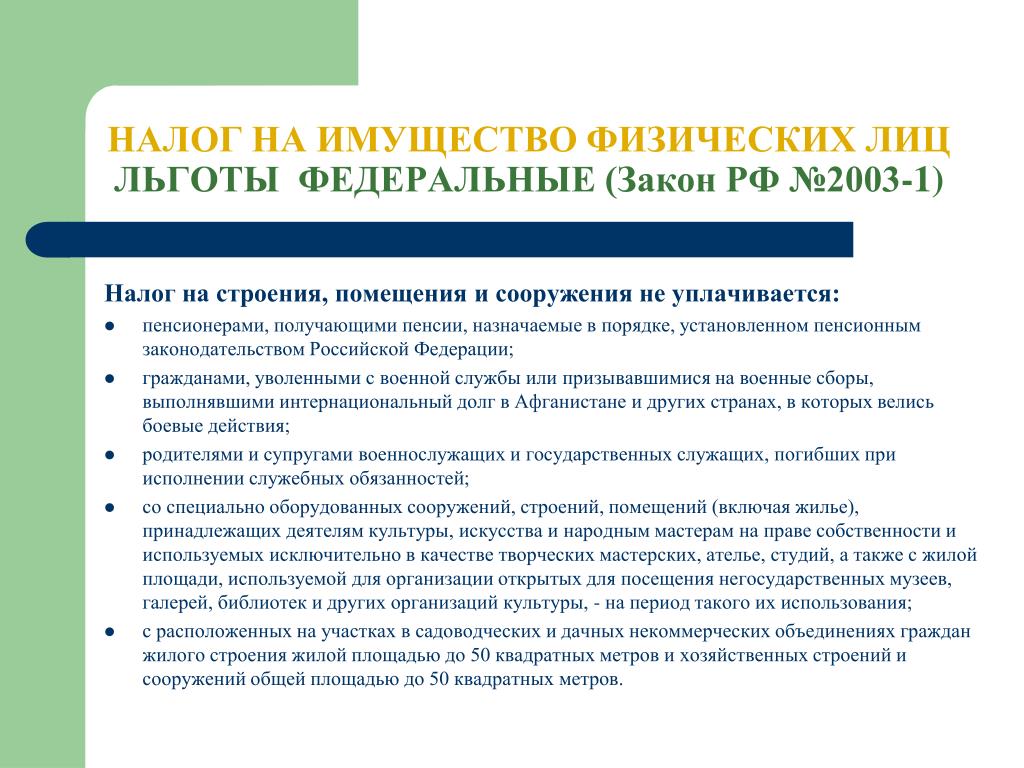

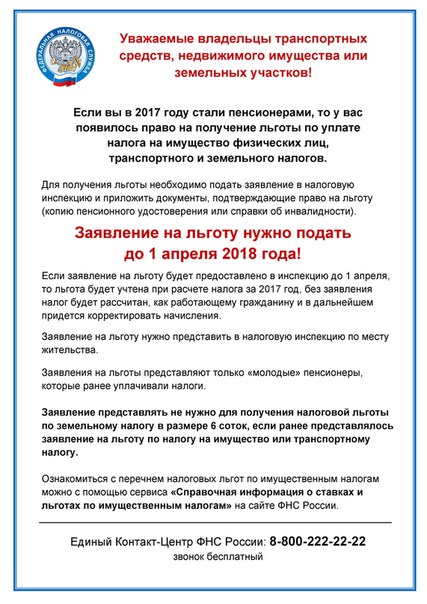

- Пенсионеры освобождены от уплаты налога на имущество физлиц за один объект недвижимости определенного вида, не используемый в предпринимательской деятельности (ст. 407 НК РФ). Таким объектом может быть жилой дом или его часть, квартира или комната, гараж или машино-место, хозпростройка площадью не более 50 кв. м.

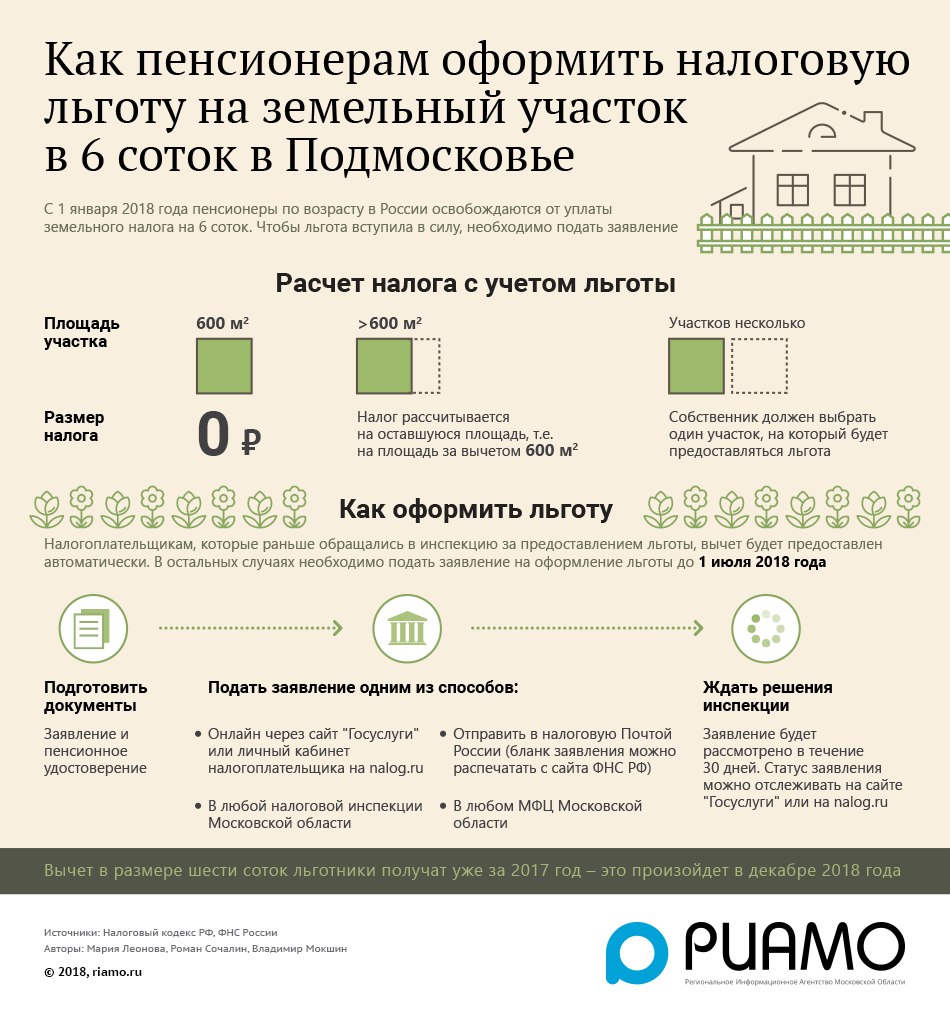

- При расчете земельного налога с налогового периода 2017 года пенсионеры пользуются налоговым вычетом в размере кадастровой стоимости 600 кв. м от общей площади одного земельного участка независимо от его места нахождения, разрешённого использования и площади (ст.

- К пенсионерам, которые могут использовать данные налоговые льготы, относятся лица, которым установлена пенсия в соответствии с пенсионным законодательством. При этом фактический получатель пенсии, назначенной другому лицу, не относится к числу пенсионеров, пользующихся льготами, предусмотренными НК РФ. Таковым может быть, например, представитель ребенка, которому назначена пенсия по случаю потери кормильца, или опекун недееспособного гражданина. Разъяснения приведены в письме Минфина России от 15.08.2018 № 03-05-04-01/57921.

- Пенсионеры могут применять налоговые льготы независимо от основания для получения пенсии как в соответствии с законодательством Российской Федерации, так и в соответствии с законодательством другого государства.

Так, пенсионеры-иностранные граждане, являющиеся собственниками налогооблагаемого имущества на территории Российской Федерации, также могут применять вышеуказанные льготы.

Так, пенсионеры-иностранные граждане, являющиеся собственниками налогооблагаемого имущества на территории Российской Федерации, также могут применять вышеуказанные льготы. - Чтобы воспользоваться налоговой льготой, пенсионер подает в налоговый орган заявление о ее предоставлении. Также он по желанию может дополнительно представить документы, подтверждающие его право на льготу. Если пенсионер ранее обращался в инспекцию с таким заявлением и в нем не было указано, что льгота имеет ограниченный срок, то повторно представлять заявление не требуется.

Подробнее с информацией можно ознакомиться на промо-странице «Налоговое уведомление 2018» .

|

Категории физических лиц, которые имеют право на льготы по налогу на недвижимость |

|

Объекты, на которые не распространяется освобождение |

Условия для предоставления льготы по налогу на недвижимость |

|

Физические лица, которым принадлежит одно жилое помещение в многоквартирном или блокированном жилом доме |

Одно принадлежащее на праве собственности или одно принятое по наследству жилое помещение: квартира или комната или доля в праве на такое помещение |

|

|

|

Физические лица, имеющие в собственности два и более жилых помещения в многоквартирном или блокированном жилом доме |

Одно из жилых помещений (квартира или комната или доля в праве на такое помещение), принадлежащее физическому лицу на праве собственности или принятое по наследству |

Льгота не предоставляется в отношении объектов, не являющихся квартирами или комнатами в квартирах |

В случае непредставления физическим лицом такого уведомления освобождению подлежит одно жилое помещение, приобретенное (полученное) им ранее других жилых помещений. Форму уведомления можно скачать ТУТ. |

|

Физические лица: • несовершеннолетние дети, • признанные недееспособными* |

1. жилые дома с нежилыми постройками (при их наличии) — при отсутствии зарегистрированных в таких жилых домах трудоспособных лиц, 2. садовые домики, 3. дачи, 4. гаражи, 5. машино-места, 6. перечисленные выше объекты, не завершенные строительством 7. |

Льгота не предоставляется в отношении квартир или комнат (долей в праве на такие помещения) |

ВАЖНО!!!Освобождение по налогу на недвижимость в отношении жилых домов с нежилыми постройками (при их наличии) предоставляется при отсутствии зарегистрированных в таких жилых домах трудоспособных лиц. |

|

* В соответствии со

статьей 29 Гражданского кодекса Республики Беларусь признание гражданина

недееспособным осуществляется судом в порядке, установленном гражданским

процессуальным законодательством. Над гражданином, признанным недееспособным,

устанавливается опека, в связи с чем представление его интересов, в том числе

совершение сделок, производится его опекуном от имени такого гражданина. |

|||

|

Члены многодетных семей |

1. жилые дома с нежилыми постройками (при их наличии), 2. садовые домики, 3. дачи, 4. гаражи, 5. машино-места, 6. перечисленные выше объекты, не завершенные строительством, 7.все (!) жилые помещения в многоквартирном или в блокированном жилом доме (квартиры, комнаты) 8. доли в праве собственности или доли в наследстве на указанное выше имущество |

К многодетным относятся семьи, у которых на иждивении и воспитании находится трое и более несовершеннолетних детей |

|

|

Военнослужащие срочной военной службы |

1. жилые дома с нежилыми постройками (при их наличии), 2. садовые домики, 3. 4. гаражи, 5. машино-места 6. перечисленные выше объекты, не завершенные строительством 7. доли в праве собственности или доли в наследстве на указанное выше имущество |

Льгота не предоставляется в отношении квартир или комнат (долей в праве на такие помещения) |

|

|

Граждане, проходящие альтернативную службу |

|||

|

Участники Великой Отечественной войны и иные лица, имеющие право на льготное налогообложение в соответствии с Законом Республики Беларусь «О ветеранах»** |

|||

|

Работники организаций, расположенных в сельской местности и осуществляющих сельскохозяйственное производство, а также пенсионеры, ранее работавшие в этих организациях |

1. 2. садовые домики, 3. дачи, 4. гаражи, 5. машино-места, 6. перечисленные выше объекты, не завершенные строительством, 7.жилые помещения в многоквартирном или в блокированном жилом доме (квартиры, комнаты) 8. доли в праве собственности или доли в наследстве на указанное выше имущество |

Льгота предоставляется в отношении объектов недвижимости, расположенных в сельской местности, и при условии регистрации владельцев таких объектов по месту жительства в сельской местности |

|

|

Работники расположенных в сельской местности и производящих сельскохозяйственную продукцию филиалов или иных обособленных подразделений организаций, приобретших в порядке, установленном законодательными актами, в результате реорганизации, приобретения (безвозмездной передачи) предприятия как имущественного комплекса права и обязанности убыточных сельскохозяйственных организаций, а также пенсионеры, ранее работавшие в этих организациях |

|||

|

Работники организаций здравоохранения, культуры, учреждений образования и социальной защиты, расположенных в сельской местности, а также пенсионеры, ранее работавшие в этих организациях |

|||

|

Физические лица |

Любые капитальные строения (здания, сооружения), их части, признаваемые в установленном порядке материальными историко-культурными ценностями |

Капитальные строения должны быть включены в Государственный список историко-культурных ценностей Республики Беларусь, освобождаемых от уплаты налога на недвижимость, по перечню таких ценностей, утвержденному Советом Министров Республики Беларусь |

|

|

Физические лица |

Любые законсервированные капитальные строения (здания, сооружения) |

При условии консервации таких объектов в порядке, установленном Советом Министров Республики Беларусь |

|

объекты, ставки, льготы, порядок и сроки уплаты в 2021 году

Плательщики налога на недвижимость

Плательщиками налога на недвижимое имущество являются физические лица, в том числе нерезиденты, которые являются владельцами объектов жилой или нежилой недвижимости.

Если объект недвижимости находится в общей долевой собственности нескольких лиц, налогоплательщиком является каждое из этих лиц за принадлежащую ему долю.

Если объект недвижимости находится в общей совместной собственности нескольких лиц, но не разделен в натуре, плательщиком налога является один из таких совладельцев, по их согласию, если иное не установлено судом.

В случае если объект жилой или нежилой недвижимости находится в общей совместной собственности нескольких лиц и поделен между ними в натуре, налогоплательщиком является каждое из этих лиц за принадлежащую ему долю.

Объекты налогообложения

Объектом налогообложения является объект жилой и нежилой недвижимости, в том числе его доля.

Не являются объектом налогообложения:

- объекты жилой и нежилой недвижимости, находящиеся в собственности органов государственной власти, органов местного самоуправления, а также организаций, созданных ими в установленном порядке, которые полностью содержатся за счет соответствующего государственного бюджета или местного бюджета и являются неприбыльными;

- объекты жилой и нежилой недвижимости, которые расположены в зонах отчуждения и безусловного (обязательного) отселения, определенные законом, в том числе их доли;

- здания детских домов семейного типа;

- общежития;

- жилая недвижимость непригодная для проживания, в том числе в связи с аварийным состоянием, признанная таковой согласно решению сельского, поселкового, городского совета или совета объединенной территориальной общины;

- объекты жилой недвижимости, в том числе их доли, принадлежащие детям-сиротам, детям, лишенным родительской опеки, и лицам из их числа, признанным таковыми в соответствии с законом, детям-инвалидам, воспитывающимся одинокими матерями (родителями), но не более одного такого объекта на ребенка;

- объекты нежилой недвижимости, которые используются субъектами хозяйствования малого и среднего бизнеса, осуществляющими свою деятельность в малых архитектурных формах и на рынках;

- объекты недвижимости, находящиеся в собственности религиозных организаций, уставы (положения) которых зарегистрированы в установленном законом порядке, и используются исключительно для обеспечения их уставной деятельности, включая те, в которых осуществляют деятельность основанные такими религиозными организациями благотворительные заведения (приюты, интернаты, больницы и т.

п.), кроме объектов недвижимости, в которых осуществляется производственная и / или хозяйственная деятельность;

п.), кроме объектов недвижимости, в которых осуществляется производственная и / или хозяйственная деятельность; - здания дошкольных и общеобразовательных учебных заведений независимо от формы собственности и источников финансирования, используемых для предоставления образовательных услуг;

- объекты нежилой недвижимости государственных и коммунальных детских санаторно-курортных учреждений и учреждений оздоровления и отдыха детей, а также детских санаторно-курортных учреждений и учреждений оздоровления и отдыха детей, находящихся на балансе предприятий, учреждений и организаций, которые являются неприбыльными и внесены контролирующим органом в Реестр неприбыльных учреждений и организаций. В случае исключения из Реестра неприбыльных учреждений и организаций декларация представляется налогоплательщиком в течение 30 календарных дней со дня исключения, а налог уплачивается начиная с месяца, следующего за месяцем, в котором произошло исключение из Реестра неприбыльных учреждений и организаций;

- объекты нежилой недвижимости государственных и коммунальных центров олимпийской подготовки, школ высшего спортивного мастерства, центров физического здоровья населения, центров по развитию физической культуры и спорта инвалидов, детско-юношеских спортивных школ, а также центров олимпийской подготовки, школ высшего спортивного мастерства, детско-юношеских спортивных школ и спортивных сооружений всеукраинских физкультурно-спортивных обществ, их местных ячеек и обособленных подразделений, которые являются неприбыльными и включены в Реестр неприбыльных учреждений и организаций.

В случае исключения таких учреждений и организаций из Реестра неприбыльных учреждений и организаций декларация представляется налогоплательщиком в течение 30 календарных дней со дня исключения, а налог уплачивается начиная с месяца, следующего за месяцем, в котором произошло исключение из Реестра неприбыльных учреждений и организаций;

В случае исключения таких учреждений и организаций из Реестра неприбыльных учреждений и организаций декларация представляется налогоплательщиком в течение 30 календарных дней со дня исключения, а налог уплачивается начиная с месяца, следующего за месяцем, в котором произошло исключение из Реестра неприбыльных учреждений и организаций; - объекты нежилой недвижимости баз олимпийской и паралимпийской подготовки. Перечень таких баз утверждается Кабинетом Министров Украины;

- объекты жилой недвижимости, принадлежащие многодетным или приемным семьям, в которых воспитывается пять и более детей.

Объекты жилой и нежилой недвижимости, расположенные на временно оккупированной территории и / или территории населенных пунктов на линии соприкосновения, которые находятся в собственности физических или юридических лиц, не являются объектом налогообложения налогом на недвижимое имущество, отличное от земельного участка в период с 14 апреля 2014 по 31 декабря года, в котором завершено проведение антитеррористической операции.

База налогообложения недвижимости

Базой налогообложения является общая площадь объекта жилой и нежилой недвижимости, в том числе его долей.

База налогообложения объектов жилой и нежилой недвижимости, в том числе их долей, находящихся в собственности физических лиц, исчисляется контролирующим органом на основании данных Государственного реестра вещных прав на недвижимое имущество, которые безвозмездно предоставляются органами государственной регистрации прав на недвижимое имущество и / или на основании оригиналов соответствующих документов налогоплательщика, в том числе документов на право собственности.

Льготы по уплате налога на недвижимость

База налогообложения объектов жилой недвижимости, в том числе их долей, находящихся в собственности физического лица — налогоплательщика, уменьшается:

а) для квартиры / квартир независимо от их количества — на 60 кв. метров;

б) для жилого дома / домов независимо от их количества — на 120 кв. метров;

в) для различных типов объектов жилой недвижимости, в том числе их долей (в случае одновременного нахождения в собственности налогоплательщика квартиры / квартир и жилого дома / домов, в том числе их частей) — на 180 кв. метров.

метров.

Такое уменьшение предоставляется один раз за каждый базовый налоговый (отчетный) период (год).

Кроме того, сельские, поселковые, городские советы и советы объединенных территориальных общин устанавливают льготы по налогу, который уплачивается на соответствующей территории, с объектов жилой и / или нежилой недвижимости, находящихся в собственности физических лиц (в том числе пенсионеров).

Льготы по налогу, который уплачивается на соответствующей территории с объектов жилой и нежилой недвижимости, для физических лиц определяются исходя из их имущественного положения и уровня доходов. Льготы по налогу, который уплачивается на соответствующей территории с объектов нежилой недвижимости, устанавливаются в зависимости от имущества, являющегося объектом налогообложения.

Органы местного самоуправления до 25 декабря года, предшествующего отчетному, подают соответствующему контролирующему органу по местонахождению объекта жилой или нежилой недвижимости решение по ставкам и предоставленным льготам по форме, утвержденной Кабинетом Министров Украины.

Льготы по налогу для физических лиц не применяются к:

- объектам налогообложения, если площадь превышает пятикратный размер необлагаемой площади, установленной подпунктом 266.4.1 ст.266 НКУ;

- объектам налогообложения, используемым их владельцами с целью получения доходов (сдаются в аренду, лизинг, ссуду, используются в предпринимательской деятельности).

Ставка налога на недвижимость

Ставки налога устанавливаются по решению сельского, поселкового, городского совета или совета объединенных территориальных общин в зависимости от местоположения (зональности) и типов таких объектов недвижимости в размере, не превышающем 1,5 процента размера минимальной заработной платы, установленной законом на 1 января отчетного (налогового) года, за 1 квадратный метр базы налогообложения.

При наличии в собственности налогоплательщика объекта (объектов) жилой недвижимости, в том числе их долей, находящихся в собственности физического или юридического лица — плательщика налога, общая площадь которого превышает 300 квадратных метров (для квартиры) и / или 500 квадратных метров (для дома), сумма налога увеличивается на 25000 гривен в год за каждый такой объект жилой недвижимости (его часть).

Ставки налога на недвижимость в 2020 году

Ставка налога на недвижимость устанавливаются решением органов местного самоуправления в зависимости от места расположения и типа недвижимости. Размер такой ставки не может превышать 1,5 процента размера минимальной заработной платы, установленной законом на 1 января отчетного (налогового) года, за 1 квадратный метр базы налогообложения.

В 2020 году минимальная заработная плата будет составлять 4723 грн., следовательно максимальный размер ставки налога на недвижимость в 2020 году — 70,85 грн. за 1 квадратный метр.

Органы местного самоуправления до 25 декабря года, предшествующего отчетному, подают соответствующему контролирующему органу по местонахождению объекта недвижимости информацию о ставках и предоставленных льгот юридическим и физическим лицам по уплате налога на недвижимое имущество. Если ставки налога на недвижимость не установлены местными радами, налогоплательщики не обязаны платить налог на недвижимость.

При наличии в собственности налогоплательщика объекта (объектов) жилой недвижимости, общая площадь которого превышает 300 квадратных метров (для квартиры) и / или 500 квадратных метров (для дома), сумма налога увеличивается на 25000 гривен в год за каждый такой объект жилой недвижимости.

Порядок уплаты налога на недвижимость

Исчисление суммы налога с объектов жилой недвижимости, находящихся в собственности физических лиц, осуществляется контролирующим органом по месту налогового адреса (месту регистрации) собственника такой недвижимости.

Налоговое уведомление-решение об уплате суммы налога и соответствующие платежные реквизиты, в частности, органов местного самоуправления по местонахождению каждого из объектов жилой и / или нежилой недвижимости, направляются (вручаются) налогоплательщику контролирующим органом по месту его налогового адреса (месту регистрации) до 1 июля года, следующего за базовым налоговым (отчетным) периодом (годом).

Для нововведенного объекта жилой и или нежилой недвижимости налог уплачивается физическим лицом-плательщиком начиная с месяца, в котором возникло право собственности на такой объект.

Контролирующие органы по месту жительства (регистрации) налогоплательщиков в 10-дневный срок информируют соответствующие контролирующие органы по местонахождению объектов жилой и / или нежилой недвижимости об отправленных (врученных) плательщику налога налоговых уведомлениях-решениях об уплате налога.

Начисление налога и направление (вручение) налоговых уведомлений-решений об уплате налога физическим лицам — нерезидентам осуществляют контролирующие органы по местонахождению объектов жилой и / или нежилой недвижимости, находящихся в собственности таких нерезидентов.

Налогоплательщики имеют право обратиться с письменным заявлением в контролирующий орган по месту жительства (регистрации) для проведения сверки данных относительно:

- объектов недвижимости, в том числе их долей, находящихся в собственности плательщика налога;

- размера общей площади объектов недвижимости, находящихся в собственности плательщика налога;

- права на пользование льготой по уплате налога;

- размера ставки налога;

- начисленной суммы налога.

В случае выявления расхождений между данными контролирующих органов и данными, подтвержденными налогоплательщиком на основании оригиналов соответствующих документов, в частности документов на право собственности, контролирующий орган по месту жительства (регистрации) налогоплательщика производит перерасчет суммы налога и направляет (вручает) ему новое налоговое уведомление решение. Предварительное налоговое уведомление-решение считается отмененным (отозванным).

Органы государственной регистрации прав на недвижимое имущество, а также органы, осуществляющие регистрацию местожительства физических лиц, обязаны ежеквартально в 15-дневный срок после окончания налогового (отчетного) квартала подавать контролирующим органам сведения, необходимые для расчета и взимания налога по месту расположения такого объекта недвижимого имущества по состоянию на первое число соответствующего квартала в порядке, определенном Кабинетом Министров Украины.

В случае перехода права собственности на объект налогообложения от одного владельца к другому в течение календарного года налог исчисляется для предыдущего владельца за период с 1 января этого года до начала того месяца, в котором прекратилось право собственности на указанный объект налогообложения, а для нового владельца — начиная с месяца, в котором он приобрел право собственности. Контролирующий орган направляет налоговое уведомление-решение новому владельцу после получения информации о переходе права собственности.

Контролирующий орган направляет налоговое уведомление-решение новому владельцу после получения информации о переходе права собственности.

Налог уплачивается по месту нахождения объекта налогообложения и зачисляется в соответствующий бюджет согласно положениям Бюджетного кодекса Украины.

Физические лица могут уплачивать налог в сельской и поселковой местности через кассы сельских (поселковых) советов или советов объединенных территориальных общин по квитанции о принятии налогов.

Сроки уплаты налога на недвижимость

Налоговое обязательство за отчетный год по налогу на недвижимость уплачивается физическими лицами в течение 60 дней со дня вручения налогового уведомления-решения.

В случае если контролирующий орган не направил (не вручил) налоговое уведомление-решение в установленные сроки, физические лица освобождаются от ответственности, предусмотренной за несвоевременную уплату налогового обязательства. Налоговое обязательство по этому налогу может быть начислено за налоговые (отчетные) периоды (годы) в пределах сроков исковой давности

Пенсионеры налог на имущество не платят после выхода на пенсию (письмо Минфина)

24. 11.2020

11.2020

Лица, вышедшие на пенсию, налог на имущество вправе не платить. Это правило распространяется на каждый объект недвижимости любого вида: комната, квартира, жилой дом. Основания для выхода на пенсию — значения не имеют. То есть не важно какую пенсию вы получаете: по старости, по инвалидности или по достижению определенного стажа на отдельных видах работ.

Содержание

- Письмо Минфина РФ от 29 сентября 2011 г. № 03-05-06-01/69

Письмо Минфина РФ от 29 сентября 2011 г. № 03-05-06-01/69

Вопрос: Прошу дать разъяснения по вопросу применения льготы по налогу на имущество физических лиц для граждан, являющихся пенсионерами, вышедшими на пенсию по старости досрочно в связи с исполнением ими определенных профессиональных обязанностей (осуществление педагогической деятельности в учреждениях для детей).

Ответ: В Департаменте налоговой и таможенно-тарифной политики рассмотрено Ваше обращение по вопросу об освобождении от уплаты налога на имущество физических лиц пенсионеров и сообщается следующее.

Правовое регулирование налогообложения имущества физических лиц осуществляется в соответствии с Законом Российской Федерации от 9 декабря 1991 г. № 2003-1 «О налогах на имущество физических лиц» (далее — Закон № 2003-1).

Согласно статье 1 Закона № 2003-1 налогоплательщиками налога на имущество физических лиц признаются физические лица — собственники имущества, признаваемого объектом налогообложения.

В статье 4 Закона № 2003-1 определены категории граждан, освобождаемые от уплаты налога на имущество физических лиц. Так, от уплаты налога на имущество физических лиц освобождаются пенсионеры, получающие пенсии, назначаемые в порядке, установленном пенсионным законодательством Российской Федерации.

При этом Законом № 2003-1 не установлены ограничения на применение названной налоговой льготы в зависимости от условий назначения пенсии.

Так, например, подпунктом 19 пункта 1 статьи 27 Федерального закона от 17 декабря 2001 г. N 173-ФЗ «О трудовых пенсиях в Российской Федерации» предусмотрено право на оформление трудовой пенсии по старости ранее достижения возраста соответственно для мужчин — 60 лет и для женщин — 55 лет лицам, не менее 25 лет осуществлявшим педагогическую деятельность в учреждениях для детей, независимо от их возраста.

Учитывая изложенное, лица, признанные пенсионерами и получающие в установленном порядке пенсию, вне зависимости от условий назначения пенсии (в связи с достижением пенсионного возраста или ранее достижения этого возраста) освобождаются от уплаты налога на имущество физических лиц.

Заместитель директора Департамента С.В. Разгулин

Налоги и льготы: какие законы о недвижимости вступают в силу в 2020 году :: Жилье :: РБК Недвижимость

Рассказываем о нововведениях, касающихся налогообложения, покупки и продажи недвижимости, а также установки приборов учета

Фото: Антон Новодережкин/ТАСС

С 1 января 2020 года вступают в силу несколько законов о недвижимости, которые существенно изменят жизнь россиян. Они касаются налогообложения, льгот при продаже квартир, изъятия жилья и нового порядка установки счетчиков.

Они касаются налогообложения, льгот при продаже квартир, изъятия жилья и нового порядка установки счетчиков.

Рассказываем, как изменится рынок недвижимости в 2020 году.

Налоговая льгота при продаже жилья

С 1 января 2020 года вступает в силу закон, согласно которому граждане смогут не платить подоходный налог с продажи единственного жилья, если оно было в их собственности более трех лет. Ранее эта льгота действовала для жилой недвижимости, которая находится в собственности более пяти лет.

Для того чтобы подпасть под действие нового закона, у собственника не должно быть никакого другого жилого помещения или доли в праве собственности на жилье.

Льгота также действует, если россиянин продал один объект недвижимости и купил другой. При этом должно выполняться условие, что новое жилье приобрели в течение 90 дней до того, как по старому объекту зарегистрировали переход права собственности к покупателю.

Изменение расчета налога на имущество

С Нового года налог на имущество физических лиц во всех регионах, кроме Севастополя, продолжит рассчитываться по кадастровой стоимости объектов. Для всех жилых домов, квартир и комнат действует не облагаемый налогом вычет в размере кадастровой стоимости для 50 кв. м, 20 кв. м и 10 кв. м соответственно. Данный закон был принят в 2018 году.

Для всех жилых домов, квартир и комнат действует не облагаемый налогом вычет в размере кадастровой стоимости для 50 кв. м, 20 кв. м и 10 кв. м соответственно. Данный закон был принят в 2018 году.

В первые три года после вступления документа в силу при расчете налога применяются понижающие коэффициенты: в первый — 0,2, во второй — 0,4 и в третий — 0,6. Начиная с третьего года применения в регионе кадастровой стоимости сумма налога не может вырасти более чем на 10%. Исключение составляют объекты торгово-офисного назначения.

С 2020 года также вступает в силу закон, согласно которому для граждан, имеющих троих и более несовершеннолетних детей, налоговые вычеты увеличены на 7 кв. м по жилому дому и 5 кв. м по квартире или комнате на каждого несовершеннолетнего ребенка.

Запрет на изъятие жилья

С нового года также вступает в силу закон, который исключает возможность истребования у добросовестных приобретателей жилья со стороны органов публичной власти в случае, если покупатели полагались на сведения из Единого государственного реестра недвижимости.

Согласно закону, механизм правовой защиты распространяется в том числе на добросовестных приобретателей, которые получили жилое помещение безвозмездно, например в порядке дарения или наследования. В документе уточняется, что добросовестными приобретателями предусмотрена возможность получения компенсации за утраченную недвижимость в размере кадастровой стоимости или причиненного в связи с этим реального ущерба.

Обязательная установка умных счетчиков

С июля 2020 года вступает в силу закон о необходимости устанавливать интеллектуальные приборы учета электроэнергии при новых подключениях или замене старых счетчиков. С июля 2020 года обязанности по учету электричества в многоэтажках будут возлагаться на гарантирующих поставщиков (ими являются основные энергосбытовые компании регионов), а для остальных потребителей — на электросетевые компании.

Организации, которые не смогут обеспечить учет с помощью умных счетчиков к 2023 году, будут оштрафованы. Расходы на обслуживание систем учета нового типа будут включены в тариф за электроэнергию.

Автор

Вера Лунькова

Кому и в каком размере предоставляются льготы по налогу на имущество физических лиц? БАРНАУЛ :: Официальный сайт города

Порядок приема и рассмотрения обращений

Все обращения поступают в отдел по работе с обращениями граждан организационно-контрольного комитета администрации города Барнаула и рассматриваются в соответствии с Федеральным Законом от 2 мая 2006 года № 59-ФЗ «О порядке рассмотрения обращений граждан Российской Федерации», законом Алтайского края от 29. 12.2006 № 152-ЗС «О рассмотрении обращений граждан Российской Федерации на территории Алтайского края», постановлением администрации города Барнаула от 21.08.2013 № 2875 «Об утверждении Порядка ведения делопроизводства по обращениям граждан, объединений граждан, в том числе юридических лиц, организации их рассмотрения в администрации города, органах администрации города, иных органах местного самоуправления, муниципальных учреждениях, предприятиях».

12.2006 № 152-ЗС «О рассмотрении обращений граждан Российской Федерации на территории Алтайского края», постановлением администрации города Барнаула от 21.08.2013 № 2875 «Об утверждении Порядка ведения делопроизводства по обращениям граждан, объединений граждан, в том числе юридических лиц, организации их рассмотрения в администрации города, органах администрации города, иных органах местного самоуправления, муниципальных учреждениях, предприятиях».

Прием письменных обращений граждан, объединений граждан, в том числе юридических лиц принимаются по адресу: 656043, г.Барнаул, ул.Гоголя, 48, каб.114.

График приема документов: понедельник –четверг с 08.00 до 17.00, пятница с 08.00 до 16.00, перерыв с 11.30 до 12.18. При приеме документов проводится проверка пунктов, предусмотренных ст.7 Федерального закона от 02.05.2006 № 59-ФЗ «О порядке рассмотрения обращений граждан Российской Федерации»:

1. Гражданин в своем письменном обращении в обязательном порядке указывает либо наименование государственного органа или органа местного самоуправления, в которые направляет письменное обращение, либо фамилию, имя, отчество соответствующего должностного лица, либо должность соответствующего лица, а также свои фамилию, имя, отчество (последнее — при наличии), почтовый адрес, по которому должны быть направлены ответ, уведомление о переадресации обращения, излагает суть предложения, заявления или жалобы, ставит личную подпись и дату.

2. В случае необходимости в подтверждение своих доводов гражданин прилагает к письменному обращению документы и материалы либо их копии.

3. Обращение, поступившее в государственный орган, орган местного самоуправления или должностному лицу в форме электронного документа, подлежит рассмотрению в порядке, установленном настоящим Федеральным законом.

В обращении гражданин в обязательном порядке указывает свои фамилию, имя, отчество (последнее — при наличии), адрес электронной почты. Гражданин вправе приложить к такому обращению необходимые документы.

В соответствии со статьей 12 Федерального закона от 2 мая 2006 года № 59-ФЗ письменное обращение, поступившее в государственный орган, орган местного самоуправления или должностному лицу рассматривается в течение 30 дней со дня его регистрации.

Ответ на электронное обращение направляется в форме электронного документа по адресу электронной почты, указанному в обращении, или в письменной форме по почтовому адресу, указанному в обращении.

Итоги работы с обращениями граждан в администрации города Барнаула размещены на интернет-странице организационно-контрольного комитета.

Система льгот на оплату имущественного налога станет шире при переходе на новую налоговую базу

01.11.2019г.

С 1 января 2020 года налоговая база по налогу на имущество физических лиц будет формироваться, исходя из кадастровой стоимости жилья и иных объектов недвижимости. Льготы по налогу на имущество физлиц будут предоставляться Героям Советского Союза и Героям Российской Федерации, инвалидам 1 и 2 группы, инвалидам с детства, детям-инвалидам, военнослужащим, пенсионерам и людям предпенсионного возраста — женщинам и мужчинам, достигшим 55 и 60 лет соответственно. Всего определено 15 льготных категорий.

Кроме этого, как сообщил и.о. министра по управлению государственным имуществом Свердловской области Сергей Зырянов, региональные власти рассматривают возможность дополнительного предоставления определенных льгот многодетным семьям.

С введением новых правил налогообложения, увеличится и число объектов, на которые распространяется льготная система. Так, ранее собственники машино-мест и гаражей, которые располагались в нежилом фонде, не имели прав на льготы по этому имуществу. С 2020 года с внесением изменений в систему налогообложения эти объекты будут включены в перечень, по которому предоставляются льготы.

Так, если пенсионер обладает следующими видами имущества: квартира, жилой дом, машино-место, то по каждому объекту он освобождается от уплаты имущественного налога. Если же пенсионер будет иметь в собственности две квартиры, то под льготы попадает только одна из них. На вторую он обязан заплатить налог.

Отметим, что гражданин, выходя на пенсию, автоматически не освобождается от уплаты налога на имущество. Компенсацию необходимо оформить. Для этого в налоговую службу нужно направить заявление о предоставлении налоговой льготы. При чем одним заявлением можно будет освобождение от оплаты налога сразу по трем видам имущества: земля, движимое и недвижимое имущество.

Напомним, в 2021 году в рамках всероссийского перехода на исчисление налога на имущество с применением кадастровой стоимости свердловчане получат письма или уведомления о сумме налога, который им нужно будет заплатить до конца года.

Как подать заявление об освобождении от уплаты налога на имущество старшего возраста

Воспользуйтесь налоговыми льготами как старший

Бенджамин Франклин однажды сказал, что налоги — это одна из немногих определений жизни.

Что касается налогов на имущество, пенсионеры часто оказываются в уникальном положении.

В то время как стоимость домов продолжает расти, а вместе с ними и налоги на имущество, доходы пенсионеров не растут.

Несколько штатов предприняли шаги, чтобы облегчить это налоговое бремя для пожилых людей.

Вот как работают льготы по уплате налога на имущество пожилых людей и как узнать, имеете ли вы право на них.

В этой статье (Перейти к…)

Что такое освобождение от уплаты налога на имущество старшего возраста?

Освобождение от уплаты налога на имущество пожилых людей уменьшает сумму, которую пожилые люди должны платить налоги на собственность, которая им принадлежит.

Налоги на недвижимость, возможно, являются наиболее непопулярными налогами в США. И для пенсионеров они создают уникальную проблему — поскольку налоги на имущество со временем растут, а доходы могут не расти.

штата отреагировали на этот вопрос, приняв политику налоговых льгот для некоторых домовладельцев, включая пожилых граждан.

Но штаты не всегда проявляют инициативу в предоставлении пожилым людям необходимой им помощи.

Агентство штата, округа или города, собирающее ваши налоги на недвижимость, обычно не сообщает вам, что вы имеете право на освобождение от уплаты налогов. Вы должны сами выяснить, соответствуете ли вы требованиям.

Фактически, агентство штата, округа или города, собирающее ваши налоги на недвижимость, обычно не сообщает вам, что вы имеете право на освобождение от налога.

Вместо этого вы должны сами выяснить, имеете ли вы право, а затем запросить налоговый вычет, на который вы имеете право.

Вот как это сделать.

Как работают льготы по налогу на имущество

Прежде всего необходимо знать, что освобождение от уплаты налога на имущество не влияет на ставку налога. И они обычно не снимаются с ваших налоговых счетов.

Вместо этого они обычно снижают стоимость вашего дома, подлежащего налогообложению.

Некоторые районы предлагают определенный процент от стоимости дома, в то время как другие предлагают суммы в долларах.

Экономия за счет льгот будет широко варьироваться в зависимости от того, где вы живете, стоимости вашего дома и того, на что вы имеете право.

Вам нужно будет узнать об исключениях собственности, которые предлагаются в вашем районе, а затем подать заявление на них.

Как получить право на освобождение от уплаты налога по возрасту Правила налогообложения собственности значительно различаются от штата к штату. Пожилые люди, соответствующие требованиям штата, могут воспользоваться льготами. Например, в большинстве штатов для квалификации используются следующие два правила:

Например, в большинстве штатов для квалификации используются следующие два правила:

- Вы должны достичь минимального возраста для освобождения от уплаты налога на имущество для престарелых.

- Лицо, претендующее на освобождение, должно проживать в доме в качестве основного места жительства.

Минимальный возраст для освобождения от уплаты налога на имущество для престарелых обычно составляет от 61 до 65.

В то время как во многих штатах, таких как Нью-Йорк, Техас и Массачусетс, требуется, чтобы пожилые люди были старше 65 лет, в других штатах, таких как Вашингтон, возраст составляет всего 61 год.

В Нью-Гэмпшире, несмотря на то, что вам должно быть 65 лет и старше, с возрастом вам также будет предоставляться льготное освобождение.

Во многих местах также установлены требования к доходу. Слишком большой заработок может дисквалифицировать вас, или сумма вашего освобождения будет уменьшена.

В большинстве штатов есть официальный правительственный веб-сайт, посвященный налогам, доходам или финансам, на котором перечислены местные правила освобождения от уплаты налога на имущество старшего возраста.

Поиск в Google по запросу «освобождение от уплаты налога на имущество престарелых [штат]» должен найти ваш.

Как получить льготу по налогу на имущество старшего возрастаВажно подать заявление на освобождение от уплаты налога старшего возраста до крайнего срока, установленного вашим штатом. В каждом штате разные сроки.

В большинстве штатов есть веб-сайты, на которых вы можете найти крайние сроки подачи, а также необходимые формы и инструкции.

В большинстве штатов есть веб-сайты, на которых вы можете найти крайние сроки подачи, а также необходимые формы и инструкции.

Заявления об освобождении от уплаты налога на имущество обычно подаются в налоговую инспекцию вашего местного округа.

В то время как большинство штатов предлагают базовые льготы для тех, кто соответствует требованиям, ваш округ может предлагать более льготные льготы.

Независимо от того, подаете ли вы заявку на освобождение от уплаты налогов, предлагаемое штатом или округом, вам следует обратиться к налоговому инспектору или в офис налогового инспектора в вашем округе для получения дополнительной информации или разъяснений относительно права на получение налоговых льгот.

В то время как в большинстве штатов пожилые люди в той или иной форме освобождаются от налога на имущество, некоторые из них более добры, чем другие.

Вайоминг и Невада несут самое низкое общее налоговое бремя штата и штата в США

Ни в одном из этих двух штатов нет подоходных налогов. Вы можете обналичить свои пенсионные планы и забрать чеки социального обеспечения, не беспокоясь о большом счете государственного налога.

Освобождение от уплаты налогов для пенсионеров Нью-Йорка также довольно щедрое. Он рассчитывается как 50 процентов оценочной стоимости вашего дома, то есть вы платите только половину обычных налогов за свою собственность.

Вы должны быть старше 65 лет и иметь годовой доход не более 29 000 долларов США по состоянию на 2019 год.

Другие штаты и города не такие дружелюбные.

Например, для пожилых домовладельцев в Бостоне льготы намного меньше.

Бостон, Массачусетс предлагает 1500 долларов США, и вы не можете претендовать на них в 2020 году, если из-за этого ваш налоговый счет станет меньше, чем он был в 2019 году. И вам должно исполниться 65 лет к 1 июля st .

Бостонские пенсионеры также должны прожить в штате Массачусетс 10 лет или владеть недвижимостью в течение пяти лет.

В штате Вашингтон вы можете подать заявление на освобождение от уплаты налогов, если вам было не менее 61 года в предыдущем году и ваш семейный доход менее 35 000 долларов.

В зависимости от уровня вашего дохода это освобождение может быть стандартным, частичным или полным.

Полное освобождение от налогов в Вашингтоне означает, что вы не платите налог с первых 60 000 долларов США или 60 процентов оценочной стоимости, в зависимости от того, что больше.

Опять же, вам придется изучить правила своего штата, чтобы узнать, имеете ли вы право и на какую сумму.

Освобождение от уплаты налога на имущество Часто задаваемые вопросы Какие существуют виды освобождения от налога на имущество?Для тех, кто соответствует требованиям, налоговые льготы обычно делятся на четыре разные категории:

— Пожилые люди: Вы можете иметь право на участие, если у вас ограниченный доход и вы достигли определенного возраста

— Люди с ограниченными возможностями: Вы могут получить освобождение, если у вас ограниченный доход и инвалидность не позволяет вам работать.

— Ветераны: Ветераны вооруженных сил с полной инвалидностью и ветераны с инвалидностью 80%, связанные с обслуживанием, или могут получить освобождение

— Усадьба: В большинстве штатов есть освобождение от налога на недвижимость приусадебного участка, которое позволяет вам защитить определенную сумму стоимости вашего основного имущества от налогов.

Да, налог на недвижимость и налог на имущество считаются одинаковыми.Налоговая служба использует термин «налог на недвижимость». Однако большинство домовладельцев называют это «налогом на имущество».

Что такое освобождение от налогов или налоговый вычет?Эти два похожи, но не синонимы. Подобно вычету, освобождение от уплаты налогов снижает ваш налогооблагаемый доход. Однако освобождение от налогов освобождает часть вашего дохода от налогооблагаемого дохода и зависит от вашего регистрационного статуса и количества иждивенцев, на которые вы претендуете.

Что такое отсрочка по налогу на имущество?Отсрочка означает, что вы можете отложить уплату налога на имущество, если вы соответствуете требованиям по возрасту и доходу.В этом случае налог на имущество становится залогом вашего дома, с которого начисляются проценты до тех пор, пока он не будет уплачен.

Чистая прибыль по льготам по налогу на имущество для пенсионеровКогда дело доходит до уплаты налогов, никому не нравится платить ни копейки больше, чем требуется.

Когда дело доходит до налогов на имущество, вы можете платить слишком много, если не знаете, как претендовать на освобождение от налога.

Хотя верно, что налоги почти всегда гарантированы, к счастью для пенсионеров, во многих штатах предусмотрены какие-то налоговые льготы, когда речь идет о налогах на имущество.

Подтвердите новую ставку (14 июня 2021 г.)Как подать заявление об освобождении от уплаты налога на имущество старшего возраста

Воспользуйтесь налоговыми льготами как старший

Бенджамин Франклин однажды сказал, что налоги — это одна из немногих определений жизни.

Что касается налогов на имущество, пенсионеры часто оказываются в уникальном положении.

В то время как стоимость домов продолжает расти, а вместе с ними и налоги на имущество, доходы пенсионеров не растут.

Несколько штатов предприняли шаги, чтобы облегчить это налоговое бремя для пожилых людей.

Вот как работают льготы по уплате налога на имущество пожилых людей и как узнать, имеете ли вы право на них.

В этой статье (Перейти к…)

Что такое освобождение от уплаты налога на имущество старшего возраста?

Освобождение от уплаты налога на имущество пожилых людей уменьшает сумму, которую пожилые люди должны платить налоги на собственность, которая им принадлежит.

Налоги на недвижимость, возможно, являются наиболее непопулярными налогами в США. И для пенсионеров они создают уникальную проблему — поскольку налоги на имущество со временем растут, а доходы могут не расти.

штата отреагировали на этот вопрос, приняв политику налоговых льгот для некоторых домовладельцев, включая пожилых граждан.

Но штаты не всегда проявляют инициативу в предоставлении пожилым людям необходимой им помощи.

Агентство штата, округа или города, собирающее ваши налоги на недвижимость, обычно не сообщает вам, что вы имеете право на освобождение от уплаты налогов. Вы должны сами выяснить, соответствуете ли вы требованиям.

Фактически, агентство штата, округа или города, собирающее ваши налоги на недвижимость, обычно не сообщает вам, что вы имеете право на освобождение от налога.

Вместо этого вы должны сами выяснить, имеете ли вы право, а затем запросить налоговый вычет, на который вы имеете право.

Вот как это сделать.

Как работают льготы по налогу на имущество

Прежде всего необходимо знать, что освобождение от уплаты налога на имущество не влияет на ставку налога. И они обычно не снимаются с ваших налоговых счетов.

Вместо этого они обычно снижают стоимость вашего дома, подлежащего налогообложению.

Некоторые районы предлагают определенный процент от стоимости дома, в то время как другие предлагают суммы в долларах.

Экономия за счет льгот будет широко варьироваться в зависимости от того, где вы живете, стоимости вашего дома и того, на что вы имеете право.

Вам нужно будет узнать об исключениях собственности, которые предлагаются в вашем районе, а затем подать заявление на них.

Как получить право на освобождение от уплаты налога по возрастуПравила налогообложения собственности значительно различаются от штата к штату. Пожилые люди, соответствующие требованиям штата, могут воспользоваться льготами. Например, в большинстве штатов для квалификации используются следующие два правила:

- Вы должны достичь минимального возраста для освобождения от уплаты налога на имущество для престарелых.

- Лицо, претендующее на освобождение, должно проживать в доме в качестве основного места жительства.

Минимальный возраст для освобождения от уплаты налога на имущество для престарелых обычно составляет от 61 до 65.

В то время как во многих штатах, таких как Нью-Йорк, Техас и Массачусетс, требуется, чтобы пожилые люди были старше 65 лет, в других штатах, таких как Вашингтон, возраст составляет всего 61 год.

В Нью-Гэмпшире, несмотря на то, что вам должно быть 65 лет и старше, с возрастом вам также будет предоставляться льготное освобождение.

Во многих местах также установлены требования к доходу. Слишком большой заработок может дисквалифицировать вас, или сумма вашего освобождения будет уменьшена.

В большинстве штатов есть официальный правительственный веб-сайт, посвященный налогам, доходам или финансам, на котором перечислены местные правила освобождения от уплаты налога на имущество старшего возраста.

Поиск в Google по запросу «освобождение от уплаты налога на имущество престарелых [штат]» должен найти ваш.

Как получить льготу по налогу на имущество старшего возрастаВажно подать заявление на освобождение от уплаты налога старшего возраста до крайнего срока, установленного вашим штатом. В каждом штате разные сроки.

В большинстве штатов есть веб-сайты, на которых вы можете найти крайние сроки подачи, а также необходимые формы и инструкции.

В большинстве штатов есть веб-сайты, на которых вы можете найти крайние сроки подачи, а также необходимые формы и инструкции.

Заявления об освобождении от уплаты налога на имущество обычно подаются в налоговую инспекцию вашего местного округа.

В то время как большинство штатов предлагают базовые льготы для тех, кто соответствует требованиям, ваш округ может предлагать более льготные льготы.

Независимо от того, подаете ли вы заявку на освобождение от уплаты налогов, предлагаемое штатом или округом, вам следует обратиться к налоговому инспектору или в офис налогового инспектора в вашем округе для получения дополнительной информации или разъяснений относительно права на получение налоговых льгот.

Примеры освобождения от уплаты налога на имущество старшего возраста государствомВ то время как в большинстве штатов пожилые люди в той или иной форме освобождаются от налога на имущество, некоторые из них более добры, чем другие.

Вайоминг и Невада несут самое низкое общее налоговое бремя штата и штата в США

Ни в одном из этих двух штатов нет подоходных налогов. Вы можете обналичить свои пенсионные планы и забрать чеки социального обеспечения, не беспокоясь о большом счете государственного налога.

Освобождение от уплаты налогов для пенсионеров Нью-Йорка также довольно щедрое. Он рассчитывается как 50 процентов оценочной стоимости вашего дома, то есть вы платите только половину обычных налогов за свою собственность.

Вы должны быть старше 65 лет и иметь годовой доход не более 29 000 долларов США по состоянию на 2019 год.

Другие штаты и города не такие дружелюбные.

Например, для пожилых домовладельцев в Бостоне льготы намного меньше.

Бостон, Массачусетс предлагает 1500 долларов США, и вы не можете претендовать на них в 2020 году, если из-за этого ваш налоговый счет станет меньше, чем он был в 2019 году. И вам должно исполниться 65 лет к 1 июля st .

Бостонские пенсионеры также должны прожить в штате Массачусетс 10 лет или владеть недвижимостью в течение пяти лет.

В штате Вашингтон вы можете подать заявление на освобождение от уплаты налогов, если вам было не менее 61 года в предыдущем году и ваш семейный доход менее 35 000 долларов.

В зависимости от уровня вашего дохода это освобождение может быть стандартным, частичным или полным.

Полное освобождение от налогов в Вашингтоне означает, что вы не платите налог с первых 60 000 долларов США или 60 процентов оценочной стоимости, в зависимости от того, что больше.

Опять же, вам придется изучить правила своего штата, чтобы узнать, имеете ли вы право и на какую сумму.

Освобождение от уплаты налога на имущество Часто задаваемые вопросы Какие существуют виды освобождения от налога на имущество?Для тех, кто соответствует требованиям, налоговые льготы обычно делятся на четыре разные категории:

— Пожилые люди: Вы можете иметь право на участие, если у вас ограниченный доход и вы достигли определенного возраста

— Люди с ограниченными возможностями: Вы могут получить освобождение, если у вас ограниченный доход и инвалидность не позволяет вам работать.

— Ветераны: Ветераны вооруженных сил с полной инвалидностью и ветераны с инвалидностью 80%, связанные с обслуживанием, или могут получить освобождение

— Усадьба: В большинстве штатов есть освобождение от налога на недвижимость приусадебного участка, которое позволяет вам защитить определенную сумму стоимости вашего основного имущества от налогов.

Да, налог на недвижимость и налог на имущество считаются одинаковыми.Налоговая служба использует термин «налог на недвижимость». Однако большинство домовладельцев называют это «налогом на имущество».

Что такое освобождение от налогов или налоговый вычет?Эти два похожи, но не синонимы. Подобно вычету, освобождение от уплаты налогов снижает ваш налогооблагаемый доход. Однако освобождение от налогов освобождает часть вашего дохода от налогооблагаемого дохода и зависит от вашего регистрационного статуса и количества иждивенцев, на которые вы претендуете.

Что такое отсрочка по налогу на имущество?Отсрочка означает, что вы можете отложить уплату налога на имущество, если вы соответствуете требованиям по возрасту и доходу.В этом случае налог на имущество становится залогом вашего дома, с которого начисляются проценты до тех пор, пока он не будет уплачен.

Чистая прибыль по льготам по налогу на имущество для пенсионеровКогда дело доходит до уплаты налогов, никому не нравится платить ни копейки больше, чем требуется.

Когда дело доходит до налогов на имущество, вы можете платить слишком много, если не знаете, как претендовать на освобождение от налога.

Хотя верно, что налоги почти всегда гарантированы, к счастью для пенсионеров, во многих штатах предусмотрены какие-то налоговые льготы, когда речь идет о налогах на имущество.

Подтвердите новую ставку (14 июня 2021 г.)Как подать заявление об освобождении от уплаты налога на имущество старшего возраста

Воспользуйтесь налоговыми льготами как старший

Бенджамин Франклин однажды сказал, что налоги — это одна из немногих определений жизни.

Что касается налогов на имущество, пенсионеры часто оказываются в уникальном положении.

В то время как стоимость домов продолжает расти, а вместе с ними и налоги на имущество, доходы пенсионеров не растут.

Несколько штатов предприняли шаги, чтобы облегчить это налоговое бремя для пожилых людей.

Вот как работают льготы по уплате налога на имущество пожилых людей и как узнать, имеете ли вы право на них.

В этой статье (Перейти к…)

Что такое освобождение от уплаты налога на имущество старшего возраста?

Освобождение от уплаты налога на имущество пожилых людей уменьшает сумму, которую пожилые люди должны платить налоги на собственность, которая им принадлежит.

Налоги на недвижимость, возможно, являются наиболее непопулярными налогами в США. И для пенсионеров они создают уникальную проблему — поскольку налоги на имущество со временем растут, а доходы могут не расти.

штата отреагировали на этот вопрос, приняв политику налоговых льгот для некоторых домовладельцев, включая пожилых граждан.

Но штаты не всегда проявляют инициативу в предоставлении пожилым людям необходимой им помощи.

Агентство штата, округа или города, собирающее ваши налоги на недвижимость, обычно не сообщает вам, что вы имеете право на освобождение от уплаты налогов. Вы должны сами выяснить, соответствуете ли вы требованиям.

Фактически, агентство штата, округа или города, собирающее ваши налоги на недвижимость, обычно не сообщает вам, что вы имеете право на освобождение от налога.

Вместо этого вы должны сами выяснить, имеете ли вы право, а затем запросить налоговый вычет, на который вы имеете право.

Вот как это сделать.

Как работают льготы по налогу на имущество

Прежде всего необходимо знать, что освобождение от уплаты налога на имущество не влияет на ставку налога. И они обычно не снимаются с ваших налоговых счетов.

Вместо этого они обычно снижают стоимость вашего дома, подлежащего налогообложению.

Некоторые районы предлагают определенный процент от стоимости дома, в то время как другие предлагают суммы в долларах.

Экономия за счет льгот будет широко варьироваться в зависимости от того, где вы живете, стоимости вашего дома и того, на что вы имеете право.

Вам нужно будет узнать об исключениях собственности, которые предлагаются в вашем районе, а затем подать заявление на них.

Как получить право на освобождение от уплаты налога по возрастуПравила налогообложения собственности значительно различаются от штата к штату. Пожилые люди, соответствующие требованиям штата, могут воспользоваться льготами. Например, в большинстве штатов для квалификации используются следующие два правила:

- Вы должны достичь минимального возраста для освобождения от уплаты налога на имущество для престарелых.

- Лицо, претендующее на освобождение, должно проживать в доме в качестве основного места жительства.

Минимальный возраст для освобождения от уплаты налога на имущество для престарелых обычно составляет от 61 до 65.

В то время как во многих штатах, таких как Нью-Йорк, Техас и Массачусетс, требуется, чтобы пожилые люди были старше 65 лет, в других штатах, таких как Вашингтон, возраст составляет всего 61 год.

В Нью-Гэмпшире, несмотря на то, что вам должно быть 65 лет и старше, с возрастом вам также будет предоставляться льготное освобождение.

Во многих местах также установлены требования к доходу. Слишком большой заработок может дисквалифицировать вас, или сумма вашего освобождения будет уменьшена.

В большинстве штатов есть официальный правительственный веб-сайт, посвященный налогам, доходам или финансам, на котором перечислены местные правила освобождения от уплаты налога на имущество старшего возраста.

Поиск в Google по запросу «освобождение от уплаты налога на имущество престарелых [штат]» должен найти ваш.

Как получить льготу по налогу на имущество старшего возрастаВажно подать заявление на освобождение от уплаты налога старшего возраста до крайнего срока, установленного вашим штатом. В каждом штате разные сроки.

В большинстве штатов есть веб-сайты, на которых вы можете найти крайние сроки подачи, а также необходимые формы и инструкции.

В большинстве штатов есть веб-сайты, на которых вы можете найти крайние сроки подачи, а также необходимые формы и инструкции.

Заявления об освобождении от уплаты налога на имущество обычно подаются в налоговую инспекцию вашего местного округа.

В то время как большинство штатов предлагают базовые льготы для тех, кто соответствует требованиям, ваш округ может предлагать более льготные льготы.

Независимо от того, подаете ли вы заявку на освобождение от уплаты налогов, предлагаемое штатом или округом, вам следует обратиться к налоговому инспектору или в офис налогового инспектора в вашем округе для получения дополнительной информации или разъяснений относительно права на получение налоговых льгот.

Примеры освобождения от уплаты налога на имущество старшего возраста государствомВ то время как в большинстве штатов пожилые люди в той или иной форме освобождаются от налога на имущество, некоторые из них более добры, чем другие.

Вайоминг и Невада несут самое низкое общее налоговое бремя штата и штата в США

Ни в одном из этих двух штатов нет подоходных налогов. Вы можете обналичить свои пенсионные планы и забрать чеки социального обеспечения, не беспокоясь о большом счете государственного налога.

Освобождение от уплаты налогов для пенсионеров Нью-Йорка также довольно щедрое. Он рассчитывается как 50 процентов оценочной стоимости вашего дома, то есть вы платите только половину обычных налогов за свою собственность.

Вы должны быть старше 65 лет и иметь годовой доход не более 29 000 долларов США по состоянию на 2019 год.

Другие штаты и города не такие дружелюбные.

Например, для пожилых домовладельцев в Бостоне льготы намного меньше.

Бостон, Массачусетс предлагает 1500 долларов США, и вы не можете претендовать на них в 2020 году, если из-за этого ваш налоговый счет станет меньше, чем он был в 2019 году. И вам должно исполниться 65 лет к 1 июля st .

Бостонские пенсионеры также должны прожить в штате Массачусетс 10 лет или владеть недвижимостью в течение пяти лет.

В штате Вашингтон вы можете подать заявление на освобождение от уплаты налогов, если вам было не менее 61 года в предыдущем году и ваш семейный доход менее 35 000 долларов.

В зависимости от уровня вашего дохода это освобождение может быть стандартным, частичным или полным.

Полное освобождение от налогов в Вашингтоне означает, что вы не платите налог с первых 60 000 долларов США или 60 процентов оценочной стоимости, в зависимости от того, что больше.

Опять же, вам придется изучить правила своего штата, чтобы узнать, имеете ли вы право и на какую сумму.

Освобождение от уплаты налога на имущество Часто задаваемые вопросы Какие существуют виды освобождения от налога на имущество?Для тех, кто соответствует требованиям, налоговые льготы обычно делятся на четыре разные категории:

— Пожилые люди: Вы можете иметь право на участие, если у вас ограниченный доход и вы достигли определенного возраста

— Люди с ограниченными возможностями: Вы могут получить освобождение, если у вас ограниченный доход и инвалидность не позволяет вам работать.

— Ветераны: Ветераны вооруженных сил с полной инвалидностью и ветераны с инвалидностью 80%, связанные с обслуживанием, или могут получить освобождение

— Усадьба: В большинстве штатов есть освобождение от налога на недвижимость приусадебного участка, которое позволяет вам защитить определенную сумму стоимости вашего основного имущества от налогов.

Да, налог на недвижимость и налог на имущество считаются одинаковыми.Налоговая служба использует термин «налог на недвижимость». Однако большинство домовладельцев называют это «налогом на имущество».

Что такое освобождение от налогов или налоговый вычет?Эти два похожи, но не синонимы. Подобно вычету, освобождение от уплаты налогов снижает ваш налогооблагаемый доход. Однако освобождение от налогов освобождает часть вашего дохода от налогооблагаемого дохода и зависит от вашего регистрационного статуса и количества иждивенцев, на которые вы претендуете.

Что такое отсрочка по налогу на имущество?Отсрочка означает, что вы можете отложить уплату налога на имущество, если вы соответствуете требованиям по возрасту и доходу.В этом случае налог на имущество становится залогом вашего дома, с которого начисляются проценты до тех пор, пока он не будет уплачен.

Чистая прибыль по льготам по налогу на имущество для пенсионеровКогда дело доходит до уплаты налогов, никому не нравится платить ни копейки больше, чем требуется.

Когда дело доходит до налогов на имущество, вы можете платить слишком много, если не знаете, как претендовать на освобождение от налога.

Хотя верно, что налоги почти всегда гарантированы, к счастью для пенсионеров, во многих штатах предусмотрены какие-то налоговые льготы, когда речь идет о налогах на имущество.

Подтвердите новую ставку (14 июня 2021 г.)Как подать заявление об освобождении от уплаты налога на имущество старшего возраста

Воспользуйтесь налоговыми льготами как старший

Бенджамин Франклин однажды сказал, что налоги — это одна из немногих определений жизни.

Что касается налогов на имущество, пенсионеры часто оказываются в уникальном положении.

В то время как стоимость домов продолжает расти, а вместе с ними и налоги на имущество, доходы пенсионеров не растут.

Несколько штатов предприняли шаги, чтобы облегчить это налоговое бремя для пожилых людей.

Вот как работают льготы по уплате налога на имущество пожилых людей и как узнать, имеете ли вы право на них.

В этой статье (Перейти к…)

Что такое освобождение от уплаты налога на имущество старшего возраста?

Освобождение от уплаты налога на имущество пожилых людей уменьшает сумму, которую пожилые люди должны платить налоги на собственность, которая им принадлежит.

Налоги на недвижимость, возможно, являются наиболее непопулярными налогами в США. И для пенсионеров они создают уникальную проблему — поскольку налоги на имущество со временем растут, а доходы могут не расти.

штата отреагировали на этот вопрос, приняв политику налоговых льгот для некоторых домовладельцев, включая пожилых граждан.

Но штаты не всегда проявляют инициативу в предоставлении пожилым людям необходимой им помощи.

Агентство штата, округа или города, собирающее ваши налоги на недвижимость, обычно не сообщает вам, что вы имеете право на освобождение от уплаты налогов. Вы должны сами выяснить, соответствуете ли вы требованиям.

Фактически, агентство штата, округа или города, собирающее ваши налоги на недвижимость, обычно не сообщает вам, что вы имеете право на освобождение от налога.

Вместо этого вы должны сами выяснить, имеете ли вы право, а затем запросить налоговый вычет, на который вы имеете право.

Вот как это сделать.

Как работают льготы по налогу на имущество

Прежде всего необходимо знать, что освобождение от уплаты налога на имущество не влияет на ставку налога. И они обычно не снимаются с ваших налоговых счетов.

Вместо этого они обычно снижают стоимость вашего дома, подлежащего налогообложению.

Некоторые районы предлагают определенный процент от стоимости дома, в то время как другие предлагают суммы в долларах.

Экономия за счет льгот будет широко варьироваться в зависимости от того, где вы живете, стоимости вашего дома и того, на что вы имеете право.

Вам нужно будет узнать об исключениях собственности, которые предлагаются в вашем районе, а затем подать заявление на них.

Как получить право на освобождение от уплаты налога по возрастуПравила налогообложения собственности значительно различаются от штата к штату. Пожилые люди, соответствующие требованиям штата, могут воспользоваться льготами. Например, в большинстве штатов для квалификации используются следующие два правила:

- Вы должны достичь минимального возраста для освобождения от уплаты налога на имущество для престарелых.

- Лицо, претендующее на освобождение, должно проживать в доме в качестве основного места жительства.

Минимальный возраст для освобождения от уплаты налога на имущество для престарелых обычно составляет от 61 до 65.

В то время как во многих штатах, таких как Нью-Йорк, Техас и Массачусетс, требуется, чтобы пожилые люди были старше 65 лет, в других штатах, таких как Вашингтон, возраст составляет всего 61 год.

В Нью-Гэмпшире, несмотря на то, что вам должно быть 65 лет и старше, с возрастом вам также будет предоставляться льготное освобождение.

Во многих местах также установлены требования к доходу. Слишком большой заработок может дисквалифицировать вас, или сумма вашего освобождения будет уменьшена.

В большинстве штатов есть официальный правительственный веб-сайт, посвященный налогам, доходам или финансам, на котором перечислены местные правила освобождения от уплаты налога на имущество старшего возраста.

Поиск в Google по запросу «освобождение от уплаты налога на имущество престарелых [штат]» должен найти ваш.

Как получить льготу по налогу на имущество старшего возрастаВажно подать заявление на освобождение от уплаты налога старшего возраста до крайнего срока, установленного вашим штатом. В каждом штате разные сроки.

В большинстве штатов есть веб-сайты, на которых вы можете найти крайние сроки подачи, а также необходимые формы и инструкции.

В большинстве штатов есть веб-сайты, на которых вы можете найти крайние сроки подачи, а также необходимые формы и инструкции.

Заявления об освобождении от уплаты налога на имущество обычно подаются в налоговую инспекцию вашего местного округа.

В то время как большинство штатов предлагают базовые льготы для тех, кто соответствует требованиям, ваш округ может предлагать более льготные льготы.

Независимо от того, подаете ли вы заявку на освобождение от уплаты налогов, предлагаемое штатом или округом, вам следует обратиться к налоговому инспектору или в офис налогового инспектора в вашем округе для получения дополнительной информации или разъяснений относительно права на получение налоговых льгот.

Примеры освобождения от уплаты налога на имущество старшего возраста государствомВ то время как в большинстве штатов пожилые люди в той или иной форме освобождаются от налога на имущество, некоторые из них более добры, чем другие.

Вайоминг и Невада несут самое низкое общее налоговое бремя штата и штата в США

Ни в одном из этих двух штатов нет подоходных налогов. Вы можете обналичить свои пенсионные планы и забрать чеки социального обеспечения, не беспокоясь о большом счете государственного налога.

Освобождение от уплаты налогов для пенсионеров Нью-Йорка также довольно щедрое. Он рассчитывается как 50 процентов оценочной стоимости вашего дома, то есть вы платите только половину обычных налогов за свою собственность.

Вы должны быть старше 65 лет и иметь годовой доход не более 29 000 долларов США по состоянию на 2019 год.

Другие штаты и города не такие дружелюбные.

Например, для пожилых домовладельцев в Бостоне льготы намного меньше.

Бостон, Массачусетс предлагает 1500 долларов США, и вы не можете претендовать на них в 2020 году, если из-за этого ваш налоговый счет станет меньше, чем он был в 2019 году. И вам должно исполниться 65 лет к 1 июля st .

Бостонские пенсионеры также должны прожить в штате Массачусетс 10 лет или владеть недвижимостью в течение пяти лет.

В штате Вашингтон вы можете подать заявление на освобождение от уплаты налогов, если вам было не менее 61 года в предыдущем году и ваш семейный доход менее 35 000 долларов.

В зависимости от уровня вашего дохода это освобождение может быть стандартным, частичным или полным.

Полное освобождение от налогов в Вашингтоне означает, что вы не платите налог с первых 60 000 долларов США или 60 процентов оценочной стоимости, в зависимости от того, что больше.

Опять же, вам придется изучить правила своего штата, чтобы узнать, имеете ли вы право и на какую сумму.

Освобождение от уплаты налога на имущество Часто задаваемые вопросы Какие существуют виды освобождения от налога на имущество?Для тех, кто соответствует требованиям, налоговые льготы обычно делятся на четыре разные категории:

— Пожилые люди: Вы можете иметь право на участие, если у вас ограниченный доход и вы достигли определенного возраста

— Люди с ограниченными возможностями: Вы могут получить освобождение, если у вас ограниченный доход и инвалидность не позволяет вам работать.

— Ветераны: Ветераны вооруженных сил с полной инвалидностью и ветераны с инвалидностью 80%, связанные с обслуживанием, или могут получить освобождение

— Усадьба: В большинстве штатов есть освобождение от налога на недвижимость приусадебного участка, которое позволяет вам защитить определенную сумму стоимости вашего основного имущества от налогов.

Да, налог на недвижимость и налог на имущество считаются одинаковыми.Налоговая служба использует термин «налог на недвижимость». Однако большинство домовладельцев называют это «налогом на имущество».

Что такое освобождение от налогов или налоговый вычет?Эти два похожи, но не синонимы. Подобно вычету, освобождение от уплаты налогов снижает ваш налогооблагаемый доход. Однако освобождение от налогов освобождает часть вашего дохода от налогооблагаемого дохода и зависит от вашего регистрационного статуса и количества иждивенцев, на которые вы претендуете.

Что такое отсрочка по налогу на имущество?Отсрочка означает, что вы можете отложить уплату налога на имущество, если вы соответствуете требованиям по возрасту и доходу.В этом случае налог на имущество становится залогом вашего дома, с которого начисляются проценты до тех пор, пока он не будет уплачен.

Чистая прибыль по льготам по налогу на имущество для пенсионеровКогда дело доходит до уплаты налогов, никому не нравится платить ни копейки больше, чем требуется.

Когда дело доходит до налогов на имущество, вы можете платить слишком много, если не знаете, как претендовать на освобождение от налога.

Хотя верно, что налоги почти всегда гарантированы, к счастью для пенсионеров, во многих штатах предусмотрены какие-то налоговые льготы, когда речь идет о налогах на имущество.

Подтвердите новую ставку (14 июня 2021 г.)Освобождение пенсионеров

Органы местного самоуправления и школьные округа в штате Нью-Йорк могут по своему выбору предоставить скидку на сумму налогов на недвижимость, уплачиваемых соответствующими критериями пенсионного возраста. Это достигается за счет снижения налогооблагаемой оценки дома престарелых на целых 50%.

Для участия в программе пожилые люди должны быть старше 65 лет и соответствовать определенным ограничениям по доходу и другим требованиям. Что касается 50% -ного исключения, закон позволяет каждому округу, городу, поселку, деревне или школьному округу устанавливать максимальный предел дохода в размере от 3000 до 29000 долларов.Максимальный предел дохода для собственности в Нью-Йорке составляет 50 000 долларов США.

У муниципалитетов есть дополнительная возможность предоставить льготы менее 50% пожилым людям, чей доход превышает 29 000 долларов. В соответствии с этой опцией, называемой «опцией скользящей шкалы», такой владелец может иметь годовой доход до 37 399,99 долларов США и получать 5% -ное освобождение в местах, где используется максимальный лимит.

Пожалуйста, проконсультируйтесь с вашим местным экспертом, городским служащим или школьным округом, чтобы определить, какие местные варианты, если таковые имеются, действуют.

Заявления и инструкции

Чтобы подать заявление или повторно подать заявление на освобождение пожилых граждан, заполните соответствующую форму своему эксперту:

См. RP-467-I, Инструкции к форме RP-467 Заявление о частичном освобождении от налога на недвижимость пожилых граждан .

Срок подачи заявок

В большинстве сообществ крайний срок подачи заявлений на освобождение — 1 марта. Однако в некоторых городах и округах даты различаются. Пожалуйста, подтвердите дату у своего оценщика.Вы можете найти контактную информацию своего оценщика в муниципальных профилях.

Некоторые муниципалитеты разрешают позднюю подачу документов в определенных трудных ситуациях или при продлении освобождения от уплаты налогов. Свяжитесь с вашим оценщиком, чтобы узнать, предлагает ли ваш муниципалитет эти положения.

Если подходящие пожилые люди покупают недвижимость после установленного срока, то старший может подать заявку в течение 30 дней после покупки. Затем у оценщика есть 30 дней, чтобы решить, имел бы ли старший право на освобождение, если бы старший владел имуществом на момент крайнего срока.

Если собственность принадлежит одному или нескольким лицам, и один или несколько владельцев имеют право на это освобождение, в то время как другие имеют право на освобождение для лиц с ограниченными возможностями, владельцы имеют возможность выбрать более выгодное освобождение.

Требования к участникам

Право собственности

Вы должны владеть недвижимостью не менее 12 месяцев подряд до даты подачи заявления на освобождение от налога для пожилых людей, если только вы не получили освобождение для своего предыдущего места жительства.

При исчислении 12-месячного периода период владения не прерывается следующим:

- переход права собственности к одному супругу от другого

- передача права собственности пережившему супругу от умершего супруга по завещанию или в силу закона

- передача правового титула бывшему владельцу (ам) при условии, что повторное приобретение происходит в течение девяти месяцев после первоначальной передачи, и на эту дату имущество получало освобождение от налогов для пожилых людей

- передача права собственности исключительно лицу (лицам), которые сохраняли собственность в качестве основного места жительства на момент смерти бывшего владельца (ов), при условии, что передача происходит в течение девяти месяцев после смерти бывшего владельца (ов) и на эту дату имущество получало освобождение от уплаты налогов для пожилых людей.

Периодом владения предшествующим местом жительства может считаться:

- имущество продано в порядке выкупа или иного принудительного производства (кроме продажи налога) и приобретено другое имущество взамен изъятого имущества;

- предыдущее жилище было продано, а новая покупка была произведена в течение одного года, если оба дома находятся в пределах штата.

Вы можете подтвердить право собственности, представив оценщику заверенную копию документа, ипотеки или другого документа, по которому вы стали владельцем собственности.

Квартиры в кооперативах: муниципалитетов имеют право предоставлять освобождение пожилым людям, владеющим акциями жилищных кооперативов. Если это будет разрешено, вы получите корректировки ваших ежемесячных сборов за обслуживание, чтобы отразить выгоду от этого освобождения.

Пожизненное имущество или траст: пожизненный арендатор имеет право владеть и использовать собственность на протяжении всей своей жизни и считается владельцем для всех целей, включая налогообложение. Освобождение также может быть разрешено, если собственность находится в доверительном управлении и все опекуны или все бенефициары соответствуют требованиям.

Произведенные дома: Произведенные дома на арендованной земле могут претендовать на освобождение от налога для пожилых людей. Если дом расположен в парке искусственно изготовленных домов, вы имеете право на снижение арендной платы на сумму уплаченных налогов.

Право на доход

Вы, , не можете получить освобождение от налогообложения пенсионеров, если доход владельца или совокупный доход всех владельцев превышает максимальный предел дохода, установленный в данной местности.

Если вы состоите в браке, доход вашего супруга (-и) должен быть включен в общую сумму, за исключением случаев, когда ваш супруг (-а) отсутствует в месте проживания из-за юридического раздельного проживания или отказа.Доход бывшего супруга-нерезидента, который сохраняет долю собственности после развода, не включается. Если действует опция «скользящей шкалы», вы должны соблюдать это ограничение дохода; свяжитесь с оценщиком, чтобы определить пределы дохода.

Отчет о доходах должен производиться за последний налоговый год, предшествующий дате подачи заявления. Обычно это предыдущий календарный год.

Подтверждение дохода

Если федеральная налоговая декларация или налоговая декларация штата Нью-Йорк была подана на любого из владельцев собственности или их супругов за предыдущий год, копии такой декларации должны быть представлены вместе с их заявлением.Вам также может потребоваться предоставить отчеты о платежах, произведенных Управлением социального обеспечения, банковские выписки, квитанции об аренде или другие документы, подтверждающие ваш отчет о доходах.

Доход включает:

- все выплаты по социальному обеспечению, заработная плата и заработная плата (включая бонусы)