Работник не хочет возвращать излишек заработной платы: что делать

Если перечисленные выше действия так и не привели к возврату денежных средств, встает вопрос о том, с кого брать спрос и кто должен возместить данные расходы? Необходимо понимать, что переплата могла произойти по вине бухгалтера, который мог неверно ввести данные для расчета заработной платы, или по вине расчетчика, который передал в бухгалтерию недостоверные данные. Поэтому излишне выплаченная заработная плата может быть удержана с сотрудника, совершившего ошибку, вина которого будет доказана при административном расследовании данного факта.

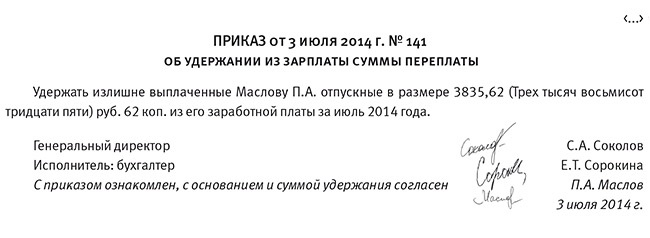

Причиненный данный работником ущерб должен быть возмещен в порядке, описанном в ст. 248 ТК РФ. Из статьи следует следующее: если размер причиненного ущерба не превышает среднемесячного заработка работника, тогда взыскание денежных средств осуществляется на основании письменного распоряжения руководителя. Документ должен быть создан не позднее месячного срока со дня окончательного установления размера причиненного работником ущерба.

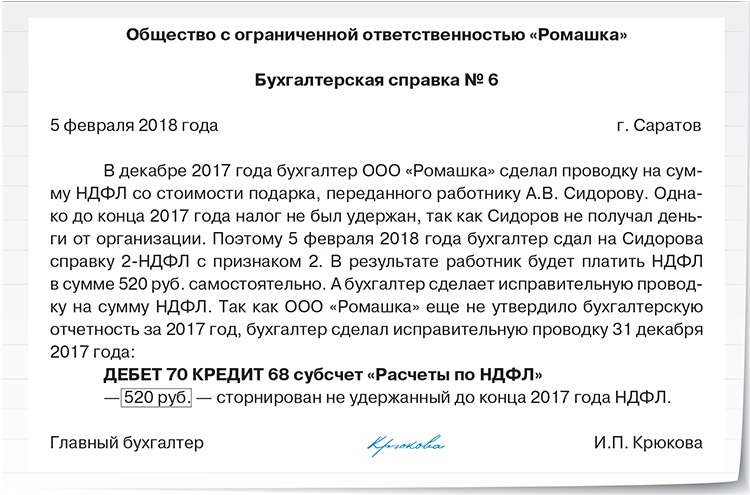

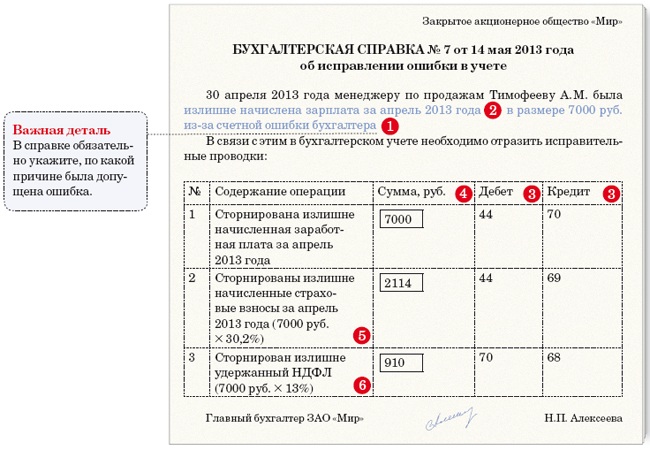

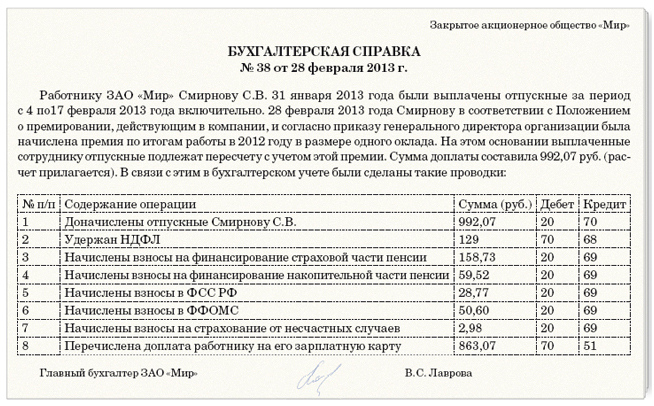

Учет переплаты

Заработная плата в бухгалтерском учете отражается на счету 70 «Расчеты с персоналом по оплате труда». В результате излишней зарплаты образуется сальдо по этому счету. Если сотрудник вернул долг, то счет 70 просто «закроется». Возвращенная сумма не будет облагаться НДФЛ, пенсионными взносами и взносами на травматизм. Плюсом данного подхода является то, что такая задолженность не находится под контролем организации, и она не может рассчитывать на получение экономических выгод в будущем. Невозвращенная сумма не учитывается при учете налога на прибыль, не облагается пенсионными взносами и взносами на травматизм, но облагается НДФЛ. Окончательное решение при отражении течения денежных средств при излишней выплате сумм принимается за работодателем и главным бухгалтером.

Плюсом данного подхода является то, что такая задолженность не находится под контролем организации, и она не может рассчитывать на получение экономических выгод в будущем. Невозвращенная сумма не учитывается при учете налога на прибыль, не облагается пенсионными взносами и взносами на травматизм, но облагается НДФЛ. Окончательное решение при отражении течения денежных средств при излишней выплате сумм принимается за работодателем и главным бухгалтером.

Необходимо учитывать, что, если НДФЛ с указанной суммы был исчислен, удержан и перечислен в бюджет при ее выплате сотруднику, оснований для повторного исчисления и удержания налога в момент признания за работодателем долга безнадежным к возврату по данной сумме нет. Такая же ситуация возникает в случае страховых взносов. Если же работник добровольно возвращает излишне полученную сумму, то производится корректировка НДФЛ и производится перерасчет базы для начисления страховых взносов и имеет право на возврат или зачет суммы излишне уплаченных стразовых взносов и НДФЛ.

Материалы газеты «Прогрессивный бухгалтер»

Если работнику переплатили – как вернуть деньги

В жизни любой организации может случиться ситуация, когда работнику начислили больше денег, чем ему положено. Когда этот факт обнаруживается, конечно, организация хочет излишне уплаченные суммы вернуть. Но захочет ли сотрудник их возвращать? И когда от его желания ничего не будет зависеть? А главное, как все это правильно оформить?

Ответы на эти вопросы есть в ст. 137 и 138 Трудового кодекса Российской Федерации (далее – ТК РФ). Прежде всего, там перечислены случаи, когда работодатель точно может рассчитывать на возврат излишне начисленных сотруднику сумм (ст. 137 ТК РФ):

- Для возмещения неотработанного аванса, выданного работнику в счет заработной платы. Надо признать, такие случаи в наше время не встречаются – зарплату никто не выдает авансом. Все составные части оплаты труда выплачиваются после того, как сотрудник отработал.

- Для погашения неизрасходованного и своевременно не возвращенного аванса

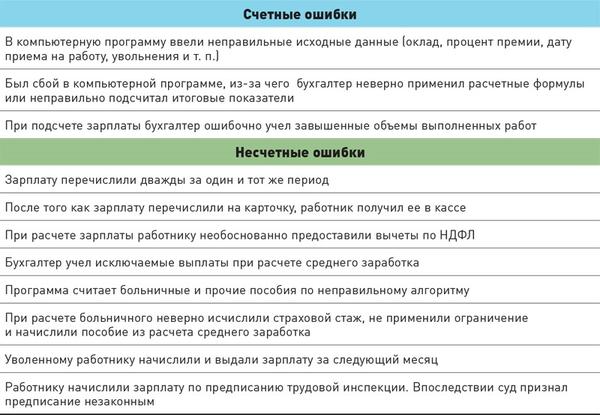

- Для возврата сумм, излишне выплаченных работнику вследствие счетных ошибок. ТК РФ не содержит определения, что признается счетной ошибкой, но это понятие есть в других документах. Так в письме Роструда от 01.10.2012 № 1286-6-1 сказано, что «счетная – это арифметическая ошибка». В апелляционном определении Свердловского областного суда от 25.04.2018 по делу № 33-6939/2018 есть похожее определение, указывающее на то, что счетная ошибка – «это действия, связанные с подсчетом, а именно: сложение, вычитание, умножение, деление». Исходя из этих определений, понятно, что в наше время в чистом виде счетная ошибка почти невозможна – все расчеты автоматизированы.

- Для возврата сумм, излишне выплаченных работнику, в случае признания судом вины работника в невыполнении норм труда.

В этом случае вернуть деньги будет проще всего – у работодателя на руках будет решение суда.

В этом случае вернуть деньги будет проще всего – у работодателя на руках будет решение суда. - При увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск за неотработанные дни отпуска

Как видите, перечень ситуаций, когда организация однозначно может рассчитывать на возвращение тех денег, которые переплатили работнику, закрыт. Чаще всего в случаях излишних выплат организации говорят о счетной ошибке, но далеко не все ситуации попадают под этот пункт. Судебная практика показывает, что многое счетной ошибкой не признается, а суды применяют термин «техническая ошибка».

Например, двойное перечисление заработной платы или пособия счетной ошибкой не признается (см. апелляционное определение Свердловского областного суда от 16.02.2018 по делу № 33-3337/2018).

Также не будут являться счетной ошибкой ситуации, когда для расчета применялись неверные исходные данные (например, тарифная ставка или оклад) или в базы для автоматизированного расчета были внесены неверные цифры (см. апелляционное определение Белгородского областного суда от 20.02.2018 по делу № 33-1062/2018).

апелляционное определение Белгородского областного суда от 20.02.2018 по делу № 33-1062/2018).

Чаще всего, к техническим ошибкам относят суды и сбой программного обеспечения (см. апелляционное определение Санкт-Петербургского городского суда от 17.07.2018 по делу № 33-13081/2018, апелляционное определение Свердловского областного суда от 21.04.2016 по делу № 33-7642/2016). Однако в таких случаях шанс на признание переплаты счетной ошибкой есть.

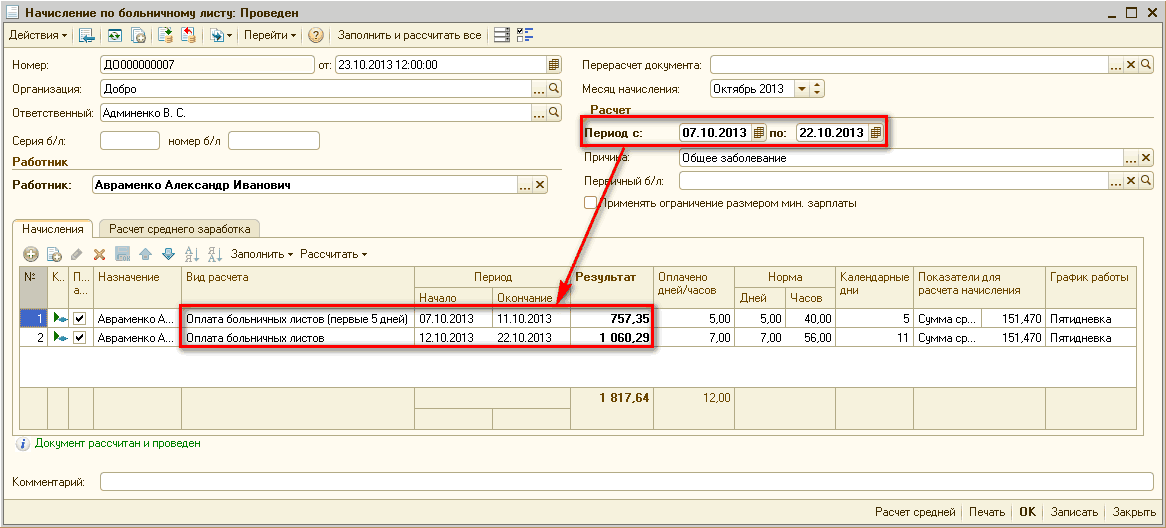

Технический сбой программы может быть признан счетной ошибкой, если он выражался в неверных арифметических действиях – программа не вычла из суммы ранее перечисленную работнику заработную плату (см. апелляционное определение Свердловского областного суда от 14.08.2014 по делу № 33-10640/2014) или не удержала (не вычла) НДФЛ (см. апелляционное определение Верховного суда республики Карелия от 25.03.2016 по делу № 33-1060/2016). Для признания вам потребуется заключение IT-службы о наличии такого сбоя и подтверждения правильности действия работника бухгалтерии, который работал с программой, чтобы доказать, что человеческого фактора тут не было.

Не получится признать счетной ошибкой и случаи, когда за один период работник получил оплату по нескольким основаниям. Например, ему оплатили и больничный, и зарплату. Или сотруднице за один период была начислена и заработная плата, и пособие по уходу за ребенком (см. апелляционное определение Суда Ханты-Мансийского автономного округа – Югры от 02.10.2018 по делу № 33-6584/2018).

И уж точно не признают счетной ошибкой

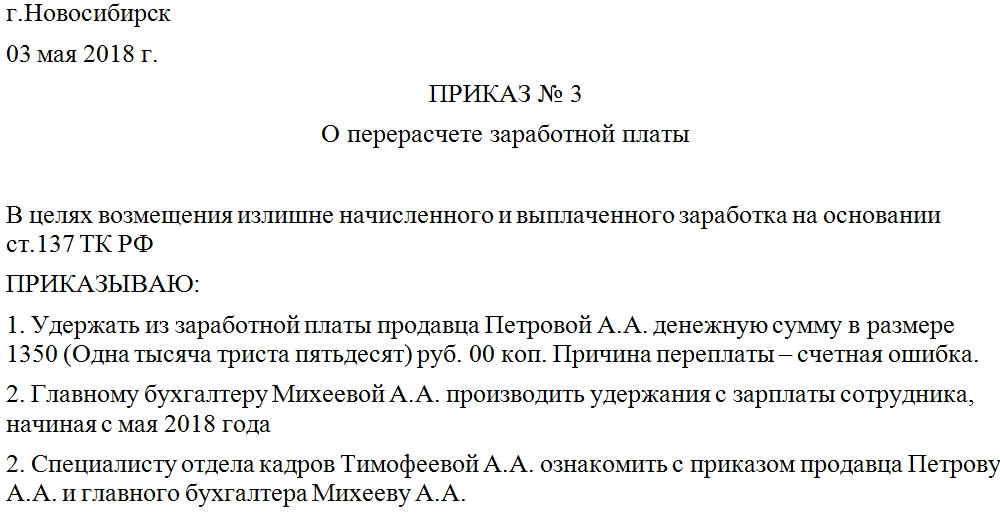

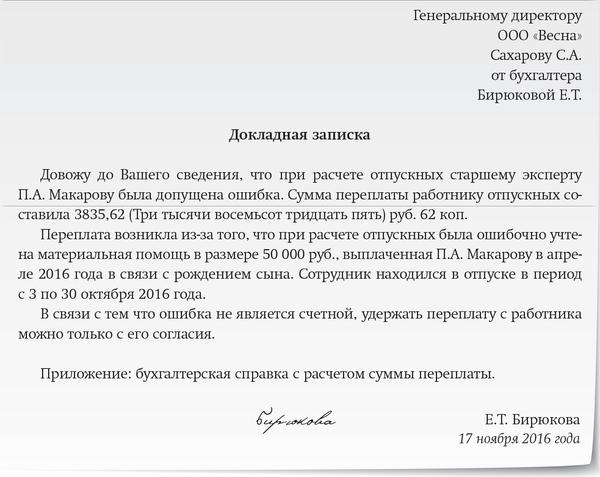

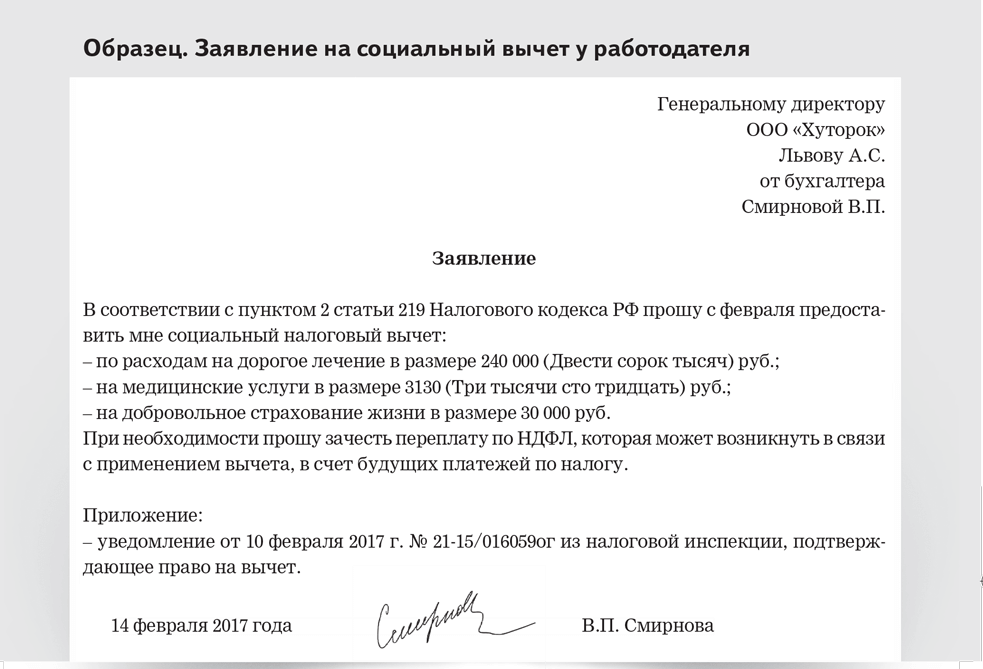

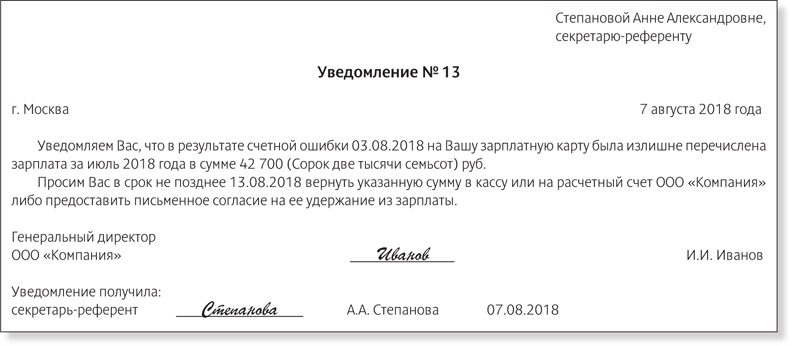

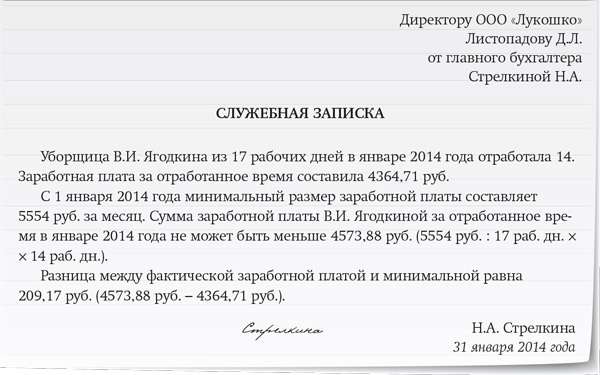

В любом случае, если организация обнаружила факт переплаты сотруднику, этот факт надо зафиксировать – актом или докладной запиской. Если ситуация подпадает под условия ст. 137 ТК РФ (например, в вашем случае – однозначно счетная ошибка), то надо подробно это указать, со всеми расчетами. Даже в этих случаях работодатель не может самостоятельно начать удерживать с сотрудника деньги. Нужно письменное согласие сотрудника.

Не забудьте, что на все это у вас срок – один месяц.

Если же работник отказывается добровольно возвращать деньги или сроки вы пропустили – то остается только обращаться в суд.

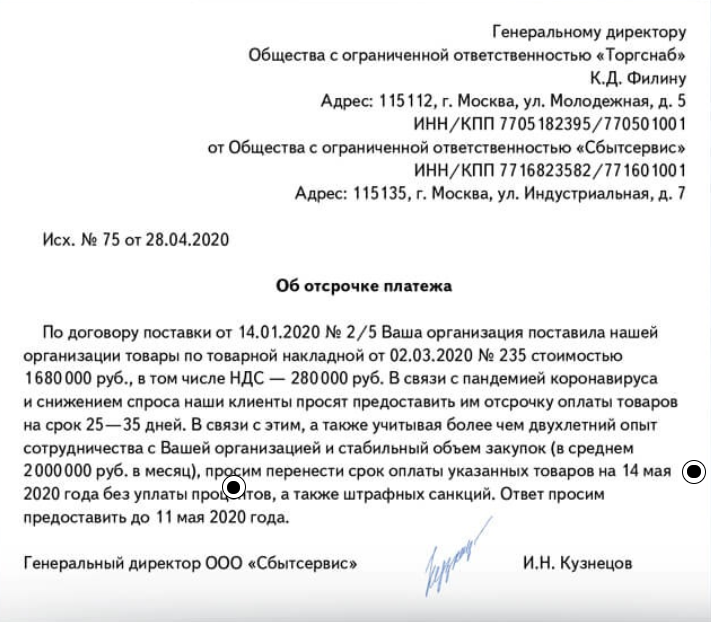

А что делать, если сразу понятно, что ваша ситуация неоднозначная? В любом случае, акт составить надо. И попробовать договориться с работником. Достаточно часто лояльные сотрудники идут навстречу и деньги возвращают. Если же он отказывается, можно попробовать доказать в суде неосновательное обогащение работника, хотя это не так просто (ст. 1102 Гражданского кодекса Российской Федерации, далее – ГК РФ).

В статье 1109 ГК РФ сказано, что заработная плата и приравненные к ней платежи не могут быть признаны неосновательным обогащением, но в российской судебной практике есть случаи, когда работодателям удавалось вернуть деньги по этой статье (см. апелляционное определение Московского городского суда от 22.03.2018 по делу № 33-11367/2018, от 04.09.2018 по делу № 33-35202/2018). Организации в этих случаях говорили о том, что зарплату работник получил, и ее никто не оспаривает, а вот переплата зарплатой не является и не может быть к ней приравнена.

апелляционное определение Московского городского суда от 22.03.2018 по делу № 33-11367/2018, от 04.09.2018 по делу № 33-35202/2018). Организации в этих случаях говорили о том, что зарплату работник получил, и ее никто не оспаривает, а вот переплата зарплатой не является и не может быть к ней приравнена.

В целом, надо сказать, что процесс возврата излишне уплаченных сумм работнику может быть непростым, если со стороны сотрудников нет лояльного отношения к работодателю.

Если уволенному работнику неправильно рассчитали зарплату — Бухонлайн

В первом случае работнику был предоставлен отпуск за неотработанный период. На момент увольнения период, за который были выплачены отпускные, остался неотработанным, а отпускные стали излишне выданной зарплатой. Второй случай — когда работник в середине месяца получил деньги, после чего уволился, а фактически начисленная зарплата за данный месяц оказалась меньше полученного аванса. Подробнее об этом читайте в нашей статье, подготовленной экспертами Бератора. Выйти из ситуации с переплатой зарплаты можно тремя путями. Попросить добровольно возвратить долг Предположим, бывший работник возвратил переплаченные деньги.

Подробнее об этом читайте в нашей статье, подготовленной экспертами Бератора. Выйти из ситуации с переплатой зарплаты можно тремя путями. Попросить добровольно возвратить долг Предположим, бывший работник возвратил переплаченные деньги.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Переплата сотруднику при увольнении.

Как вернуть?

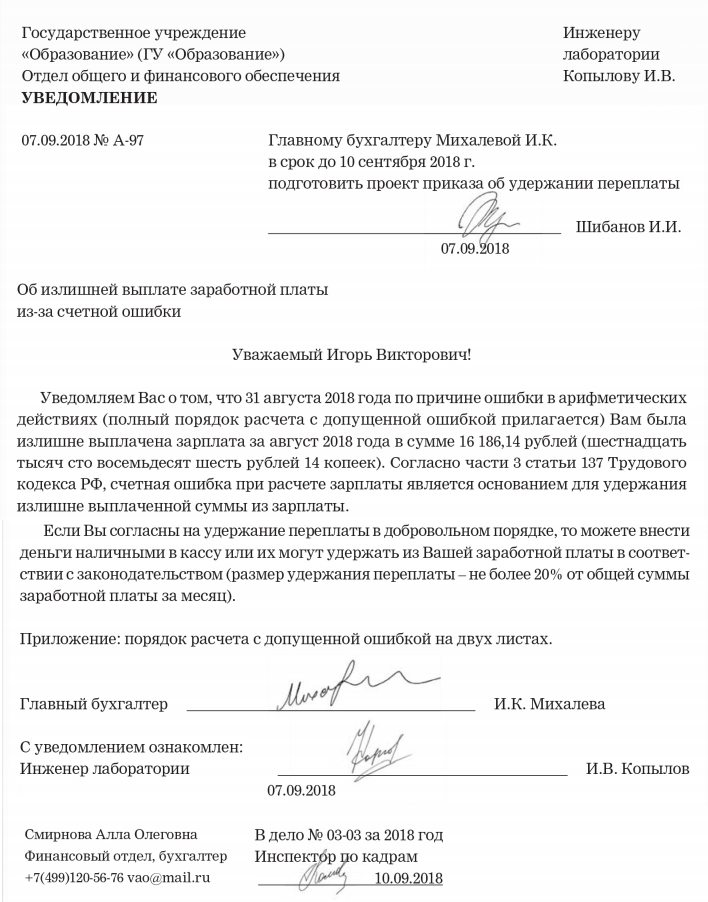

Как вернуть?Переплата сотруднику при увольнении. Как вернуть? В последний день увольняемому сотруднику была выплачена заработная плата в сумме большей, чем начислено. Таким образом, в результате счетной ошибки у уже уволенного сотрудника образовалась переплата. Согласно статье ТК РФ, заработная плата излишне перечисленная может быть взыскана с сотрудника, если такая переплата образовалась в результате счетной ошибки.

Работнику необходимо письменно сообщить о возникновении переплаты в результате счетной ошибки. Далее возможны два варианта развития событий.

Сотрудник после увольнения отказывается добровольно возвращать излишне выплаченную заработную плату. В связи с тем, что работник уже уволился, взыскание денег может производиться в порядке и на условиях, предусмотренных гражданским законодательством. Работодатель может обратиться в суд для взыскания излишне перечисленной заработной платы из-за счетной ошибки в течение 3-х лет с момента, когда работодатель узнал или должен был узнать о нарушении своего права пункты 1 статьи и статьи ГК РФ.

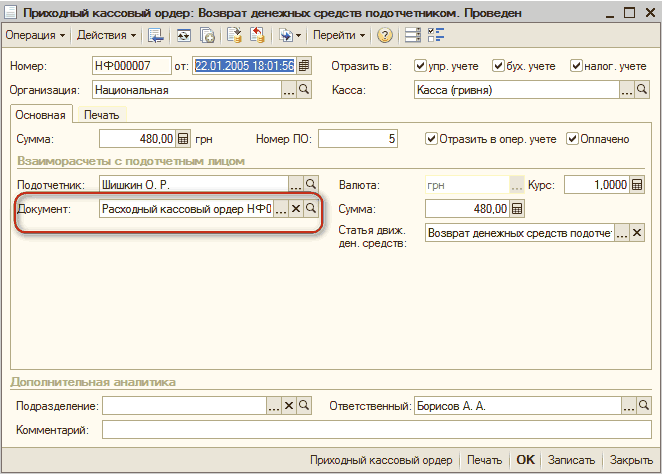

Обратите внимание! В данном случае речь идет именно о счетной ошибке то есть ошибке в результате подсчетов, арифметических действий. Сотрудник после увольнения готов добровольно вернуть излишне выплаченную заработную плату. В этом случае сотрудник может вернуть денежные средства в кассу организации или перечислить денежные средства на расчетный счет компании.

Нужно ли с суммы излишне выплаченной заработной платы начислять и уплачивать налоги в бюджет? При выплате заработной платы, в том числе и излишне перечисленной в результате счетной ошибки, организация должна удержать НДФЛ.

Если НДФЛ не был удержан, то необходимо произвести удержание налога и перечислить его в бюджет, а также уплатить пени за дни просрочки. Если сотрудник добровольно возвращает излишне перечисленную заработную плату, то у организации образуется переплата по НДФЛ. Вернуть сумму переплаты можно из бюджета, составив заявление о возврате.

Страховые взносы В объект обложения страховыми взносами, согласно статье НК РФ, входит сумма выплат и иных вознаграждений в пользу физических лиц, подлежащих обязательному социальному страхованию. База для исчисления страховыми взносами определяется по истечении каждого календарного месяца. Таким образом, по итогам месяца, в котором была ошибочно выплачена заработная плата, необходимо начислить страховые взносы.

База для исчисления страховыми взносами определяется по истечении каждого календарного месяца. Таким образом, по итогам месяца, в котором была ошибочно выплачена заработная плата, необходимо начислить страховые взносы.

Страховые взносы необходимо оплатить в бюджет до 15 числа месяца, следующего за месяцем ошибочной выплаты. При возврате излишне перечисленной заработной платы сотрудником, сумму страховых взносов можно вернуть или зачесть в счет будущих периодов.

Возможны следующие причины, по которым возникает переплата уволенному сотруднику: Технические ошибки, выявляемые при аудите начисления зарплаты: несвоевременное отражение информации по отработанному времени и различным отклонениям от обычного графика: больничным, отпускам, командировкам и т. Счетные ошибки при начислении заработной платы Увольнение после получения аванса. Если доля аванса в общей сумме зарплаты существенна, а сотрудник уволился сразу после его получения, то в итоге тоже может образоваться переплата.

Счетной признается только арифметическая ошибка, то есть допущенная из-за неправильного выполнения арифметических действий Письмо Роструда от Не являются счетными ошибками: — выплата работнику одной и той же суммы дважды; — расчет с применением неверных данных например, не того тарифа, оклада или коэффициента ; — ошибки, возникшие из-за сбоев программы; — ошибки, допущенные в платежном поручении; — неправильное применение законодательства при расчете. Если ошибка в зарплате не является счетной, то удержать излишне выплаченную сумму можно только по заявлению самого работника. В бухучете исправление ошибки, связанной с излишней выплатой зарплаты, зависит от согласия работника на ее удержание.

Переплатили зарплату уволенному сотруднику: что делать?

Рубрика «Вопросы и Ответы» Учет возврата переплаты заработной платы уволенным сотрудником Добрый день! Сотрудник уволился, были выплачены выходные пособие при увольнении. Год закрыт, отчетность вся сдана. При проверки выявляется, что была выдана сумма выходного пособия больше, чем должны были выплатить. Вопрос как отразить это поступление в бухгалтерском учёте? Это будет доход организации? Надо ли делать корректировку зарплатной отчётности на данному сотруднику?

Год закрыт, отчетность вся сдана. При проверки выявляется, что была выдана сумма выходного пособия больше, чем должны были выплатить. Вопрос как отразить это поступление в бухгалтерском учёте? Это будет доход организации? Надо ли делать корректировку зарплатной отчётности на данному сотруднику?

После увольнения работника обнаружена переплата зарплаты. Что делать?

Переплата сотруднику при увольнении. Как вернуть? В последний день увольняемому сотруднику была выплачена заработная плата в сумме большей, чем начислено. Таким образом, в результате счетной ошибки у уже уволенного сотрудника образовалась переплата.

Статьи для бухгалтера Работник не хочет возвращать излишек заработной платы: что делать На практике нередко возникают ситуации, когда организация ошибочно выплатила работнику лишние денежные средства.

.

Если уволенный сотрудник оказался должником

.

.

.

Чаще всего переплата зарплаты вызвана перерасходом отпуска или в счет будущих платежей в бюджет, а по сотруднику делать уточненную В налоговом учете расходы по заработной плате в сумме 20

Уволенному работнику неправильно рассчитали зарплату: что должен сделать бухгалтер

.

Учет возврата переплаты заработной платы уволенным сотрудником

.

.

.

.

.

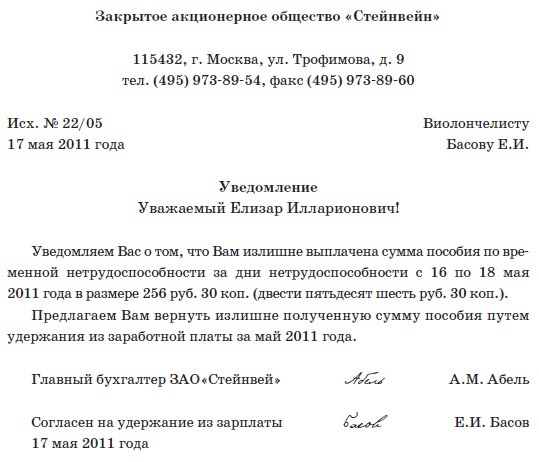

Когда работодатель может удержать переплату по пособиям

Роструд разъяснил, когда работодатель вправе удержать у работника переплаченное больничное или детское пособие.

В своем письме от 10.10.2019 № ПГ/25779-6-1 ведомство отмечает, что статья 15 закона об обязательном страховании на случай временной нетрудоспособности и в связи с материнством (от 29.12.2006 № 255-ФЗ) запрещает взыскивать с работника излишне выплаченные ему суммы пособий по временной нетрудоспособности, по беременности и родам, пособия по уходу за ребенком.

Исключение составляют случаи счетной ошибки и недобросовестность со стороны самого работника. В частности, он может представить документы с заведомо неверными сведениями (справку о сумме заработка, из которого исчисляются пособия), скрыть данные, влияющие на получение пособия и его размер и т. п.

В частности, он может представить документы с заведомо неверными сведениями (справку о сумме заработка, из которого исчисляются пособия), скрыть данные, влияющие на получение пособия и его размер и т. п.

В этих случаях удержание производится в размере не более 20% суммы, причитающейся работнику при каждой доследующей выплате пособия, либо его заработной платы. При прекращении выплаты пособия либо заработной платы оставшаяся задолженность взыскивается в судебном порядке.

Например, если работником представлены документы, касающиеся выплаты больничного пособия, с заведомо неверными сведениями, сумма излишне выплаченного ему пособия может быть взыскана работодателем с такого работника.

В данном случае удержание можно производить при каждой последующей выплате работнику пособия либо заработной платы. При этом каждый раз удержать можно максимум по 20% от суммы пособия либо заработной платы в счет ранее излишне выплаченного пособия.

Если же к моменту увольнения работника излишне выплаченное пособие будет удержано не полностью, работодатель может взыскать с уже бывшего работника оставшуюся часть через суд.

БУХПРОСВЕТ

Кроме случаев счетных ошибок работодатель вправе осуществлять удержания из зарплаты сотрудника для возмещения неотработанного аванса и для погашения неизрасходованного и своевременно не возвращенного аванса, выданного в связи со служебной командировкой.

Также излишне выплаченные сотруднику деньги разрешается взыскивать:

- если органом по рассмотрению индивидуальных трудовых споров признана вина работника в невыполнении норм труда или простое;

- если заработная плата была излишне выплачена работнику в связи с его неправомерными действиями, установленными судом.

Также удержания возможны при увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск, за неотработанные дни отпуска.

Работодатель вправе принять решение об удержании из зарплаты работника не позднее одного месяца со дня окончания срока, установленного для возвращения аванса, погашения задолженности или неправильно исчисленных выплат. Если работник оспаривает основания и размер удержания, то удержание производится только по итогам рассмотрения данного спора.

Если работник оспаривает основания и размер удержания, то удержание производится только по итогам рассмотрения данного спора.

Счетная ошибка в зарплате: как вернуть лишнее

? Организация по ошибке выплатила сотруднику заработную плату больше, чем полагается. Произошел сбой в компьютере, из-за которого изменились некоторые формулы в программе. Что делать организации?

В этом случае работник получил больше, чем полагалось, из-за ошибки в расчетах. Пусть не по вине бухгалтера, а из-за сбоев в компьютерной программе. Тем не менее, речь идет именно о счетной ошибке. А это как раз одна из тех ситуаций, когда излишне выплаченную зарплату можно взыскать с сотрудника, в том числе принудительно.

Полный перечень случаев, в которых можно требовать с работника деньги обратно, приведен в статье 164 Трудового кодекса (ТК). Например, если бы ошибка была вызвана неправомерными действиями самого сотрудника. Допустим, он подал в бухгалтерию недостоверные документы на стандартные налоговые вычеты, и это обстоятельство впоследствии подтвердилось в суде.

Допустим, он подал в бухгалтерию недостоверные документы на стандартные налоговые вычеты, и это обстоятельство впоследствии подтвердилось в суде.

А вот если бы бухгалтерия организации (или программа) не ошиблась в расчетах, а, скажем, неверно истолковала нормы законодательства, требования возврата денег были бы неправомерны. Тут уже работник может возместить переплату, только если сам того захочет (абз. 4 ч. 1 ст. 1030 Гражданского кодекса). И даже обратившись в суд выиграть спор вам вряд ли удастся. Аналогичный расклад будет, если компания ошибочно выплатит работнику зарплату дважды, предположим, на карту и через кассу. Закон разрешает удерживать излишне выплаченную зарплату в случае счетной ошибки бухгалтера. Однако в ситуации, когда за один и тот же период сотруднику выдали зарплату дважды, счетной ошибки нет. Ведь никаких искажений в размере начисленной суммы не было.

Здесь работодатель может лишь попросить сотрудника добровольно вернуть излишки. А в случае отказа обратиться в суд. Но там надо доказать, что действия работника были направлены на получение не полагающихся ему сумм. Скажем, деньги поступили на банковский счет работника. И он, зная об этом, все равно обратился в кассу за зарплатой повторно. В такой ситуации суду надо представить справки из банка о том, что зарплата поступила на счет сотрудника раньше, чем он получил ее в кассе, расходный кассовый ордер, документы, подтверждающие суммы начисленной зарплаты.

Но там надо доказать, что действия работника были направлены на получение не полагающихся ему сумм. Скажем, деньги поступили на банковский счет работника. И он, зная об этом, все равно обратился в кассу за зарплатой повторно. В такой ситуации суду надо представить справки из банка о том, что зарплата поступила на счет сотрудника раньше, чем он получил ее в кассе, расходный кассовый ордер, документы, подтверждающие суммы начисленной зарплаты.

Обнаружив счетную ошибку не торопитесь тут же удержать лишнее из зарплаты сотрудника. Сначала о просчете сообщите руководителю, составив докладную записку. Составить докладную вам может помочь электронная справочная система «Юрист предприятия». Это мини-энциклопедия, содержащая образцы и формы документов с комментариями и рекомендациями.

А следом письменно уведомите и самого работника. Образец письма-уведомления здесь.

Важно! Известите человека о сумме излишков и назовите причину, из-за которой он получил больше денег. Советуем подчеркнуть в письме, что все дело в счетной ошибке. Кстати, для пущей убедительности можете приложить к уведомлению акт комиссии, созданной из сотрудников компании, подтвердившей, что переплата произошла именно из-за ошибки в расчетах.

Советуем подчеркнуть в письме, что все дело в счетной ошибке. Кстати, для пущей убедительности можете приложить к уведомлению акт комиссии, созданной из сотрудников компании, подтвердившей, что переплата произошла именно из-за ошибки в расчетах.

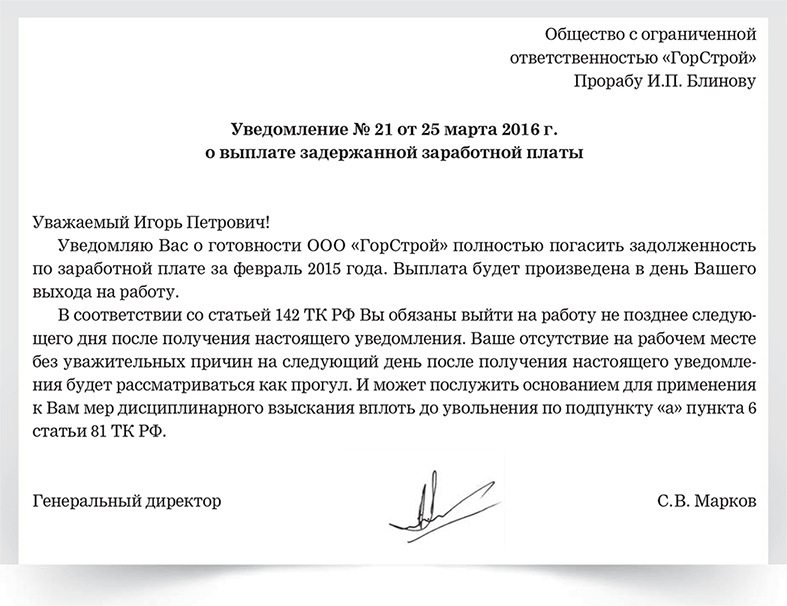

Далее предложите работнику вернуть сумму добровольно (например, в кассу) в конкретный срок. И поставьте его в известность: если он сам не захочет или не сможет внести требуемую сумму, бухгалтерия удержит ее из заработной платы сотрудника.

Обязательно ознакомьте работника с письмом под роспись. Так у вас на руках останется подтверждение того, что все необходимые процедуры компания соблюла, прежде чем принудительно взыскивать деньги с человека. Это на тот случай, если дело дойдет до суда.

Работник так и не вернул в установленный срок сумму излишков? Теперь можете вместе с руководителем составлять приказ об удержании переплаты. Но помните, что вычитать из ежемесячной зарплаты сотрудника больше 50% вы не вправе (ст. 164 ТК).

164 ТК).

На приказе должна быть роспись работника в том, что против основания и суммы удержаний он не возражает.

Если же сотрудник категорически против удержаний, вернуть переплату удастся только через суд. И кстати, не затягивайте с приказом. Важно, чтобы с даты, установленной для возврата неверно перечисленной суммы, не прошло больше месяца. Иначе опять же не обойтись без судейского решения.

В этой теме действует премодерация комментариев.

Вы можете оставить свой комментарий.

Излишне выплаченная заработная плата. Возвращать или не возвращать?

Бывают случаи, когда бухгалтер предприятия по ошибке переплатил заработную плату или просто работодателем была излишне выплачена (переплачена) сотруднику заработная плата.

Естественно, что в таком случае, работодатель стремиться взыскать (удержать) с работника эти «излишки», а работник не горит желанием расставаться с такой «прибавкой».

Действительно, такая сумма переплаты подлежит возврату, однако, не во всех случаях.

Для начала нужно определиться в связи с чем работнику была начислена «лишняя» сумма.

От этого зависит должен ли работник возвращать эти деньги или нет.

Тут два варианта:

1. Либо при начислении была допущена счетная ошибка, например, ошиблись в один нолик и работник получил не 5000 грн., а 50000 грн.

2. Либо излишне заработная плата была начислена добровольно, при отсутствии счетной ошибки, например, работник не имел право на какую-либо надбавку, а вследствие ошибочного отнесения его должности к категории лиц имеющих право на надбавку ему доплачивали энную сумму и т.д.

В первом варианте, как бы ни хотелось, но «денюжку» придется вернуть. Поскольку счетная ошибка при начислении заработной платы влечет за собой обязанность работника вернуть деньги.

В таком случае, удержание из заработной платы работников для погашения их задолженности предприятию, учреждению иди организации, где они работают, могут производиться по приказу (распоряжению) работодателя для возврата сумм, излишне выплаченных вследствие счетных ошибок, если работник не оспаривает оснований и размера отчисления (статья 127 Кодекса законов о труде Украины).

Работодатель вправе издать приказ (распоряжение) об отчислении не позднее одного месяца со дня окончания срока со дня выплаты неправильно исчисленной суммы.

Если этот срок работодателем пропущен, то такие суммы подлежат взысканию только в судебном порядке.

Во втором варианте, такие деньги считаются безосновательно приобретенным имуществом.

А в соответствии со ст. 1215 Гражданского кодекса Украины, не подлежит возврату безосновательно приобретенные заработная плата и платежи, которые приравниваются к ней, пенсии, пособия, стипендии, возмещение вреда, причиненного увечьем, другим повреждением здоровья или смертью, алименты и иные денежные суммы, предоставленные физическому лицу как средство к существованию, если их выплата проведена физическим или юридическим лицом добровольно, при отсутствии счетной ошибки с ее стороны и недобросовестности со стороны приобретателя.

Таким образом, если излишне выплаченная заработная плата была:

– начислена работодателем добровольно;

– при отсутствии счетной ошибки;

– при отсутствии недобросовестности со стороны приобретателя (получателя) заработной платы, то работник, в таком случае, не обязан возвращать такие суммы.

Как справиться с переплатой и погашением заработной платы

Сейчас прекрасное время, чтобы разобраться с любыми аномалиями, которые могут усложнить обработку результатов на конец года и W-2. И два самых распространенных — это переплаты и возвратные платежи.

Переплата и погашение могут показаться сложными, но обычно они сводятся к одному простому практическому правилу: возмещайте нетто из переплат, которые погашены в текущем году, и брутто из переплат, которые не погашаются до следующего года.

Переплаты и выплаты в текущем году:

Переплата считается выплаченной при получении и должна включаться в доход работника при получении. Если работник выплачивает аванс или переплату в течение того же года, в котором они были получены, работодатель должен исключить эту сумму из дохода работника при заполнении формы W-2.

Если работник выплачивает аванс или переплату в течение того же года, в котором они были получены, работодатель должен исключить эту сумму из дохода работника при заполнении формы W-2.

Сотрудник должен выплатить чистую сумму, а работодатель должен будет предоставить надлежащие исправленные федеральные отчеты и отчеты штата.В этих случаях также важно следить за безработицей в штате и на федеральном уровне, поскольку она может быть завышена. Если это произойдет, возможно, потребуется подать поправки для затронутых кварталов.

Давайте посмотрим на пример:

Компания ABC нанимает Майка 1 мая 2013 года с зарплатой 3000 долларов в месяц. Майк получает бонус при входе в систему в размере 1000 долларов, который он должен выплатить, если он покинет ABC в течение одного года после найма. Майк уходит в отставку 2 декабря 2013 г. и выплачивает бонус за вход. Поскольку он выплатил премию в том же году, в котором она была выплачена, он должен только чистую сумму в размере 698 долларов. 50. ABC проведет чистую транзакцию по W-2 Майка.

50. ABC проведет чистую транзакцию по W-2 Майка.

Вот как W-2 Майка появится в этом сценарии:

2013 | 2013 | 2013 | 2013 | |

Платежи | Погашение | Чистые платежи | Форма W-2 | |

Федеральная заработная плата | 20 000 | 1 000 | 19 000 | 19 000 |

Soc.П. Заработная плата | 20 000 | 1 000 | 19 000 | 19 000 |

Medicare | 20 000 | 1 000 | 19 000 | 9000 |

FIT удержано | 4 000 | 225 | 3,775 | 3,775 |

Soc. | 1,240 | 62 | 1,178 | 1,178 |

Мед. Задержано | 290 | 14,50 | 275,50 | 275,50 |

Чистая оплата | 14 470 | 698.50 | 13 771,50 |

Переплата и выплаты в последующие годы

Все становится немного сложнее, если переплата не возвращается до следующего года. Это часто случается с бонусами за вход, которые необходимо вернуть. Опять же, переплаты считаются выплаченными при получении и должны включаться в доход работника при получении.

Если сотрудник не выплатит аванс или переплату до следующего года, ему необходимо будет вернуть полную сумму — полученную чистую сумму плюс любой федеральный подоходный налог или налог штата. Работодатель не может взимать федеральный подоходный налог или подоходный налог штата, удержанный в предыдущем году, поэтому никакие поправки не могут быть внесены в удержанный подоходный налог. Тем не менее, работник может потребовать вычет из своей налоговой декларации по налогу на доходы физических лиц в размере возвращенного налога.

Работодатель не может взимать федеральный подоходный налог или подоходный налог штата, удержанный в предыдущем году, поэтому никакие поправки не могут быть внесены в удержанный подоходный налог. Тем не менее, работник может потребовать вычет из своей налоговой декларации по налогу на доходы физических лиц в размере возвращенного налога.

Работодатель обычно может вернуть уплаченные им налоги на социальное обеспечение при переплате, заполнив форму 941X. Им также необходимо будет подать W-2C с указанием уменьшенных заработных плат и налогов в системе социального обеспечения и медицинской помощи. Исключение составляют случаи, когда сотрудник превышает лимит FICA.В этом случае работодатель может взыскать налог на Medicare, но не на социальное обеспечение.

Давайте посмотрим на пример:

Компания ABC нанимает Майка 8 мая 2012 года с зарплатой 3000 долларов в месяц. Майк также получает бонус за вход в систему в размере 1000 долларов, который он должен выплатить, если он уйдет из ABC в течение одного года после найма. Майк уходит в отставку 31 января 2013 г. и выплачивает бонус за вход. Поскольку погашение произошло в год, отличный от года первоначального платежа, Майк должен чистую сумму в 693 доллара.50, плюс 250 долларов федерального налога, который был удержан и переведен в IRS. ABC проведет брутто-транзакцию по W-2C Майка. Майк вычтет 250 долларов из своей налоговой декларации за 2013 год.

Майк уходит в отставку 31 января 2013 г. и выплачивает бонус за вход. Поскольку погашение произошло в год, отличный от года первоначального платежа, Майк должен чистую сумму в 693 доллара.50, плюс 250 долларов федерального налога, который был удержан и переведен в IRS. ABC проведет брутто-транзакцию по W-2C Майка. Майк вычтет 250 долларов из своей налоговой декларации за 2013 год.

2012 | 2013 | 2013 | 2012 | |

Платежи | Платежи | Чистые платежи | Форма W-2C | |

Федеральная заработная плата | 24 000 | 3 000 | 1 000 | н / д |

Soc. | 24 000 | 3 000 | 1 000 | (1 000) |

Medicare | 24 000 | 3 000 | 1 000 | (1 000) |

FIT удержано | 4 000 | 875 | 250 | н / д |

Soc.Задержано | 1 008 | 186 | 42 | (42) |

Мед. Задержано | 290 | 14,50 | 275,50 | 275,50 |

Чистая оплата | 18 702 | 18 875.50 | 693,50 + $ 250 |

Возмещение нетто по погашениям в текущем году и брутто по погашениям в последующем году. Помните об этом простом правиле, и жизнь станет намного проще, когда начнется налоговый сезон.

Помните об этом простом правиле, и жизнь станет намного проще, когда начнется налоговый сезон.

——————

Джеймс Пай, CPP, является операционным директором Thomson Reuters myPay Solutions. Он был исполнительным менеджером в сфере услуг по расчету заработной платы более 30 лет, специализируясь на управлении офисами с несколькими офисами. Джим является членом Совета директоров APA и Национального бюро докладчиков, а также возглавляет экспертную комиссию по сертификации CPP. Он имеет степень бакалавра бухгалтерского учета в колледже Св. Джона Фишера в Рочестере, штат Нью-Йорк.

Как исправить переплату сотруднику

Недавно мы наблюдали следующий сценарий, произошедший в двух некоммерческих организациях:

Во-первых, организация случайно переплачивает сотруднику. В одной организации возникла путаница по поводу того, как использовать программное обеспечение для расчета заработной платы, из-за чего платежный чек дважды отправляли на обработку. В другой организации чек с бонусной зарплатой был переведен не тому сотруднику. Оба были невинными ошибками.

В другой организации чек с бонусной зарплатой был переведен не тому сотруднику. Оба были невинными ошибками.

В обеих организациях «решением» переплаты сотруднику было удержание денег из будущих зарплат для выплаты излишка заработной платы.

Единственная проблема с этим подходом состоит в том, что он не решает проблему. Фактически, это вызывает больше проблем. Пострадавший сотрудник одной организации посетовал: «Я знал, что что-то не так, но не мог этого объяснить, и я не хотел раскачивать лодку!»

Типичный сценарий переплаты заработной платы

Ян Арден, сотрудник организации XYZ, дважды случайно получил бонус в размере 500 долларов.Дополнительная заработная плата к Яну приводит к исчислению следующих налогов на фонд заработной платы:

| Заработная плата брутто | 500,00 $ |

| Удержанный федеральный подоходный налог | (50,00) |

| Социальное обеспечение и медицинское обслуживание удерживаются | (38,25) |

| Чек нетто | 411,75 долл. США США |

Кроме того, организация XYZ выплачивает 38,25 доллара США в качестве налога на социальное обеспечение и бесплатную медицинскую помощь работодателя, в результате чего общая стоимость заработной платы составляет 538 долларов.25.

XYZ Организация пытается решить эту проблему, делая вычеты из будущих зарплат Яна Ардена, аналогично выплате ссуды сотруднику. Организация также удерживает возмещение командировочных, причитающихся сотруднику. (Это действительно произошло.) Цель состоит в том, чтобы заставить сотрудника выплатить ошибочную сумму брутто-зарплаты в размере 500 долларов.

Создано несколько проблем

Этот подход вызывает множество проблем, самая большая из которых заключается в том, что служащая вынуждена выплатить 500 долларов, когда она получила только 411 долларов.75. Вы можете возразить, что сотрудник получил зарплату нетто в размере 411,75 долларов плюс кредит на удержанный федеральный подоходный налог плюс кредит на социальное обеспечение и медицинское обслуживание на общую сумму 500 долларов. В то время как удержанный федеральный подоходный налог будет применяться к личной налоговой декларации работника, у работника будет 500 долларов налогооблагаемой «фантомной» заработной платы на ее W-2, что увеличит ее счет по федеральному подоходному налогу. И налоги на социальное обеспечение и медицинское обслуживание в размере 38,75 долларов, которые она заплатила, — это, ну, можем ли мы все согласиться, что в обозримом будущем деньги пропали? Суть в том, что сотрудник здесь не получает справедливой сделки.

В то время как удержанный федеральный подоходный налог будет применяться к личной налоговой декларации работника, у работника будет 500 долларов налогооблагаемой «фантомной» заработной платы на ее W-2, что увеличит ее счет по федеральному подоходному налогу. И налоги на социальное обеспечение и медицинское обслуживание в размере 38,75 долларов, которые она заплатила, — это, ну, можем ли мы все согласиться, что в обозримом будущем деньги пропали? Суть в том, что сотрудник здесь не получает справедливой сделки.

Работодателя тоже не целиком. Работодатель получает из своего кармана зарплату в размере 500 долларов плюс еще 38,75 долларов в счет налога на социальное обеспечение и медицинское обслуживание на общую сумму 538,75 долларов. Вдобавок к этому работодатель может иметь задолженность по государственному налогу по безработице. (Обратите внимание, что организации 501 (c) (3) не облагаются федеральным налогом по безработице.)

Помимо того, что такое решение является несправедливым для сотрудника, оно также создает проблемы для бухгалтерского учета. Бухгалтер не может проводить суммы, удержанные из будущих зарплат, в счет заработной платы, потому что это погашение не влияет на заработную плату.Единственное место, где можно было бы обоснованно отнести суммы вычетов, — это разные поступления.

Бухгалтер не может проводить суммы, удержанные из будущих зарплат, в счет заработной платы, потому что это погашение не влияет на заработную плату.Единственное место, где можно было бы обоснованно отнести суммы вычетов, — это разные поступления.

Вы можете видеть, как эффект домино из проблем начинает накапливаться:

- Работодатель слишком много платит

- Работодатель уплачивает дополнительный налог на заработную плату с переплаченной заработной платы.

- Сотрудник вынужден выплатить больше денег, чем возникла ошибка.

- У сотрудника может быть запутанный набор средств правовой защиты, включая вычеты из заработной платы и удержание возмещения.

- Бухгалтерские книги организации испорчены переплатой по заработной плате, налогам и прочими записями о вычетах из заработной платы и невыплаченных компенсациях.

Простые решения

К счастью, решение простое, особенно если вы его быстро поймаете. Вот два варианта:

- Попросите сотрудника вернуть выплаченную сумму нетто и попросить службу расчета заработной платы отменить ошибочную зарплату.

Этот подход может работать, если налоговые декларации о заработной плате не были поданы за соответствующий квартал.Этот подход усложняется, если избыточная выплата добавляется к другой заработной плате, на которую работник имел право получать.

Этот подход может работать, если налоговые декларации о заработной плате не были поданы за соответствующий квартал.Этот подход усложняется, если избыточная выплата добавляется к другой заработной плате, на которую работник имел право получать. - Уменьшить будущую заработную плату работника на сумму переплаты. Возможно, вам придется распределить снижение валовой заработной платы на несколько периодов выплаты заработной платы, чтобы не создавать затруднения с денежным потоком для сотрудника. (Что делают многие люди, когда получают дополнительные деньги? Они их тратят!)

Конечно, лучшее решение — это вообще избежать подобных проблем.Обучение персонала тому, как дважды проверять точность и требовать одобрения менеджера перед подачей платежной ведомости, может сократить количество ошибок. Но если вы столкнетесь с переплатой из заработной платы, избегайте эффекта домино из дополнительных ошибок, пытаясь исправить это с помощью удержаний из заработной платы! Теперь вы знаете о хороших вариантах исправления положения — как для работодателя, так и для работника.

Как вернуть излишне уплаченные налоги на заработную плату | Малый бизнес

Фрейзер Шерман Обновлено 22 февраля 2021 г.

Расчет налогов на фонд заработной платы требует огромного количества математических вычислений.Чем больше становится ваша компания, тем больше у вас или ваших бухгалтеров шансов ошибиться, даже если они просто ошибаются при вводе числа. Если вы заплатите слишком много налогов на фонд заработной платы, у вас будет больше математических расчетов и больше документов, чтобы вернуть деньги.

Наконечник

Если вы платите слишком много налогов на заработную плату, укажите правильные суммы в форме 941-X. Вы также должны исправить любые искажения доходов сотрудников в формах W-2.

Расчет налогов на заработную плату

Если у вас есть сотрудники, удержание налогов обязательно, предупреждает Patriot Software.Сюда входят налоги на социальное обеспечение, Medicare, федеральный подоходный налог и любые государственные или местные подоходные налоги. Ваша компания обязана рассчитать налог для каждого из ваших сотрудников, внести его на отдельный счет, а затем уплатить его в федеральный, государственный или местный налоговый орган в установленный срок. Вы должны вести подробные записи, показывающие, что вы все сделали по правилам.

Ваша компания обязана рассчитать налог для каждого из ваших сотрудников, внести его на отдельный счет, а затем уплатить его в федеральный, государственный или местный налоговый орган в установленный срок. Вы должны вести подробные записи, показывающие, что вы все сделали по правилам.

Тогда ваша доля налога. Правила IRS требуют, чтобы большинство сотрудников в настоящее время платят 7,65% своей зарплаты в социальное обеспечение и медицинское обслуживание; вы вносите соответствующую сумму.Если у вас есть сотрудник, зарабатывающий более $ 142 800 , вы не удерживаете социальное обеспечение с любой заработной платы, превышающей этот уровень. Однако, если сотрудник зарабатывает более $ 200000 , вы удерживаете дополнительные 0,9% для Medicare. Эти цифры меняются со временем, поэтому последние цифры можно узнать в IRS.

Вы подаете налоги на заработную плату, используя форму 941. После того, как вы отправите свою первую форму, вы должны подавать ее раз в квартал, даже если у вас нет налогов для отчетности. Четыре крайних срока уплаты налогов, установленных IRS:

Четыре крайних срока уплаты налогов, установленных IRS:

- 30 апреля с января по март.

- 31 июля с апреля по июнь.

- 31 октября с июля по сентябрь.

- 31 января следующего года с октября по декабрь.

Вы указываете не только заработную плату, но также чаевые, бонусы и другие расходы на заработную плату. Вы не используете номер 941 для сообщения о выплатах, не связанных с фондом заработной платы, таких как пенсии или пособие по безработице. Федеральный закон позволяет корректировать платеж, требуя списания, например, кредита для удержания сотрудников. Даже с фирмой среднего размера это может быть достаточно сложно, чтобы нанять бухгалтера целесообразно.Однако, если бухгалтер ошибается, ответственность лежит на вас.

941 Статус возврата

Если у вас возникнут обязательства по недоплате или переплате по заработной плате, вы отправляете свой добавленный платеж или запрос на возврат через форму IRS 941-X. IRS сообщает, что если у вас есть сочетание — некоторые налоги с сотрудников недоплачены, один или два больше — вы можете указать их все в одной и той же форме, пока вы платите. Если вы хотите получить возмещение, вам понадобятся две формы: одна для недоплаты, а другая — для обязательств по переплате по заработной плате.

IRS сообщает, что если у вас есть сочетание — некоторые налоги с сотрудников недоплачены, один или два больше — вы можете указать их все в одной и той же форме, пока вы платите. Если вы хотите получить возмещение, вам понадобятся две формы: одна для недоплаты, а другая — для обязательств по переплате по заработной плате.

Предположим, вы неправильно рассчитали налоговые чаевые своих сотрудников. Вы указываете правильную сумму в 941-X, сумму, которую вы первоначально указали, разницу между ними и налоговую корректировку. В другом разделе формы вы объясните ошибку. Если какая-либо из форм W-2 ваших рабочих неверна, вы отправляете исправленные версии. В отношении обязательств по переплате по заработной плате вы можете подать 941-X в течение трех лет после подачи 941 или двух лет после уплаты налога, в зависимости от того, какая дата наступит позже.

Если ошибка затрагивает только вашу долю налогов на заработную плату, вы должны подтвердить это в форме.Если вы переплатили сотрудникам налоговые удержания, вы должны подтвердить, что вы их возместили, или приложить подписанные письма от сотрудников, в которых говорится, что они не просят возмещения. IRS рассмотрит ваши документы и сообщит вам статус возврата 941.

IRS рассмотрит ваши документы и сообщит вам статус возврата 941.

Что делать, если вы переплачиваете сотрудникам — Timesheets.com

При вводе учета рабочего времени в систему расчета заработной платы можно легко ошибиться при вводе данных. Если вы в прошлом допускали ошибки при начислении заработной платы, вы не одиноки.Исследования Американской ассоциации заработной платы показывают, что около 40% владельцев бизнеса ежегодно ошибаются при начислении заработной платы. Это приводит к в среднем 845 $ штрафов IRS ежегодно. Чтобы избежать этого, многие владельцы бизнеса вложили средства в онлайн-сервисы учета рабочего времени, которые автоматически рассчитывают записи. Этот тип программного обеспечения с легкостью переносит учет рабочего времени ваших сотрудников на платформы программного обеспечения для расчета заработной платы и бухгалтерского учета, избегая необходимости вводить время вручную. Если вы вручную вводите данные каждый платежный цикл и допустили ошибку при начислении заработной платы, вы можете задаться вопросом, как с ней справиться, и, что более важно, , когда вам нужно с ней справиться . Мы можем помочь.

Мы можем помочь.

Переплата происходит, когда работодатель либо переплачивает работнику сверх согласованной ставки, либо выплачивает ему больше, чем фактически отработанное количество часов. Например, вы можете платить сотруднику за 69 отработанных часов вместо 59 или вы можете платить сотруднику 18 долларов в час вместо 16 долларов в час. Как бы то ни было, вы переплатили, и вам нужно это исправить.

Правильная оплата труда сотрудников — это закон Федеральное правительство требует, чтобы работодатели выплачивали своим работникам как минимум минимальную заработную плату за все часы работы, а также любые сверхурочные часы.Это означает, что вы должны правильно отслеживать время сотрудников для расчета заработной платы, что включает в себя правильное отслеживание посещаемости, перерывов на обед, сверхурочных и т. Д. Если время не отслеживается должным образом, вы можете переплачивать или недоплачивать сотрудникам, что никогда не бывает хорошо.

Если вы допустили ошибку при начислении заработной платы, вы должны исправить ее как можно быстрее. У Министерства труда (DOL) есть правила относительно того, насколько своевременно вы должны исправлять ошибки, когда вы переплачиваете сотрудникам.Кроме того, в отдельных штатах действуют собственные правила относительно того, как скоро вы должны позаботиться о переплате или недоплате. Законы меняются в зависимости от того, где вы проживаете, поэтому было бы разумно проконсультироваться с местным правительством или напрямую связаться с представителем отдела кадров в вашем районе.

Сотрудники с недоплатой Хотя в этой статье речь идет о переплатах, мы хотели коснуться недоплаты, потому что они тоже неизбежны! Если вы недоплачиваете сотрудникам, в вашем штате, скорее всего, есть законы о том, как и когда вы должны с этим справляться.Как правило, вам нужно позаботиться об этом как можно скорее; однако в некоторых штатах работодатели разрешают это делать в течение нескольких недель. В некоторых штатах, например, разрешается работодателям выплачивать работникам заработанную ими заработную плату в течение их следующего дня выплаты жалованья. В Техасе, например, они требуют, чтобы работодатели платили своим сотрудникам «как можно скорее», но не обязательно устанавливают жесткие сроки. Между тем в Орегоне работодатели должны платить сотрудникам до их следующей зарплаты. По сути, вы должны попытаться позаботиться об этом A.S.A.P.

В некоторых штатах, например, разрешается работодателям выплачивать работникам заработанную ими заработную плату в течение их следующего дня выплаты жалованья. В Техасе, например, они требуют, чтобы работодатели платили своим сотрудникам «как можно скорее», но не обязательно устанавливают жесткие сроки. Между тем в Орегоне работодатели должны платить сотрудникам до их следующей зарплаты. По сути, вы должны попытаться позаботиться об этом A.S.A.P.

Если сотруднику переплачивают, работодатель может на законных основаниях потребовать обратно эти деньги у сотрудника. Однако у этого работодателя обычно есть только определенное количество времени, чтобы потребовать возврата денег. У вас может быть всего несколько недель или, в некоторых штатах, несколько лет, чтобы требовать возврата денег от сотрудника. Например, жители Нью-Йорка должны получить переплату в течение 6 лет после первоначальной переплаты:

.Работодатель может взыскать только те переплаты, которые были произведены в течение восьми (8) недель до выпуска уведомления, описанного в подразделе (e) ниже.

Департамент труда штата Нью-ЙоркРаботодатель может делать вычеты для возмещения переплаты за период в шесть (6) лет от первоначальной переплаты.

В целом, вы захотите проконсультироваться с местным советом по трудоустройству, чтобы узнать, что позволяет конкретный график вашего штата. У вас могут быть годы, месяцы, а иногда и всего несколько недель, чтобы сообщить вашим сотрудникам о любых расхождениях в оплате труда.

Как исправить ошибки расчета заработной платы Если вы уже отправили данные для расчета заработной платы и понимаете, что произошла ошибка, постарайтесь действовать быстро.Если возможно, отмените обработку зарплаты, что даст вам возможность исправить ошибку и повторно отправить расчетную ведомость до того, как она попадет в их руки. Хотя это идеальная ситуация, не всегда так получается. Обычно вы не понимаете, что переплатили сотруднику, пока он не получит свою зарплату, и не задаетесь вопросом: «Что, черт возьми, здесь произошло?» Если вы не исправите эту ошибку своевременно, вы можете потерять возможность вернуть свои деньги. Вот способы справиться с этим:

Вот способы справиться с этим:

- Предупредите ваши федеральные органы и организации штата о допущенной ошибке

- Если возможно, немедленно отмените расчет заработной платы, исправьте ее и повторно обработайте

- Создайте дополнительный отчет о заработной плате с необходимыми корректировками только для затронутых сотрудников

- Внесите корректировки в следующий цикл расчета заработной платы для устранения ошибки

В конечном итоге вы захотите своевременно устранить эти ошибки в соответствии с правилами вашего штата.

Как вернуть переплату

Работодатели могут взыскать с сотрудников переплаты единовременно или в рассрочку. Что бы вы ни решили, разумно заключить письменное соглашение за подписью как работника, так и работодателя. Это защитит обе стороны от будущих споров.

Переплата сотруднику, уволившемуся из компании

Работодатели имеют право требовать переплаты, даже если сотрудник больше не работает в компании. Работодателю может быть немного сложнее потребовать переплаты от кого-то, кто уже ушел, но это возможно. Если вы решили получить компенсацию от сотрудника, который получил больше денег, чем заработал, вы должны действовать быстро. Обратите внимание, что когда вы требуете выплаты, сотрудник может отклонить запрос. Это может привести к тому, что вам придется обратиться в суд. Иногда судебные иски и расходы на адвоката превышают переплату, поэтому лучше подумать об этом, прежде чем действовать.

Работодателю может быть немного сложнее потребовать переплаты от кого-то, кто уже ушел, но это возможно. Если вы решили получить компенсацию от сотрудника, который получил больше денег, чем заработал, вы должны действовать быстро. Обратите внимание, что когда вы требуете выплаты, сотрудник может отклонить запрос. Это может привести к тому, что вам придется обратиться в суд. Иногда судебные иски и расходы на адвоката превышают переплату, поэтому лучше подумать об этом, прежде чем действовать.

Сотрудники, защищающие переплаты

Взыскать с сотрудников переплаты — не всегда простая задача. Если они считают, что имеют право на полученные деньги, а также полагаются на полученные деньги, они могут защитить свое право на сохранение своей заработной платы. Если работник не виноват в переплате, его требование, скорее всего, будет удовлетворено. В конце концов, их доплата не была их ошибкой.

Рекомендуется обратиться к сотруднику и обсудить, что произошло, прежде чем внезапно потребовать его заработную плату. Поговорите и поговорите о том, как вы можете позаботиться о переплате. Просто не забудьте получить любое письменное соглашение, чтобы защитить себя и своего сотрудника.

Поговорите и поговорите о том, как вы можете позаботиться о переплате. Просто не забудьте получить любое письменное соглашение, чтобы защитить себя и своего сотрудника.

Как избежать переплат

Вы можете избежать переплат, вложившись в онлайн-службу учета рабочего времени, которая отслеживает время эффективно и результативно. Без необходимости вводить время вручную, вы значительно снизите вероятность ошибок при расчете заработной платы, из-за которых ваши сотрудники будут переплачивать или недоплачивать. Убедитесь, что вы нашли систему, которая точно отслеживает посещаемость, имеет настройки сверхурочной работы, соответствующие требованиям вашего штата, и применяет надлежащую ставку оплаты труда для каждого сотрудника.Имея это в виду, мы надеемся, что вам больше не придется беспокоиться об ошибках в платежной ведомости.

Вам нужна надежная система учета рабочего времени? Попробуйте Timesheets.com!

Обязанность работника вернуть переплату по заработной плате

Джеффри Джонсон — юридический писатель, специализирующийся на телесных повреждениях. Полная биография → | Написано Джеффри Джонсон |

ОБНОВЛЕНО: 22 дек.2020 г.

Раскрытие информации рекламодателя

Это все о тебе. Мы хотим помочь вам принять правильные юридические решения.

Мы стремимся помочь вам в принятии уверенных страховых и юридических решений. Поиск надежных и надежных предложений по страхованию и юридической консультации должен быть легким.Это не влияет на наш контент. Наше мнение — наше собственное.

Редакционные правила: Мы — бесплатный онлайн-ресурс для всех, кто хочет узнать больше о юридических вопросах и страховании. Наша цель — быть объективным сторонним ресурсом для всего, что связано с юридическими и страховыми вопросами. Мы регулярно обновляем наш сайт, и весь контент проверяется экспертами.

Бывают случаи, когда работодатель переплачивает работнику. Это могло быть из-за ошибки в бухгалтерском учете, из-за слишком большого количества рабочих часов, записанных для сотрудника, или из-за того, что ему или ей платили слишком высоко.Торговому представителю, возможно, дали слишком большую комиссию, или, возможно, вычеты на льготы не были учтены должным образом. Какой бы ни была причина, работник несет ответственность за выплату вознаграждения работодателю, если этого потребуют. Ошибка не дает право кому-либо удерживать деньги, которых он не заработал.

В конце концов, отношения между работодателем и работником по сути являются договорными, даже если нет письменного контракта. В обмен на выполнение X работы в течение Y часов сотруднику платят Z долларов. В договорных отношениях каждая сторона имеет право на то, что она получает по договору, ни больше, ни меньше.Например, если сотрудник выполнил работу, которая принесла бы Z долларов, но вместо этого ему случайно заплатили 1,3Z доллара, или на 30% больше, сотрудник не имеет права или права на эти дополнительные деньги и должен их вернуть.

Если это кажется несправедливым, подумайте: если бы ваш работодатель случайно недоплатил вам, вы бы хотели, чтобы он компенсировал разницу, не так ли? И у вас есть право заставить их это сделать. Это та же концепция: каждая сторона, работодатель и работник, имеют право только на то, на что они согласились, предлагая или принимая работу.

Однако работодатель не имеет права просто снимать деньги с зарплаты работника без его разрешения. Это будет нарушением различных законов о заработной плате и часах, которые не позволяют работодателю в одностороннем порядке удерживать или удерживать деньги (кроме, конечно, FICA). Сотрудник может добровольно разрешить работодателю вычитать деньги из зарплаты, но это должно быть полностью зарегистрировано или увековечено в письменной форме, чтобы предотвратить любые взаимные обвинения или недопонимание.Если работник отказывается позволить своему работодателю просто вычесть деньги из его зарплаты и не возвращает деньги иным образом, работодатель может быть вынужден подать на него или ее в суд с требованием вернуть деньги. Это не самый рентабельный путь, за исключением случаев самых вопиющих переплат.

Это будет нарушением различных законов о заработной плате и часах, которые не позволяют работодателю в одностороннем порядке удерживать или удерживать деньги (кроме, конечно, FICA). Сотрудник может добровольно разрешить работодателю вычитать деньги из зарплаты, но это должно быть полностью зарегистрировано или увековечено в письменной форме, чтобы предотвратить любые взаимные обвинения или недопонимание.Если работник отказывается позволить своему работодателю просто вычесть деньги из его зарплаты и не возвращает деньги иным образом, работодатель может быть вынужден подать на него или ее в суд с требованием вернуть деньги. Это не самый рентабельный путь, за исключением случаев самых вопиющих переплат.

Всегда имейте в виду, что, за исключением тех, кто работает по специальным контрактам или профсоюзным соглашениям, большинство сотрудников нанимаются «по желанию».

Это означает, что работодатель может уволить сотрудника, который отказывается вернуть переплату.Такое увольнение, вероятно, даже будет рассматриваться по причине, которая может повлиять на право работника на страхование по безработице. Следовательно, у работодателей действительно есть рычаги воздействия, чтобы заставить сотрудника выплатить переплату заработной платы. Оптимальный вариант — просто вернуть деньги, если вы оказались в такой ситуации.

Следовательно, у работодателей действительно есть рычаги воздействия, чтобы заставить сотрудника выплатить переплату заработной платы. Оптимальный вариант — просто вернуть деньги, если вы оказались в такой ситуации.

Как справиться с переплатой заработной платы | База знаний

Вопрос: Я переплатил сотруднику в коде заработка. Как я могу это исправить?Ответ:

Лучший способ справиться с переплатой зависит от того, есть ли у сотрудника другая заработная плата или они готовы вернуть деньги.

Сценарий 1 — У сотрудника есть будущие платежные ведомости

В этом сценарии предполагается, что сотрудник продолжит получать от компании чеки по заработной плате. В этом случае вы можете уменьшить прибыль по будущим чекам. Вы не можете ввести отрицательную сумму дохода. Корректировка будущих доходов уменьшит сумму доходов и налогов, которые сотрудник получает по этому чеку. Это должно позволить вам привести их доходы в соответствие на годовой основе.

Он также автоматически исправит налоги.Это предпочтительный метод, так как он проще.

Он также автоматически исправит налоги.Это предпочтительный метод, так как он проще. Есть два способа сделать это

- Уменьшите размер получаемой зарплаты в табеле учета рабочего времени. В зависимости от типа кодов заработка, которые они используют, это может быть невозможно (т.е.они получают зарплату). Если возможно, вам следует уменьшить зарплату по тому же коду заработка, по которому они были переплачены. Вы не можете создать новый код заработка и указать в нем отрицательные суммы. При желании вы можете уменьшить суммы других кодов заработка.

- Уменьшите заработную плату, перейдя к просмотру / изменению рассчитанной заработной платы.После расчета заработной платы перейдите в Действия> Расчет заработной платы> Просмотр / изменение рассчитанной заработной платы. Перейдите на вкладку заработков и уменьшите размер получаемой оплаты. Когда вы нажмете «Сохранить», появится вопрос, хотите ли вы пересчитать налоги. В большинстве случаев вам следует сказать «да», иначе сумма собранных и заявленных налогов будет выше, чем заработок.

Дополнительное внимание —

Если вы подаете ежемесячный или квартальный отчет о заработной плате в государственное учреждение, и при повторном учете переплаты распределяется по отчетным периодам, у сотрудника будет отображаться больше в одном периоде и меньше в другой.Это не обязательно проблема, поскольку это точное отражение того, как работнику платили.

Вопрос — Что делать, если следующий чек сотрудника недостаточно велик, чтобы покрыть сумму переплаты?

Ответ — Этот метод можно использовать, даже если у сотрудника недостаточно заработка на следующем чеке для покрытия суммы превышения. Просто распределите снижение заработной платы по нескольким чекам. Если по какой-то причине это не сработает, перейдите к сценарию 2.

Сценарий 2 — Сотрудник может вернуть деньги

Если сотрудник может вернуть деньги, то с этим можно поступить следующим образом:

- Сотрудник выписывает чек в компанию.

Этот чек поступает в бухгалтерию. Он кодируется на наличные, а затем на все счета заработной платы, на которые было выплачено излишне (расходы по заработной плате, налоговые обязательства и т. Д.).

Этот чек поступает в бухгалтерию. Он кодируется на наличные, а затем на все счета заработной платы, на которые было выплачено излишне (расходы по заработной плате, налоговые обязательства и т. Д.). - Перейдите в раздел «Расчет заработной платы»> «Действия»> «Настройка / корректировка балансов сотрудников». На различных вкладках вы производите отрицательные корректировки переплаченной суммы.

Эти корректировки заработной платы НЕ будут перенесены в бухгалтерский учет.

Вот для чего нужны бухгалтерские корректировки на шаге 1.

Вот для чего нужны бухгалтерские корректировки на шаге 1. Вопрос — Что делать, если сотрудник не будет получать зарплатные ведомости в будущем и не сможет вернуть деньги?

Ответ — Что делать в этой ситуации, будет решением руководства, но с точки зрения бухгалтерского учета этому сотруднику фактически заплатили столько денег, поэтому никаких дополнительных действий в бухгалтерском учете или начислении заработной платы предприниматься не будет.Полная сумма денег, которая была им выплачена, должна отражаться как налогооблагаемый доход.

Как отрегулировать переплату сотруднику?

Давайте выполним несколько шагов, чтобы вы могли исправить переплату сотрудника, @Finaco.

Во-первых, вам нужно создать статью заработной платы вычетов. Таким образом, вы можете добавить его к зарплате, чтобы уменьшить заработную плату сотрудника за переплату и скорректировать налоги с начала года (с начала года). Позвольте мне рассказать вам, как это сделать.

Позвольте мне рассказать вам, как это сделать.

- Перейдите к Списки из верхнего меню.

- Выберите Список статей заработной платы .

- В раскрывающемся списке Позиция выберите Новый .

- Выберите Custom Setup , затем щелкните Next .

- Выберите тип позиции заработной платы и введите ее имя, затем щелкните Далее .

- Выберите тот же счет расходов , который использовался для исходной статьи компенсации, с которой сотруднику была переплачена, в поле Счет ответственности .Хит Далее .

- Выберите Compensation в качестве типа отслеживания налогов, затем щелкните Next .

- Если сотрудник получал почасовую оплату, выберите Рассчитать эту позицию на основе количества . Если сотруднику выплачивалась статья заработной платы, выберите Ни .

- Нажмите Готово .

На снимке экрана ниже показаны шаги с шестого по восемь.

Во-вторых, давайте добавим статью удержания заработной платы, сумму переплаты и часы к зарплате вашего сотрудника.Вот как:

- Перейдите к Сотрудникам из верхнего меню.

- Выберите Центр сотрудников .

- Выберите имя сотрудника.

- Найдите последнюю зарплату и дважды щелкните ее.

- Щелкните Paycheck Detail .

- Перейдите в раздел Другие статьи расчета , затем добавьте только что созданную статью вычета.

- Если сотрудник получал почасовую оплату, введите ставку в поле Ставка .Если сотруднику выплачивалась зарплата, введите сумму, которую ему переплатили.

- Если сотрудник получал почасовую оплату, введите количество сверхоплаченных часов в поле Количество .

Оставьте поле Количество пустым, если сотруднику выплачивалась зарплата.

Оставьте поле Количество пустым, если сотруднику выплачивалась зарплата. - Щелкните ОК .

На снимке экрана ниже показаны последние четыре шага. Подробные инструкции см. В разделе Desktop Payroll QuickBooks, включая Базовый расчет заработной платы, Расширенный расчет заработной платы и Вспомогательный расчет заработной платы: Уменьшение заработной платы по чеку для сотрудника, которому было переплачено.

После этого вам нужно будет записать платеж от вашего сотрудника, введя банковский депозит. Это гарантирует точность ваших книг.

Вы также можете запускать отчеты о заработной плате, такие как Сводка по заработной плате , для просмотра заработной платы ваших сотрудников, налогов, корректировок, чистой заработной платы, налогов работодателя и взносов. Это поможет вам убедиться, что вся информация о заработной плате за 2019 год верна.

В этом случае вернуть деньги будет проще всего – у работодателя на руках будет решение суда.

В этом случае вернуть деньги будет проще всего – у работодателя на руках будет решение суда. Задержано

Задержано  Этот подход может работать, если налоговые декларации о заработной плате не были поданы за соответствующий квартал.Этот подход усложняется, если избыточная выплата добавляется к другой заработной плате, на которую работник имел право получать.

Этот подход может работать, если налоговые декларации о заработной плате не были поданы за соответствующий квартал.Этот подход усложняется, если избыточная выплата добавляется к другой заработной плате, на которую работник имел право получать. Работодатель может делать вычеты для возмещения переплаты за период в шесть (6) лет от первоначальной переплаты.

Работодатель может делать вычеты для возмещения переплаты за период в шесть (6) лет от первоначальной переплаты. Помимо опыта работы в области семейного, имущественного и уголовного права, он работал над судебными тяжбами в отношении телесных повреждений и суверенного иммунитета. Он получил докторскую степень в Университете Балтимора и работал в юридических бюро и некоммерческих организациях в Мэриленде, Техасе и Северной Каролине.Он также получил степень магистра иностранных дел по сценарию от Chapman Univer …

Помимо опыта работы в области семейного, имущественного и уголовного права, он работал над судебными тяжбами в отношении телесных повреждений и суверенного иммунитета. Он получил докторскую степень в Университете Балтимора и работал в юридических бюро и некоммерческих организациях в Мэриленде, Техасе и Северной Каролине.Он также получил степень магистра иностранных дел по сценарию от Chapman Univer …

Этот чек поступает в бухгалтерию. Он кодируется на наличные, а затем на все счета заработной платы, на которые было выплачено излишне (расходы по заработной плате, налоговые обязательства и т. Д.).

Этот чек поступает в бухгалтерию. Он кодируется на наличные, а затем на все счета заработной платы, на которые было выплачено излишне (расходы по заработной плате, налоговые обязательства и т. Д.).

Оставьте поле Количество пустым, если сотруднику выплачивалась зарплата.

Оставьте поле Количество пустым, если сотруднику выплачивалась зарплата.