Налоговые уведомления 2020

Сведения о налогооблагаемом имуществе и его владельце (включая характеристики имущества, налоговую базу, правообладателя, период владения) в налоговые органы представляют органы, осуществляющие регистрацию (миграционный учет) физических лиц по месту жительства (месту пребывания), регистрацию актов гражданского состояния физических лиц, органы, осуществляющие государственный кадастровый учет и государственную регистрацию прав на недвижимое имущество, органы, осуществляющие регистрацию транспортных средств, органы опеки и попечительства, органы (учреждения), уполномоченные совершать нотариальные действия, и нотариусы, органы, осуществляющие выдачу и замену документов, удостоверяющих личность гражданина Российской Федерации на территории Российской Федерации.

Если, по мнению налогоплательщика, в налоговом уведомлении имеется неактуальная (некорректная) информация об объекте имущества или его владельце (в т.ч. о периоде владения объектом, налоговой базе, адресе), то для её проверки и актуализации необходимо обратиться в налоговые органы любым удобным способом:

для пользователей «Личного кабинета налогоплательщика» — через личный кабинет налогоплательщика;

для иных лиц: посредством личного обращения в любую налоговую инспекцию либо путём направления почтового сообщения, или с использованием интернет-сервиса ФНС России «Обратиться в ФНС России».

По общему правилу, налоговому органу требуется проведение проверки на предмет подтверждения наличия/отсутствия установленных законодательством оснований для перерасчета налогов и изменения налогового уведомления (направление запроса в регистрирующие органы, проверка информации о наличии налоговой льготы, определение даты начала применения актуальной налоговой базы и т.п.), обработка полученных сведений и внесение необходимых изменений в информационные ресурсы (базы данных, карточки расчетов с бюджетом и т.п.).

При наличии оснований для перерасчета налога (налогов) и формирования нового налогового уведомления налоговая инспекция не позднее 30 дней (в исключительных случаях указанный срок может быть продлен не более чем на 30 дней): обнулит ранее начисленную сумму налога и пеней; сформирует новое налоговое уведомление с указанием нового срока уплаты налога и направит Вам ответ на обращение (разместит его в Личном кабинете налогоплательщика).

Дополнительную информацию можно получить по телефону налоговой инспекции или контакт-центра ФНС России: 8 800 222-22-22.

Земельный налог и налог на имущество физических лиц с 2021 года

По аналогии с транспортным налогом с 2021 года для организаций введен единый срок уплаты земельного налога (поправки в п. 2 ст. 387 и п. 1 ст. 397 НК РФ) — не позднее 1 марта года, следующего за истекшим налоговым периодом; авансовые платежи по налогу должны быть перечислены не позднее последнего числа месяца, следующего за истекшим отчетным периодом. Изменения действуют начиная с уплаты налога за налоговый период 2020 года.

Рассматриваемые поправки обусловлены не только разноплановой практикой регулирования сроков уплаты земельного налога в нескольких соседних муниципальных образованиях, но и установлением различных сроков уплаты в пределах одного муниципалитета для разных налогоплательщиков. Например, решением Петрозаводского городского Совета (Республика Карелия) от 10.11.2005 № XXV/XXI-196 «Об установлении и введении в действие на территории Петрозаводского городского округа земельного налога» для организаций определен срок уплаты налога — не позднее 15 февраля года, следующего за истекшим налоговым периодом, за исключением гаражно-строительных кооперативов и иных некоммерческих организаций, которым земельные участки предоставлены для размещения коллективных гаражей, а также для садоводческих объединений, для которых срок уплаты налога устанавливается не позднее 30 апреля года, следующего за истекшим налоговым периодом. Хотя, по мнению Минфина России (письмо от 06.06.2019 № 03-05-04-02/41504), НК РФ не предусмотрено право представительных органов муниципальных образований устанавливать дифференцированные сроки уплаты налога и отчетные периоды по налогу в зависимости от категории налогоплательщиков.

Закон поставил точку в вопросе применения предельных значений налоговой ставки в отношении земельных участков, приобретенных (предоставленных) для индивидуального жилищного строительства (далее — ИЖС).

Так, Законом № 63-ФЗ с 2020 года

внесены изменения в абзац четвертый подп. 1 п. 1 ст. 394 НК РФ, направленные на

реализацию позиции Конституционного Суда РФ, содержащейся в определении от

08.11.2018 № 2725-О, о применении льготной налоговой ставки (в размере 0,3 %) в

отношении земельных участков, предназначенных для личного подсобного хозяйства,

садоводства или огородничества, которые не используются в предпринимательской

деятельности. Учитывая эти поправки, с налогового периода 2020 года, согласно Закону,

условие о льготной налоговой ставке [2, абзац третий подп.

По аналогии с процедурой рассмотрения заявления о предоставлении льготы по транспортному налогу, Законом регламентируется рассмотрение заявления о предоставлении льготы по налогу на имущество физических лиц и по земельному налогу как для граждан, так и для организаций (поправки в п. 10 ст. 396 и п. 6 ст. 407 НК РФ).

Из главы 31 НК РФ исключаются положения, не соответствующие отраслевому законодательству. В частности, признается утратившим силу п. 3 ст. 392 НК РФ о последствиях для налогообложения перехода права собственности на часть земельного участка, которая занята зданием, строением и необходима для их использования (нормы о переходе права собственности на часть участка были исключены из ст. 273 ГК РФ Федеральным законом от 26.06.2007 № 118-ФЗ). Также признается утратившим силу п. 14 ст. 396 НК РФ, содержащий правила предоставления сведений о кадастровой стоимости земельных участков, относящихся к предмету регулирования ст. 62 «Порядок предоставления сведений, содержащихся в Едином государственном реестре недвижимости» Федерального закона от 13.07.2015 № 218-ФЗ «О государственной регистрации недвижимости».

В целях применения повышенной

налоговой ставки (не более 1,5 % для «прочих земель») в отношении земельных

участков, не используемых по целевому назначению для сельхозпроизводства,

вводятся положения об информационном обмене налоговых органов с органами госземнадзора.

Согласно новой норме — п. 18 ст. 396 НК РФ — с 1 июля 2020 г. орган

госземнадзора (территориальные органы Россельхознадзора и Росреестра) обязан в

течение 10 дней со дня выдачи предписания об устранении выявленного нарушения

требований земельного законодательства, связанного с неиспользованием для сельхозпроизводства

земельного участка, принадлежащего организации или физическому лицу на праве

собственности, праве постоянного (бессрочного) пользования или праве

пожизненного наследуемого владения, отнесенного к землям сельхозназначения или

к землям в составе зон сельхозиспользования в населенных пунктах (за исключением

земельных участков, указанных в абзацах четвертом и пятом подп.

Сведения об установлении органом, осуществляющим госземнадзор, факта устранения указанного нарушения либо об отмене указанного предписания в течение 10 дней представляются в налоговый орган по субъекту РФ. Форма, порядок ее заполнения, формат и порядок представления вышеуказанных сведений в электронной форме утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. Эти сведения также могут представляться по запросу налогового органа в течение 5 дней со дня получения соответствующего запроса.

Также с 1 июля 2020 г. вводится информационный обмен налоговых органов с органами (организациями) социальной защиты населения для безвозмездного получения необходимых сведений о лицах, имеющих трех и более несовершеннолетних детей, для предоставления дополнительных налоговых вычетов по местным налогам [2, подп. 10 п. 5 ст. 391, п. 6.1 ст. 403]. Указанные сведения будут передаваться ежегодно до 1 марта года, следующего за годом, за который они представляются. Форма, порядок ее заполнения, формат и порядок представления сведений в электронной форме утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. Такие сведения также могут представляться по запросу налогового органа в течение 5 дней со дня его получения (новый п. 19 ст. 396 НК РФ).

Закон безусловно вносит весомый вклад в повышение эффективности налогового администрирования и снижение административной нагрузки на плательщиков имущественных налогов.

А.В. Лащенов

Земельный налог 2020 — полноценная инструкция для расчета

В конце отчетного периода государство просит уплатит налоги на землю, но мало кто знает как это сделать. Рассказываем как посчитать налог на землю в статье:

Если у вас есть земля, а вы зарегистрированы как физическое или юридическое лицо — государство берёт за этого налог. Разобрались, как платить этот налог, кто его платит и как его посчитать:

Разобрались, как платить этот налог, кто его платит и как его посчитать:

Кто платит земельный налог

Земельный налог платят как физические лица, так и юридические лица (компании). Налог платят за земли, которые принадлежат по трём категориям: по праву собственности, на бессрочном пользовании и если землю унаследовали. Налог платят компании, которые занимаются инвестицией в землю и используют для этого инвестиционный фонд.

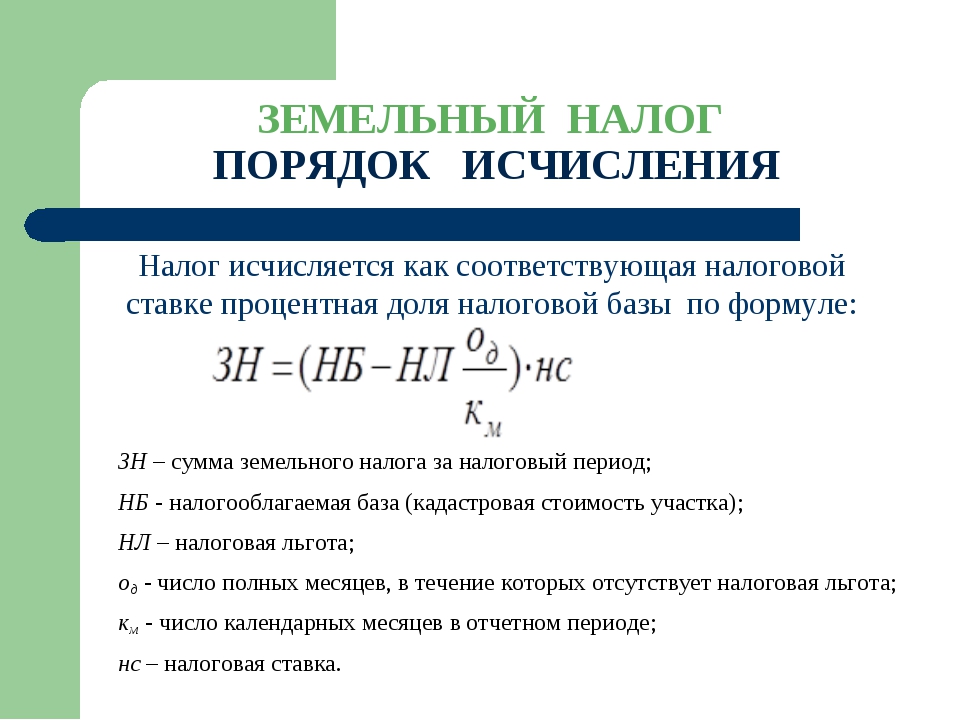

Как рассчитывается налог

На начисляемую сумму налога влияет несколько факторов: региональное расположение, кадастровая стоимость участка, предназначение участка и сфера использования, а также ставка налога и льготы. Одно из главных значений при расчёте налога — кадастровой стоимости земли. Информацию о кадастровой стоимости Налоговой службе отправляет Росреестр до 1 февраля текущего года. При этом данные о стоимости земли по кадастру берутся за 1 января.

Формула, по которой рассчитывается налог: Налог = (Кадастровая стоимость земельного участка — сумма по льготе) * Ставка

Важно: с 2020 года рассчитывать налог на землю физическим лицам и юридическими компаниями не нужно. ИФНС сам рассчитывает налог по формуле, и отправляет уведомление налогоплательщикам. Если ИФНС посчитал налог неверно — можно отправить пояснение и документы и обжаловать начисляемый налог. При этом запрос проигнорировать у государственного учреждения не получится — ответ по вашей заявке вы получите в любом случае.

Налоговая не может направить вам уплату налога больше, чем за три года. Например, если вы купили землю в 2015 году, то налог за землю пришлют с 2017 по 2020 год. Прислать уведомление об уплате налога с 2015 по 2020 год незаконно.

От чего зависит ставка земельного налога на участок

Ставку устанавливают органы муниципального образования. Они выпускают акты, по которым в будущем и будут считаться размер налогов. У каждой области, края и федерального образования свои акты, которые это устанавливают. Но налоговую ставку нельзя поднять выше определённого уровня. Это регулируется п. 3 ст. 394 НК РФ. В основном в зависимости от назначения земли платятся следующая налоговая ставка: 0,1%, 03% и 1.5%. В следующем разделе объясним участки какого назначения платят эти налоговые проценты.

Это регулируется п. 3 ст. 394 НК РФ. В основном в зависимости от назначения земли платятся следующая налоговая ставка: 0,1%, 03% и 1.5%. В следующем разделе объясним участки какого назначения платят эти налоговые проценты.

Виды ставок от использования земли

Налоговые ставки также разделяют по назначению земли. Мы выбрали основное и выписали, для каких участков, какая налоговая ставка подойдёт:

0,1% — Многоэтажные гаражи, автостоянки для личного авто.

0,3% — участки для сельскохозяйственной деятельности, для жилищного строительства и объектов ЖКХ.

1,5% — остальные участки.

Кто не платит налог

Не всегда нужно платить налог на землю. Например, если компания заключила договор на безвозмездное пользование или аренду, то налог платить не нужно. Это регулируется п. 2 ст. 388 НК РФ. Если физическое лицо оформило договор для неё работают те же правила.

В Налоговом кодексе есть группа лица, которые не платят налог на землю. К ним относятся: религиозные организации, общественные организации для инвалидов и предприятия, занятые в сфере прокладки дорог. При этом муниципалитет каждого федерального образования сам решает, каким группам населения давать льготу на землю. В каждом регионе они могут отличаться.

Когда платить налог на землю

Главное: заплатить до 1 декабря 2020 года. Если этого не сделать — за каждый день будут начисляться пени и штрафы. Для компаний ограничения при нарушениях жёстче: могут взыскать штраф с зарплаты или наложить ограничения на выезд. При этом штраф с физических лиц взимать сложней и таких резких мер по взысканию ожидать не стоит.

Вывод:

1. Земельный налог платят физические и юридические лица

2. Самостоятельно высчитывать сумму налога ненужно. Это занимается ИФНС.

3. Некоторые земли имеют меньший процент налоговой ставки. Для всех остальных земель он составляет 1.5%

КБК по земельному налогу для юридических и физических лиц на 2020 год — Контур.Экстерн

Земельный налог с организаций

Земельный налог с организаций, обладающих земельным участком, расположенным в границах внутригородских муниципальных образований городов федерального значения

| КБК | Наименование платежа |

|---|---|

| 182 1 06 06031 03 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т. ч. по отмененному) ч. по отмененному) |

| 182 1 06 06031 03 2100 110 | пени по платежу |

| 182 1 06 06031 03 2200 110 | проценты по платежу |

| 182 1 06 06031 03 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с организаций, обладающих земельным участком, расположенным в границах городских округов

| КБК | Наименование платежа |

|---|---|

| 182 1 06 06032 04 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06032 04 2100 110 | пени по платежу |

| 182 1 06 06032 04 2200 110 | проценты по платежу |

| 182 1 06 06032 04 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с организаций, обладающих земельным участком, расположенным в границах городских округов с внутригородским делением

| КБК | Наименование платежа |

|---|---|

| 182 1 06 06032 11 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06032 11 2100 110 | пени по платежу |

| 182 1 06 06032 11 2200 110 | проценты по платежу |

| 182 1 06 06032 11 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с организаций, обладающих земельным участком, расположенным в границах внутригородских районов

| КБК | Наименование платежа |

|---|---|

| 182 1 06 06032 12 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т. ч. по отмененному) ч. по отмененному) |

| 182 1 06 06032 12 2100 110 | пени по платежу |

| 182 1 06 06032 12 2200 110 | проценты по платежу |

| 182 1 06 06032 12 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с организаций, обладающих земельным участком, расположенным в границах муниципальных округов

| КБК | Наименование платежа |

|---|---|

| 182 1 06 06032 14 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06032 14 2100 110 | пени по платежу |

| 182 1 06 06032 14 2200 110 | проценты по платежу |

| 182 1 06 06032 14 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с организаций, обладающих земельным участком, расположенным в границах межселенных территорий

| КБК | Наименование платежа |

|---|---|

| 182 1 06 06033 05 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06033 05 2100 110 | пени по платежу |

| 182 1 06 06033 05 2200 110 | проценты по платежу |

| 182 1 06 06033 05 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с организаций, обладающих земельным участком, расположенным в границах сельских поселений

| КБК | Наименование платежа |

|---|---|

| 182 1 06 06033 10 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т. ч. по отмененному) ч. по отмененному) |

| 182 1 06 06033 10 2100 110 | пени по платежу |

| 182 1 06 06033 10 2200 110 | проценты по платежу |

| 182 1 06 06033 10 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с организаций, обладающих земельным участком, расположенным в границах городских поселений

| КБК | Наименование платежа |

|---|---|

| 182 1 06 06033 13 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06033 13 2100 110 | пени по платежу |

| 182 1 06 06033 13 2200 110 | проценты по платежу |

| 182 1 06 06033 13 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Сдавайте отчетность организации через систему Контур.Экстерн.

3 месяца бесплатно пользуйтесь всеми возможностями!

Попробовать

Земельный налог с физических лиц

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах внутригородских муниципальных образований городов федерального значения

| КБК | Наименование платежа |

|---|---|

| 182 1 06 06041 03 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06041 03 2100 110 | пени по платежу |

| 182 1 06 06041 03 2200 110 | проценты по платежу |

| 182 1 06 06041 03 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских округов

| КБК | Наименование платежа |

|---|---|

| 182 1 06 06042 04 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т. ч. по отмененному) ч. по отмененному) |

| 182 1 06 06042 04 2100 110 | пени по платежу |

| 182 1 06 06042 04 2200 110 | проценты по платежу |

| 182 1 06 06042 04 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских округов с внутригородским делением

| КБК | Наименование платежа |

|---|---|

| 182 1 06 06042 11 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06042 11 2100 110 | пени по платежу |

| 182 1 06 06042 11 2200 110 | проценты по платежу |

| 182 1 06 06042 11 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах внутригородских районов

| КБК | Наименование платежа |

|---|---|

| 182 1 06 06042 12 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06042 12 2100 110 | пени по платежу |

| 182 1 06 06042 12 2200 110 | проценты по платежу |

| 182 1 06 06042 12 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах муниципальных округов

| КБК | Наименование платежа |

|---|---|

| 182 1 06 06042 14 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т. ч. по отмененному) ч. по отмененному) |

| 182 1 06 06042 14 2100 110 | пени по платежу |

| 182 1 06 06042 14 2200 110 | проценты по платежу |

| 182 1 06 06042 14 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах межселенных территорий

| КБК | Наименование платежа |

|---|---|

| 182 1 06 06043 05 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06043 05 2100 110 | пени по платежу |

| 182 1 06 06043 05 2200 110 | проценты по платежу |

| 182 1 06 06043 05 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах сельских поселений

| КБК | Наименование платежа |

|---|---|

| 182 1 06 06043 10 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 06 06043 10 2100 110 | пени по платежу |

| 182 1 06 06043 10 2200 110 | проценты по платежу |

| 182 1 06 06043 10 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Земельный налог с физических лиц, обладающих земельным участком, расположенным в границах городских поселений

| КБК | Наименование платежа |

|---|---|

| 182 1 06 06043 13 1000 110 | сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т. ч. по отмененному) ч. по отмененному) |

| 182 1 06 06043 13 2100 110 | пени по платежу |

| 182 1 06 06043 13 2200 110 | проценты по платежу |

| 182 1 06 06043 13 3000 110 | суммы денежных взысканий (штрафов) по платежу |

Ставки земельного налога | Министерство по налогам и сборам Республики Беларусь

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Индустриальный парк «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень», иные доходы, облагаемые по ставке 9%

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень»

Плата за землю с физических лиц в 2020 году: что изменилось

Главное управление ГНС во Львовской области сообщает, что Законом № 466-IХ «О внесении изменений в Налоговый кодекс Украины относительно совершенствования администрирования налогов, устранения технических и логических несогласованностей в налоговом законодательстве» внесены изменения в Налоговый кодекса, в частности, относительно платы за землю из физических лиц.

Если площадь земельных участков превышает предельные нормы

Измененная редакция пункта 281.4 статьи 281 Кодекса, а именно, если физическое лицо, определенное в пункте 281.1 статьи 281 Кодекса, состоянием на 1 января текущего года имеет в собственности несколько земельных участков одного вида, площадь которых превышает пределы предельных норм, определенных пунктом 281.2 статьи 281 Кодекса, такое лицо до 1 мая текущего года подает письменное заявление в произвольной форме в контролирующий орга по месту нахождения любого земельного участка о самостоятельном выборе/изменении земельных участков для применения льготы (дальше — заявление о применении льготы).

Изменения относительно льгот

Дополнен пункт 281.5 статьи 281 Кодекса, которым определено, если право на льготу у физического лица, которое имеет в собственности несколько земельных участков одного вида использования, возникает в течение календарного года и/или физическое лицо, определенное в пункте 281.1 статьи 281 Кодекса, приобретает право собственности на земельный участок/земельные участки одного вида, такое лицо подает заявление о применении льготы в контролирующий орган по месту нахождения любого земельного участка в течение 30 календарных дней со дня приобретения такого права на льготу и/или права собственности.

Изменен пункт 284.1 статьи 284 Кодекса, а именно, абзац второй исключен, а абзац третий изложен в новой редакции: новые изменения к решениям относительно предоставленных льгот по уплате земельного налога предоставляются соответствующему контролирующему органу по местонахождению земельного участка до 1 число первого месяца квартала, следующего за отчетным кварталом, в котором состоялись указанные изменения.

Вся информация о текущих налоговых изменениях доступна в новом модуле НАЛОГИ-2020, многие из материалов которого открыты для свободного доступа. Больше информации о том, как предупредить кризисные ситуации бизнеса уже сегодня получайте в системах ЛІГА:ЗАКОН.

Больше информации о том, как предупредить кризисные ситуации бизнеса уже сегодня получайте в системах ЛІГА:ЗАКОН.

Если сведения о земельном участке отсутствуют в базе данных

Пункт 286.1 статьи 286 Кодекса дополнен абзацем третьим такого содержания:

В случае подачи плательщиком налога в контролирующий орган правоустанавливающих документов на земельный участок, сведения о котором отсутствуют в базах данных информационных систем центрального органа исполнительной власти, который реализует государственную налоговую политику, уплата налога физическими и юридическими лицами осуществляется на основании поданных плательщиком налога сведений до получения контролирующим органом информации о переходе права собственности на объект налогообложения.

Относительно исчисления суммы уплаты за землю

Пункт 286.2 статьи 286 Кодекса изложен в новой редакции, а именно: плательщики платы за землю (кроме физических лиц) самостоятельно исчисляют сумму платы за землю ежегодно состоянием на 1 января и не позже 20 февраля текущего года подают в соответствующий контролирующий орган по месту нахождению земельного участка налоговую декларацию на текущий год по форме, установленной в порядке, предусмотренном статьей 46 этого Кодекса, с разбивкой годовой суммы равными долями по месяцам. Подача такой декларации освобождает от обязанности подачи ежемесячных деклараций. При подачи первой декларации (фактического начала деятельности как плательщика платы за землю) вместе с ней подается извлечение из технической документации о нормативной денежной оценке земельного участка, а в дальнейшем такое извлечение подается в случае утверждения новой нормативной денежной оценки земли.

Также в новой редакции изложен пункт 286.5 статьи 286 Кодекса.

Начисление физическим лицам сумм платы за землю проводится контролирующими органами (по месту нахождения земельного участка), которые направляют плательщику налога в порядке, определенном статьей 42 этого Кодекса, до 1 июля текущего года налоговое уведомление-решение о внесении налога по форме, установленной в порядке, определенном статьей 58 этого Кодекса.

Напомнит предпринимателям, когда платить налоги и подавать отчеты бот-бухгалтер ReporTах. Кроме того, бот самостоятельно проверяет нет ли у вас налоговых долгов и штрафов перед государством. После проверки — поможет оплатить долг мгновенно.

Относительно перехода права собственности на земельный участок

В случае перехода права собственности на земельный участок от одного владельца — юридического или физического лица к другому в течение календарного года налог уплачивается предыдущим владельцем за период с 1 января этого года до начала того месяца, в котором прекратилось его право собственности на указанный земельный участок, а новым владельцем — начиная с месяца, в котором он приобрел право собственности.

В случае перехода права собственности на земельный участок от одного владельца — физического лица к другому в течение календарного года контролирующий орган направляет (вручает) налоговое уведомление-решение новому владельцу до получения информации о переходе права собственности.

Если такой переход происходит после 1 июля текущего года, контролирующий орган направляет (вручает) предыдущему владельцу новое налоговое уведомление-решение. Предыдущее налоговое уведомление-решение считается отмененным (отозванным).

Относительно сверки данных

В случае, если налогоплательщик имеет в собственности несколько земельных участков, относительно которых необходимо провести сверку данных, для ее проведения такой налогоплательщик имеет право обратиться в контролирующий орган по месту нахождения любого из таких земельных участков.

Плательщики платы за землю имеют право обратиться с письменным заявлением в контролирующий орган по месту нахождения земельных участков для проведения сверки данных относительно:

— размера площадей и количества земельных участков, которые находятся в собственности и/или пользовании плательщика налога;

— права на пользование льготой по уплате налога с учетом положений пунктов 281. 4 и 281.5 данной статьи Кодекса;

4 и 281.5 данной статьи Кодекса;

— размера ставки земельного налога;

— начисленной суммы платы за землю.

Что делать в случае выявления расхождений между данными

В случае выявления расхождений между данными контролирующих органов и данными, подтвержденными плательщиком платы за землю на основании оригиналов соответствующих документов, в частности документов на право собственности, пользования льготой, а также в случае изменения размера ставки платы за землю контролирующий орган (контролирующие органы) по месту нахождения каждой из земельных участков проводит (проводят) в течение десяти рабочих дней пересчет суммы налога и направляет (вручает)/направляют (вручают) ему новое налоговое уведомление-решение. Предыдущее налоговое уведомление-решение считается отмененным (отозванным).

Также, следует отметить, что с 1 июля 2020 года плательщики единого налога освобождаются от обязанности начисления, уплаты и подачи налоговой отчетности по налогу на имущество в части земельного налога за земельные участки, которые используются плательщиками единого налога первой-третьей групп для осуществления хозяйственной деятельности (кроме деятельности по предоставлению земельных участков и/или недвижимого имущества, которое находится на таких земельных участках, в аренду и плательщиками единого налога четвертой группы для ведения сельскохозяйственного товаропроизводства (подпункт 4 пункта 297.1 статьи 297 Кодекса).

Руководите бизнесом уверенно с LIGA360. Это комплексное решение для малого бизнеса, который содержит только самые необходимые инструменты для управления для директора и бухгалтера: контроль изменений законодательства, проверка контрагентов, взаиморасчеты с бюджетом, сигнализация об изменениях данных в реестрах ваших конкурентов и партнеров, а также персональная лента новостей вашей отрасли. Заказывайте тестовый доступ

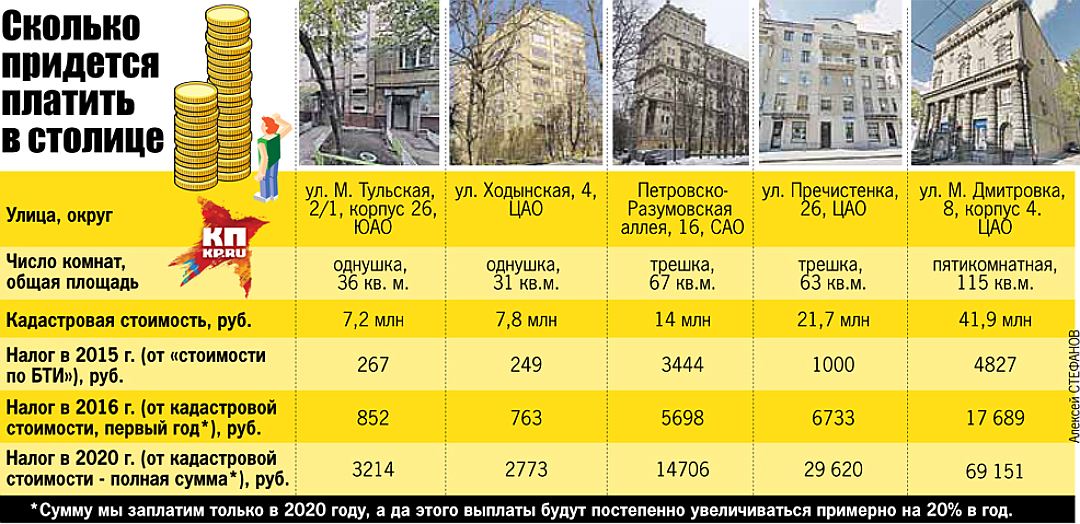

Как с 2020 года изменится налог на имущество физлиц

Налог на имущество физических лиц за 2020 год во всех регионах, кроме Севастополя, будет рассчитываться по кадастровой стоимости объектов. Об этом предупреждает ФНС в своем сообщении от 05.12.2019.

Об этом предупреждает ФНС в своем сообщении от 05.12.2019.

Ведомство уточняет, что в каждом регионе переход на такой расчет налога осуществлялся поэтапно. В настоящее время законы о применении кадастровой стоимости для исчисления налога на имущество физических лиц приняты в 84 субъектах РФ.

Напомним, в 2016 году такой расчет был применен в 28 регионах, в 2017 году – в 49 регионах, в 2018 году – в 63 регионах, а в 2019 году – в 70 регионах.

В 2020 году налог на имущество физических лиц исходя из кадастровой стоимости недвижимости за 2019 будет рассчитан в 74 регионах, а в 2021 году налог за 2020 год рассчитают по кадастровой стоимости уже в 84 регионах.

ФНС также отмечает, что при переходе к использованию кадастровой стоимости в качестве налоговой базы применяются следующие правила:

- для всех жилых домов, квартир и комнат действует необлагаемый налогом вычет в размере кадастровой стоимости для 50 кв. м, 20 кв. м и 10 кв. м, соответственно;

- для лиц, имеющих трех и более несовершеннолетних детей, налоговые вычеты увеличены на 7 кв. м по жилому дому и 5 кв. м по квартире или комнате на каждого несовершеннолетнего ребенка;

- в первые три года при расчете налога применяются понижающие коэффициенты: в первый год — 0,2, во второй — 0,4, и в третий — 0,6;

- начиная с третьего года применения в регионе кадастровой стоимости сумма налога не может вырасти более чем на 10%. Исключение — объекты торгово-офисного назначения;

- для 16 категорий физлиц действуют льготы, освобождающие их от уплаты налога по одному объекту налогообложения каждого вида, неиспользуемому в предпринимательской деятельности. Например, за один жилой дом, квартиру, гараж и т.п.

БУХПРОСВЕТ

Физлица обязаны уплачивать налог на имущество в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом. При этом по действующим правилам налог на имущество физлиц можно оплатить заранее путем внесения на счет ИФНС единого налогового платежа. Внести платеж может как сам налогоплательщик, так и любое третье лицо. Платеж может вноситься в полном объеме, или частями на счет налоговой инспекции:

Внести платеж может как сам налогоплательщик, так и любое третье лицо. Платеж может вноситься в полном объеме, или частями на счет налоговой инспекции:

- по месту жительства налогоплательщика – физлица;

- по месту пребывания налогоплательщика-физлица. Это возможно при отсутствии у налогоплательщика места жительства на территории РФ;

- по месту нахождения одного из принадлежащих физлицу объектов недвижимости – при отсутствии у налогоплательщика-физлица места жительства и места пребывания на территории РФ.

Просрочка уплаты налога на имущество повлечет начисление пени на сумму задолженности. Пени начисляются в размере 1/300 ставки рефинансирования Центробанка, а ставка рефинансирования составляет 6,5%. Кроме того, наличие у физлица задолженности по налогу является законным основанием для ограничения ему выезда за пределы РФ.

Калькулятор налога на имущество— SmartAsset

Все о налогах на недвижимость На карте показана относительная стоимость налогов на недвижимость в США.При покупке дома вам необходимо учитывать налоги на недвижимость как текущие расходы. В конце концов, вы можете рассчитывать на получение налогового счета до тех пор, пока владеете недвижимостью. Это расходы, которые не исчезают со временем и обычно увеличиваются с годами по мере того, как ваш дом дорожает.

Федеральное правительство не регулирует размер вашей оплаты.Вместо этого он основан на налоговых сборах штата и округа. Таким образом, ваши налоговые обязательства по налогу на имущество зависят от того, где вы живете, и от стоимости вашей собственности.

В некоторых регионах страны ваш годовой счет по налогу на недвижимость может быть меньше суммы платежа по ипотеке за один месяц. В других местах он может в три-четыре раза превышать ваши ежемесячные расходы по ипотеке. Поскольку налоги на недвижимость настолько разнообразны и зависят от местоположения, вы захотите принять их во внимание, когда решаете, где жить. Во многих районах с высокими налогами на недвижимость есть отличные удобства, такие как хорошие школы и государственные программы, но вам нужно будет иметь место в вашем бюджете для налогов, если вы хотите там жить.

Во многих районах с высокими налогами на недвижимость есть отличные удобства, такие как хорошие школы и государственные программы, но вам нужно будет иметь место в вашем бюджете для налогов, если вы хотите там жить.

Финансовый консультант в вашем районе может помочь вам понять, как домовладение соответствует вашим общим финансовым целям. Финансовые консультанты также могут помочь с инвестиционными и финансовыми планами, включая налоги, выход на пенсию, планирование наследства и многое другое, чтобы убедиться, что вы готовитесь к будущему.

Что такое налог на недвижимость?Проще говоря, налоги на имущество — это налоги, взимаемые с недвижимого имущества правительствами, как правило, на уровне штата, округа и на местном уровне. Налоги на недвижимость — одна из старейших форм налогообложения.Фактически, самые ранние известные записи о налогах на недвижимость относятся к VI веку до нашей эры. В США налоги на недвижимость предшествуют даже налогам на прибыль. Хотя некоторые штаты не взимают подоходный налог, во всех штатах, а также в Вашингтоне, округ Колумбия, есть налоги на имущество.

Для государственных и местных органов власти налоги на имущество необходимы для функционирования. На них приходится большая часть доходов, необходимых для финансирования инфраструктуры, общественной безопасности и государственных школ, не говоря уже о самоуправлении округа.

Возможно, вы уже заметили, что лучшие государственные школы обычно находятся в муниципалитетах с высокой стоимостью жилья и высокими налогами на недвижимость.В то время как некоторые штаты предоставляют государственные фонды для проектов округов, в других штатах округа оставляют налоги и используют их полностью по своему усмотрению. Для последней группы это означает финансирование всех услуг округа за счет налогов на недвижимость.

Чтобы получить представление о том, куда могут пойти ваши деньги от налога на недвижимость, взгляните на разбивку налогов на недвижимость в Эйвондейле, Аризона.

Вы можете видеть, что округ Марикопа получает сокращение, так же как и местные школьные округа и колледжи, библиотека и пожарная часть. Хотя здесь показан конкретный пример, вы можете не найти такой же разбивки налоговых сборов там, где вы живете.Счет вашего налога на имущество часто зависит от бюджета округа, голосов по бюджету школьного округа и других переменных факторов, которые зависят от того, где вы владеете недвижимостью.

Как работают налоги на имущество?Давайте определим пару ключевых терминов, прежде чем мы углубимся в детали того, как работают налоги на имущество. Во-первых, вы должны ознакомиться с «оценочным коэффициентом». Коэффициент оценки — это соотношение стоимости дома, определенного официальной оценкой (обычно проводимой оценщиком округа), и стоимостью, определенной рынком.Таким образом, если оценочная стоимость вашего дома составляет 200 000 долларов, а рыночная стоимость — 250 000 долларов, то коэффициент оценки составляет 80% (200 000/250 000). Рыночная стоимость вашего дома, умноженная на коэффициент оценки в вашем районе, равна оценочной стоимости вашей собственности для целей налогообложения.

Хотите знать, как окружной асессор оценивает вашу собственность? Опять же, это будет зависеть от практики вашего округа, но обычно аттестация проводится раз в год, раз в пять лет или где-то между ними. Иногда процесс может усложняться.В некоторых штатах ваша оценочная стоимость равна текущему рыночному курсу вашего дома. Оценщик определяет это, сравнивая недавние продажи домов, подобных вашему. В других штатах ваша оценочная стоимость на тысячи меньше рыночной. Почти каждое уездное правительство объясняет, как действуют налоги на имущество в пределах его границ, и вы можете найти дополнительную информацию лично или на веб-сайте местного правительства.

Еще один важный термин, который необходимо понять, — это ставки помола. Ставка вознаграждения — это сумма налога на 1000 долларов оценочной стоимости, которая взимается в виде налогов. Ставки миллинга выражаются в десятых долях цента, что означает, что один миллион составляет 0,001 доллара. Например, для дома стоимостью 300 000 долларов ставка мельницы в 0,003 доллара будет равна 900 долларам в виде причитающихся налогов (0,003 доллара x 300 000 долларов США оценочной стоимости = 900 долларов США).

Ставки миллинга выражаются в десятых долях цента, что означает, что один миллион составляет 0,001 доллара. Например, для дома стоимостью 300 000 долларов ставка мельницы в 0,003 доллара будет равна 900 долларам в виде причитающихся налогов (0,003 доллара x 300 000 долларов США оценочной стоимости = 900 долларов США).

Чтобы собрать все вместе, возьмите свою оценочную стоимость и вычтите все применимые льготы, на которые вы имеете право, и вы получите налогооблагаемую стоимость своей собственности.

Затем эта налогооблагаемая стоимость умножается на сумму всех применимых ставок за милю. Как вы можете видеть в приведенном выше примере Avondale, у каждого школьного округа есть своя собственная ставка за милю.Все отдельные налоговые сборы добавляются и затем применяются к вашей налогооблагаемой стоимости. Подсчитанное вами число (миллаж, умноженное на налогооблагаемую стоимость) говорит вам о налогах на недвижимость до вычета любых кредитов. Обратите внимание, что налоговые льготы отличаются от налоговых льгот и доступны не везде. Вам нужно будет уточнить в своем округе, имеете ли вы право на получение такой помощи.

Эти кредиты вычитаются из любых налогов, которые вы должны заплатить. Как только вы найдете это число, у вас будет общий счет по налогу на имущество.

То, как вы платите налоги на недвижимость, варьируется от места к месту.Некоторые люди ежемесячно доплачивают своему ипотечному кредитору. Кредитор хранит эти деньги на условном депонировании, а затем платит правительству от имени домовладельца. Другие люди оплачивают счет по налогу на имущество непосредственно правительству округа ежемесячно, ежеквартально, раз в полгода или год. Ваш график платежей будет зависеть от того, как ваш округ собирает налоги.

Что такое освобождение от налога на имущество?Вот некоторые из наиболее распространенных освобождений от налога на имущество:

- Усадьба

- Лица с ограниченными возможностями

- Пожилые граждане

- Ветераны / ветераны-инвалиды

Большинство штатов и округов включают определенные льготы по налогу на имущество сверх полной льготы, предоставленные религиозным или некоммерческим группам. Эти специальные льготы обычно представляют собой снижение налогооблагаемой стоимости до 50%. Однако ставки могут отличаться в зависимости от местоположения.

Эти специальные льготы обычно представляют собой снижение налогооблагаемой стоимости до 50%. Однако ставки могут отличаться в зависимости от местоположения.

Некоторые штаты предлагают льготы, структурированные как автоматические сокращения без какого-либо участия домовладельца, если ваша собственность является вашим основным местом жительства. В других штатах и округах требуются заявления и доказательства для конкретных исключений, например, для домовладельца, который является ветераном-инвалидом.

Давайте рассмотрим пример освобождения приусадебного участка, которое защищает пережившего супруга и защищает стоимость дома от налогов на имущество и кредиторов в случае смерти домовладельца.

Предположим, ваш штат предлагает освобождение от уплаты налога на приусадебное хозяйство для основного места жительства домовладельца, которое предлагает 50% -ную скидку от налогооблагаемой стоимости дома.

Это означает, что если ваш дом был оценен в 150 000 долларов и вы соответствуете требованиям для освобождения от уплаты налога в размере 50%, стоимость вашего дома, облагаемого налогом, составит 75 000 долларов. Ставки погашения будут применяться к уменьшенному количеству, а не к полной оценочной стоимости.

Стоит потратить некоторое время на то, чтобы выяснить, имеете ли вы право на какие-либо применимые льготы в вашем регионе.Если вы это сделаете, вы сможете сэкономить тысячи за годы.

Налоги на недвижимость по штатамВ целом домовладельцы платят больше всего налогов на недвижимость в Нью-Джерси, который имеет одни из самых высоких эффективных налоговых ставок в стране. Средняя эффективная ставка штата составляет 2,42% от стоимости дома по сравнению со средним показателем по стране 1,07%.

При средней эффективной ставке 0,28%, как ни удивительно, наименее дорогим штатом для уплаты налогов на недвижимость являются Гавайи. Несмотря на свою репутацию дорогостоящего места для жизни, Гавайи имеют щедрые льготы для домовладельцев для основных жителей, что значительно снижает налогооблагаемую стоимость. Налоговые льготы обычно помогают тем, кто постоянно живет на Гавайях, а не тем, кто владеет там вторым домом.

Налоговые льготы обычно помогают тем, кто постоянно живет на Гавайях, а не тем, кто владеет там вторым домом.

Также следует отметить законы Колорадо и Орегона о налоге на имущество, которые избиратели приняли для ограничения значительного увеличения налогооблагаемой стоимости. Во многих штатах нет ограничений на то, сколько налогов на недвижимость может изменяться ежегодно, но эти два являются примерами правительств штатов, которые принимают законы из-за беспокойства налогоплательщиков.

Bottom LineКогда вы решаете, где вы хотите купить дом, налоги на недвижимость должны играть роль в ваших обсуждениях.Разница между округами и школьными округами может быть значительной. В отличие от платежей по ипотеке, налоги на недвижимость никогда не исчезают. Возможно, вы сможете получить льготу по налогу на имущество, когда станете пожилым человеком, но вам следует запланировать включение налога на имущество в качестве постоянной части вашего бюджета, прежде чем вы сделаете шаг в домовладение.

ставок налога на недвижимость | отр

Недвижимость облагается налогом в зависимости от ее классификации.Классификация — это группировка свойств, основанная на аналогичном использовании. Недвижимость разных классов облагается налогом по разным ставкам.

Налоговая ставка — это сумма налога на каждые 100 долларов оценочной стоимости недвижимости. Ставки устанавливаются Советом округа Колумбия и могут меняться из года в год.

Как рассчитывается налог на недвижимость

Сумма подлежащего уплате налога определяется путем деления оценочной стоимости имущества на 100 долларов и последующего умножения этой суммы на применимую ставку налога на имущество, как указано в таблице ниже.

Например, ваша жилая недвижимость облагается налогом по ставке 1-го класса, которая составляет 0,85 доллара США. Если ваш дом оценивается в 500 000 долларов, разделите 500 000 долларов на 100; эта сумма составляет 5000 долларов. Затем умножьте 0,85 доллара на 5000 долларов. Ваш годовой налог составляет 4250 долларов (до вычета приусадебного участка, налоговых льгот для пенсионеров и / или зачетов на мусор).

Затем умножьте 0,85 доллара на 5000 долларов. Ваш годовой налог составляет 4250 долларов (до вычета приусадебного участка, налоговых льгот для пенсионеров и / или зачетов на мусор).

Если ваша коммерческая недвижимость относится к классу 2, и ваша собственность оценивается по общей стоимости в 5 000 000 долларов или меньше, ваша налоговая ставка составляет 1,65 доллара. Если оценочная стоимость вашей собственности составляет ровно 5 000 000 долларов, разделите эту стоимость на 100; сумма составляет 50 000 долларов.Эта сумма, умноженная на 1,65 доллара, составляет ваш годовой налог в размере 82 500 долларов.

Однако, если ваше имущество класса 2 оценивается, например, в 5 500 000 долларов США, ваш налог рассчитывается с использованием налоговой ставки 1,77 доллара США. Разделите 5 500 000 долларов на 100. Эта сумма составляет 55 000 долларов. Умножьте 1,77 доллара на 55000 долларов. Этот продукт составляет 97 350 долларов США, что составляет ежегодный налог на оценку собственности в размере 5 500 000 долларов США.

Другие ставки, указанные ниже, применяются к коммерческой собственности класса 2 стоимостью более 10 000 000 долларов США, незанятой собственности и поврежденной собственности.

Текущие классы и ставкиНиже приведены текущие ставки. Для получения дополнительной информации о налоговых ставках Класса 3 и Класса 4 посетите Вакантную недвижимость.

Ставки налога на недвижимость

| Класс | Ставка налога за 100 долларов США | Описание |

|---|---|---|

| 1 | 0,85 долл. США | Жилая недвижимость, в том числе многоквартирная |

| 2 | $ 1.65 | Коммерческая и промышленная недвижимость, включая гостиницы и мотели, если оценочная стоимость не превышает 5 миллионов долларов США |

| 2 | $ 1,77 | Коммерческая и промышленная недвижимость, включая отели и мотели, если оценочная стоимость превышает 5 миллионов долларов США, но не превышает 10 миллионов долларов США |

| 2 | 1,89 долл. США США | Коммерческая и промышленная недвижимость, включая отели и мотели, если оценочная стоимость превышает 10 миллионов долларов США |

| 3 | 5 долларов США.00 | Свободная недвижимость |

| 4 | 10,00 $ | Испорченная недвижимость |

Налог на недвижимость | Налоговое управление Южной Дакоты

Налоги на имущество являются основным источником финансирования школ, округов, муниципалитетов и других единиц местного самоуправления. Подразделение по налогу на имущество играет решающую роль в обеспечении справедливой, беспристрастной оценки собственности и в соответствии с законодательством штата.

Быстрая навигация

Как исчисляется налог на имущество

Руководство по подаче апелляции собственника недвижимости

Отказ от налоговых ограничений

Должностные лица округа

Публикации и ресурсы по налогу на имущество

Онлайн-формы налога на имущество

Как исчисляется налог на имущество

- Установление стоимости собственности

Первым шагом является установление полной и истинной стоимости всей собственности в пределах границ каждой государственной единицы.Государственные законы требуют, чтобы собственность оценивалась по рыночной (или полной и истинной) стоимости. Рыночная стоимость — это сумма, за которую недвижимость, вероятно, продалась бы на открытом рынке. - Определение налогооблагаемой стоимости имущества

Все имущество должно оцениваться по полной и истинной стоимости. Затем имущество приравнивается к 85% для целей налога на имущество. Если округ находится на 100% от полной и истинной стоимости, то коэффициент выравнивания (число, которое нужно получить до 85% от налогооблагаемой стоимости) будет.85. Например: дом с полной и истинной стоимостью 230 000 долларов имеет налогооблагаемую стоимость (230 000 долларов, умноженные на 0,85) в 195 500 долларов. - Определение налоговых сборов для всех налоговых юрисдикций, которые могут облагать налогом недвижимость

Третий шаг — определить сумму налогов, необходимых для покрытия расходов на функционирование государственной единицы. Чем выше стоимость эксплуатации города или школьного округа, тем больше требуются доходы от налогов на имущество. Поступления от налогов на имущество в сочетании с другими денежными средствами, такими как федеральные субсидии, должны равняться размеру бюджета единицы правительства.Сумма налога на имущество, которую может запросить налоговое учреждение, ограничена в соответствии с Законом о снижении налога на имущество. Ставка налога на всю собственность в местной государственной единице рассчитывается путем деления стоимости всего имущества на сумму бюджета, которая не финансируется из других источников. Результатом этого расчета является налоговая ставка, выраженная в долларах стоимости собственности или «долларах за тысячу». Например: если облагаемая налогом стоимость в пределах города составляет 10 000 000 долларов, а в городе есть запрос на налоговый сбор в размере 100 000 долларов, налоговый сбор составляет 10 долларов за тысячу. - Налоги рассчитываются для индивидуальной собственности

Последним шагом является применение ставки налога, рассчитанной на третьем шаге, к индивидуальной собственности. Например, используя налоговый сбор в размере 10 долларов за тысячу из приведенного выше примера, налог на дом с налогооблагаемой стоимостью 200 000 долларов будет рассчитан как 10 х 200 долларов или налог в размере 2000 долларов.

Руководство по процессу подачи апелляции собственника

Как владелец недвижимости в Южной Дакоте, вы имеете право гарантировать, что ваша собственность оценивается не выше рыночной стоимости, а также оценивается справедливо по отношению к другой собственности.Изучите процесс обжалования вашей оценочной стоимости с помощью Руководства по подаче апелляции для владельцев недвижимости (PDF).

Отказ от налоговых ограничений

Налоговые округа (кроме школьных округов)

«Отказ» означает, что налогоплательщику нужно больше денег от налогов на имущество, чем разрешено ограничением. Ограничение позволяет налогоплательщику увеличивать свои налоговые требования по сравнению с предыдущим годом на индекс потребительских цен и рост. ИПЦ для налогов, подлежащих уплате в 2020 году, установлен на уровне 2.4.

ПОДРОБНЕЕ

Должностные лица округа

Узнайте, каковы роли людей, с которыми вы разговариваете, когда у вас возникают вопросы по налогу на имущество.

Директор по выравниванию

Окружной директор по выравниванию несет ответственность за то, чтобы вся собственность в округе была включена в налоговый список. Они также несут ответственность за то, чтобы все эти объекты оценивались одинаково и единообразно.

Контакты округа

Аудитор округа

Аудитор определяет размер налоговых сборов для всех допустимых налоговых субъектов в округе и обеспечивает соответствие суммы полученных налогов законам штата.Кроме того, ревизор графства выполняет функции клерка Комиссии графства и ведет записи и хранит протоколы заседаний Комиссии.

Контакты округа

Казначей графства

Казначей отвечает за сбор всех налогов на недвижимость для округа, городов, школьных округов и любого другого политического округа, уполномоченного взимать налоги на недвижимость.

Контакты округа

Публикации и ресурсы по налогу на имущество

Узнайте, как подать апелляцию на оценку вашей собственности, загрузив Руководство по процессу подачи апелляции для владельца собственности (PDF) и другие ресурсы:

Налог на имущество

Обзор

Налоговое управление не взимает налог на имущество.Оценщики имущества графства оценивают недвижимость для целей оценки и начисляют налог на материальное личное имущество, используемое или удерживаемое для использования в бизнесе. Уездная комиссия и городские органы управления устанавливают ставки местного налога на имущество. Налоги на имущество собирают окружные попечители и городские служащие.

Государственный совет по вопросам равноправия устанавливает правила и процедуры для местных оценщиков собственности и рассматривает апелляции по вопросам собственности за пределами округа. Отдел оценки имущества, подразделение финансового контролера, контролирует работу оценщиков для обеспечения соблюдения надлежащих процедур, оказывает техническую помощь во время программ переоценки и предоставляет руководства и образовательные программы для использования оценщиками.

Для получения дополнительной информации свяжитесь с местным оценщиком имущества или посетите контролера штата Теннесси Отдела оценки имущества Казначейства.

Расчет налога на имущество

Чтобы рассчитать налог на недвижимость, умножьте оценочную стоимость на коэффициент оценки для классификации собственности. Затем умножьте произведение на налоговую ставку.

Недвижимость классифицируется в зависимости от того, как она используется. Установленные законом проценты оценки применяются к оцененной стоимости имущества.Нормы оценки для разных классов имущества устанавливаются законом.

Ставки налога

Ставки налога на имущество устанавливаются уездной комиссией и муниципальными властями. Налоговые ставки зависят от услуг, предоставляемых местным правительством, и стоимости налоговой базы округа. Для получения более подробной информации о ставках налога на недвижимость свяжитесь с местным правительством.

Подать и заплатить

Чиновники местного самоуправления собирают налог на имущество.Контроллер штата Теннесси на веб-странице оценки собственности казначейства предоставляет график оценки, который включает крайние сроки, связанные с подачей и уплатой налогов на имущество.

Определение вычета налога на имущество

Что такое вычет налога на имущество?

Государственные и местные налоги на имущество обычно могут быть вычтены из федеральных подоходных налогов владельцев собственности. Налоги на недвижимость, подлежащие вычету, включают любые государственные, местные или иностранные налоги, взимаемые для общего общественного благосостояния.Они не включают налоги, взимаемые за ремонт дома или за такие услуги, как вывоз мусора.

Как указано ниже, Закон о сокращении налогов и занятости (TCJA) ограничил вычет налога на имущество, наряду с другими государственными и местными налогами, начиная с налогов 2018 года. Закон ограничил вычет по государственным и местным налогам, включая налоги на имущество, на уровне 10 000 долларов (5 000 долларов при раздельном оформлении брака). Раньше на вычеты не было ограничений.

Ключевые выводы

- Государственные и местные органы власти ежегодно начисляют налоги на недвижимость в зависимости от ее стоимости.

- Владелец собственности может требовать налогового вычета по некоторым или всем налогам, уплаченным с этой собственности, при условии, что она предназначена для личного использования и владелец перечисляет вычеты в федеральной налоговой декларации.

- Налоги, уплаченные за аренду или коммерческую недвижимость, а также недвижимость, не принадлежащую налогоплательщику, не могут быть вычтены.

- Начиная с 2018 года, вычет по государственным и местным налогам, включая налоги на имущество, был ограничен в общей сложности 10 000 долларов США (5 000 долларов США при раздельной регистрации брака).

Общие сведения о вычете налога на имущество

Владелец собственности должен платить налоги, начисляемые ежегодно государством и / или местным правительством, на стоимость собственности.Владелец собственности может требовать налогового вычета по некоторым или всем уплаченным налогам на имущество, если он использует собственность в личных целях, и перечисляет вычеты в своей федеральной налоговой декларации.

Налоги на недвижимость, которые могут быть вычтены, включают налоги, уплачиваемые при закрытии при покупке или продаже дома, и налоги, уплачиваемые налоговому инспектору округа или города на оценочную стоимость личного имущества. Согласно данным налоговой службы (IRS), личное имущество может включать в себя главный дом налогоплательщика, загородный дом, землю или иностранную собственность.Взаимодействие с другими людьми

Особые соображения

Налоги, уплаченные за аренду или коммерческую недвижимость, а также недвижимость, не принадлежащую налогоплательщику, не могут быть вычтены. Кроме того, покупатель жилья, который уплачивает продавцу просроченные налоги за предыдущий год на момент закрытия продажи, не может вычесть эти налоговые платежи из своей налоговой декларации. Вместо этого этот просроченный налоговый платеж рассматривается как часть стоимости покупки дома.

Кроме того, в налоговую накладную собственника недвижимости включены различные статьи, которые не могут быть вычтены для целей налогообложения.Некоторые из этих статей включают платежи за улучшение местного жилого района, например тротуаров, и плату за оказание услуг, например вывоз мусора. Чтобы понять, какая часть налоговой накладной подлежит вычету, обратитесь к форме 1098, которую банк или кредитор сообщает в IRS и отправляет владельцу собственности.

Налоговые вычеты Vs. Налоговые льготы

Как подать заявление о вычете налога на имущество

Чтобы подать заявку на вычет налога на имущество, налог должен применяться только к стоимости личного имущества, находящегося в собственности, и взиматься ежегодно, независимо от того, когда правительство взимает его с вас.Следовательно, если государственный налог взимался только во время покупки недвижимости, то он не соответствует определению IRS вычитаемого налога на личную собственность.

Как указывалось ранее, налог на недвижимость может быть удержан только в том случае, если владелец решит перечислить вычеты. Для налогоплательщика имеет смысл детализировать вычеты, если сумма всех их допустимых детализированных расходов больше, чем стандартный вычет, разрешенный в данном налоговом году.

Плюсы и минусы удержания налога на имущество

Время от времени говорят об отмене вычета по налогу на имущество.Одним из аргументов в пользу этого является то, что вычет — наряду с федеральным вычетом процентов по ипотеке — дискриминирует арендаторов и побуждает людей брать на себя больше долгов. Сторонники сохранения вычета по налогу на недвижимость говорят, что это способствует развитию домовладения.

Закон о сокращении налогов и занятости (TCJA) от 2017 года ограничивал вычет по государственным и местным налогам, включая налоги на имущество, в общей сложности в размере 10 000 долларов США (5 000 долларов США при раздельной подаче документов в браке), начиная с 2018 года. Раньше не было ограничений на вычеты. .

Кроме того, согласно новому закону, домовладельцы, вычитающие проценты по ипотеке, ограничены суммой, которую они платят по долгу на сумму 750 000 долларов, по сравнению с 1 миллионом долларов. Проценты на дома, купленные 15 декабря 2017 г. или ранее, начисляются по прежней ставке.

Поскольку в 2018 году стандартный вычет удвоился, ожидается, что меньше домовладельцев будут перечислять свои вычеты. Таким образом, меньшее количество собственников будет требовать удержания налога на имущество.

Стандартный вычет пересматривается каждый год.В 2020 налоговом году стандартный вычет для пар, подающих совместную декларацию, составляет 24 800 долларов США. Вычет для одиночных подателей составляет 12 400 долларов. В 2021 налоговом году стандартный вычет для пар составляет 25 100 долларов. Вычет для одиночных подателей составляет 12 550 долларов.

Удержание налога на имущество физических лиц в 2020 налоговом году

Налог на личное имущество взимается государственными или местными налоговыми органами в зависимости от стоимости соответствующего объекта недвижимости. Налог взимается с движимого имущества, такого как автомобили или лодки, и взимается ежегодно.Его также называют адвалорным налогом .

Физические лица могут вычесть налоги на личную собственность, уплаченные в течение года, в виде детализированного вычета в Приложении А своих федеральных налоговых деклараций, по крайней мере, до определенного момента. Этот вычет был неограниченным до тех пор, пока Закон о сокращении налогов и занятости (TCJA) не установил годовой лимит в размере 10 000 долларов в налоговом году 2018. Налогоплательщики, состоящие в браке, которые подают отдельные декларации, ограничены до 5 000 долларов за налоговую декларацию (всего 10 000 долларов).

Ограничение применяется ко всем государственным и местным налогам, включая налог на недвижимость и налог на прибыль, включительно.Это не предел в 10 000 долларов для каждого.

Какие налоги на недвижимость принимаются?

Налоговый кодекс довольно просто определяет налог на имущество физических лиц. Ежегодно взимается с определенных объектов собственности. В нормативных актах Казначейства США изложены три критерия для вычета налога на имущество физических лиц:

- Налог должен представлять собой налог ad valorem , основанный на стоимости собственности.

- Он должен вводиться ежегодно.

- Должен быть наложен на личное имущество.

IRS определяет личную собственность как «движимую», а не недвижимость. Примеры включают самолеты, лодки, дома на колесах и мотоциклы.

Этот налог не подлежит вычету, поскольку он не соответствует критерию «ежегодно взимаемым», если с вас взимается только один раз при покупке недвижимости.

Требование вычета

Чтобы подать заявку на вычет налогов на личную собственность, необходимо внести в нее подробные сведения. Это означает отказ от стандартного вычета для вашего статуса подачи, а стандартные вычеты довольно значительны с 2020 налогового года.Отчет, который вы подадите в 2021 году, будет включать следующие стандартные вычеты в зависимости от статуса подачи:

- 12 400 долл. США для налогоплательщиков и состоящих в браке лиц, подающих отдельные декларации

- 18 650 долларов США для тех, кто считается главой семьи

- 24 800 долларов США для налогоплательщиков, состоящих в браке и подающих совместные декларации.

Вы не можете требовать стандартного вычета для вашего статуса подачи и требовать детализированных вычетов, поэтому имеет смысл требовать вычеты по налогу на имущество только в том случае, если общая сумма всех ваших детализированных вычетов за год превышает сумму вашего стандартного вычета.

Сборы за регистрацию транспортных средств

Сборы за регистрацию транспортного средства иногда частично основываются на стоимости собственности, а частично — на других факторах. Только та часть, которая основана на стоимости имущества, может быть вычтена для налоговых целей.

IRS указывает, что регистрационный сбор может считаться налогом на личную собственность, если он хотя бы частично основан на стоимости транспортного средства, хотя весь сбор может не подлежать вычету.

Налог на личную собственность на торговое оборудование

Налог на имущество физических лиц, уплаченный за оборудование, используемое в торговле или бизнесе, может быть вычтен как коммерческие расходы.Индивидуальные предприниматели могут вычесть эти налоги в Приложении C. Деловая часть вычитается как коммерческие расходы, а оставшаяся часть — как личный вычет, когда собственность частично используется для бизнеса, а частично — в личных целях.

Хранение хороших записей

Сохраните все документы, в которых указана сумма налога на имущество физических лиц, уплаченного вами в течение года. Это может быть ежегодная справка о регистрации транспортного средства, в которой указывается, какая часть регистрационного сбора подлежит вычету в качестве налога на имущество физических лиц.

Эффект альтернативного минимального налога

Вычет по налогу на имущество физических лиц — это корректировка для расчета альтернативного минимального налога (AMT). Налоги на личное имущество вычитаются при расчете обычного федерального подоходного налога, но они не вычитаются при расчете AMT.

Вы, вероятно, несете ответственность за AMT, если заработаете больше, чем суммы освобождения в 2020 году:

- 72 900 долларов, и вы плательщик единого налога

- 113 400 долларов, если вы состоите в браке и подаете совместную декларацию

- 56 700 долларов США, если вы состоите в браке и подаете отдельную декларацию

Налогоплательщики, затронутые AMT, получат незначительное сокращение своих федеральных налоговых обязательств или не получат никакого сокращения их налоговых обязательств, требуя вычета по налогу на личное имущество.

Государственные законы могут меняться

Каждый штат устанавливает свои собственные ставки и правила оценки налога на имущество физических лиц, и они могут значительно отличаться от одной юрисдикции к другой. Местные органы власти также иногда устанавливают собственные налоги. Однако правила IRS по федеральному режиму этих налогов применяются ко всем.

Налог на недвижимое имущество | Округ Йорк, VA

Налоги на личную собственность уплачиваются каждые полгода 25 июня и 5 декабря. Счета за доплаты подлежат оплате в течение 30 дней с даты выставления счета.Просмотр важных дат для текущих дополнений и сроков.Способы оплаты

Ставка налога

Ставка налога на личную собственность на 2020 год составляет 4 доллара за 100 долларов оценочной стоимости. Ставка ежегодно устанавливается Наблюдательным советом графства Йорк в мае месяце. Налог рассчитывается комиссаром по доходам и взимается казначеем.

Пропорциональный налог

Если вы покупаете или продаете транспортное средство в течение года, оно будет облагаться пропорциональным налогом. Если вы переезжаете в графство Йорк или выезжаете из него, ваш автомобиль может облагаться пропорциональным налогом.Комиссар по доходам должен быть уведомлен о любых изменениях статуса.

Льгота по налогу на недвижимое имущество

Сумма освобождения от налога на автомобили (личный автомобиль, мотоцикл, пикап или грузовой автомобиль с зарегистрированной полной массой менее 7501 фунта) рассчитывается на основе общей суммы долларов Содружества, деленной на общую сумму налога на все подходящие транспортные средства в округе Йорк. Постановление округа Йорк 05–28 выделяет это пособие на первые 20 000 долларов США. Налоговые льготы 2020 года составят 52%.

Посетите страницу освобождения от уплаты налога на имущество физических лиц или страницу регистрации транспортного средства для получения дополнительной информации.

Штрафы

Штраф составляет 2% при оплате в течение месяца.

.jpeg)