Сбербанк снизил ставку по ипотеке с господдержкой до 0,1%

На официальном сайте Федеральной налоговой службы России опубликовано письмо от 21.05.2021 №БС-4-21/7027@.

Фото: www.3-ndflka.ru

В письме рассмотрен вопрос отнесения объекта налогообложения к недвижимому или движимому имуществу в целях администрирования налога на имущество организации.

При подготовке своей позиции налоговый орган ссылается на определение Судебной коллегии по экономическим спорам Верховного Суда РФ от 17.05.2021 №308-ЭС20-23222.

В суде рассматривался спор по начислению налога на имущество на оборудование (распределительно-трансформаторной подстанции), предназначенного для обслуживания гостиницы.

Верховный Суд указал, что при разграничении движимых и недвижимых объектов для уплаты налога на имущество организаций нужно исходить из того, к какому разделу ОКОФ относится объект.

Суд указал, что сами по себе критерии прочной связи вещи с землей и наличие либо отсутствие сведений объекте в ЕГРН не являются основаниями для начисления уплаты налога на имущество организаций.

Фото: www.instagram.com

Критерии прочной связи вещи с землей и невозможность раздела вещи в натуре без разрушения не позволяют разграничить инвестиции в обновление производственного оборудования и создание некапитальных сооружений от инвестиций в создание (улучшение) объектов недвижимости — зданий и капитальных сооружений.

Наличие (отсутствие) сведений об объекте основных средств в ЕГРН не может использоваться в качестве безусловного критерия для оценки правомерности применения льготы, поскольку государственная регистрация права на вещь устанавливается в целях обеспечения стабильности гражданского оборота и не является обязательным условием для признания ее объектом недвижимости.

Фото: www.barcelonaimmo.com

С учетом изложенного Верховный Суд решил, что если организация приобрела машины и оборудование как движимое имущество и поставила их на учет как отдельные инвентарные объекты, не в качестве составных частей капитальных сооружений и зданий, то стоимость энергоустановки в налоговую базу для исчисления налога на имущество организаций не включается.

Налоговый орган рекомендовал довести информацию до сведения должностных лиц, осуществляющих мероприятия налогового контроля, касающиеся исчисления налога на имущество организаций, а также рассматривающих налоговые споры.

Другие публикации по теме:

Расходы на проведение работ по переносу магистральных линейных объектов будут учитываться как ремонтные работы

Новый «сотый» закон упрощает получение налоговых вычетов на приобретение жилья и погашение процентов по ипотеке

ФНС разъяснила применение НДС при выносе сетей

Как изменились правила финансирования строительства с использованием облигаций

На заметку застройщикам: позиции высших судов по вопросам налогообложения имущественными налогами за 2020 год

Конституционный Суд: законодательство не предусматривает корректировку земельного налога за предыдущие периоды вследствие изменения ВРИ

Верховный Суд: льготная налоговая ставка не применяется, если предназначенный для ИЖС участок используется в предпринимательской деятельности

Сбербанк снизил ставки на рефинансирование ипотеки :: Деньги :: РБК Недвижимость

Теперь рефинансировать ипотеку другого банка можно по ставке от 8,5% годовых

Сбербанк снизил ставки на рефинансирование жилищных кредитов других банков на 0,5 п.

Рефинансировать ипотечный кредит по сниженной ставке можно онлайн на DomClick.ru. Также Сбербанк в рамках программы предлагает рефинансировать и потребительские кредиты других кредитных организаций.

Банкиры прогнозируют, что 2020 год станет годом рефинансирования. Сегодня на рынке снижаются ставки по кредитам, а рефинансирование ипотеки позволяет существенно сэкономить на ежемесячных платежам, снизить сумму переплаты по кредиту или уменьшить срок займа.

При рефинансировании кредитов рекомендуется

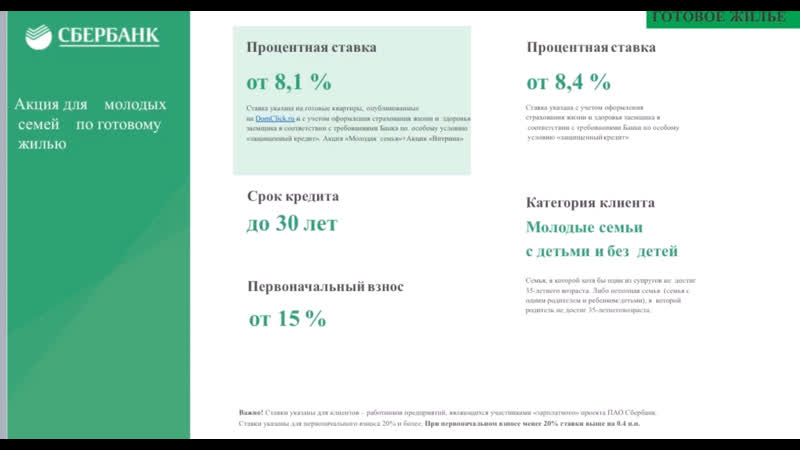

В начале мая Сбербанк снизил ставки по ипотеке в среднем на 0,5 п.п. Таким образом, средние ставки на покупку жилья на первичном рынке составили от 6,2% в рамках спецпрограммы от застройщиков и от 8,1% на вторичном рынке.

Сергей Велесевич

Сбербанк вновь снижает ставки по ипотеке

Сбербанк снижает ставки по ипотеке по заявкам, поданным с 1 октября 2019 года, на 0,3 п.п. — на готовое и строящееся жилье, загородную недвижимость, строительство жилого дома, покупку гаража и машино-места, нецелевой кредит под залог недвижимости, сообщила пресс-служба кредитной организации.

«Снижение ставок по заявкам, поданным с 01. 10.2019 (кроме продукта »Военная ипотека» и Программы государственной поддержки для семей с детьми) составит 0,3 п.п. на готовое и строящееся жилье, загородную недвижимость, строительство жилого дома, покупку гаража и машино-места, нецелевой кредит под залог недвижимости», — говорится в сообщении.

10.2019 (кроме продукта »Военная ипотека» и Программы государственной поддержки для семей с детьми) составит 0,3 п.п. на готовое и строящееся жилье, загородную недвижимость, строительство жилого дома, покупку гаража и машино-места, нецелевой кредит под залог недвижимости», — говорится в сообщении.

Банк отмечает, что теперь приобрести квартиры в новостройке в ипотеку можно по ставке от 7,3% годовых, а квартиру на вторичном рынке — от 8,8%. Кроме того, клиентам других банков доступно рефинансирование ипотеки по ставке от 9,5%.

Сбербанк также сообщил, что снижение процентных ставок на рефинансирование ипотечных кредитов других банков составило 0,6%.

Минимальная ставка на приобретение готового жилья в ипотеку составит 8,8% годовых с учетом дисконта для зарплатных клиентов Сбербанка, участия в акциях «Молодая семья» и «Скидка 0,3% на ДомКлик», указывается в сообщении. Минимальная ставка на покупку квартиры в новостройке в рамках программы субсидирования с застройщиками для зарплатных клиентов банка составит 7,3%.

Ранее Сбербанк снизил с 6 августа на 0,5 п.п. ставки по кредитам на готовое и строящееся жилье, загородную недвижимость, строительство дома, покупку гаража и машино-места, рефинансирование кредитов других банков, а также по нецелевому кредиту под залог недвижимости на 0,5 п. п. В результате приобрести квартиры в новостройке в ипотеку можно по ставке от 7,6% годовых, а квартиру на вторичном рынке — от 9,1%, отмечал банк.

Кроме того, с 12 августа Сбербанк снизил ставки по ипотеке на 1 п.п. до 5% годовых в рамках льготной программы жилищного кредитования для многодетных семей, а 19 августа банк объявил о снижении процентных ставок по ипотечным кредитам для военнослужащих на 0,3 п.п.

Прибыль Сбербанка в России в 2020 году составила 10 млрд долларов

Сбербанк — крупнейший банк и самая дорогая компания России — в 2020 году получил прибыль более 10 миллиардов долларов, несмотря на экономические последствия пандемии коронавируса.

Чистая прибыль кредитора за год составила 782 миллиарда рублей (10,1 миллиарда долларов), что на 7,7% меньше, чем в 2019 году, сообщил Сбербанк в годовых финансовых результатах, опубликованных в пятницу утром.

Результаты свидетельствуют о значительном улучшении ситуации в контролируемом государством Сбербанке — самой дорогой листинговой компании России с рыночной капитализацией около 88 миллиардов долларов.Прибыль упала на целых 85% прошлой весной, когда Россия ввела шестинедельный карантин в попытке остановить распространение вируса.

Тем не менее пандемия вынудила Сбербанк отложить предыдущую цель по достижению одного триллиона рублей (13,6 миллиарда долларов) прибыли за год.

Банковский сектор России также столкнулся с серьезными проблемами, связанными с резким обесцениванием рубля, ростом безработицы, в результате которого Сбербанк увеличил свои резервы на покрытие убытков в восемь раз в разгар экономического кризиса, а также снижением процентных ставок до самого низкого уровня за всю историю.Низкие процентные ставки обычно являются плохими новостями для банков, поскольку они сокращают их чистую процентную маржу — разницу между доходами от процентов, взимаемых по ссудам, и той, которая выплачивается по депозитам.

Необходимость увеличения резервов «оказала существенное влияние на финансовые результаты банка», — заявил представитель Сбербанка во время телефонной конференции с инвесторами в пятницу, цитируемой деловым сайтом РБК.

По данным Sova Capital, доля просроченных кредитов выросла почти вдвое по сравнению с прошлым годом, хотя все еще остается управляемой 3.2% от общего кредитного портфеля банка. Банк создал резервы под ожидаемые списания в размере 6,6% от всех кредитов.

«Но, учитывая наши результаты в первом полугодии, то, как мы смогли восстановиться и в конечном итоге показать рентабельность капитала (ROE) в размере 16,5% за такой год, заслуживает особого внимания», — добавили они. Рентабельность собственного капитала рассматривается как ключевой показатель успеха банка — показатель его способности генерировать прибыль и доход для акционеров.

Оборот Сбербанка в декабре быстро ускорился: чистая прибыль выросла на 12% по сравнению с тем же месяцем 2019 года, говорится в сообщении банка.

Этому способствовала государственная поддержка финансового сектора, а также другие меры поддержки коронавируса, такие как субсидированные кредиты для бизнеса и дешевая ипотека для новых покупателей жилья. Ипотечный портфель Сбербанка, например, в прошлом году вырос более чем на пятую часть.

Андрей Михайлов, старший аналитик Sova Capital, сказал, что результаты Сбербанка к концу 2020 года были особенно впечатляющими и должны «снять некоторые опасения» по поводу того, как результаты деятельности банка сохранятся в 2021 году, поскольку влияние более низких процентных ставок, похоже, будет еще больше. съесть на прибыль.

Аналитик«Финам» Игорь Додонов сказал, что «Сбербанк должен стать одним из основных бенефициаров» ожидаемого восстановления экономики в этом году, сославшись на свое сильное финансовое положение и амбициозную технологическую трансформацию, к которой приступил кредитор.

Акции кредитора не изменились на пятничных торгах на фоне новостей, составив 284 рубля (3,87 доллара США) каждая на Московской бирже, но выросли более чем на 60% с минимумов, зафиксированных в марте 2020 года, до новых рекордных максимумов. На фоне предыдущих высоких прибылей и стремления правительства увеличить доходность государственного бюджета Сбербанк в прошлом году выплатил крупнейшие корпоративные дивиденды в России.Правительству России принадлежит контрольный пакет акций кредитора в размере 50% плюс одна акция.

На фоне предыдущих высоких прибылей и стремления правительства увеличить доходность государственного бюджета Сбербанк в прошлом году выплатил крупнейшие корпоративные дивиденды в России.Правительству России принадлежит контрольный пакет акций кредитора в размере 50% плюс одна акция.

Сильный капитал и стабильный баланс фондирования ожидаемое ухудшение кредитного портфеля

- Масштаб операций Сбербанка в сочетании с эффективным корпоративным управлением и консервативными процедурами управления рисками определяют его высокую прибыльность. Сбербанк демонстрирует положительные финансовые результаты, в том числе в периоды экономических потрясений, а высокая диверсификация бизнеса и процентная маржа обеспечивают устойчивый и органичный рост капитала.

- В 2020 году прибыль Сбербанка снизится из-за ухудшения экономической ситуации. Основными предпосылками станет кризис, связанный с распространением коронавируса и падением цен на нефть, что приведет к снижению экономической активности, спроса на кредиты и кредитоспособности заемщиков.

- Высокая капитализация и прибыльность операций должны смягчить влияние ожидаемого снижения качества активов и увеличения стоимости риска. Повышенная устойчивость к кредитным убыткам в прошлые годы (достаточность капитала, рассчитанная в соответствии со стандартами Базеля III, составляла 13,4% на конец 2019 года) и более высокое качество корпоративного и розничного портфелей по сравнению со средним уровнем в российской банковской системе гарантирует, что Сбербанк лучше приспособлен к негативным изменениям в экономике.

- Сбалансированный и стабильный профиль фондирования и значительный запас ликвидности способствуют устойчивому развитию Сбербанка. Снижение зависимости от рыночного фондирования приводит к низким рискам рефинансирования.Средства клиентов Сбербанка, являющиеся основным источником пассивов, хорошо диверсифицированы по структуре и срокам погашения. Ликвидные активы составляют 25% от общих активов.

- Критическое системное значение для финансовой системы России.

На долю Сбербанка приходится 23% всех средств российских корпоративных клиентов, а его доля на рынке депозитов физических лиц на конец 2019 года составляла 44%. Активная клиентская база Сбербанка в России превышает 95 миллионов физических лиц и 2,5 миллиона корпоративных клиентов.

На долю Сбербанка приходится 23% всех средств российских корпоративных клиентов, а его доля на рынке депозитов физических лиц на конец 2019 года составляла 44%. Активная клиентская база Сбербанка в России превышает 95 миллионов физических лиц и 2,5 миллиона корпоративных клиентов.

Группа Сбербанка

Сбербанк (далее — Сбербанк или Банк) — крупнейший банк в Российской Федерации, странах СНГ, Центральной и Восточной Европы.Банк осуществляет свою деятельность в основном в России, на которую приходится большая часть его операций и около 97% чистой операционной прибыли в 2019 году. Доля Банка в активах российской банковской системы составляет 30%, а также на его долю приходится около 35% чистой операционной прибыли. все кредиты, выданные в стране. Банк представлен 11 региональными банками, объединяющими 77 филиалов и более 14 000 офисов в 83 регионах России. Активная клиентская база Банка в России превышает 95 миллионов физических лиц и 2,5 миллиона корпоративных клиентов.

Зарубежная сеть Банка включает дочерние компании, представительства и филиалы в странах СНГ, Центральной и Восточной Европы, а также в Швейцарии, Индии, Китае, Германии и других странах. В июле 2019 года Сбербанк закрыл продажу турецкого банка DenizBank A. S.

.Компании Сбербанка включают страховые, лизинговые, брокерские, дилинговые компании, микрофинансирование, инвестиционную деятельность, а также частный пенсионный фонд, ряд ИТ-компаний и компаний других отраслей.

Банк имеет франшизу полного цикла, предоставляя все виды банковских услуг широкому кругу розничных и корпоративных клиентов.

До апреля 2020 года основным акционером Банка был Банк России, которому принадлежало 50% уставного капитала плюс одна голосующая акция. Эта доля была передана Правительству России в апреле 2020 года в рамках сделки по ее приобретению за счет средств Фонда национального благосостояния. По оценке Банка, это изменение не должно оказать существенного влияния на основной бизнес Группы или стратегические предпосылки для дальнейшего развития.

Текущая стратегия до 2020 года предполагает увеличение объемов бизнеса, рост прибыли и операционной эффективности, а также улучшение качества обслуживания клиентов для всех сегментов, в основном за счет развития ИТ-систем и интеграции в них основных продуктов Банка. Основные финансовые цели стратегии включают рост прибыльности и достаточности капитала, увеличение комиссионных доходов, сокращение операционных расходов и стоимости риска, а также ряд других целей.Банк реализует стратегию с опережением графика, но текущая экономическая ситуация может затруднить достижение определенных показателей к концу 2020 года, в частности целевых уровней прибыли и стоимости риска.

Доминирующее положение Сбербанка в российском банковском секторе способствует устойчивости его операций

Значительная диверсификация бизнеса Банка, а также его присутствие практически во всех регионах Российской Федерации и на международном рынке обеспечивают стабильность операционной прибыли Группы. Увеличение доходов от операций с банковскими картами и расчетно-кассового обслуживания, а также от небанковских и цифровых предприятий снижает концентрацию на процентных доходах за счет увеличения комиссионных доходов и повышает устойчивость Банка к колебаниям, связанным с рецессией.

Увеличение доходов от операций с банковскими картами и расчетно-кассового обслуживания, а также от небанковских и цифровых предприятий снижает концентрацию на процентных доходах за счет увеличения комиссионных доходов и повышает устойчивость Банка к колебаниям, связанным с рецессией.

Рисунок 1. Рост доли непроцентных доходов в структуре операционных доходов до резервов

Источники: отчетность Сбербанка по МСФО, АКРА

. Его доминирующее положение на российском банковском рынке позволяет Сбербанку устанавливать более благоприятные ценовые ориентиры для своих основных активных и пассивных операций.В 2019 году доля Сбербанка в общей прибыли российского банковского сектора снизилась примерно до 40% по сравнению с предыдущим годом, но АКРА ожидает роста этого показателя в 2020 году на фоне прогнозируемого общего снижения банковской прибыли. Высокая операционная эффективность Сбербанка обеспечивает стабильную рентабельность активов и капитала, которая превышает средние значения по российскому банковскому сектору.

Чистая прибыль Сбербанка от операционной деятельности выросла за последние пять лет. Однако в 2019 году это отразилось после того, как Группа зафиксировала убыток в размере 69 рублей.8 млрд от продажи DenizBank A. S., в основном за счет реклассификации курсовой разницы.

Рисунок 2. Чистая прибыль и рентабельность Сбербанка

Источник: Сбербанк

Сила своего бренда и репутация одного из самых надежных финансовых институтов в России позволяет Банку привлекать потребительские средства на более выгодных условиях по сравнению с другими участниками банковского рынка. Эти средства, представляющие наибольшую долю в пассивах Банка (около 56%), помогают поддерживать стабильно высокую чистую процентную маржу (NIM).По данным АКРА, чистая процентная маржа за 2019 год составила 5,3% при среднерыночном уровне около 4% за тот же период. Однако высокая конкуренция между банками за заемщиков в сочетании со снижением ключевой ставки Банка России оказала давление на чистую процентную маржу Сбербанка в 2018 и 2019 годах. Согласно АКРА, чистая процентная маржа банка продолжит снижаться в 2020 году с учетом вышеуказанных факторов и влияние экономического кризиса на процентные доходы.

Согласно АКРА, чистая процентная маржа банка продолжит снижаться в 2020 году с учетом вышеуказанных факторов и влияние экономического кризиса на процентные доходы.

Рисунок 3. Операционная маржа Сбербанка снижается

Источники: отчетность Сбербанка по МСФО, АКРА

.Повышение производительности и улучшение бизнес-процессов в сочетании со значительным увеличением доли клиентов, обслуживаемых в цифровом формате, обеспечивают Банку высокую операционную эффективность, несмотря на рост операционных расходов, которые в значительной степени связаны со стоимостью разработки ИТ-платформы.Отношение операционных расходов к операционным доходам (CIR) в 2019 году составило около 36%, как и в 2018 году. Это значение по-прежнему выше 30%, установленных в стратегии, и АКРА не ожидает его улучшения к концу 2020 года.

Повышенные риски окажут умеренное давление на максимальный показатель достаточности капитала, достигнутый Сбербанком

По мнению АКРА, текущие негативные тенденции в экономике окажут некоторое давление на капитал Сбербанка за счет снижения кредитного качества кредитного портфеля. Однако достаточность капитала Банка в 2020 году будет выше, чем в 2019 году. Базовый сценарий, учитывающий стресс-тестирование, предполагает, что прогнозируемая прибыль на 12-месячном горизонте достаточна для покрытия убытков по обесцененным активам. Это подтверждается высокой прибыльностью операций банка.

Однако достаточность капитала Банка в 2020 году будет выше, чем в 2019 году. Базовый сценарий, учитывающий стресс-тестирование, предполагает, что прогнозируемая прибыль на 12-месячном горизонте достаточна для покрытия убытков по обесцененным активам. Это подтверждается высокой прибыльностью операций банка.

Высокие операционные и финансовые результаты Банка в сочетании со сбалансированной политикой управления капиталом и склонностью к риску привели к стабильному генерированию капитала в последние годы.На рост показателя достаточности капитала первого уровня до 13,4% в 2019 году, рассчитанного по стандартам Базель III, также повлияла продажа DenizBank A. S. Группой Сбербанка. Данное событие привело к сокращению объема активов, взвешенных с учетом риска, и замедлило динамику их роста в 2019 году за счет органического развития Банка и изменения подходов к расчету достаточности капитала в части увеличения весовых коэффициентов риска по отдельным активам. Уровень финансового рычага Сбербанка также показал положительную динамику и составил 13. 7% на 1 января 2020 г.

7% на 1 января 2020 г.

Рисунок 4. Стабильный рост капитала и достаточности капитала

Источники: отчетность Сбербанка по МСФО

Политика Сбербанка предполагает увеличение суммы дивидендных выплат до 50% чистой прибыли Группы в соответствии с МСФО, если к 2020 году уровень достаточности основного капитала будет достигнут и сохранен на уровне не менее 12,5%. Наблюдательный совет банка рекомендовал направить 50% чистой прибыли на выплату дивидендов за 2019 год.

Значительный рост проблемных кредитов, особенно в сегменте потребительского кредитования

Ухудшение экономической ситуации из-за распространения коронавируса и падения цен на нефть негативно скажется на способности многих заемщиков российских банков обслуживать свои кредиты. АКРА ожидает значительного роста проблемной задолженности, в частности, в сегменте потребительского кредитования и кредитования малого и среднего бизнеса. Наши ожидания основаны на возможном значительном росте безработицы, падении доходов населения и малого бизнеса, а также увеличении долговой нагрузки этих групп заемщиков за последние несколько лет.

Активы Группы Сбербанк в 2019 году составили 29,96 трлн рублей, снизившись на 4% по сравнению с концом 2018 года из-за укрепления рубля и выбытия активов в связи с продажей DenizBank A.S. Кредитный портфель (за вычетом провизий) составил 68% активов, увеличившись на 4% в 2019 году. Размер потребительского кредитного портфеля за год вырос почти на 17%, а корпоративный кредитный портфель сократился на 3,2%. В 2019 году Банк увеличил долю розничных кредитов в своем портфеле с 32% до 36%.

Потребительские кредиты и кредитные карты продемонстрировали более высокий, чем ожидалось, рост розничного кредитного портфеля (около 25% за год) за счет более низких процентных ставок по кредитам и компенсации населением снижения реальных доходов населения. Учитывая повышенные риски и ужесточение нормативных требований, АКРА ожидает, что Банк существенно снизит ставки по кредитам в этом сегменте в 2020 году. По состоянию на конец 2019 года потребительские кредиты и кредитные карты составляли 16% кредитного портфеля Сбербанка.

Ипотечный портфель Сбербанка в 2019 году увеличился на 11%.Примечательно, что Сбербанк лидирует на российском банковском рынке в этой сфере, выдав более 50% кредитов по общему объему. Объем ипотечных кредитов, предоставленных Сбербанком, продолжит расти в 2020 году, хотя и в меньшей степени, чем в 2019 году.

Структура корпоративного кредитного портфеля Банка хорошо диверсифицирована по секторам, на долю крупнейшего из них приходится менее 8% всего портфеля.

Рисунок 5. Структура кредитного портфеля Сбербанка по отраслям

Источник: отчетность Сбербанка по МСФО

Уровень детализации кредитного портфеля Сбербанка достаточно высок в разрезе российской банковской системы: по состоянию на 31 декабря 2019 года доля 20 крупнейших групп связанных заемщиков составила 24.2% от кредитного портфеля. Кроме того, Сбербанк является лидером в сегменте кредитования малого и среднего бизнеса, на его долю приходится около 35% от общего объема кредитов, предоставленных российскими банками.

По мнению АКРА, наиболее вероятным сценарием на фоне ожидаемого снижения спроса на кредитные ресурсы в 2020 году будет отсутствие роста корпоративного кредитного портфеля Банка.

АКРА отмечает, что за последние четыре года наметилась тенденция к улучшению качества кредитного портфеля Сбербанка.В настоящее время для него характерен приемлемый уровень проблемной задолженности, при этом ссуды, классифицируемые как обесцененные в соответствии с МСФО, составляют 7,5% от общего ссудного портфеля в 2019 году. Покрытие обесцененных ссуд общей суммой провизий очень велико и превышает 89%, поскольку на конец 2019 года. По сравнению с прошлым годом этот показатель немного вырос.

Рисунок 6. Постепенное снижение доли проблемной [1] задолженности и достаточное покрытие резервами

1 По расчетам АКРА.

Источники: отчетность Сбербанка по МСФО, АКРА

Стоимость риска для кредитного портфеля Банка (включая переоценку кредитов, учитываемых на балансе по справедливой стоимости через прибыль или убыток) на 2019 год была ниже уровня, запланированного Банком, и составила около 70 базисных пунктов, что в значительной степени связано с восстановление резервов по реструктурированной задолженности одной компании-нерезидента. В 2020 году, по оценке АКРА, рост стоимости риска, вероятно, достигнет значений в диапазоне 200–250 б.п.

Портфель ценных бумаг составляет 14,6% активов Банка. Он почти полностью состоит из долговых ценных бумаг и используется в основном для управления ликвидностью. Около 12% портфеля учитывается по справедливой стоимости через прибыль или убыток. Большинство других ценных бумаг классифицируются как имеющие низкий или минимальный кредитный риск. На конец 2019 года ОФЗ занимали 44% портфеля.

АКРА положительно оценивает систему управления рисками Банка и консервативный подход к определению риск-аппетита, которые позволяют успешно проходить отрицательные фазы экономического цикла.

Сбалансированный профиль фондирования и достаточное покрытие потенциального оттока ликвидных активов

Обязательства Группы характеризуются высокой стабильностью и состоят в основном из средств физических лиц (56% обязательств) и корпоративных клиентов (29% обязательств), из которых 70% хранятся в виде срочных депозитов. АКРА оценивает диверсификацию структуры фондирования по клиентам как хорошую: на конец декабря 2019 года на 20 крупнейших групп кредиторов приходилось 14.9% от общих обязательств Банка. Около 3% пассивов — это средства, привлеченные путем выпуска долговых ценных бумаг, большинство из которых являются облигациями внутреннего рынка. АКРА не ожидает каких-либо существенных изменений в структуре источников фондирования Банка в период от 12 до 18 месяцев.

Активы и обязательства Сбербанка сбалансированы по срокам погашения. Кроме того, около четверти активов на балансе Банка являются наиболее ликвидными, что позволяет в достаточной степени покрывать обязательства на всех временных горизонтах.Сбербанк со значительным отрывом придерживается нормативных нормативов ликвидности. В частности, на конец 2019 года коэффициент краткосрочной ликвидности составил 133%, а коэффициент структурной ликвидности — 123%. При необходимости Сбербанк может получить доступ к значительным объемам государственного и рыночного рефинансирования.

Системно значимая роль Банка определяет высокую вероятность государственной поддержки

Высокая важность Сбербанка для стабильности российской экономики основана на его доминирующем положении во всех ключевых сегментах финансового рынка.Сбербанк является крупнейшим кредитором хозяйствующих субъектов и владеет наибольшей долей средств частных и корпоративных клиентов среди всех российских банков.

Теоретический дефолт Банка может привести к кризисным явлениям, происходящим в российской экономике, связанным с необходимостью компенсации клиентских средств, в том числе средств государственных компаний и бюджетов, нарушением цепочек транзакций (около 30% неплатежей). наличные платежи российских корпоративных клиентов осуществляются через Сбербанк) и по другим причинам.

В соответствии с методологией ЦБ РФ Сбербанк является системно значимой кредитной организацией, платежная система которой имеет общегосударственное и социальное значение. Принимая во внимание вышеизложенное, а также вероятность сохранения правительством Российской Федерации акционерного контроля над банком в долгосрочной перспективе, АКРА оценивает возможность государственной поддержки Сбербанка (при необходимости) как очень высокую.

Приложение

Таблица 1.Данные бухгалтерского баланса, млрд руб.

2015 | 2016 | 2017 | 2018 | 2019 | |

Активы | 27,335 | 25 369 | 27,112 | 31,198 | 29 959 |

Денежные средства и их эквиваленты | 2,334 | 2,561 | 2,329 | 2 099 | 2,083 |

Обязательные положения в центральных банках | 388 | 402 | 427 | 222 | 236 |

Оборотные ценные бумаги | – | – | – | – | – |

Финансовые активы, переоцененные по справедливой стоимости | 867 | 606 | 654 | – | – |

Ценные бумаги | – | – | – | 3,443 | 4 182 |

Дебиторская задолженность банков | 751 | 965 | 1,318 | 1,421 | 1,083 |

Кредиты и авансы клиентам | 18 728 | 17 361 | 18 488 | 19 585 | 20,364 |

Ценные бумаги, заложенные по договорам репо | 222 | 114 | 259 | 307 | 187 |

Ценные бумаги инвестиционного уровня, имеющиеся в наличии для продажи | 1,874 | 1,659 | 1,744 | – | – |

Ценные бумаги инвестиционного уровня, удерживаемые до погашения | 478 | 546 | 774 | – | – |

Требования по производным финансовым инструментам | – | – | – | 178 | 194 |

Отложенный налоговый актив | 17 | 14 | 16 | 15 | 15 |

Основные средства | 499 | 483 | 516 | 594 | 695 |

Активы выбывающих групп и внеоборотные активы, предназначенные для продажи | 213 | 6 | 11 | 2 570 | 11 |

Прочие финансовые активы | 965 | 653 | 577 | 765 | 909 |

Обязательства | 24 960 | 22 547 | 23 676 | 27 342 | 25 472 |

Банковские депозиты | 1,046 | 562 | 693 | 1,097 | 770 |

Депозиты физических лиц | 12 044 | 12 450 | 13 420 | 13 495 | 14 210 |

Депозиты юридических лиц | 7,755 | 6 235 | 6 394 | 7,402 | 7,365 |

Выпущенные долговые ценные бумаги | 1,379 | 1,161 | 935 | 844 | 730 |

Прочие займы | 398 | 261 | 247 | 57 | 25 |

Финансовые обязательства, переоцениваемые по справедливой стоимости через прибыль или убыток, за исключением выпущенных долговых ценных бумаг | 427 | 213 | 164 | 182 | 176 |

Отложенное налоговое обязательство | 132 | 55 | 28 | 33 | 30 |

Обязательства выбывающих групп | 186 | 1 | – | 2,235 | – |

Положения по страхованию и деятельности пенсионных фондов | – | 479 | 688 | – | – |

Прочие финансовые обязательства | 788 | 390 | 390 | 1,290 | 1,547 |

Субординированные займы | 807 | 740 | 716 | 707 | 620 |

Внутренние средства ( капитал ) | 2,375 | 2 822 | 3 436 | 3,856 | 4 487 |

Уставный капитал и оплаченный капитал | 320 | 320 | 320 | 320 | 320 |

Собственные акции, приобретенные у акционеров | (7) | (8) | (15) | (18) | (22) |

Фонд переоценки служебных помещений | 69 | 67 | 61 | – | – |

Фонд переоценки ценных бумаг инвестиционного уровня, имеющихся в наличии для продажи | (46) | 24 | 35 | – | – |

Курсовая разница | 101 | (20) | (26) | – | – |

Изменения в учете обязательств по пенсионным планам с фиксированными выплатами | (1) | (1) | (1) | – | – |

Прочие резервы | – | – | – | 130 | (11) |

Нераспределенная прибыль | 1 935 | 2 436 | 3 059 | 4 049 | 3 561 |

Неконтролирующая доля | 2 | 4 | 4 | 4 | 8 |

Источник: отчетность Сбербанка по МСФО

Таблица 2.Консолидированный отчет о прибылях и убытках, млрд руб.

2015 | 2016 | 2017 | 2018 | 2019 | |

Процентные доходы | 2,280 | 2399 | 2,131 | 2 188 | 2,396 |

Процентные расходы | (1292) | (1036) | (728) | (718) | (895) |

Чистый процентный доход | 988 | 1 , 363 | 1,349 | 1,397 | 1,416 |

Изменение резерва под обесценение | (475) | (342) | (264) | (97) | (93) |

Чистый процентный доход после резерва под обесценение | 513 | 1 , 020 | 1,085 | 1,300 | 1,323 |

Комиссионные доходы | 383 | 436 | 479 | 599 | 689 |

Комиссионные расходы | (65) | (87) | (102) | (160) | (191) |

Чистая операционная прибыль | 831 | 1 , 370 | 1,459 | 1,379 | 1821 |

Прочие доходы за вычетом расходов | 122 9589 | (14) | 64 | (34) 9589 | 43 |

Чистая прибыль (расходы) | 955 | 1,355 | 1,523 | 1,345 | 1864 |

Административные и прочие операционные расходы | (623) | (678) | (623) | (658) | (725) |

Прибыль (убыток) до налогообложения | 331 | 678 | 903 | 1,046 | 1,139 |

Расходы по налогу на прибыль | (108) | (136) | (188) | (215) | (224) |

Прибыль (убыток) после налогообложения | 223 | 542 | 749 | 831 | 845 [1] |

Прочий совокупный доход | 143 | (50) | 2 | (69) | 148 |

Совокупный доход за период | 366 | 492 | 751 | 762 | 993 |

2 В том числе убытки от прекращенной деятельности в сумме 69 руб.8 млрд.

Источник: отчетность Сбербанка по МСФО

Таблица 3. Основные финансовые показатели

2017 | 2018 | 2019 | |

Достаточность капитала | |||

АВТОМОБИЛЬ 1 уровня | 11.4% | 11,8% | 13,4% |

Прирост капитала, б.п. | 208 | 177 | 170 |

Коэффициент кредитного плеча по Базель III | 11.5% | 11,3% | 13,7% |

НИМ | 6,1% | 5,5% | 5,3% |

CIR | 34,7% | 35.2% | 35,8% |

ROA | 2,9% | 3,2% | 3,1% |

ROE | 24,2% | 23,1% | 20.5% |

Отношение проблемы к общей сумме кредитов | 8,5% | 8,0% | 7,5% |

Покрытие проблемных кредитов провизиями 3 | 83,1% | 88.7% | 89,4% |

Отношение 20 крупнейших групп связанных заемщиков к ссудному портфелю | 23,4% | 26,5% | 24,2% |

Динамика кредитного портфеля (до провизий) | 6.6% | 6,0% | 3,2% |

Отношение рыночного риска к капиталу первого уровня | 34,5% | 25,9% | 24,8% |

Доля средств клиентов в пассивах,% | 83.7% | 76,5% | 84,7% |

Средства 20 крупнейших групп кредиторов в совокупных обязательствах Банка | 11,9% | 15,8% | 14,9% |

Показатель краткосрочной ликвидности | 131% | 134.9% | 133,7% |

3 По расчетам АКРА.

Sberbank CZ |

04.10.2013

Подайте заявку на нашу беззаботную ипотеку или получите рефинансирование текущей ипотечной ссуды без проблем с нами, и владение собственным домом станет реальностью!

Подайте заявку на ипотечный кредит у нас и наслаждайтесь:

- Гарантированная процентная ставка 3.09% п. а.

- Комиссия за обработку в размере 1 CZK

- Комиссия за ведение ссудного счета 0 CZK

- FAIR Комиссия за обслуживание счета (опция START) CZK 0

Специальное предложение с комиссией за обработку 1 CZK распространяется на все продукты и параметры, включая американские ипотечные ссуды, 100% -ные ипотечные ссуды, ипотечные ссуды без подтверждения дохода, рефинансирование ипотечных кредитов и ипотечные ссуды на сумму более 7 миллионов CZK (не применимо к ипотечные кредиты со сроком аренды 1-2 года).

Консолидация безнадежных ссуд

Объедините свои кредиты в Sberbank CZ, обеспечьте новый консолидированный кредит недвижимостью, избавьтесь от ненужных комиссий и сократите свои платежи до одного доступного ежемесячного платежа.В Sberbank CZ вы можете консолидировать до шести кредитов (включая кредиты на вашу кредитную карту и / или овердрафт) или уменьшить ежемесячные платежи по американской ипотеке.

Консолидация беспроигрышной ссуды

- Ссудный счет и комиссия за обслуживание счета FAIR в размере 0 CZK

- Плата за обработку всего 1 CZK

- Гарантированная процентная ставка 4.99% п. а. (период связывания пять лет; доход зачисляется на счет FAIR)

СОВЕТ: Наслаждайтесь нашей уникальной комбинацией кредита со сроком погашения до 25 лет и суммой кредита 75% от LTV!

Выплачиваете ли вы свой американский ипотечный / потребительский кредит в течение 42/21 месяцев после заключения соответствующего контракта?

Отсутствие подтверждения консолидации ссуды на прибыль

- Ссудный счет и комиссия за обслуживание счета FAIR в размере 0 CZK

- Плата за обработку всего 1 CZK

- Гарантированная процентная ставка 5.79% п. а. (период связывания пять лет; доход зачисляется на счет FAIR)

СОВЕТ: Если вы должным образом выплачиваете свои ссуды и не имеете записи в (небанковских) регистрах, никакого дополнительного обеспечения не потребуется.

Вы ищете самую выгодную американскую ипотеку без документирования цели в Чехии?

Беспокойная американская ипотека

- Ссуды до 75% от LTV со сроком погашения до 25 лет

- Ссудный счет и комиссия за обслуживание счета FAIR в размере 0 CZK

- Плата за обработку всего 1 CZK

- Гарантированная процентная ставка 4.99% п. а. (период связывания пять лет; доход зачисляется на счет FAIR)

СОВЕТ: Параметры продукта и сборы распространяются также на граждан Европейского Союза и Российской Федерации, имеющих действующий вид на жительство.

Хотите ли вы подать заявление на получение американской ипотечной ссуды без доказательства вашего дохода и / или цели ссуды, и в то же время вам будут предложены прозрачные условия?

Без подтверждения дохода American Mortgage

- Ссуды до 50% от LTV со сроком погашения до 25 лет

- Ссудный счет и комиссия за обслуживание счета FAIR в размере 0 CZK

- Плата за обработку всего 1 CZK

- Гарантированная процентная ставка 6.79% п. а. (период связывания пять лет; доход зачисляется на счет FAIR)

Консолидация ссуд / ипотека в США (пример)

| Сумма кредита | 1 000 000 чешских крон |

|---|---|

| Срок привязки | 5 лет |

| Процентная ставка | 4,99% п. а. |

| Срок погашения | 25 лет |

| Ежемесячный платеж | 5,881 | чешских крон

| Общая сумма к оплате * | 1 764 152 чешских крон |

| АПРЕЛЬ | 5.1% п. а. |

| Комиссия за обработку | 1 | чешских крон

| Комиссия за обслуживание ссудного счета | крон 0 |

| Комиссия за обслуживание счета FAIR | крон 0 |

* Суммарные расходы, связанные с кредитованием, и понесенные клиентом расходы. В случае внесения предоплаты изменяется процентная ставка, кредит не используется сразу после заключения соответствующего кредитного договора и т. Д., совокупные затраты и расходы по кредиту будут ниже / выше.

Предложение действительно до 31 октября 2013 г.

ВАС ЗАИНТЕРЕСОВАНЫ НАШЕ ПРЕДЛОЖЕНИЕ?

Посетите любое отделение Sberbank CZ и узнайте больше.

СБЕРБАНК Сбербанк публикует основные финансовые показатели за 10 месяцев 2020 года (по РСБУ; неконсолидированные)

Сбербанк публикует основные финансовые показатели за 10 месяцев 2020 года (по РСБУ; неконсолидированные)

Цифры рассчитаны в соответствии с внутренней методикой Сбербанка.

Обращаем ваше внимание, что с 1 января 2020 года во внутреннюю методологию Сбербанка вступили в силу некоторые незначительные изменения. Поэтому цифры за 2019 год были пересчитаны, чтобы сделать их сопоставимыми.

9 ноября 2020 г.

Ключевые показатели за октябрь 2020 года:

- Банк получил 81,6 млрд рублей чистой прибыли, рентабельность собственного капитала составила 20,5%, а рентабельность активов — 3,0% в годовом исчислении за месяц.

- Портфель розничных кредитов вырос на 2,4%. Выдача розничных кредитов достигла рекордного уровня в 478 млрд рублей.

- Корпоративный кредитный портфель увеличился на 1,1% без учета валютной переоценки. Эта положительная динамика сохраняется с середины года.

- Банк выплатил дивиденды за 2019 год в размере 422 млрд руб.

Александра Бурико, финансовый директор, заявила:

«В октябре рост кредитного портфеля продолжился во всех сегментах, и производство ипотечных кредитов достигло нового рекорда — более 280 млрд руб., Или почти 20% от всех выдач с начала года. Положительная динамика потребительской активности при умеренном росте затрат и устойчивом качестве ссудный портфель привел к тому, что рентабельность собственного капитала превысила 20% за месяц и 16% с начала года.«

Комментарии за 10 мес. 2020 г .:

Чистый процентный доход увеличился на 14,2% по сравнению с 10 мес.2019 г. и составил 1187 млрд руб. Процентный доход набирал обороты с начала лета в связи с расширением кредитования. Этому также способствовала более низкая стоимость финансирования и сокращение ассигнований на страхование вкладов.

Чистый комиссионный доход увеличился на 9,1% до 411,4 млрд руб. За счет увеличения доходов от расчетных операций и восстановления оборачиваемости по банковским картам.Более быстрыми темпами росли доходы от клиентских операций на финансовых рынках, банковских гарантий и торгового финансирования.

Операционные расходы за 10 месяцев 2020 г. составили 495,6 млрд руб., Увеличившись на 4,0% г / г. Инфляция затрат сдерживалась программой повышения эффективности в связи с пандемией и выравниванием сопоставимой базы после индексации фонда заработной платы, проведенной в июле 2019 года. Соотношение затрат и доходов улучшилось за 10 месяцев 2020 года до 27,3% по сравнению с 31,9% годом ранее.

Общая сумма начислений за кредитный риск, включая переоценку по справедливой стоимости, составила 27 руб.8 млрд в октябре. За 10 месяцев 2020 года расходы по кредитному риску составили 527,8 млрд рублей против 99,5 млрд рублей годом ранее, что было связано с глобальным кризисом, связанным с COVID-19. Коэффициент покрытия ссуд остался неизменным и составил 2,2 раза просроченные ссуды.

Чистая прибыль до налогообложения за 10 месяцев 2020 года составила 792,4 млрд руб., Чистая прибыль — 641,1 млрд руб.

Совокупные активы увеличились на 0,8% до 32,5 трлн руб. За счет расширения ссудного портфеля и увеличения остатка портфеля ценных бумаг.

Банк выпустил 1 руб.1 трлн руб. Корпоративным клиентам в октябре и 10,6 трлн руб. За 10 месяцев 2020 г., что на 15% больше, чем год назад. Корпоративный кредитный портфель составил 15,5 трлн руб., Увеличившись за месяц на 1,1% без учета валютной переоценки.

Портфель розничных кредитов вырос за месяц на 194 млрд руб. Или 2,4% и на 1 ноября превысил 8,2 трлн руб. Рост произошел в основном за счет ипотеки, которая за месяц выросла на 3,5%.

Доля просроченной задолженности в общем ссудном портфеле изменилась незначительно с 3.От 25% до 3,24%.

Портфель ценных бумаг увеличился в октябре на 12,6% или на 0,5 трлн руб. За счет покупки ОФЗ. Одновременно произошел срок погашения облигаций Банка России. По состоянию на 1 ноября непогашенный остаток портфеля ценных бумаг составлял 4,9 трлн руб.

Клиентское фондирование осталось на уровне 22,8 трлн руб.: Объем розничного фондирования сократился на 0,5%, объем корпоративного фондирования увеличился на 0,4%.

В октябре Банк выпустил биржевые облигации на сумму 40 млрд руб. Со сроком обращения 3 года, 1 месяц и 5.Ставка купона 7%. Просроченный остаток биржевых облигаций превысил 500 млрд руб.

Core Tier 1, Tier 1 и общий капитал снизились на 423 млрд руб. В связи с выплатой дивидендов за 2019 год. Это снизило соответствующие коэффициенты достаточности капитала на 130 б.п. Прибыль этого года не включается в расчет основного капитала первого и второго уровней, который будет производиться при ежегодном аудите. Активы, взвешенные с учетом риска, снизились в октябре на 0,7% или 0,2 трлн руб.

Капитал, млрд руб. | 1 ноября’20 * | 1 окт.20 | 1 ноя’20 * / 1 окт.20 | 1 января’20 | 1 ноя’20 * / 1 января’20 | ||

Основной капитал первого уровня N1.1 | 3,586 | 4 009 | -10,5% | 3 300 | 8,7% | ||

Капитал 1 уровня N1.2 | 3,736 | 4 159 | -10.2% | 3 300 | 13,2% | ||

Общий капитал N1,0 | 4,537 | 4 873 | -6,9% | 4,568 | -0.7% | ||

Показатели достаточности капитала,% | |||||||

Основной капитал первого уровня N1.1, мин. 4,5% | 11.44% | 12,70% | — 1,3 п.п. | 10,51% | 0,93 п.п. | ||

Капитал 1 уровня N1.2, мин. 6,0% | 11,92% | 13,18% | — 1,3 п.п. | 10.51% | 1.41 п. | ||

Общий капитал N1,0, мин. 8,0% | 14,45% | 15,42% | -1,0 п.п. | 14,52% | -0,06 п.п. | ||

Активы, взвешенные с учетом риска, млрд руб. | 31 392 | 31 599 | -0.7% | 31 470 | -0,2% |

* предварительные расчеты

Финансовые показатели Сбербанка за 10 месяцев 2020 г. (по РСБУ, неконсолидированные)

Снижение комиссий по картам, система мгновенных платежей снижает прибыль Сбербанка, говорит генеральный директор

Потенциальное снижение комиссий за обработку платежей по картам, которое обсуждается в России, и запуск системы мгновенных платежей может стоить ПАО Сбербанк России около 3 евро. % до 4% прибыли при неблагоприятном сценарии, сообщило информационное агентство Prime.28.

Генеральный директор Сбербанка Герман Греф сказал, что ожидает меньших потенциальных убытков, поскольку кредитор — крупнейший в России — в настоящее время участвует в обсуждениях этих двух вопросов с центральным банком страны и надеется достичь компромисса в марте.

Президент России Владимир Путин недавно заявил, что сборы, взимаемые за обработку безналичных платежей и платежей по картам, слишком высоки, и попросил правительство и центральный банк выдвинуть до 30 апреля предложения о том, как снизить комиссию по таким платежам.Российские финансовые учреждения, Федеральная антимонопольная служба и центральный банк выступали против государственного регулирования сборов за обработку платежей по картам, хотя последний анализирует возможности для потенциального снижения межбанковских комиссий за платежи по картам в некоторых социально уязвимых сегментах экономия.

Центральный банк также участвует в разработке системы мгновенных платежей в России, и глава регулятора Эльвира Набиуллина заявила в январе, что системно важные кредиторы должны присоединиться к ней до конца 2019 года.Греф тогда сказал, что Сбербанк обсудит с регулятором вопрос об обязательном подключении к системе, но считает это «лишним шагом», поскольку в то же время разрабатывается аналогичная коммерческая система.

Prime также процитировал президента Сбербанка, который сказал, что акционерам банка следует ожидать щедрых дивидендов от чистой прибыли кредитора по МСФО за 2018 год, которая составила 831,7 млрд рублей. Решение о фактическом размере дивидендов за 2018 год будет принято в апреле.

Греф также сказал, что в 2020 году ипотечные ставки в России могут упасть до 8%, сообщает Ведомости . Путин недавно поручил правительству и центральному банку принять меры по снижению ставок по ипотеке до 8% годовых и сообщить о потенциальных планах к январю 2020 года.

В декабре 2018 года кредиторы предлагали ипотечные кредиты со средней процентной ставкой 9,55%. , при этом ставки снова выросли после достижения исторического минимума в 9,41% осенью 2018 года, сообщает Ведомости .

По состоянию на 28 февраля 1 доллар США был эквивалентен 65,86 российских рублей.

Специальное предложение по ипотеке продлено до конца февраля!

Уважаемые клиенты, мы рады сообщить вам, что Группа компаний Полис совместно с ОАО «Сбербанк России» продлили акцию с пониженной процентной ставкой до конца февраля!

По акции наши клиенты могут оформить ипотеку в Сбербанке с маркетинговой процентной ставкой 9.9% * годовых в счет скидки Застройщика. Предложение действительно до 28 февраля -го , 2015. За дополнительной информацией обращайтесь в Ипотечный департамент Группы Полис по телефону +7 (812) 642-55-22, доб. (138)

* «* 9,9% — сумма переплаты Клиентом, взявшего кредит в ОАО« Сбербанк России »(далее — Банк) на приобретение жилого помещения (без учета расходов на страхование жизни и здоровья клиента). Пользователь кредита по требованию Банка) в рамках специальной кампании для Девелоперов по продукту «Приобретение строящегося жилья» / «Приобретение готового жилья», если заявка на кредит подана в офисе продаж г. ООО «Полис Групп», а также в случае, если Застройщик предоставил скидку в размере 10% от стоимости жилого помещения для помещения, приобретенного на сумму кредита Банка, в случае предоставления кредита на срок 156 месяцев и в в случае первоначального взноса не менее 50%.В рамках предложения продается ограниченное количество квартир (данная процентная ставка может применяться для ЖК «Краски лета», блоки 1, 2, 5). Процентная ставка за использование кредита, указанная в Кредитном соглашении, заключенном на таких условиях, составляет 14,5% до и после государственной регистрации ипотеки.

Общие условия кредитных услуг, предоставляемых ОАО «Сбербанк России» по программам «Приобретение строящегося жилья» / «Приобретение готового жилья» в рамках специальной кампании для Девелоперов: акция продолжается с 1 декабря st , г. 2014 г., до 28 февраля -го , 2015 г., в случае подачи заявок на кредит по программам «Приобретение строящегося жилья» / «Приобретение готового жилья» в офисах продаж Партнеров Сбербанка с целью приобретения готового жилья. жилые помещения или строящиеся жилые помещения в новостройках.Список Партнеров Банка, принимающих участие в акции, размещен на Интернет-сайте Банка: //www.sberbank.ru/saintpetersburg/ru/person/promo/credits/131330/.

Процентная ставка до и после государственной регистрации ипотеки составляет от 14,5 до 15,5% годовых. Размер процентной ставки зависит от страховки жизни и здоровья Пользователя кредита и суммы кредита.

При страховании действует скидка 1% годовых к процентной ставке 15.5% годовых.

Валюта кредита — российские рубли. Минимальная сумма кредита 45 000 рублей. Максимальная сумма кредита не должна превышать наименьшую из предоставленных величин: 87% контрактной цены зачисляемого жилья или 87% оценочной стоимости зачисляемого или другого заложенного жилья.

Срок кредита от 12 месяцев до 30 лет (включительно). Залогом кредита является списание зачисленного жилья или другого объекта недвижимости. К дополнительным расходам относятся страхование и оценка приобретаемого объекта недвижимости, страхование жизни и здоровья Пользователя кредита по требованию Банка, а также расходы на аренду банковского сейфа (при необходимости).

Подробности по телефону 8 800 555 5550 или на сайте Банка //www.sberbank.ru/saintpetersburg/ru/person/promo/credits/131330/.

Сбербанк России, ОАО. Генеральная лицензия Банка России №1481 от 8 августа 2012 года. Приведенные в статье сведения не являются публичной офертой. Рекламное объявление».

Будьте осторожны с подарками от Сбербанка онлайн! Лето — прекрасное время для покупки квартиры в ипотеку от Сбербанка.

А кому сразу до 100000 в подарок на карту?

Акция «Золотое лето!»

Сбербанк совместно с Партнерами МТС Банк, Альфа-Банк, ВТБ24, Тинькофф, Русский Стандарт

передают постоянным клиентам на банковский счет до 100 000 рублей.

Поздравляем, вы счастливый гость !!!

Как настоящий Партизан, я не мог не «воспользоваться» таким щедрым предложением! Адрес сайта 37.230.116.223, ну никаких подозрений не вызвал, и я, конечно, нажал кнопку «Получить приз» …

На следующей странице щедрые дарители предложили ввести номер карты — это естественно, но им нужно знать, куда отправить добычу! Они даже уточнили размер остатка на карте. Их почему-то не устраивала честная сумма в 100 рублей, я соврал на 10 000 и не получилось !!!

Потом спросили еще код с обратной стороны карты — видимо так, чтобы он, наверное, пришел ко мне…

Все честно !!! Получил код на смс и сумму 9.600 … в пятницу вечером будет что накачать!))

А если серьезно — предупредить родных и близких об этом новом разводе — закладка с «долей» отображается в браузере довольно спокойно и не вызывает опасений — вполне может увлечь «призом» неопытных пользователей!

Кроме службы безопасности Сбербанка, кто еще должен их прослушивать?

Береги себя и пятницу !!!

PS: название акции, кстати, оказалось действительно Сбербанк, правда, дело обстоит совсем иначе… и только в Украине. Похоже, эти аффамстеры как раз оттуда, с …

Поэтому он снизил базовую ставку по ипотеке и запустил специальную летнюю акцию по покупке квартир в новостройках. Успейте оформить ипотеку в период действия акции Сбербанка «Лето» с 9 июня 2018 года по 31 августа 2018 года включительно и получите возможность воспользоваться ставкой 6,7% * годовых.Процентные ставки по кредиту действительны для зарплатных клиентов Сбербанка в рамках приобретения жилья на первичном рынке при условии наличия у заемщика страхования жизни и здоровья и отправки документов государству.регистрация DDU в электронном виде. Первоначальный взнос — от 15% от стоимости кредитованного жилого помещения. Максимум. сумма кредита не более 85% от стоимости кредитованного недвижимого имущества или иного недвижимого имущества, оформленного в качестве залога. Валюта — российские рубли. Ставка 9,1% годовых действует с 09.06.2018 по 31.12.2018 включительно. при минимальной сумме кредита — 300 тыс. руб. на срок от 12 до 360 месяцев включительно. Ставка 7,1% годовых действует по программе субсидирования для индивидуальных застройщиков с 06.09.2018 по 31.12.2018 включительно.при минимальной сумме кредита — 300 тыс. руб. на срок от 12 до 84 месяцев включительно с 06.09.2018 по 31.08.2018 включительно Акция «Лето»: Ставка 8,7% годовых действует от мин. сумма кредита — 3,8 млн руб. на срок от 12 до 360 месяцев включительно. Ставка 7,2% годовых действительна по программе субсидирования для индивидуальных застройщиков при мин. сумма кредита — 3,8 млн руб. на срок от 85 до 144 месяцев включительно. Ставка 6,7% годовых действительна по программе субсидирования индивидуальным застройщикам при мин.сумма кредита — 3,8 млн руб. на срок от 12 до 84 месяцев, в т.ч. Премии: + 1% — в случае отказа от страхования жизни и здоровья заемщика в соответствии с требованиями Банка; + 0,3% / + 0,8% — для клиентов, не получающих зарплату на карту или депозитный счет в Сбербанке / для клиентов, не предоставивших подтверждение дохода и трудоустройства в случае, когда приобретенная недвижимость построена с участием Кредит банка при условии первоначального взноса в размере 50%; + 0,1% — в случае отказа от «Службы электронной регистрации».Дополнительные расходы: страхование жизни и здоровья заемщика, страхование и оценка заложенного имущества (ставки зависят от индивидуальных особенностей заемщика), нотариальное заверение документов, отправка документов государству. регистрация DDU в электронном виде. Общая сумма кредита определяется индивидуально, исходя из оценки платежеспособности и залогового обеспечения заемщика. Банк вправе отказать в выдаче кредита без объяснения причин. Изменение условий — в одностороннем порядке.Список партнеров, участвующих в программе субсидирования, предлагающей специальные процентные ставки по ипотеке для новостроек. Подробная информация о Летней акции и условиях кредита -8 800 555 55 50 и 900 (для звонков с мобильных).

В период с 15 мая по 15 июля текущего года клиентов, получающих пенсии и пособия, Дальневосточный Сбербанк приглашает принять участие в акции «Встречайте лето с подарками».

Для этого необходимо оформить банковскую карту Сбербанк-Маэстро «Социальная» и совершить с ней любую операцию в период проведения акции.

Каждый участник получит гарантированный подарок. Раздача подарков начнется 29 мая в призовых центрах и продлится до конца акции.

Социальная карта Сбербанк-Маэстро — удобный способ получения пенсии.

« Приятно отметить, что все больше и больше наших покупателей, представителей старшего поколения, открывают для себя этот удобный и простой продукт.

На долю Сбербанка приходится 23% всех средств российских корпоративных клиентов, а его доля на рынке депозитов физических лиц на конец 2019 года составляла 44%. Активная клиентская база Сбербанка в России превышает 95 миллионов физических лиц и 2,5 миллиона корпоративных клиентов.

На долю Сбербанка приходится 23% всех средств российских корпоративных клиентов, а его доля на рынке депозитов физических лиц на конец 2019 года составляла 44%. Активная клиентская база Сбербанка в России превышает 95 миллионов физических лиц и 2,5 миллиона корпоративных клиентов.