Дарственная на дом и земельный участок – бесплатная консультация юриста в Москве

В просторечии так называют договор дарения. И дом, и земельный участок относятся к недвижимому имуществу, поэтому договор дарения или дарственная должны быть совершены только в письменной форме.

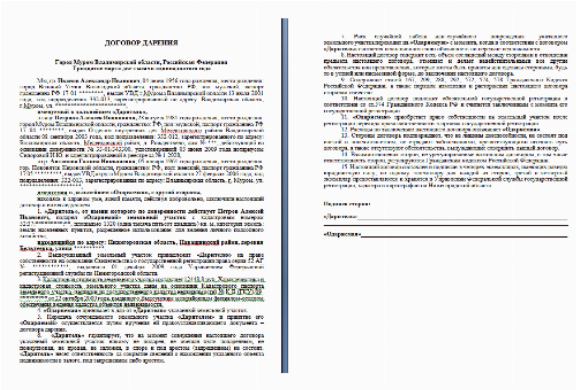

Содержание дарственной на дом и землюДом и земельный участок – это два разных объекта, и могут принадлежать разным людям. Например, дом принадлежит гражданину, а земля – государственная и на нее оформлено право аренды. В этом случае дарственную можно оформить только на дом, потому что земля – не принадлежит дарителю, он только пользуется ею на правах аренды. И подарить можно только право аренды, если арендный договор это позволяет, а не землю.

Но если и дом и земельный участок находятся в собственности гражданина, он может при дарении включить оба объекта в одну дарственную, то есть в один договор дарения.

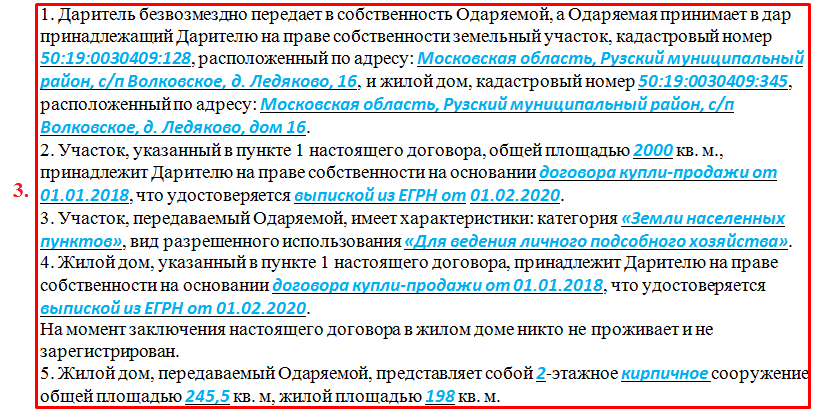

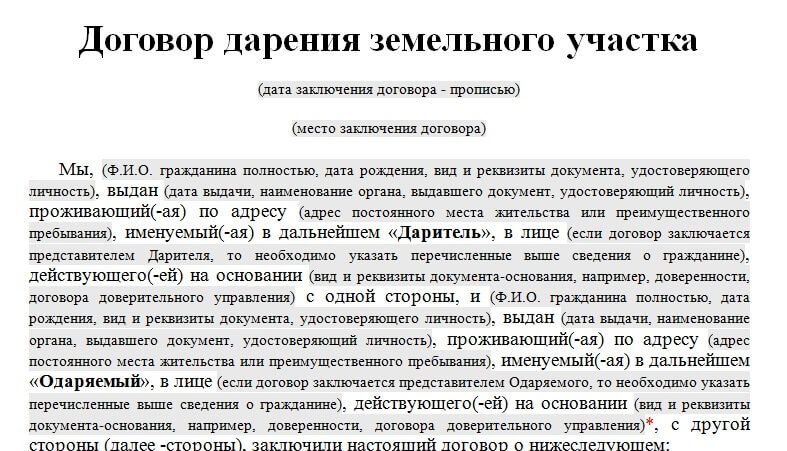

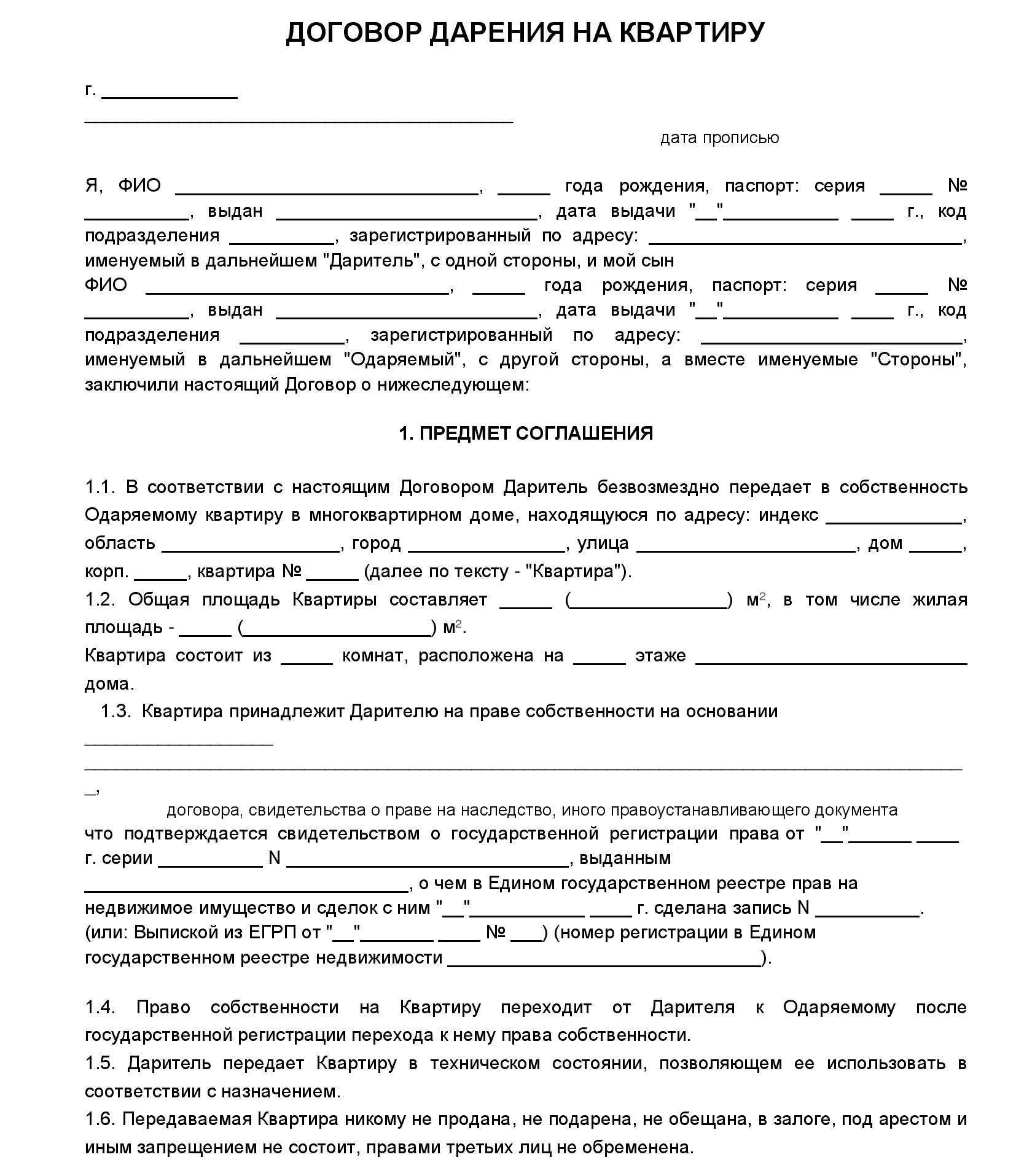

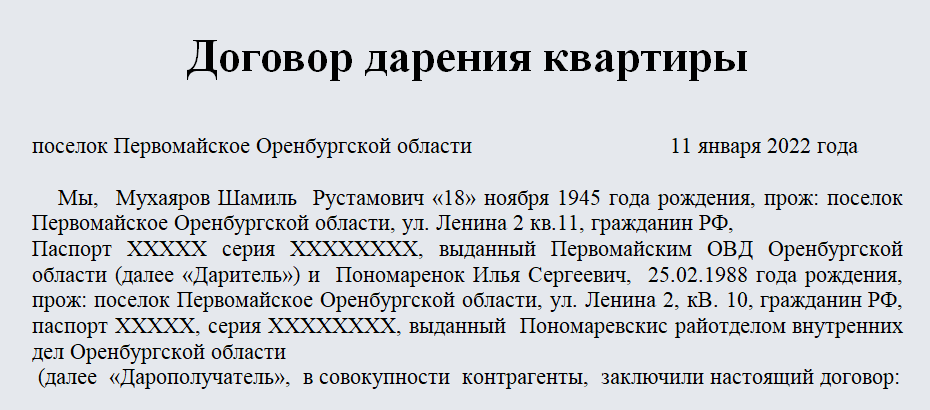

Договор дарения должен содержать заголовок, дату заключения, место заключения.

Следующий пункт – самый важный, в нем указывают предмет договора. То есть – что одна сторона (даритель) безвозмездно передает или обязуется передать другой стороне (одаряемому) вещь в собственность. И затем указывают, что это за вещь, например, дом, или одновременно дом и земельный участок. Необходимо точно описать юридические характеристики этого имущества, такие, как адрес местоположения, кадастровый номер, все то, что позволит индивидуально определить и дом, и земельный участок, в отличие от других домов и участков.

Дарственная на дом и земельный участок – безвозмездная сделка. Это значит, что нельзя указывать, что за такое дарение одаряемый отдаст дарителю деньги или вещь или будет оказывать услуги. Это называется встречное предоставление. При наличии встречного предоставления договор дарения признается притворной сделкой, что влечет ее недействительность.

Поэтому условий о расчетах и передаче денежных средств в дарственной быть не может, это безвозмездный договор.

Обещание дарения тоже должно быть совершено только в письменной форме, с указанием конкретного имущества, которое будет подарено. Но если после обещания имущественное положение дарителя существенно изменилось в плохую сторону, или одаряемый недостойно повел селя в отношении дарителя и членов его семьи, тогда дарственная может быть отменена, в той же форме, в какой была сделана, то есть письменно.

Но если после обещания имущественное положение дарителя существенно изменилось в плохую сторону, или одаряемый недостойно повел селя в отношении дарителя и членов его семьи, тогда дарственная может быть отменена, в той же форме, в какой была сделана, то есть письменно.

Дом и земельный участок – непростое имущество, управление им требует определенного опыта и хозяйственных хлопот. Поэтому одаряемый вправе отказаться от дара до его передачи, то есть, пока имущество фактически не передано. В этом случае договор дарения будет считаться расторгнутым, и имущество останется в собственности дарителя. Если же одаряемый откажется от дара после его передачи и регистрации перехода права, то это будет называться – отказ от имущества, и тогда дом и участок поступят в собственность муниципального образования, на территории которого расположены.

Исполнение дарственной подому и земельному участку

Передача недвижимого имущества осуществляется по акту приема-передачи, который подписывают обе стороны договора дарения. С этого момента риск гибели недвижимого имущества переходит к одаряемому. То есть, если дом сгорит, необходимо смотреть, случилось это до или после передачи по акту, кто понес риск гибели имущества, будет ли действовать договор страхования, к примеру, и т.д. Иногда передача недвижимого имущества сопровождается вручением символической вещи, например, ключей.

С этого момента риск гибели недвижимого имущества переходит к одаряемому. То есть, если дом сгорит, необходимо смотреть, случилось это до или после передачи по акту, кто понес риск гибели имущества, будет ли действовать договор страхования, к примеру, и т.д. Иногда передача недвижимого имущества сопровождается вручением символической вещи, например, ключей.

Нотариальное заверение дарственной на дом и землю не требуется, но по желанию сторон договор дарения можно совершить у нотариуса, с уплатой за нотариальное удостоверение сделки по тарифу.

При совершении дарственной происходит переход права собственности на имущество. Переход права на недвижимое имущество подлежит обязательной государственной регистрации. При этом на регистрацию должны явиться и даритель и одаряемый и подать совместное заявление. При этом в договоре дарения может быть отмечено, кто из них несет расходы на регистрацию.

Гражданский кодекс запрещает дарение в некоторых случаях, например, от имени малолетних и недееспособных.

Юристы компании «Правосфера» помогут Вам быстро и грамотно оформить дарственную (договор дарения) на дом и земельный участок и оказать помощь при регистрации перехода права!

Юрист компании «Правосфера» Ершова Е.С.

Договор дарения земельного участка: какие нюансы нужно знать — Рынок жилья

Дарение земельного участка – достаточно распространенная сделка, которая чаще всего заключается между близкими родственниками. Как правильно составить соответствующий договор, чтобы избежать проблем в будущем?

Чаще всего, по словам риэлторов, люди дарят садовые или дачные участки. Такие земельные наделы есть у многих петербургских семей. И часто возникает необходимость переоформить участок на детей или внуков, мужа или жену, иногда – брата, сестру.

По действующему законодательству все эти родственники считаются близкими. И для них удобно использовать такой формат сделки как дарение, потому что при этом они не платят никаких налогов (если же дарственная оформляется на дальнего родственника или вовсе чужого человека, последний должен будет заплатить подоходный налог в размере 13%).

Документальная основа

Для того чтобы подарить участок, необходимо подготовить пакет документов. В него входит, прежде всего, свидетельство о государственной регистрации права собственности на земельный участок. Некоторые граждане по-прежнему считают, что основным правоустанавливающим документом является книжка садовода. Но, как подчеркивает заместитель генерального директора АН «Итака» Маргарита Дагаева, на основании этого документа подарить участок невозможно. Максимум, что можно сделать, – оформить переуступку прав от одного члена товарищества к другому. Но в любом случае новоявленному садоводу нужно будет потом оформлять право собственности на землю, чтобы полноправно распоряжаться ею.

Второй важный документ – кадастровый паспорт земельного участка, в котором содержится его описание (границы, площадь), категория и вид разрешенного использования земли, кадастровая стоимость.

Сделка дарения земельного участка в целом очень похожа на дарение квартиры. Однако есть и особенности: например, даритель должен иметь кадастровый паспорт надела

Если даритель стал обладателем участка, находясь в браке, то ему также потребуется представить свидетельство о заключении брака и нотариально заверенное согласие мужа (жены) на отчуждение земельного надела.

Экономим на нотариусе?

Если все документы подготовлены, можно приступать к заключению договора дарения земельного участка. Он может быть оформлен как в простой письменной, так и нотариальной форме.

Дарение квартиры: сложности договораСделки дарения чаще всего совершаются между близкими родственниками, между чужими людьми – реже. Эта форма договора лишь на первый взгляд выглядит >>По словам Маргариты Дагаевой, люди чаще составляют договор дарения в простой письменной форме, чтобы сэкономить на услугах нотариуса. Впрочем, эти затраты невелики: если сторонами сделки выступают близкие родственники, оплата составит 0,3% от кадастровой стоимости участка, в других случаях – 1% (обращаться нужно к нотариусу по месту нахождения участка, однако стоимость услуг фиксирована и не зависит от района).

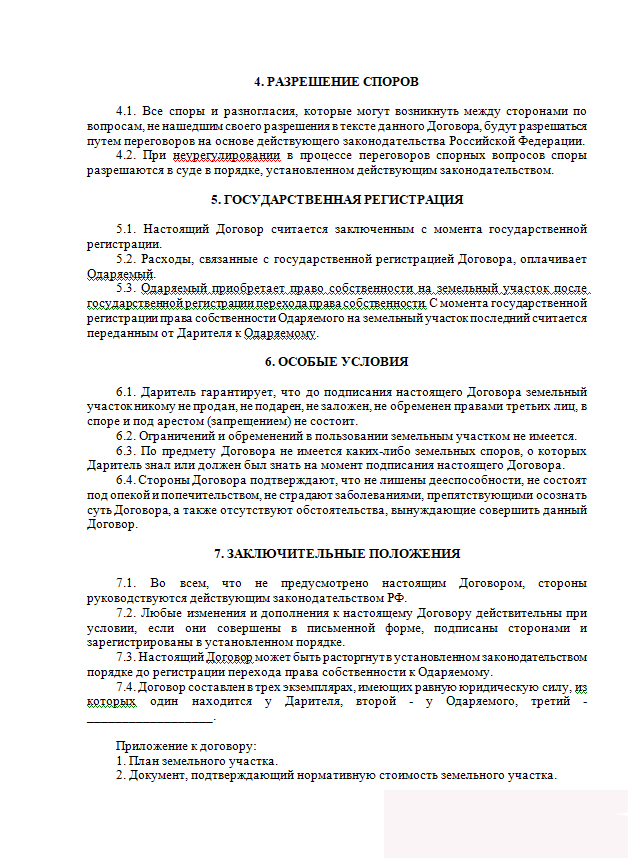

Договор дарения земельного участка содержит ряд обязательных описаний: собственно предмет договора (кто, что и кому дарит), права, обязанности и ответственность сторон, порядок разрешения споров. В этом документе также должно быть отражено, имеет ли участок какие-либо обременения, ограничения в использовании, построены ли на нем те или иные объекты недвижимости.

В этом документе также должно быть отражено, имеет ли участок какие-либо обременения, ограничения в использовании, построены ли на нем те или иные объекты недвижимости.

Чаще всего сделки дарения участков заключают между собой близкие родственники – по законодательству им не нужно платить подоходный налог в размере 13%

Кстати, как отмечает юрист группы компаний «Экотон» Виталий Столяров, нельзя подарить участок без расположенного на нем дома, если у земли и постройки – один и тот же собственник.

Есть и другие ограничения, которые необходимо учитывать, чтобы договор не оказался нелегитимным. Например, запрещается дарить иностранным гражданам, а также лицам без гражданства участки, которые расположены в пограничных зонах (ситуация не слишком распространенная, но все же может иметь место).

Нельзя дарить участок от лица несовершеннолетних и недееспособных граждан. Не разрешено принимать «земельные подарки» госслужащим, если дар имеет какое-то отношение к его должностным полномочиям.

По словам Виталия Столярова, договором может быть также предусмотрена отмена сделки, если даритель переживет одаряемого. А вот договор, в котором указано, что одаряемый получит участок только после смерти дарителя, по закону является ничтожным. Ведь в этом случае за формальным договором дарения скрывается, по сути, завещание.

Приятный этап

Когда договор подписан, его следует отнести в Управление Росреестра Санкт-Петербурга или Ленинградской области (в зависимости от того, где располагается участок). При себе необходимо иметь подлинники и копии всех указанных выше документов. Если договор дарения составлен правильно и все необходимые бумаги есть в наличии, госслужба регистрирует право собственности нового хозяина участка.

«Я не рекомендую составлять договор дарения в простой письменной форме. Даже имея на руках типовой договор, стороны сделки рискуют допустить те или иные ошибки, которые станут причиной отказа Росреестра в регистрации права собственности. Тогда придется все переделывать и проходить процедуру сначала, а это – потеря времени и нервов», – предупреждает эксперт агентства недвижимости Becar Леонид Сандалов.

Если стороны все-таки решили заключить договор дарения в простой письменной форме, им стоит досконально изучить типовую форму этого документа и все же посоветоваться с юристом. Правда, его услуги могут оказаться дороже нотариальных. Так что тут еще нужно посчитать, что выгоднее.

Текст: Алексей Резенков Фото: Алексей Александронок

Дарственная на земельный участок – как оформить в 2021 году

Последнее обновление:

Земельный участок – объект недвижимости, которым можно владеть на основании вещного права. Поэтому владелец имеет право свободно им распоряжаться по доброй воле. Если захочет, может продать, подарить или завещать. Но любое отчуждение имущественного права должно быть оформлено документально.

Если захочет, может продать, подарить или завещать. Но любое отчуждение имущественного права должно быть оформлено документально.

Что такое дарение земельного участка

Дарственная на земельный участок – документ, соглашение между 2 людьми, по которому одно лицо (оно является владельцем земли и может ей распоряжаться) передаёт в дар на безвозмездной основе другому лицу (одаряемому, который имеет право принимать или не принимать предмет сделки в своё владение) участок земли. Основной признак отличия дарения от других операций по отчуждению вещного права – это безвозмездность.

Предмет дарения, то есть, земельный участок, может быть передан только по доброй воле и только бесплатно. Если возникнут сомнения по этим пунктам, сделку можно оспорить в судебном порядке.

Важно! Подарить землю можно любому – близкому родственнику или постороннему человеку. Вопрос в налогообложении дара и порядке его оформления при передаче.

Дарственная на участок земли оформляется в соответствии с положениями ГК РФ. Дарение земельного участка родственнику или другому лицу имеет свои преимущества и недостатки.

Дарение земельного участка родственнику или другому лицу имеет свои преимущества и недостатки.

Преимущества оформления договора дарения

Можно выделить:

- возможность обжалования сделки. Дарение земли – это выражение доброй воли по отношению к третьему лицу, предметом выражения является надел. Оспорить сделку по безвозмездной передаче в дар участка земли можно, но сложно, по сравнению с другими гражданскими операциями по отчуждению права;

- налогообложение. Чаще оформляется дарственная на земельный участок между близкими родственниками. Это даёт возможность получить имущественное право сейчас, не дожидаясь завещания. Кроме того, такие сделки не облагаются налогом;

- простота в оформлении. Если сторонами являются близкие родственники, то достаточно простой письменной формы. Нотариальное заверение договора дарения требуется только тогда, когда стороны не имеют между собой родственных связей или они не близкие;

- одариваемый становится собственником земли после подписания договора, а не после того, как сделка будет зарегистрирована в Росреестре.

Регистрация договора в Росреестре является обязательным условием, так как предметом операции выступает объект недвижимости;

Регистрация договора в Росреестре является обязательным условием, так как предметом операции выступает объект недвижимости; - земля, переданная в дар, не может являться общей собственностью. Поэтому риск возникновения споров с другим владельцем сводится к минимуму.

Важно! Передача участка в дар может стать альтернативой по отчуждению доли в долевом владении. Например, если другой собственник не желает продавать свою долю на участке, другие могут передать свои в дар третьим лицам.

Недостатки оформления договора дарения

Как и у любой другой сделки по отчуждению права гражданско-правового характера, у дарения есть свои недостатки. К ним относится:

- сделка безусловная. То есть, даритель не имеет права устанавливать никаких дополнительных условий для совершения;

- если стороны не являются близкими родственниками, то необходимо заплатить налог в размере 13% от стоимости сделки. Она определяется посредством кадастровой оценки.

Если одаряемый не является резидентом России, то ему придётся заплатить 30% от кадастровой стоимости.

Если одаряемый не является резидентом России, то ему придётся заплатить 30% от кадастровой стоимости.

Важно! Для уплаты налога необходимо самостоятельно подать декларацию по форме 3-НДФЛ. Оплата происходит по факту подачи документов. Налоговики проводят камеральную проверку.

Список нужных документов

Как оформить дарственную на землю? Для этого необходимо составить договор в простой письменной форме, внимательно его прочитать, подписать и сдать на регистрацию. Но нужны следующие документы:

- паспорта обеих сторон;

- выписка из ЕГРН, подтверждающая имущественное право дарителя и факт отсутствия обременений;

- документ, на основании которого у собственника возникло его право;

- технический паспорт на строения, если они есть на земле. Эти документы необходимы для того чтобы удостовериться в законности данных построек;

- кадастровая документация на землю. Её наличие означает, что у участка есть кадастровый номер.

Но перед тем как заключить сделку, рекомендуется провести межевание и утвердить границы земли;

Но перед тем как заключить сделку, рекомендуется провести межевание и утвердить границы земли; - если участок приобретался в браке, то нотариальное согласие супруга.

На основании технической и кадастровой документации, а также выписки из ЕГРН, составляется договор дарения на земельный участок. Нужно подготовить 3 идентичных документа. По одному экземпляру сторонам сделки, и один – в Росреестре в «личном деле» надела.

Образец дарственной

Соглашение о дарении земельного участка может выглядеть так:

Основные этапы оформления договора

Для того чтобы оформить соглашение по дарению, предметом которого является участок земли, необходимо пройти несколько этапов:

- Собрать необходимую документацию.

- Подготовить проект соглашения. При необходимости, можно привлечь юриста.

- Ознакомить с проектом одаряемого.

- Подписать договор, к нему приложить копии необходимых документов. Если сторонами являются не родственники, то необходимо заверить его у нотариуса.

Он ещё раз проверит правильность составления.

Он ещё раз проверит правильность составления. - Сдача договора на регистрацию в Росреестр. Оформить дарственную на земельный участок можно в МФЦ, так как Росреестр уже несколько лет не работает с гражданами напрямую.

- Ожидание готовых документов. Переоформление права происходит в течение 10 рабочих дней.

- Получение на руки выписки из ЕГРН.

Важно! Для нотариального заверения дарственной необходимо заплатить пошлину. Её размер зависит от кадастровой стоимости предмета дара. Также нужно будет подтвердить, что у дарителя нет долгов по налогу на имущество. Для этого нужно будет взять справку из ФНС по месту нахождения дара.

Советы юриста по оформлению дарственной:

Налогообложение дарственной

Получение в дар участка земли – это основание для возникновения налогооблагаемого дохода. Согласно налоговому законодательству, нужно заплатить подоходный налог. Сделать это должен одаряемый, так как именно у него возникает дополнительная прибыль.

Согласно налоговому законодательству, нужно заплатить подоходный налог. Сделать это должен одаряемый, так как именно у него возникает дополнительная прибыль.

НДФЛ необходимо рассчитать самостоятельно. Для этого необходимо знать, является ли получатель дара резидентом РФ или нет. Если да, то к уплате полагается 13% от кадастровой стоимости (если она не установлена, то от оценочной. Но это бывает редко). Если же принявший дар не является резидентом, то уплате подлежит 30% от кадастровой стоимости.

Исключение составляют близкие родственники. Если они выступают в роли сторон соглашения, то одаряемый освобождается от уплаты обязательного сбора на доходы. Но при регистрации сделки нужно будет подтвердить наличие близких родственных связей. Близкими родственниками являются:

- родители – дети;

- бабушки/дедушки – внуки/внучки;

- родные и сводные братья/сёстры.

Сделка между племянником и тётей уже не попадает под близкое родство. Поэтому налог придётся заплатить.

Как подарить землю близкому родственнику

Составляется типовое соглашение. Если у родственников одинаковые фамилии, это им на руку. Подтверждать родство не обязательно! Но бывают факты мошенничества, когда происходит сделка между однофамильцами, а не родственниками. Поэтому рекомендуется обозначить факт родства в «теле» договора, а к нему приложить подтверждающие документы.

Например, отец дарит дочери квартиру. Фамилии у них разные, так как дочь вышла замуж и уже состоит во 2-м официальном браке. Для подтверждения родства нужно приложить копии следующих документов:

- свидетельство о её рождении, в котором указана прежняя фамилия;

- свидетельство о регистрации брачных уз, подтверждающее переход в фамилию первого мужа. Подойдёт также архивная справка из ЗАГСа;

- свидетельство о прекращении этих уз;

- новое свидетельство о повторном браке, и переход на действующую фамилию.

Важно! Подтверждение родства необходимо для того чтобы исключить обязанность по уплате налога.

В противном случае, налоговики могут заинтересоваться сделкой и потребовать подтверждения льготности или уплаты НДФЛ.

Более подробную информацию касающуюся вопроса дарения между близкими родственниками вы можете получить в нашей другой статье.

Можно ли отозвать дарственную

Существуют законные основания для отмены договора дара. К ним относятся:

- инициатива органов опеки и их аргументированное решение, если сделка нарушает прав несовершеннолетних детей;

- совершённое и доказанное преступление, которое совершил одаряемый против жизни и здоровья своего дарителя;

- признание дарителя (им может быть физическое лицо или индивидуальный предприниматель) финансово несостоятельным. Для отмены необходимо, чтобы с момент подписания соглашения прошло менее года;

- инициатива самого одаряемого, если он отказывается принимать участок земли по безвозмездной сделке во владение.

Отмена дарения производится в судебном порядке. Кроме последнего случая! Получателю дара достаточно не подписывать договор, чтобы операция не состоялась. Если на него оказывают давление, угрожают или заставляют иным способом подписать документ, он может оспорить сделку после. Но он должен будет доказать факт принуждения.

Кроме последнего случая! Получателю дара достаточно не подписывать договор, чтобы операция не состоялась. Если на него оказывают давление, угрожают или заставляют иным способом подписать документ, он может оспорить сделку после. Но он должен будет доказать факт принуждения.

После того как суд отменит сделку, дар возвращается его бывшему владельцу. На основании судебного акта происходит переоформление права собственности.

Заключение

Дарение – это выражение доброй воли, к сделке нельзя принуждать. Это будет являться основанием для её отмены. При соблюдении всех законных нюансов составления договора и передачи дара, оспорить операцию довольно сложно.

Заказать бесплатную консультацию юристаДоговор дарения земельного участка между родственниками

В отличие от небольших предметов земля стоит на государственном учете, поэтому просто подарить ее, просто уведомив об этом родственное лицо, нельзя. По закону право владения не будет считаться переданным: человек не сможет полноценно распоряжаться наделом: продавать, сдавать в аренду, возводить на нем постройки и т.п. По этой причине составляется дарственная на земельный участок.

По закону право владения не будет считаться переданным: человек не сможет полноценно распоряжаться наделом: продавать, сдавать в аренду, возводить на нем постройки и т.п. По этой причине составляется дарственная на земельный участок.

Регулирует правоотношение Гражданский кодекс – глава 32 и статья 14. Нюансы по определению земельных наделов содержатся также в правовых актах органов местного самоуправления.

Чем отличаются обычное и родственное дарение?

Основное отличие между сделками – контрагентом дарителя является близкий родственник. Семейный кодекс РФ устанавливает полный перечень таких лиц: сын, дочь, супруг, брат, сестра, бабушка и дедушка (прямые родственники по горизонтальной и вертикальной линии). Родители могут дарить недвижимость своим детям, бабушки и дедушки – внукам, и наоборот.

Если одаряемым является один из них, то платить подоходный налог не нужно: сделка не будет им облагаться по закону. При этом стороны освобождаются от обязанности регистрировать процедуру у нотариуса. В остальном документация ничем не отличается от обычной правопередачи между чужими людьми.

В остальном документация ничем не отличается от обычной правопередачи между чужими людьми.

Дарение участка земли родственнику: кто может быть участником?

По законодательству РФ в сделке могут участвовать как физические лица, так и организации (коммерческого и некоммерческого типа), муниципальные органы и государство. Понятие семьи и родственников кодексы России относят к частным лицам, поэтому в данном случае это граждане.

Особенности разрешения правопередачи по дарственной:

- К участникам-родственникам относится только первая линия. Двоюродные братья и сестры, дяди и тети сюда уже не подходят. На освобождение от подоходного налога может претендовать только близкая семья.

- Полноправным участником может быть только дееспособное лицо. В случае наложения ограничений представителем выступает опекун.

- Не может быть дарителем земли несовершеннолетний гражданин, т.к. в полной мере распоряжаться своими владениями он может только после достижения восемнадцати лет.

- Если объект недвижимости передается в дар между супругами, брак должен быть зарегистрирован в ЗАГСе. Только при наличии свидетельства о заключении одна из сторон может не платить налог со стоимости подаренного надела.

Договор дарения земли родственнику – предмет

Основой документа является его предмет, где указываются данные:

- Площадь надела, адрес нахождения, кадастровый номер, категория земли и ВРИ.

- Реквизиты бумаги, дающей право собственности дарителю на недвижимость (наименование, кем и когда выдана).

- Сведения об отсутствии залога, отчуждения, судебных споров, ареста.

Если по дарственной передается надел без межевого плана и кадастрового номера, сначала нужно заказать услугу размежевания земли – у кадастрового инженера. Это обязательное условие – в противном случае надел не признается как самостоятельный объект правоотношений.

Особенности сделки по передаче права

Главной особенностью, которой обладает дарение земельного участка родственнику, является его безвозмездность. Если по сделке купли-продажи или аренды контрагенту необходимо заплатить за пользование землей, то здесь это не предусмотрено – надел просто передается в полную собственность. При этом никаких иных обязательств у одаряемого по отношению к дарителю не возникает.

Если по сделке купли-продажи или аренды контрагенту необходимо заплатить за пользование землей, то здесь это не предусмотрено – надел просто передается в полную собственность. При этом никаких иных обязательств у одаряемого по отношению к дарителю не возникает.

Нюансы, которые можно выделить в правопередаче:

- Участвуют только две стороны – даритель и одариваемый.

- По договору собственность (владение, пользование, распоряжение) переходит на официальной основе.

- Процедура является выгодной, если стороны являются родственниками – отсутствует налог и другие обязательные платежи по сделке.

- Акт не нужно регистрировать Российском реестре. Это сокращает время перехода объекта от одного участника к другому. Единственное условие – одариваемому после заключения договора и передачи земли необходимо получить выписку из ЕГРН, где будет указан новый владелец. Она потребуется для дальнейших сделок с полученной недвижимостью.

- Дарить можно как всю территорию, так и ее часть.

Перед этим нужно будет провести процедуру межевания, для того чтобы выделить объект как самостоятельный.

Перед этим нужно будет провести процедуру межевания, для того чтобы выделить объект как самостоятельный. - Одаривать можно любого субъекта РФ. По отношению к гражданам действует правило – обязательно наличие дееспособности.

Дарение между супругами

Муж и жена не являются родственниками по крови, но несмотря на это законодательство РФ наделяет их полноценными родственными правами. Если одаряемым является супруг, в случае развода подаренное имущество автоматически остается в его личной собственности. Раздел на этот объект не распространяется.

При этом не важно, кто подарил – второй супруг или лицо, не входящее в состав семьи. Таким образом можно оформить правоотношение на случай развода – заменить брачный контракт передачей в дар. Это удобно тем, что не нужно будет проводить раздел имущества – подаренное остается у одного супруга, совместно нажитая собственность – у другого. На практике же пока это встречается редко.

Одаривание детей

По законам страны по отношению к дарственным детям не существует ограничений. Важно учитывать особенности сделки:

Важно учитывать особенности сделки:

- Подписывать документ дарения земельного участка можно только с четырнадцати лет.

- Если ребенок еще маленький и не получал паспорт, за него ставит подпись один из родителей или опекунов.

- Регистрация полноценного владения территорией возможна только после достижения одаряемым восемнадцатилетнего возраста.

- После оформления подписавший договор дарственной представитель ребенка не имеет права им распоряжаться – передаривать и продавать. Запрещено также намеренно ухудшать состояние земли. Все сделки с наделом может осуществлять только получатель после восемнадцати лет.

- Разрешается передача не только отрезка земли, но и располагающегося на нем недвижимого имущества – дома, дачи, гаража, хозпостроек и проч.

Договор дарения земельного участка родственнику – составление

В целом форма соответствует обычному образцу, есть некоторые нюансы, связанные с субъектами сделки.

Процесс подготовки

Первое и главное условие – одаряемый согласен принять недвижимость в дар. Владение землей накладывает определенные обязанности – последующая уплата налога с земли, регистрация права собственности, поддержание участка в надлежащем состоянии.

Владение землей накладывает определенные обязанности – последующая уплата налога с земли, регистрация права собственности, поддержание участка в надлежащем состоянии.

Не каждый готов принять на себя это бремя, поэтому перед составлением документации необходимо заручиться согласием контрагента. То же касается и случая, если объект передачи обременен (находится в залоге или для его использования необходимо провести восстановительные работы). Во избежание разногласий одаряемый письменно оформляет согласие на прием дарственной. Бумага является предварительной, в дальнейшем ее необходимо приложить к общему пакету документов для регистрации права собственности.

Дарение участка

Документ составляется дарителем и подписывается обеими сторонами. Для того, чтобы указать все необходимые для вступления акта в юридическую силу пункты, лучше воспользоваться образцом или скачать бланк с официального сайта.

Сам договор как бумагу регистрировать не нужно – законодательство это не предусматривает. Но для того, чтобы начать пользоваться наделом, например, сдать в аренду, выделить долю, продать – необходима регистрация права собственности нового хозяина.

Но для того, чтобы начать пользоваться наделом, например, сдать в аренду, выделить долю, продать – необходима регистрация права собственности нового хозяина.

Регистрация права собственности

Для того, чтобы стать полноправным хозяином после подписания соглашения и дарственной, необходимо обратиться в территориальную службу Росреестра. Расходы по оплате государственной пошлины несет получатель дара – это заранее указывается в соглашении. Это можно сделать такими способами:

- В отделе Росреестра, на приеме у специалиста. Помимо договора потребуется удостоверение личности, межевой план, кадастровый паспорт надела или прежняя выписка из ЕГРН. Будущий собственник пишет заявку, служба рассматривает документацию и выносит решение.

- Через многофункциональный центр. Порядок обращения тот же, результат будет готов в течение десяти рабочих дней.

Большинство территориальных участков Росреестра не принимают от граждан заявления напрямую, поэтому обращение в МФЦ является более предпочтительным.

Для того, чтобы документ получил юридическую силу, одного его оформления мало. Необходимо учитывать, что правопередача не нарушает права третьих лиц. В противном случае процедура будет признана недействительной. Аннулировать правовой акт можно, обратившись в суд и иском – это может сделать как одна из сторон, так и любое заинтересованное лицо, чьи права нарушены.

Со стороны дарителя акт признается недействительным в случаях:

- Одаренный пользуется наделом, нарушая его ВРИ.

- Действия нового собственника приводят к загрязнению окружающей среды.

- После передачи недвижимости в дар состояние дарителя существенно ухудшилось.

- Подаренным объектом владеют несколько собственников – процедура завершена без их согласия.

- У подарившего имеются наследники – нарушены их права.

В последнем случае наследники могут оспорить право собственности у одаренного после смерти подарившего.

Можно ли узаконить дом после дарения участка?

– Можно ли узаконить садовый дом после договора дарения земли, на которой он стоит? Мама хочет передать сыну участок в саду.

Дом, который нужно еще достроить, чтобы узаконить, указывать в сделке не хочется. Не будет ли после такой дарственной проблем с регистрацией дома новым собственником земли?blinow61/Depositphotos

Дом, который нужно еще достроить, чтобы узаконить, указывать в сделке не хочется. Не будет ли после такой дарственной проблем с регистрацией дома новым собственником земли?blinow61/Depositphotos

Отвечает руководитель «Адвокаты Севастополя» филиала КА №26 КО, адвокат Иван Емельянов (Севастополь):

Из вопроса следует, что строительство дома не завершено («нужно еще достроить») и право собственности на него не зарегистрировано («чтобы узаконить»). Вероятно, расположенный на участке недостроенный дом является либо самовольной постройкой, либо на его возведение выдано разрешение на строительство, однако право собственности не зарегистрировано. Поскольку государственной регистрации права собственности на недостроенный садовый дом нет, то предметом сделки дом быть не может.

Таким образом, после подписания «дарственной» (договора дарения) на садовый участок и регистрации сыном права собственности на земельный участок сын приобретает все права собственника участка. И он вправе зарегистрировать право собственности на достроенный дом.

Как узаконить уже построенный дом или пристройку?

Сложно ли узаконить дачный дом уже после покупки?

Отвечает руководитель офиса «В Крылатском» «МИЭЛЬ – сеть офисов недвижимости» Ирина Бербенева:

Да, это возможно. Сын, как новый собственник, может подать документы для регистрации дома по дачной амнистии и оформить недвижимость в упрощенном порядке.

Отвечает юрист юридической службы «Единый центр защиты (edin.center) Кирилл Резник:

Если дом еще не зарегистрирован в Росреестре и, как следствие, «невидим» для государства, можно без проблем оформить договор дарения земельного участка. И уже дальше новый собственник будет заниматься завершением его строительства и оформлением в государственных органах.

Отвечает руководитель юридического департамента CENTURY 21 Россия Дамир Хакимов:

Если дом на момент дарения участка не имеет никакого оформления, то есть его по документам нет, то сам факт дарения земельного участка никак не изменит предстоящую процедуру легализации дома: это нужно сделать либо нынешнему собственнику земли, либо после дарения новому собственнику.

Снес дачу, построил дом – как его регистрировать?

Могу ли я продать недостроенный дом на участке ИЖС?

Отвечает начальник отдела АО «Фонд имущества Санкт-Петербурга» Николай Яблоков:

Если в ГКН (кадастре недвижимости) нет сведений об объектах, находящихся в границах земельного участка, то проблем нет. Сначала заключаете договор дарения, затем производите регистрацию строения.

Отвечает руководитель архитектурной студии «Преображение» Андрей Сидякин:

Узаконить садовый дом можно, но при выполнении двух условий:

- если дом не нарушает ГРК и СНиП 30-02-97 СП 53.13330.2011;

- для оформления необходимо воспользоваться ФЗ-93 (о дачной амнистии).

Текст подготовила Мария Гуреева

Не пропустите:

Все материалы рубрики «Хороший вопрос»

Дачная амнистия

Как пристроить комнату к частному дому?

Нужно ли разрешение на строительство бани с фундаментом?

Статьи не являются юридической консультацией. Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

Дарение земельного участка родственнику или ребенку

Подарить земельный участок можно любому человеку, в том числе членам семьи. При этом даритель теряет все права на него, они переходят к новому владельцу. Порядок оформления такой сделки отличается некоторыми особенностями.

Дарение земельного участка — такая же серьезная сделка, как и продажа. Подарить его можно только, если он прошел кадастровый учет, на него оформлено право собственности. Если впоследствии между соседями возникнет спор о границах, или возникнут другие проблемы — их будет решать за свой счет новый хозяин.

Кто и кому может подарить землю

Закон ничем не ограничивает права законного собственника: дарить можно посторонним или близким людям. Для этого оформляется договор, в котором выражается согласие обеих сторон. Одна — безвозмездно передает, а другая принимает дар. Существенная разница между чужими людьми и родственникам заключается только в том, что в первом случае придется заплатить налог, а во втором — нет. Об этом расскажем ниже.

Договор должен быть письменным, заверять его у нотариуса не требуется по закону. Можно сделать это добровольно, чтобы обезопасить себя от житейских неожиданностей. Например, это имеет существенное значение для суда: вдруг объявится кто-то третий, представит письменный договор от имени дарителя, написанный более ранней датой и потребует вернуть имущество?

Дарение земельного участка ребенку

Часто возникает вопрос: возможно ли дарение земельного участка ребенку? Например, бабушка хочет сделать подарок внучке. Формально, это не запрещено. Но если ей нет 14 лет, договор от ее имени могут подписать только родители (другие законные представители). Если они не желают принимать подарок, повлиять на это невозможно. А вот подарить от имени детей ничего нельзя — это прямо запрещено законом.

Порядок оформления и нужные документы

В нем нужно обязательно:

В документе требуется отразить, имеются ли на земле другие объекты недвижимости: дом, хозяйственные постройки, гараж; указать из собственника.

1. Составляется договор дарения.

- указать личные данные всех участников: номер паспорта, место прописки, проживания;

- описать подробно предмет дарения: кадастровый номер, адрес, категорию земель, разрешенное назначение;

- перечислить документы, подтверждающие право дарителя на участок: решение государственных органов о выделении земли, договор купли, свидетельство о наследстве;

- приложить выписку об отсутствии ареста, обременения, залога на участок.

2. Совместно подаются заявления в органы Россреестра.

Одно от дарителя — о переходе права собственности, другое от принимающего подарок — о регистрации права. К ним прилагаются:

- квитанция об оплате госпошлины;

- личные документы и их копии;

- 3 экземпляра договора дарения;

- документы дарителя на землю.

Потребуется письменное согласие супруга дарителя, если земля приобретена в браке. Документы рассматриваются 10 дней, и если все нормально — новый владелец получает свидетельство о собственности.

Как подарить землю с домом

Земельный участок и дом — это два разных объекта недвижимости. У них могут быть отдельные собственники. Кроме того, каждый из них может находиться в долевой собственности нескольких человек. Это распространенная ситуация, поскольку имущество может принадлежать нескольким наследниками.

Согласно действующему закону, судьба земли и построек, возведенных на ней — связана неразрывно. Для этого установлены два правила.

- Запрещены раздельная продажа или дарение дома и земельного участка, если они принадлежат одному собственнику. Причем это условие должно выполняться независимо от того, на сколько человек оформлен участок. Так, дарение доли земельного участка без такой же доли в праве собственности на дом — недействительно. Такую сделку не зарегистрирует Россреестр.

- Собственник дома имеет преимущественное право на приобретение земли под ним в собственность или аренду. Если же их несколько — земля оформляется, как и дом, в долевую собственность. Таким образом, дарение доли дома и земельного участка — также должны проводиться совместно.

Для проведения любой сделки с общей собственностью — требуется согласие всех остальных долевых участников. Если это условие не соблюдается — договор дарения может быть оспорен и признан недействительным по суду.

Когда речь идет о земле, нужно хорошо понимать, что участок не может быть продан или подарен по частям. Для этого требуется его поделить на несколько отдельных — что не всегда возможно. Речь идет только о доле в праве общей собственности.

В компании «ОблЗемСтрой» можно оформить в подарок родственнику или ребенку землю в Раменском районе.

Можно ли вернуть «подарок» обратно

Закон предусматривает всего несколько ситуаций, когда дарение можно отменить. Сделать это непросто. Так, до момента регистрации права за новым собственником, разрешается расторгнуть договор:

- по взаимному согласию обеих сторон;

- если одаряемый откажется от дара;

- когда договор предусматривал передачу дара в будущем, но материальное положение или здоровье дарителя сильно ухудшилось.

В любом случае нужно подать в Россреестр заявление и договор о расторжении, чтобы приостановить регистрацию. Если же новый владелец уже получил свидетельство о собственности, то это возможно только когда:

- тот, кому сделали подарок, совершил преступление против дарителя или членов его семьи;

- халатное обращение ведет к уничтожению полученного имущества;

- одаряемый умер раньше дарителя – если такое условие было прописано в договоре.

Из приведенного списка понятно, что основания должны быть очень серьезными. Все их нужно будет доказать в суде.

Подоходный налог с подаренного имущества

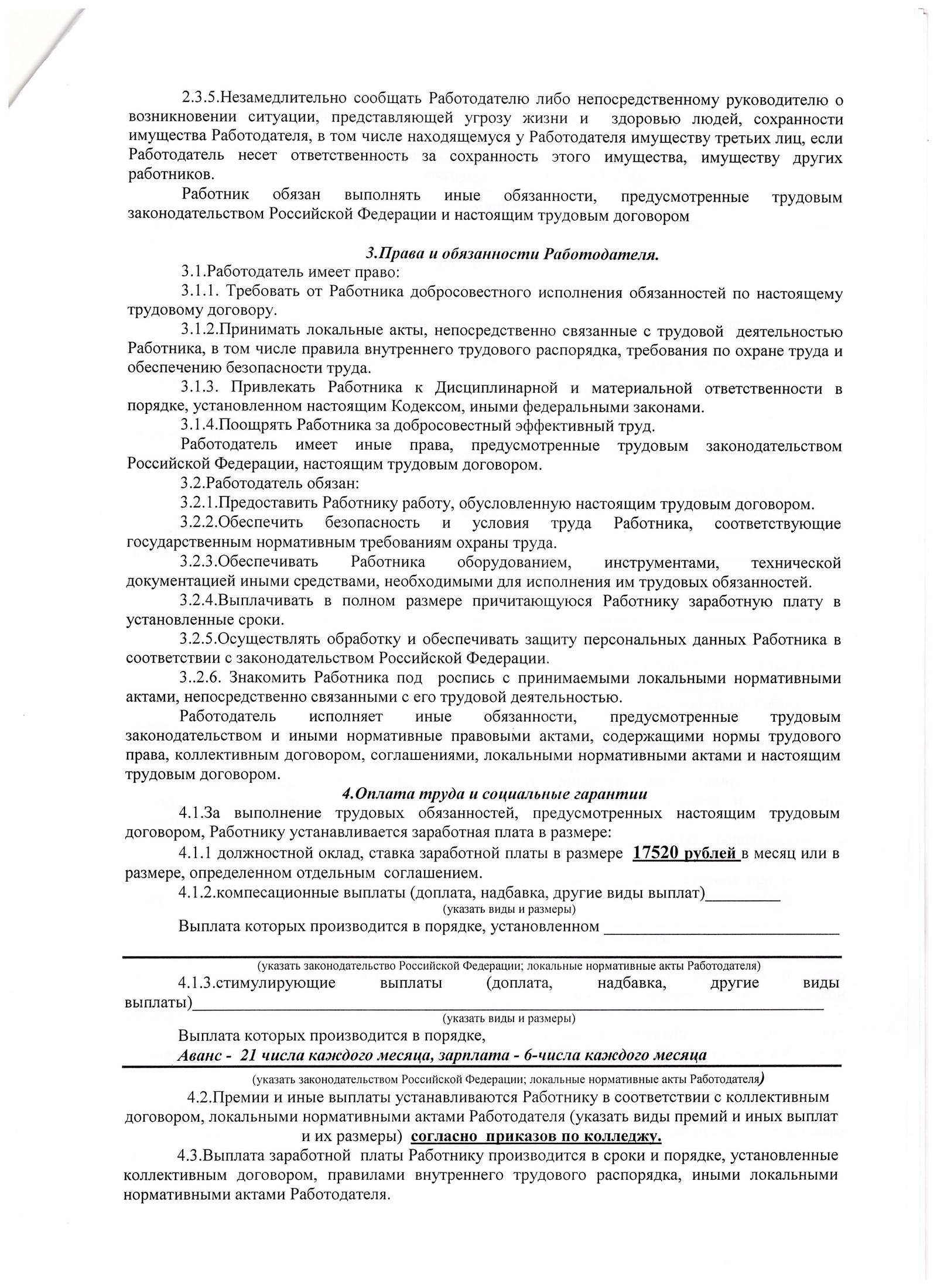

При дарении жилого дома и земельного участка уплачивается налог с дохода физических лиц — НДФЛ. Его ставка — 13 % для российских граждан, и 30% — для иностранцев. Доход определяется в размере кадастровой стоимости земли, строения.

В налоговую инспекцию нужно представить декларацию о полученном доходе до 30 апреля следующего года после того, в котором был получен подарок. Заплатить деньги — до 15 июля. Сделать это должен тот, кто получил подарок. Иногда более выгодно оформить договор купли-продажи, чем дарения. Рассмотрим, чем отличаются оба случая.

- При продаже — налог должен уплатить продавец, независимо от того, кто покупает: чужие люди или родственники. Если это дачный, садовый участок или домик, или доля в праве собственности на эти объекты — НДФЛ не уплачивается, если они находились в собственности больше 3-х лет.

- При дарении — налог уплачивает одаряемый, то есть тот, кто получил доход. Если происходит дарение земельного участка родственнику — НДФЛ с подарка не нужно платить. К родственникам относятся супруги, родители и дети (в том числе усыновленные), бабушки, дедушки и внуки, сестры и братья — даже, если у них только один общий родитель.

Выводы. Сделки с землей часто осложнены нюансами, которые знакомы только специалистам. Поэтому всегда лучше получить консультацию. Опытные юристы «ОблЗемСтрой» помогут правильно оформить документы, подскажут, что сделать, чтобы уменьшить налог, обратят внимание на важные детали, которые могут не заметить участники сделки.

Смотрите также:

Подбор земельного участка по параметрам

2016-02-28

Как оформить дарственную на дом, в чем ее плюсы и минусы

Передать квартиру наследникам можно разными способами. Чаще всего для этой цели используется завещание. Но некоторые предпочитают избавить родных от лишних проблем с возможным оспариванием этой бумаги, сразу передавая недвижимость в подарок. В этой статье эксперты «Новых метров» расскажут о том, что такое дарственная, как она пишется, в чем ее плюсы и минусы.

Дарственная — это договор дарения, по которому даритель (тот, кто делает дар) передает одаряемому (тому, кто получает подарок) имущество на безвозмездной основе. При этом выразить свое желание принять участие в сделке должны обе стороны: нельзя оформить документ, если одаряемый не подтвердит, что принял подарок.

Плюсы и минусы дарственной

Множество людей стараются разобраться, как оформить дарственную на дом, коттедж, апартаменты или другое жилье, потому что у этого документа большое количество положительных сторон, а именно:

- Простота. Даже несмотря на то, что для недвижимости требуется нотариальное заверение документа, он остается более простым, чем договор купли-продажи.

- Позволяет обойти преимущественное право покупки. Это дает возможность передать третьему лицу недвижимость, которая находится в совместной собственности, без оформления разрешений от других владельцев (каждое требует нотариального заверения).

- Подаренная квартира не является совместно нажитым имуществом, поэтому она не разделяется при разводе. Также при продаже, сдаче в аренду, использовании в качестве залога не требуется согласие супруга.

- Если дарственная оформляется близким родственником, сделка не облагается налогом.

Минусы дарственной на дом, земельный участок или другую недвижимость:

- По закону это безвозмездная сделка, а значит, даритель не имеет права требовать от одаряемого передачи денег, другой недвижимости или оказания каких-либо услуг в счет подарка.

- Если процедура оформлена, отменить ее очень сложно. Задача упрощается, если сделка была заключена с ошибками, ИП подарил недвижимость с нарушением закона о банкротстве или одаряемый причинил значительный вред дарителю или его родственникам. Есть еще одно условие, когда можно отменить дарственную, — если одаряемый небрежно обращается с даром. Но доказать этот факт сложно.

- При передаче квартиры или дома в дар даритель рискует остаться на улице, даже если у него есть прописка. Все зависит от того, как поведет себя новый владелец жилья.

- Не все квартиры можно подарить, не все граждане РФ могут выступать одаряемыми или дарителями.

Как можно увидеть, у процедуры есть как достоинства, так и недостатки. В минусах документа нет ничего страшного, но нужно их учитывать, принимая решение передать недвижимость кому-либо именно таким образом.

Что лучше — завещание или дарственная?

Все зависит от вашей ситуации и от того, кому планируется передать недвижимость. В целом завещание лучше, так как его автор более защищен — квартира или дом принадлежат ему до самой смерти. Никто не может выселить его или продать недвижимость. Однако, если между членами семьи доверие велико, а на квартиру есть иные нежелательные претенденты, иногда проще оформить ее в дар. Но конкретную ситуацию лучше разбирать с юристом, так как кроме завещания и дарственной есть другие формы передачи недвижимости по наследству.

Что лучше — дарственная или продажа

И вновь все зависит от ситуации. Вообще, дарственная предполагает дар без оплаты, поэтому одаряемый вполне может отказаться передавать вам деньги после оформления документа, и вы ничего не докажете. Именно поэтому нельзя дарить недвижимость незнакомцам под видом продажи. Но иногда дарственная делается внутри семьи, чтобы обменять одну недвижимость на другую. Например, дочь может купить квартиру по ипотеке, вселить туда родителей, а сама поселиться в родительском доме. Продавать квартиру и дом друг другу займет больше времени, чем оформить две дарственные. Но еще более правильным в этой ситуации будет заключить договор мены, т. е. обменять одну квартиру на другую.

Как оформить дарственную на дом: пошаговая инструкция

Для тех, кто хочет знать, что нужно для оформления дарственной на дом, квартиру или землю, мы подготовили простую инструкцию в несколько шагов. Следуя ей, вы сможете без труда подарить свою недвижимость любому человеку.

Шаг 1. Обговариваем условия. Так как дарение — это не односторонняя сделка, нужно, чтобы одаряемый принял ваши условия и подтвердил, что принимает подарок. Особенно это важно, если квартиру дарят не члену семьи, т. к. тогда человеку придется платить НДФЛ.

Шаг 2. Необходимо получить документы. Дарственная на недвижимость заверяется у нотариуса. Ему потребуются документы, подтверждающие права собственности, заявления от обеих сторон, удостоверения личности дарителя и одаряемого, кадастровый паспорт, справка о лицах, которые проживают в помещении, и другие документы. Полный список лучше всего запросить в конторе, куда вы планируете обратиться, т. к. он может изменяться.

Шаг 3. Составляем дарственную. Большинство специалистов не рекомендуют самостоятельно разбираться, как пишется дарственная. Куда проще обратиться к риелтору, который сделает для вас документ за небольшие деньги.

Шаг 4. Оплачиваем госпошлину за регистрацию права и относим весь пакет документов в ближайший МФЦ. Можно также обратиться в Федеральную регистрационную службу. Дождаться ответа и убедиться, что право собственности на недвижимость было зарегистрировано.

Любые манипуляции с недвижимостью, будь то покупка новостройки в центре Питера или передача в дар домика в деревне, необходимо проводить вместе со знающим человеком. Опытный риелтор или юрист поможет избежать рисков, составить документы правильно, собрать все нужные бумаги и подтверждения, вовремя подать заявку в соответствующие государственные органы. Чем меньше ошибок и недочетов будет допущено за время оформления сделки, тем меньше шанс, что она может быть признана недействительной по суду.

НАЛОГОВЫХ ХАКОВ: Как пожертвовать недвижимость и убрать свой налоговый счет

Когда я вошел в нишу инвестирования в землю, я был приятно удивлен, узнав, что не сложно купить недвижимость за гроши на доллара.

Как и все остальное, когда вы ищете в нужных местах и разговариваете с нужными людьми, практически любой процесс можно сделать проще и эффективнее — , и инвестирование в недвижимость не исключение.

К своему удивлению, я обнаружил, что продать мою недвижимость было сложнее, чем купить ее по дешевке с самого начала.

Отчасти проблема в том, что Я не самый терпеливый человек . Когда я выставляю недвижимость на продажу, я хочу, чтобы она была продана , сегодня . Не на следующей неделе. Не в следующем месяце. Не в следующем году.

СЕЙЧАС.

В некоторых случаях мне повезло, и моя недвижимость была продана за считанные дни , но чаще всего на перемещение моего инвентаря уходило не менее месяца или двух, и время от времени я обнаруживал я застрял с недвижимостью, которая просто не могла бы продать .

Всякий раз, когда я имел дело с одной из этих устойчивых недвижимостей (то есть с объявлениями, которые оставались на рынке более трех месяцев), я всегда вспоминал поговорку, которую говорил мой отец…

«Есть несколько способов снять шкуру с кошки».

Вы когда-нибудь слышали эти слова раньше? Смысл прост …

Даже при том, что у нас может быть предвзятое представление о том, как что-то должно быть сделано, почти всегда есть альтернативный путь, который приведет к той же цели.

Конечно — иногда альтернатива более трудна…

Иногда альтернатива более сложная (отсюда и причина, по которой ее никто не делает)…

Но время от времени альтернативой оказывается проще , чем обычным маршрутом, к которому мы все привыкли. Единственная причина, по которой этого никто не делает, заключается в том, что не является очевидным решением .

Давайте посмотрим на очень реальный сценарий, с которым я имел дело в первый год в качестве земельного инвестора.

Еще в конце 2008 года я купил этот пустырь за 4000 долларов:

Скажу честно… Я переплатил за вещь, БОЛЬШОЕ ВРЕМЯ.

Окружной оценщик присвоил этому объекту оценочную стоимость 5000 долларов, что означает, что по их стандартам , имущество стоило 10000 долларов (в каждом штате оцениваемая стоимость обрабатывается по-разному, но в моем штате оценочная стоимость составляет примерно 50%). предполагаемой рыночной стоимости объекта недвижимости ).

В то время я не понимал, что большинство окружных офисов известны тем, что превышают эти значения на .

Почему? Потому что, когда они оценивают недвижимость выше, они также могут ежегодно взимать больше налога на недвижимость. Подумайте об этом … когда у вас есть власть устанавливать ценности И управлять налогами на каждую собственность, , разве вы не были бы более склонны к возвышению?

В то время я считал, что эта оценочная стоимость действительно надежна (большая ошибка), поэтому я предложил 40% от этой стоимости (что находится в верхней части моего уравнения).

Примерно 4 месяца спустя (в то время это казалось вечностью) я нашел покупателя, который заплатил мне за него $ 4900 . Учитывая, сколько денег и времени я вложил в эту собственность, как усердно я работал, чтобы продать ее, и насколько маленьким оказался мой день выплаты жалованья в итоге, я не был в восторге от результатов этой сделки. Если бы я был более терпеливым, я бы, вероятно, добился большего, но я был настолько параноиком и страстным желанием продать его, что позволил своему нетерпению взять верх.

В то время я не знал, что я мог бы с таким же успехом передать эту собственность соответствующей некоммерческой организации и рассматривать это как списание налогов, что фактически дало бы мне намного больше «Прибыль после уплаты налогов» в конце.Если вы используете актуальную систему налоговой подготовки, ее необходимо настроить с учетом этого.

На первый взгляд, некоторые люди могут подумать, что эта идея звучит нелепо, но она не так уж и отличается от того, что многие из нас делают постоянно с другими вещами, которыми мы владеем.

Вы когда-нибудь жертвовали старую одежду, игрушки или мебель в секонд-хенд? Когда-нибудь давали десятину за церковное приношение? Возможно, вы почувствовали желание спонсировать нуждающегося ребенка или отдать консервы в приют для бездомных? Некоторые люди даже жертвуют свои старые автомобили, лодки и оборудование и получают взамен налоговые вычеты.

Большинство людей не осознают, что вы можете следовать той же стратегии с недвижимостью , и настоящий кикер — в некоторых случаях вы можете выйти еще дальше, если вы отдадите свою собственность вместо продажи. их обычным способом!

Если вы можете задокументировать транзакцию и достаточно подробно проверить цифры — вы можете пожертвовать свою собственность и получить кредит на ее ПОЛНУЮ рыночную стоимость (независимо от того, сколько вы за нее заплатили).

Это большое дело — и когда вы можете покупать недвижимость за копейки на доллар, эта малоизвестная стратегия может иметь большое значение для уменьшения ваших налоговых счетов (или даже полного отказа от них). Таким же образом вы можете увеличить свои пенсионные сбережения , не облагаемые налогом , вы также можете создать ОГРОМНОЕ списание налогов, выборочно жертвуя недвижимость вместо того, чтобы продавать ее за наличные.

Я слышал об этой стратегии много лет назад, но был немного не уверен в том, как она работает, поэтому я поговорил с тремя разными CPA в моем районе, а также с тремя лицензированными оценщиками недвижимости, чтобы понять, какие процедуры необходимы необходимо соблюдать, чтобы делать это правильно.

Заявление об отказе от ответственности: Я не являюсь специалистом по бухгалтерскому учету или оценщиком, и поэтому я не имею права давать вам какие-либо налоговые консультации по конкретной сделке. Я ничего не знаю о вашем финансовом положении, я не знаком с местными законами в вашем районе и понятия не имею, с какими типами недвижимости вы работаете … поэтому, прежде чем приступить к шагам, описанным ниже, сделайте нам обоим пользу и перепроверьте эти процедуры с налоговым профи в вашем регионе.

Шаг 1. Найдите подходящую некоммерческую организацию, которая готова принять вашу собственность.

Существует миллионов организаций, имеющих статус «некоммерческих», но только определенные типы некоммерческих организаций могут принимать взносы, которые будут квалифицироваться как законное списание налогов для донора (то есть — вас).

Вообще говоря, вам нужно найти некоммерческую организацию 501 (c) (3) или 501 (c) (13). На английском это означает, что вы хотите настроить таргетинг на один из следующих типов организаций:

Как вы увидите из огромного некоммерческого каталога на Guidestar.org , нет недостатка в приемлемых некоммерческих организациях на выбор из . Вы, вероятно, захотите начать поиск на местном уровне, но если некоммерческая организация-получатель готова принять ваше пожертвование и сможет предоставить вам все подтверждающие документы для надлежащего документирования вашего пожертвования, вам должно быть ясно, что нужно двигаться. вперед.

2. Подтвердите и задокументируйте справедливую рыночную стоимость вашей недвижимости

Когда вы жертвуете какой-либо неденежный актив приемлемой некоммерческой организации, вам необходимо найти какое-то обоснование того, сколько стоят эти предметы.Возьмите этот отрывок из журнала Charity Navigator,

.Когда вы отдаете бывшую в употреблении одежду или другие предметы на благотворительность, Налоговая служба позволит вам вычесть справедливую рыночную стоимость предметов из вашей налоговой декларации. IRS не занимается оценкой, поэтому не может сказать вам, сколько стоит каждый пожертвованный вами предмет.

Когда дело доходит до оценки недвижимости, от будет зависеть, сколько, по вашему заявлению, стоит эта собственность .

Если вы требуете налогового вычета , 5000 долларов или больше , , эта величина должна быть подтверждена профессиональной оценкой .Просто свяжитесь с местным оценщиком и закажите отчет об оценке. В этом отчете будет изложено и объяснено их профессиональное мнение о рыночной стоимости недвижимости. Когда придет время подавать налоговую декларацию, этот отчет следует приложить к вашей налоговой документации, чтобы подтвердить ваше заявление о том, какими должны быть ваши налоговые списания при пожертвовании недвижимости.Примечание: В моих беседах с тремя местными оценщиками в моем районе (как коммерческими, так и жилыми) стоимость большинства оценок жилого фонда будет где-то в районе 500 долларов, а стоимость большинства коммерческих оценок будет начинаться с 1500 долларов и будет расти. оттуда (в зависимости от сложности их отчета).Учитывая это — вы захотите учесть эти дополнительные расходы в общем уравнении, если вы надеетесь получить кредит за пожертвование в размере 5000 долларов или выше (то есть — иногда вы сможете оправдать дополнительные затраты, иногда вы выиграете » т).

С другой стороны, если вы требуете налогового вычета меньше, чем $ 5 000 , вы можете быть менее «научным» по своей природе и использовать тот же метод оценки, что и ваш местный эксперт. Как я уже упоминал ранее — в моем родном штате оценщики недвижимости присваивают каждому участку «SEV» (приравненную к штату стоимость) в размере 50% от рыночной стоимости собственности (и из того, что я собрал, это число получено из , независимо от их интуиции. ощущение было на тот момент ).Тем не менее, если вы претендуете на сумму МЕНЬШЕ 5000 долларов, вам не нужно идти намного дальше этого. Пока у вас есть что-то помимо вашего личного мнения , подтверждающее ваше предположение, оно должно работать. Еще один менее конкретный (но потенциально полезный) способ проверить этот метод — просто прикрепить данные о недавних сопоставимых продажах с таких сайтов, как Zillow или Redfin.

3. Сохраните копии заключительной документации в качестве доказательства вашего пожертвования.

В большинстве случаев документацию не нужно усложнять .Простая копия Договора купли-продажи (подтверждающая, что обе стороны согласились передать / получить недвижимость без денежной оценки), копия Акта (опять же, с указанием переводной стоимости 0,00 долларов США) и, если таковая имеется, копия Заключения Выписка (подтверждающая отсутствие денежных средств на передачу имущества).

Само собой разумеется, что дарение недвижимости не всегда будет решением ваших проблем. Однако, МОЖЕТ быть очень полезным, если числа имеют смысл.

Чтобы принять правильное решение в вашей ситуации, вам нужно взвесить несколько вещей, касающихся самой сделки:

- Каковы ваши общие инвестиции в недвижимость?

- Какова элитная стоимость этой собственности?

- т. Е. — Сколько, по мнению окружного инспектора, стоит эта собственность?

- Какова минимальная стоимость этого объекта недвижимости?

- т.е. — Какие низкие предложения вы, вероятно, получите при продаже?

Если кажется, что сделка имеет смысл сама по себе, вам также следует взглянуть на более широкую картину вашего текущего финансового положения:

- Сколько денег вы собираетесь заработать в текущем финансовом году?

- Сколько налогов вам придется заплатить за текущий финансовый год?

- Какие еще налоговые списания у вас уже работают в вашу пользу в текущем финансовом году?

- Сколько наличных денег / ликвидности у вас есть в настоящее время

- и.е. — Вы в отчаянно нуждаетесь в деньгах прямо сейчас , или у вас хорошее положение как есть?

Правильный ответ зависит от ряда переменных.

Если у вас есть сделка с хорошей нормой прибыли (просто глядя на сумму, которую вы заплатили, и на документально подтвержденную оценочную стоимость), И вы сталкиваетесь с налоговыми обязательствами, превышающими вычет, который вы получили бы от дарения собственности … Тогда ДА, наверное имеет смысл подарить!

Если вы заключили сделку со слабой или сомнительной прибылью (уплаченная сумма vs.стоимость) ИЛИ ваше налоговое обязательство уже будет на меньше , чем кредит, который вы получите от пожертвования собственности, тогда НЕТ, вероятно, нет смысла жертвовать его.

Важно помнить, что решение пожертвовать свою недвижимость не должно быть вызвано исключительно вашей неспособностью продать недвижимость . Я понимаю, что это может расстраивать, когда недвижимость находится на рынке месяцами подряд, но если математика все еще не дает лучшего результата в сценарии пожертвования, то не стоит недооценивать себя!

Как правило, я бы не рекомендовал покупать недвижимость исключительно с намерением подарить ее. Вместо этого я бы рассматривал пожертвования недвижимости как «План Б», который в некоторых ситуациях может иметь потенциал, чтобы превратиться в даже лучше, чем ваш «План А» (но даже в этом случае … не преследуйте ничего с намерением сначала пойти по плану Б).

Налоговый вычет полезен только в том случае, если у вас есть достаточно большое налоговое обязательство, чтобы вычесть его из… поэтому само собой разумеется, что это только стратегия, которой следует следовать, когда ваша денежная позиция уже достаточно здорова и у вас есть достаточно большое налоговое бремя, чтобы его застраховать.

Как я уже упоминал ранее, я не специалист по бухгалтерскому учету или налогообложению, поэтому, прежде чем выполнять этот план действий, обязательно ознакомьтесь с особенностями того, как этот процесс работает в вашем регионе, потому что эти детали могут измениться в зависимости от множество факторов, например:

- Тип имущества, которое вы жертвуете.

- Какой некоммерческой организации вы его жертвуете.

- В какую налоговую категорию вы попадаете.

- Тип документации, которую вы можете предоставить.

Как упомянула Аманда в разделе комментариев ниже,

«При списании пожертвований существуют очень конкретные правила, касающиеся того, можете ли вы принять справедливую рыночную стоимость — ИЛИ — вашу фактическую основу в пожертвованном имуществе, и иногда разница зависит от того, какой тип организации вы жертвуете. Однако могут быть случаи, когда даже ваша основа в собственности стоит списания. Особенно, если это * просто * загонит вас в более низкую налоговую категорию ».

Если вы хотите узнать больше, ознакомьтесь с публикацией 526 на веб-сайте IRS (примечание: эта публикация обновляется каждый год — поэтому убедитесь, что вы работаете с текущей информацией), и как только вы поймете, что вы делаем, обязательно позвоните своему налоговому специалисту .

СВЯЗАННЫЙ: Поиск подходящего бухгалтера для вашего бизнеса в сфере недвижимости

Вы также можете посетить этот сайт или этот сайт, чтобы получить дополнительную информацию, не описанную выше.

Процесс пожертвования недвижимости — Пожертвуйте собственность в пользу благотворительности

Шаг 2 Заполните нашу простую онлайн-форму пожертвования недвижимостиПосле того, как вы познакомитесь с удивительными вещами, которые мы делаем, и с финансовыми преимуществами, которые вы получите, мы приглашаем вас заполнить нашу форму пожертвования.Это очень простой процесс, который в среднем занимает менее 3 минут. Просто выберите категорию, к которой относится ваше пожертвование недвижимости, и отправьте свою информацию. Это дает нам возможность ознакомиться с вашей недвижимостью, и мы ответим в течение 24 часов. Нажмите здесь, чтобы пожертвовать недвижимость

Шаг 3 Завершение сделок, запись, обработка и передача права собственностиТеперь, когда вы решили продолжить свое щедрое пожертвование, Real Estate with Causes отправит вам пакет пожертвований, который состоит, помимо прочего, из следующих документов, необходимых для передачи права собственности нашей организации.(Каждый штат и округ индивидуальны, и мы тесно сотрудничаем с вами, предоставляя все необходимые формы.) 1. Заявление о прекращении подачи иска 2. Заявление о претензии по гарантии 3. Соглашение о дарении 4. Документ и декларация о дарении

Когда вся необходимая документация была подписана и Завершено, Real Estate with Causes проведет всестороннюю оценку собственности вместе со всеми сопутствующими факторами, которые потенциально могут повлиять на успешную передачу права собственности. Это включает, помимо прочего, все книги и записи, а также обязательство по названию.

После завершения полной проверки, агентство «Недвижимость с причинами» предпримет шаги, необходимые для принятия законных и надлежащих мер по благотворительному пожертвованию предлагаемой недвижимости. На этом этапе вся недвижимость немедленно застрахована от пожара и ответственности для защиты интересов Real Estate with Causes и их агентов / аффилированных лиц.

Оттуда мы можем помочь вам завершить транзакцию своевременно и эффективно. Мы и агентство Real Estate with Causes прилагаем все усилия, чтобы сделать процесс благотворительного пожертвования простым, беспроблемным и максимально простым как для наших щедрых корпоративных, так и для частных жертвователей.

* Единственными вашими расходами при передаче недвижимости являются ее оценка и любые сборы за передачу правового титула.

Как только мы вступим во владение вашей собственностью и завершится передача права собственности, мы заполним все необходимые документы и отправим вам все необходимое для декларирования налогового вычета по почте. Время оборота зависит от скорости округа, из которого вы делаете пожертвование, мы обнаружили, что весь процесс обычно завершается всего за 2–5 недель.

Пожертвовать недвижимость на благотворительность

Пожертвование недвижимого имущества (свободная земля, дом, промышленные, жилые, земельные контракты, коммерческая недвижимость или таймшер) предоставляет донорам средства для получения значительного налогового вычета за счет помощи другим.Если ваш актив недвижимого имущества вырос в цене или, к сожалению, превратился в ненужную собственность в вашем портфеле, пожертвование недвижимого имущества может быть лучшим курсом действий. Благотворительное пожертвование недвижимости является разумным шагом как для частных лиц, так и для корпоративных жертвователей. Собственный капитал от вашего пожертвования недвижимости помогает благотворительному центру продолжать свою миссию и поддерживать многие достойные дела, которые нуждаются в нашей помощи. Мы здесь, чтобы предоставить вам ноу-хау, необходимое для дарения недвижимости.Этот процесс оптимизирует любые преимущества как для донора, так и для людей, жизнь которых будет значительно улучшена.

Пожертвования недвижимого имущества благотворительному центру — это налоговый подход к пожертвованиям. Позвоните по бесплатному телефону 888-228-7320, чтобы начать работу.

Когда дело доходит до пожертвования или возврата на благотворительность, можно не подумать о пожертвовании недвижимости.Хотя не ожидается, что каждый американец будет иметь обширный портфель недвижимости, те, кто им владеет, могут получить значительную выгоду от финансовой выгоды, при этом оказывая огромную руку помощи своему сообществу. Одним из многих преимуществ пожертвований недвижимости в настоящее время является то, что оценка налогового вычета основана на оценке текущей рыночной стоимости, а не на первоначальной стоимости собственности. Кроме того, доноры могут избежать оплаты брокерских услуг, жертвуя вместо продажи собственности.

Если вы подумываете о пожертвовании недвижимости, имейте в виду различные проблемы, связанные с хранением нежелательной собственности, такие как налоги на недвижимость, расходы на обслуживание, подоходный налог, проданное имущество, стоимость юридических услуг, брокерские сборы, налоги на наследство, налоги на наследство и капитал. налоги на прибыль . Стресс и хлопоты, связанные с владением ненужной или неиспользуемой землей, могут легко закончиться, если вы внесете свой вклад в благотворительность и пожертвуете свою недвижимость. Пожертвование также экономит время и усилия наследников при распределении прибыли, если завещание окажется потенциально спорным или несправедливым.Время от времени всплывают и нематериальные выгоды. В случае, если пожертвованное имение будет носить имя дарителя, оно становится де-факто мемориалом.

Ясные и очевидные преимущества пожертвования недвижимости благотворительному центру — весьма привлекательная перспектива. И вы также можете изменить ситуацию к лучшему для других, кому не повезло. Вот несколько часто задаваемых вопросов и фактов, которые помогут вам в самообразовании.

Сколько времени займет процесс дарения недвижимости?

Процедура дарения недвижимости зависит от каждого объекта недвижимости.Здесь задействовано множество факторов. Среди этих факторов — «обременения», такие как гражданские залоговые права или сборы неуплаченных налогов на имущество. Мы максимально упрощаем этот процесс от начала до конца и окончательной передачи права собственности.

Существуют ли какие-либо налоговые льготы при пожертвовании недвижимого имущества?

Пожертвование недвижимости Центру дарения, будь то свободная земля, промышленная недвижимость, жилая недвижимость, земельные контракты, коммерческая недвижимость или сельскохозяйственная земля, предоставляет вам отличный способ воспользоваться тем, что многие считают экстраординарным налоговым вычетом.Если ваш актив недвижимого имущества вырос в цене или, к сожалению, превратился в непроизводительную или обременительную собственность в вашем портфеле недвижимости, возможно, пришло время подумать о пожертвовании недвижимости Центру благотворительности.

Отлично подходит для индивидуальных и корпоративных доноров!

Пожертвования недвижимости благотворительному центру имеют смысл как для частных жертвователей, так и для наших корпоративных жертвователей.Собственный капитал от вашего щедрого пожертвования на недвижимость помогает нам продолжать приносить пользу многим людям и программам, ищущим помощи в наших общинах. Центр благотворительности предоставит вам ноу-хау, необходимое для проведения пожертвования недвижимости, которое принесет максимальную пользу как вам, нашему щедрому донору, так и многим людям и организациям, которые мы обслуживаем.

Льготы для индивидуальных владельцев включают:

Недвижимость, находящаяся в собственности доноров более пяти лет, классифицируется как недвижимость для долгосрочного прироста капитала.Справедливая рыночная стоимость подаренного имущества может быть вычтена; однако вычет из вашего благотворительного взноса ограничен различными процентами в зависимости от вашего индивидуального валового дохода. Стоимость дополнительных взносов может быть перенесена на срок до пяти лет. В случае обесценения имущества справедливая рыночная стоимость отражает потерю стоимости. Справедливая рыночная стоимость обычно определяется независимой оценкой. Если вы хотите вычесть сумму денег, которую вам стоило пожертвованное имущество, вам разрешается вычет в размере пятидесяти процентов (50%) от вашего скорректированного валового дохода (пожалуйста, уточните у своего налогового специалиста).Это также может длиться до пяти лет. Маршрут, который вы выберете в процессе пожертвования, будет зависеть от стоимости пожертвованного имущества, вашей налоговой категории, вашего возраста и состояния здоровья, дарителя, а также от того, планируете ли вы делать взносы в будущем (уточните у своего налогового специалиста) .

Корпоративные донорские пособия включают:

Следующие правила применимы к корпорациям, которые дарят недвижимость: Те, кто связан с корпорацией и недвижимостью более года, имеют право на вычет десяти процентов (10%) из чистой прибыли корпорации. (пожалуйста, свяжитесь с вашим налоговым специалистом).Оставшаяся сумма пожертвований может быть перенесена на срок до пяти лет. Если компания выберет статус «Sub S», то разрешенный ввод будет сообщен отдельным акционерам K1 и может быть вычтен при возврате физических лиц (пожалуйста, уточните у своего налогового специалиста).

Правила партнерств, S-корпораций и компаний с ограниченной ответственностью : Корпорация не имеет права требовать вычет за подаренное имущество, но пожертвование переходит к отдельным акционерам пропорционально, исходя из их процента владения в S -Корпорация.Здесь может быть произведен вычет для индивидуальной налоговой декларации. Опять же, это действует до 5 лет (пожалуйста, свяжитесь с вашим налоговым специалистом). Партнерства и компании с ограниченной ответственностью соблюдают одно и то же правило, за исключением того, что партнеры или участники могут требовать вычета, даже если они не имеют основания в партнерстве или являются компанией с ограниченной ответственностью (пожалуйста, свяжитесь с вашим налоговым специалистом).

Воспользуйтесь этими преимуществами, когда вы пожертвуете недвижимость благотворительному центру:

Значительные долгосрочные налоговые льготы / вычеты на долгие годы

Свобода от налога на имущество

Свобода от имущественных и иных обязательств

Свобода от ответственности и страхования

Польза от знания того, что вы / ваш бизнес помог другим

Позитивное лицо публике для вашей щедрой компании

Душевное спокойствие, зная, что ваша собственность больше не является утечкой и обузой

После того, как вся необходимая документация будет подписана и утверждена, Giving Center назначит полную инспекцию, которая включает всестороннюю оценку собственности вместе с анализом всех без исключения факторов, которые потенциально могут повлиять на успех передачи права собственности.Это включает, помимо прочего, все книги и записи, а также обязательство по названию.

Завершение полной проверки знаменует окончательные действия Центра предоставления перед тем, как приступить к последним шагам, необходимым для принятия законного и надлежащего акта указанного дарения недвижимого имущества.

Могу ли я подарить свою собственность, если задолженность по ипотеке или другим платежам еще не завершена?

Да, можно! Центр благотворительности рассматривает все пожертвования в индивидуальном порядке.Хотя для благотворительной организации не рекомендуется принимать финансовое обязательство, иногда существующий капитал при пожертвовании недвижимого имущества может компенсировать это обязательство. Мы рекомендуем вам связаться с нами или отправить свою недвижимость онлайн.

Почему частные лица и корпорации жертвуют недвижимость?

Те, кто хочет помочь улучшить сообщества, в которых они живут, с помощью простаивающей собственности, унаследованной собственности, собственности, которая стала финансовым бременем из-за ежегодного обслуживания, сборов ТСЖ, проблем с арендаторами, страхования.Этот список можно продолжить. Дарение недвижимости дает вам или вашему бизнесу право на получение налоговой льготы в зависимости от стоимости имущества. Многие принимают во внимание текущие налоги на недвижимость, расходы на обслуживание, налоги на прибыль — или, если недвижимость продается, стоимость юридических услуг, брокерские сборы, налоги на наследство, налоги на наследство и налоги на прирост капитала — часто с финансовой точки зрения предпочтительнее пожертвовать недвижимость. в Центр дарения. Иногда есть и нематериальные выгоды. Недвижимость, которая простаивает, не имеет положительного денежного потока и является активами, которые никогда не будут ничем иным, как обязательством или не достигнут какого-либо полезного потенциала.Рассмотрим полностью обесцененную недвижимость, которая не служит финансовым интересам ваших личных финансовых целей или бизнеса в будущем, или незастрахованную недвижимость, которая в большей степени является проблемой и финансовым обязательством, которое необходимо продолжать поддерживать.

Предлагаете ли вы ПРЕДЛОЖЕНИЯ С НЕДВИЖИМОСТЬЮ / какие они?

Пожизненное поместье многообещающе идеально подходит для крупных трофейных владений, из-за которых их наследники не могут позволить себе длительные расходы на сохранение и собственность.Это позволяет семьям, которые больше не могут жить в доме, пользоваться тем, что им в свою очередь предоставляет благотворительная организация для пожертвования своей собственности — твердыми деньгами. Пожертвования недвижимости приводят к чрезвычайно выгодным налоговым вычетам для дарителя, в то же время позволяя им возвращать деньги своему сообществу и иметь значение в результате их благотворительных акций. По сути, пожертвование недвижимости благотворительному центру может снизить ваше налоговое бремя и предоставить вам выгоду от экономии за счет облегчения обслуживания вашей собственности.Вы также можете избежать налога на прирост капитала в отношении высоко оцененной собственности, сделав благотворительное пожертвование недвижимости. Доноры могут даже получать компенсацию за пожертвование дома, но при этом пользоваться всеми его удобствами в течение своей жизни. Создавая пожизненное имущество, домовладельцы позволяют себе жить в доме, который они хотят пожертвовать, понимая, что право собственности на недвижимость перейдет к данной благотворительной организации после их смерти. Однако их налоговый вычет будет предоставлен им во время пожертвования и, в зависимости от собственности и потенциального дохода, может даже получить пожизненную ренту.Это дает возможность избавиться от налогового бремени, с которым могут столкнуться члены семьи после смерти близкого человека.

Наш дружный коллектив волонтеров Giving Center с радостью ответит на любые вопросы; просто свяжитесь с нами по телефону (888) -228-7320 или заполните нашу простую онлайн-форму, чтобы начать процесс пожертвования.После того, как мы свяжемся с вами, жертвователем, наша благотворительная организация назначит встречу для оценки пожертвования имущества. Делайте пожертвования, чтобы значительно снизить юридические и налоговые обязательства и получить финансовую выгоду, поддерживая Центр благотворительности и его многочисленные благотворительные миссии. Сделайте мир лучше сегодня и внесите свой вклад в наше благотворительное дело.

Как подарить землю благотворительному фонду на выкуп | Финансы

Автор: Стив Ландер | Рецензент: Алисия Бодин, сертифицированный главный финансовый тренер Ramsey Solutions | Обновлено 6 марта 2019 г.