Эксперт рассказал, кто должен погашать кредит, если заемщик умер

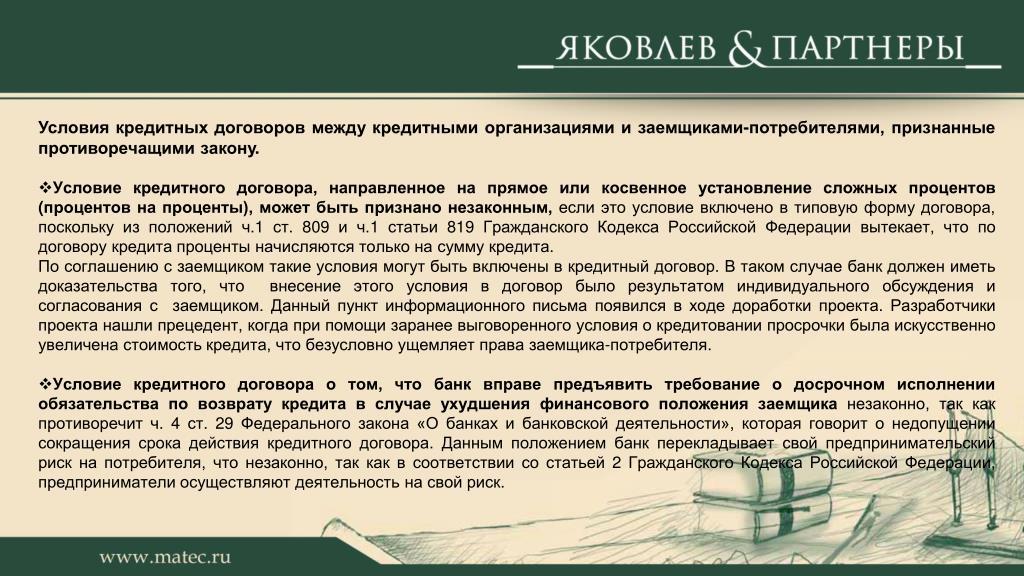

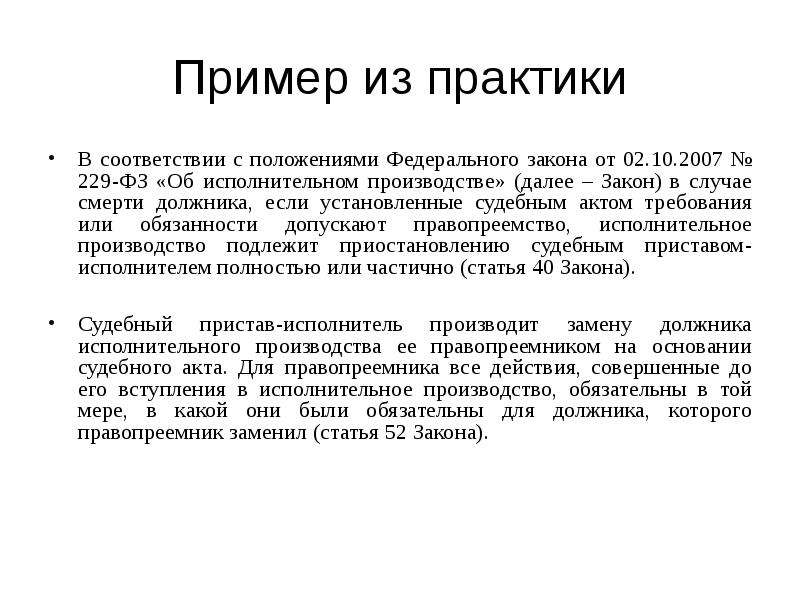

МОСКВА, 8 июн — ПРАЙМ. В случае смерти заемщика кредитные обязательства перед банком обязаны исполнить его наследники – если, конечно, они приняли наследство в установленном законом порядке, рассказала агентству “Прайм” адвокат юридической группы «Яковлев и Партнеры» Любовь Хохлова.

Статья 1112 Гражданского кодекса РФ постулирует, что в состав наследства входят принадлежавшие наследодателю на день открытия наследства вещи, иное имущество, в том числе имущественные права и обязанности. Следовательно, неисполненные перед банком кредитные обязательства входят в состав наследства, добавила эксперт.

Таким образом, если у умершего заемщика имеются наследники, при этом они не отказались от наследства, то обязаны погасить кредит. Наследники отвечают по долгам заемщика как наследодателя в пределах стоимости полученного ими имущества.

Хохлова отмечает, что исходя из принципа единства наследственного имущества, наследник не вправе принять только часть причитающегося ему наследуемого имущества (п.

“В случае отсутствия наследников у заемщика, либо никто из наследников не имеет права наследовать, или все наследники отстранены от наследования, либо никто из наследников не принял наследства, либо все наследники отказались от наследства, то имущество умершего заемщика считается выморочным. Выморочное имущество, находящееся на соответствующей территории, в зависимости от вида имущества, в порядке наследования по закону переходит в собственность Российской Федерации, субъекта Российской Федерации или муниципального образования», — говорит эксперт.

Следовательно, банк сможет получить удовлетворение своих требований по кредитному договору за счет стоимости выморочного имущества. Для этого банку потребуется обратиться с иском о взыскании задолженности по кредитному договору и обращении взыскания на заложенное имущество к соответствующему наследнику выморочного имущества.

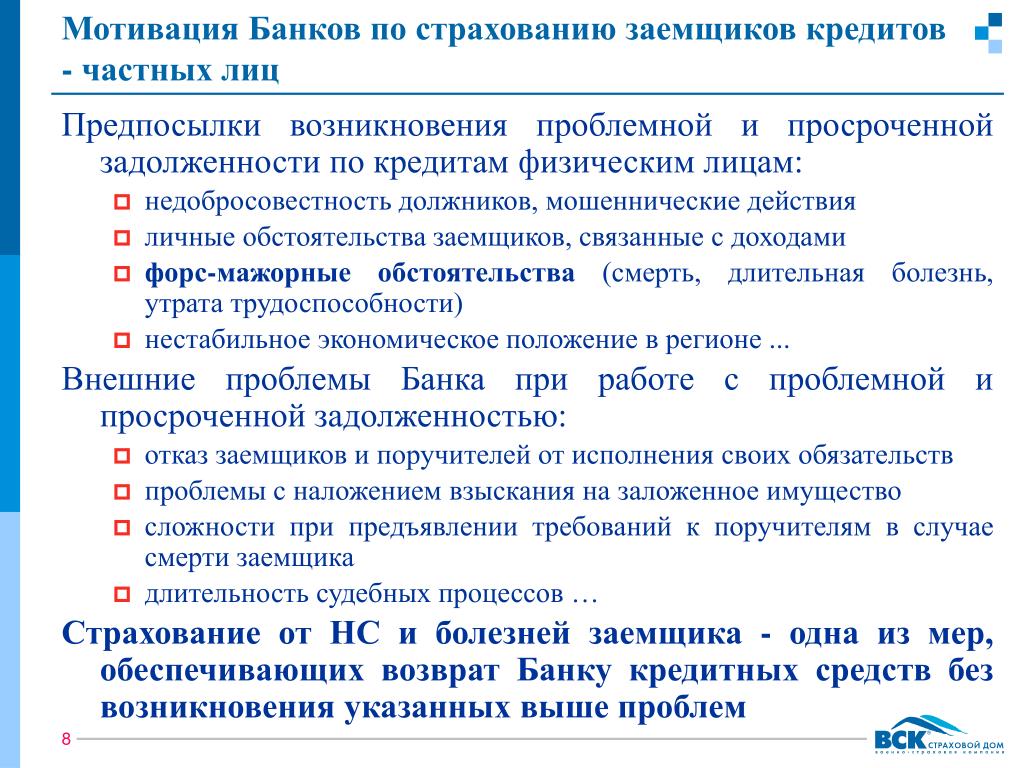

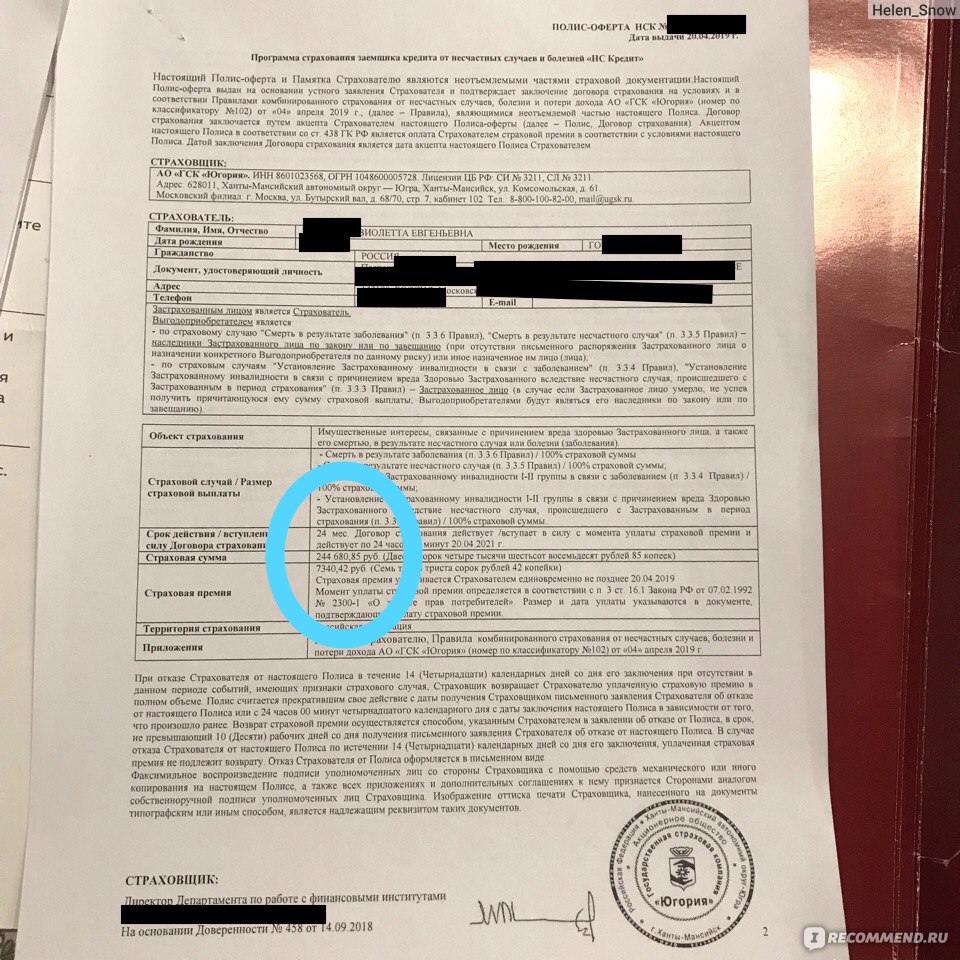

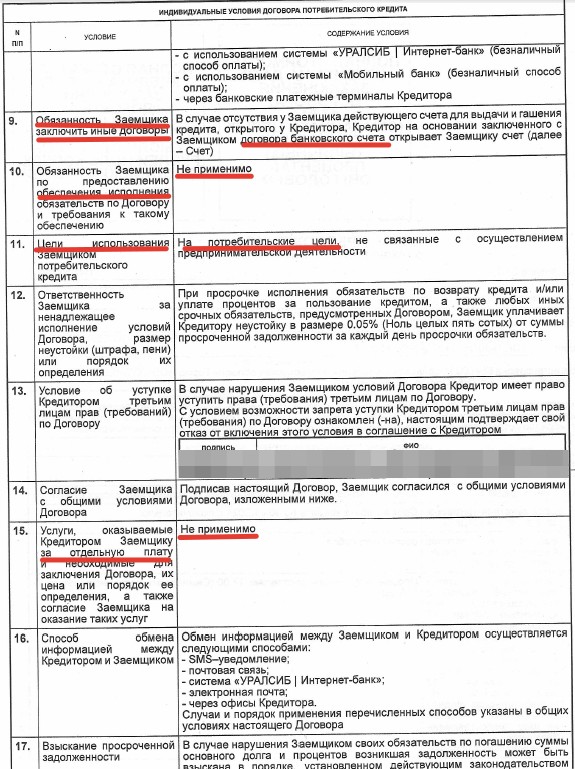

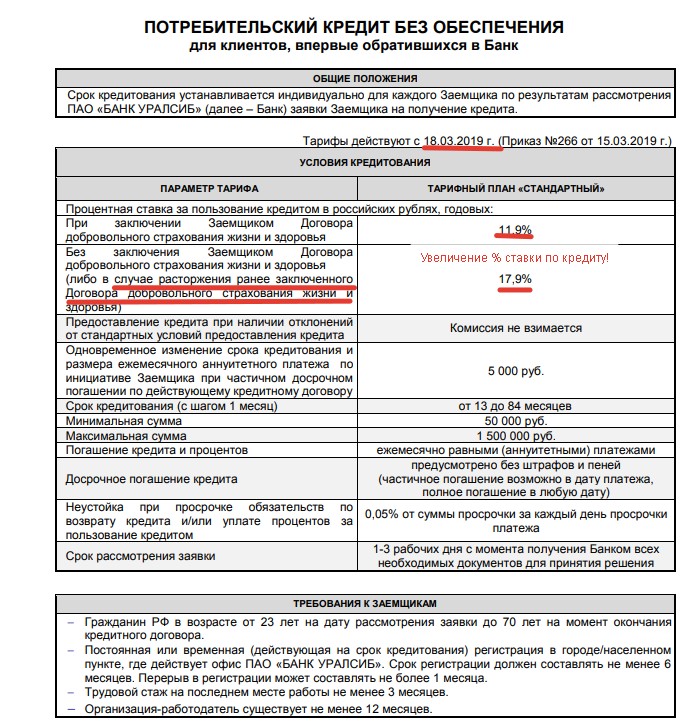

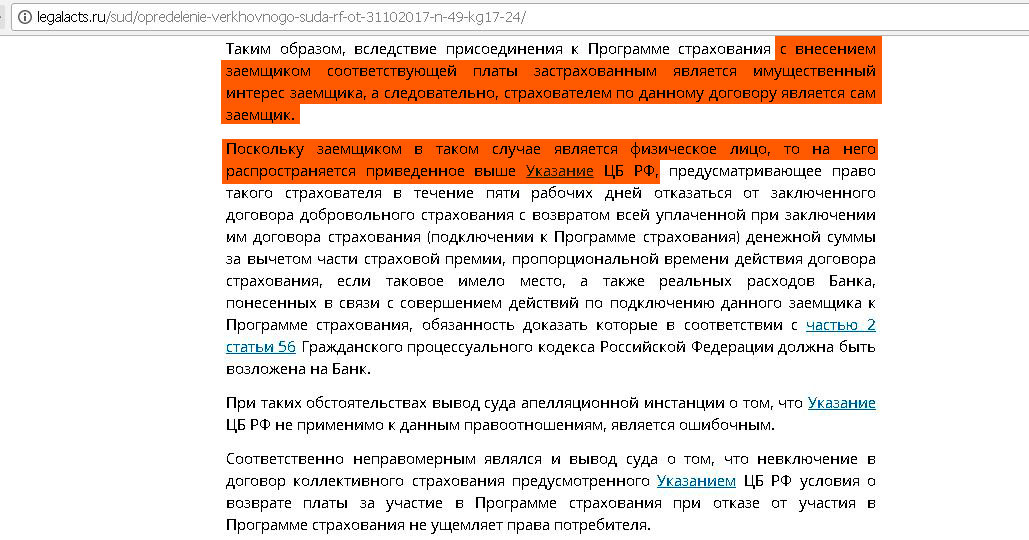

В то же время ведущий юрисконсульт КСК групп Ирина Михеева рекомендует внимательно ознакомиться с условиями кредитного договора. Если заемщик заключил договор страхования жизни, то в случае смерти обязательства по погашению кредита переходят к страховой компании. Однако в этом случае тоже много нюансов, все будет зависеть от причины смерти. Под страховой случай не подходит, если заемщик покончил с собой, погиб на войне, в результате несчастного случая во время занятия экстремальным спортом, вследствие венерического заболевания, из-за хронической болезни и в местах лишения свободы.

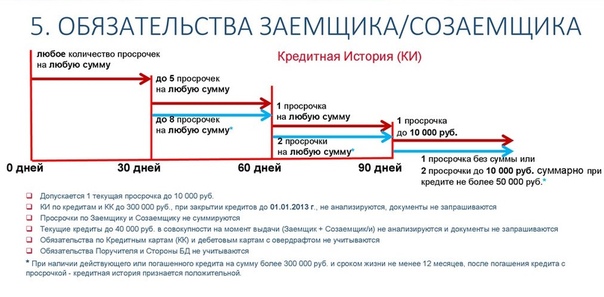

Если по кредитному договору имеется созаемщик или поручитель после смерти должника кредитное бремя ложится на их плечи, отметила эксперт.

Кредит после смерти заемщика. Что делать если взял кредит и умер?

Не всегда умершие родственники оставляют после себя квартиры, машины и банковские вклады. Вполне вероятно, что наследодатель оставит своим потомкам, наряду с материальными благами, долговые обязательства.

Итак, разберемся в статье, кто платит кредит после смерти заемщика, как может помочь страховка и в каких случаях выплата по долгам не требуется.

Содержание статьи

○ Кому платить кредит за умершего, если умирает муж, жена, созаемщик, можно ли не платить долги?

○ Страховка кредита.

✔ Страхование ответственности по причине смерти.

✔ Страховка от смерти.

✔ В каких случаях страховка не действует?

○ Платят ли кредит несовершеннолетние дети – наследники имущества?

○ Смерть созаемщика или поручителя.

○ Можно ли переоформить кредит на наследника, если тот готов вступить в права собственности?

✔ Требующиеся для переоформления документы.

○ Пени и штрафы за просрочку платежей из-за смерти плательщика.

○ В каких случаях можно не платить кредит?

✔ Отказ от наследства.

✔ Наступление страхового случая.

○ Советы юриста:

✔ После смерти мужчины, его жена была вынуждена осуществлять платежи в банк. При этом наследниками являлись она и дети от предыдущих браков, которые в выплатах не принимали никакого участия. Может ли супруга рассчитывать на то, что приобретенное в кредит имущество, будет принадлежать только ей?

✔ Страховая отказалась выплачивать средства по кредиту, так как наследники имущества упустили срок подачи заявления о наступлении страхового случая. Можно ли обжаловать это решение?

○ Кому платить кредит за умершего, если умирает муж, жена, созаемщик, можно ли не платить долги?

Выплата кредита умершего заемщика становится обязанностью его наследников. Если они не хотят выплачивать долг, законом предусмотрена возможность отказаться от наследства.

Правопреемников может не быть или они воспользуются возможностью отказа. Когда складывается такая ситуация, платить кредит становится некому. Однако банк может не оставлять попыток «достучаться» до родственников умершего заемщика.

Когда складывается такая ситуация, платить кредит становится некому. Однако банк может не оставлять попыток «достучаться» до родственников умершего заемщика.

Многие граждане отказываются от прав на имущество наследодателя по той причине, что его стоимость не соизмерима с размером долга. В этом случае банк может его продать для покрытия задолженности. Делается это в судебном порядке.

Вернуться к содержанию ↑

○ Оплачивают ли наследники долги наследодателя?

Необходимость выплаты долга наследодателя предусмотрена гражданским законодательством. Наследники делят сумму задолженности пропорционально полученным долям от наследственной массы.

Пункт 1 ст. 1175 ГК РФ:

Наследники, принявшие наследство, отвечают по долгам наследодателя солидарно. Каждый из наследников отвечает по долгам наследодателя в пределах стоимости перешедшего к нему наследственного имущества.

Вернуться к содержанию ↑

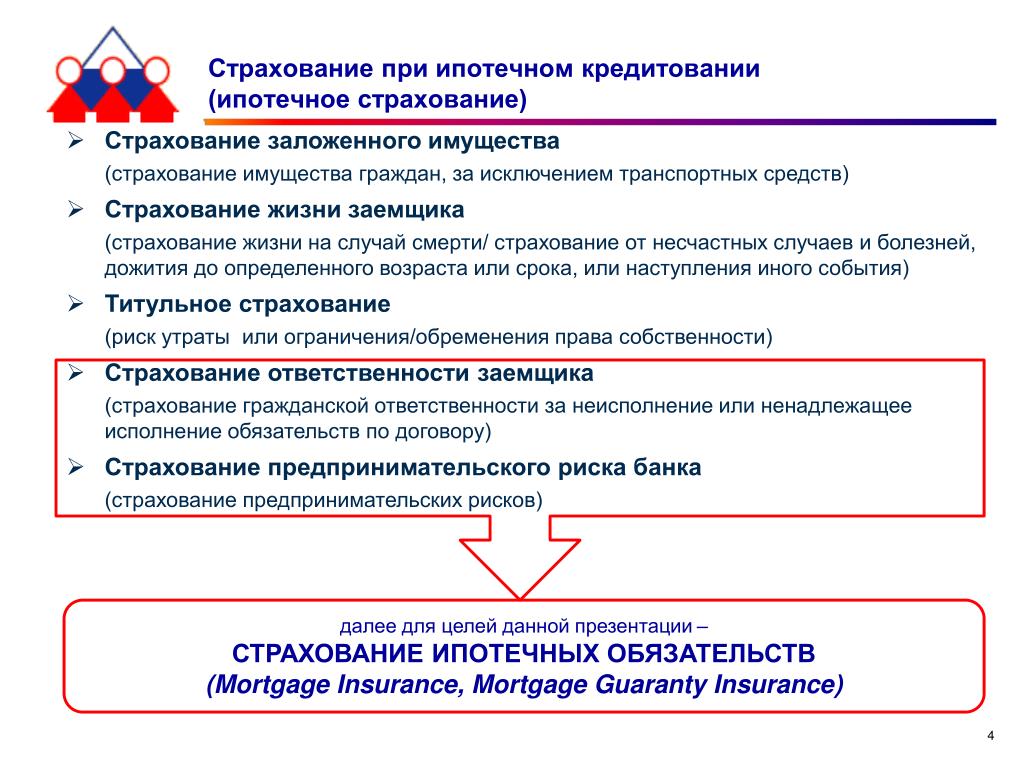

○ Страховка кредита.

Прежде чем отказываться от наследства по причине наличия невыплаченного кредита, следует уточнить, оформлял ли наследодатель страховку. Если да, потребовать выплату задолженности можно со страховой компании.

Договор страхования при кредитовании подразумевает выплату частичной или полной компенсации суммы долга при наступлении страхового случая. В некоторых ситуациях размер страховой премии может даже превышать сумму кредита.

✔ Страхование ответственности по причине смерти.

Такой вид страхования подразумевает выплату полной суммы задолженности при наступлении страхового случая, включая проценты. Выгодоприобретателем по такому виду страхования, как правило, выступает банк.

Это значит, что при наступлении смерти заемщика необходимо обратиться в банк и в страховую компанию. Наследникам нужно предоставить свидетельство о смерти, медицинское заключение и иные документы, которые потребуют учреждения.

По итогам рассмотрения в случае положительного решения страховой фирмы в банк перечисляется нужная сумма для выплаты долга. Таким образом, наследникам платить кредит не придется.

Таким образом, наследникам платить кредит не придется.

✔ Страховка от смерти.

При оформлении страховки от смерти размер выплаты может превышать сумму кредита. Выгодоприобретателем в этом случае может быть банк или наследники застрахованного лица. Эта информация указывается в тексте договора.

Страховая обычно неохотно выплачивает суммы при наступлении страхового случая. Чтобы это произошло быстрее, необходимо в ближайшее время после смерти наследодателя уведомить компанию любым способом.

✔ В каких случаях страховка не действует?

Не всегда страховая компания соглашается с предъявленными требованиями. Вескими причинами для отказа могут быть:

- Смерть в результате продолжительной болезни.

- Самоубийство.

- Причина смерти не установлена.

- Пропущен срок обращения.

В первом случае наследникам сложно будет доказать, что на момент оформления кредита и страховки умерший человек не знал о своем заболевании.

При суициде страховка действовать не будет. Это предусмотрено страховым договором. В случае добровольного ухода из жизни оплачивать кредит умершего будут наследники.

Нужно внимательно изучать страховой договор. Там указываются причины смерти, в результате которых наступает страховой случай. Если причина смерти не была установлена медиками, компания может отказать в выплате возмещения.

В тексте договора прописывается срок, в течение которого наследники должны обратиться в страховую компанию при наступлении страхового случая. Если этот срок пропущен, в выплате будет отказано. Исключение – уважительные причины пропуска срока. Однако признать причины уважительными может только суд.

Вернуться к содержанию ↑

○ Платят ли кредит несовершеннолетние дети – наследники имущества?

Когда наследниками имущества и долгов являются несовершеннолетние граждане, принять решение о вступлении в права или об отказе от наследства за них должны опекуны. Ранее были не редкостью ситуации, когда банки обращались в суд с требованием о возмещении долгов детьми, не достигшими совершеннолетия.

Ранее были не редкостью ситуации, когда банки обращались в суд с требованием о возмещении долгов детьми, не достигшими совершеннолетия.

Верховный суд РФ пресек подобные иски, разъяснив позицию закона. Поводом для этого послужил случай, произошедший в апреле 2015 года. Тогда 5-ти летняя девочка потеряла маму, которая при жизни оформила кредит на развитие бизнеса, но выплатить его не успела. Опекуном и законным представителем девочки стал ее отец – бывший муж погибшей женщины. Так как девочка являлась единственной наследницей, банк стал требовать выплаты долга с ее отца.

Однако он с такой позицией был не согласен и подал иск в суд. Кроме долга и личных вещей никакого наследства девочка не получила. Дело дошло до Верховного суда РФ, который разъяснил, что, если унаследованное имущество несоразмерно с кредитом, дети ничего платить не обязаны.

Вернуться к содержанию ↑

○ Смерть созаемщика или поручителя.

Если умирает созаемщик, а договор страхования оформлен не был, оплачивать кредит будет другой созаемщик. Когда в страховом договоре фигурируют оба заемщика и каждый из них вправе рассчитывать на 50 % компенсации, страховая компания возместит половину долга банку. Если по договору числится только один застрахованный созаемщик, компания возмещает долг в полном объеме.

Когда в страховом договоре фигурируют оба заемщика и каждый из них вправе рассчитывать на 50 % компенсации, страховая компания возместит половину долга банку. Если по договору числится только один застрахованный созаемщик, компания возмещает долг в полном объеме.

Когда умирает поручитель, особых изменений для заемщика не будет. Однако банк вправе потребовать предоставления другого поручителя или недвижимости в залог. Если заемщик откажется, банк может повысить процентную ставку по кредиту. Эти условия прописываются в кредитном договоре.

Вернуться к содержанию ↑

○ Можно ли переоформить кредит на наследника, если тот готов вступить в права собственности?

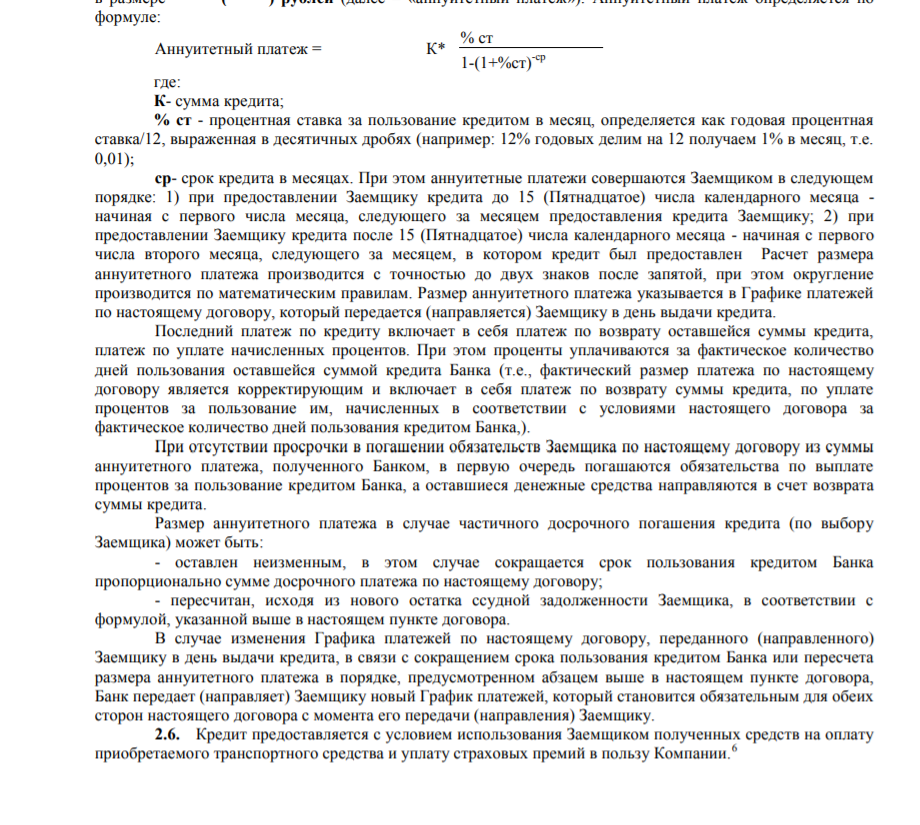

Если наследник согласен принять наследственную массу с долгами в полном объеме, ему необходимо подготовить документы и обратиться в банк.

Там потребуется написать заявление о переоформлении кредита. Банк заключит с наследником новый договор с сохранением процентной ставки и других существенных условий.

✔ Требующиеся для переоформления документы

Для переоформления необходимо предоставить в банк:

- Общегражданский паспорт.

- Свидетельство о смерти наследодателя.

- Заявление.

- Свидетельство о вступлении в права наследования.

Свидетельство о вступлении в права выдает нотариус, который занимается наследственным делом.

Пункт 1 ст. 1162 ГК РФ:

Свидетельство о праве на наследство выдается по месту открытия наследства нотариусом или уполномоченным в соответствии с законом совершать такое нотариальное действие должностным лицом.

Свидетельство выдается по заявлению наследника. По желанию наследников свидетельство может быть выдано всем наследникам вместе или каждому наследнику в отдельности, на все наследственное имущество в целом или на его отдельные части.

Вернуться к содержанию ↑

○ Пени и штрафы за просрочку платежей из-за смерти плательщика.

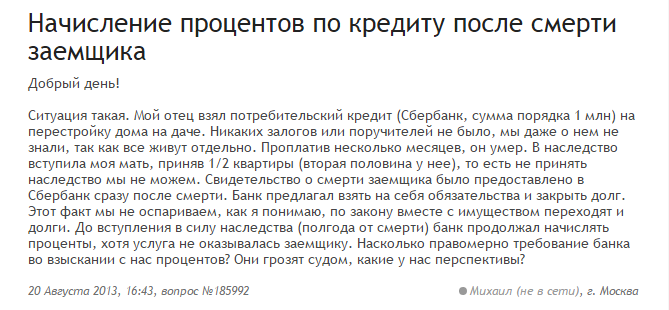

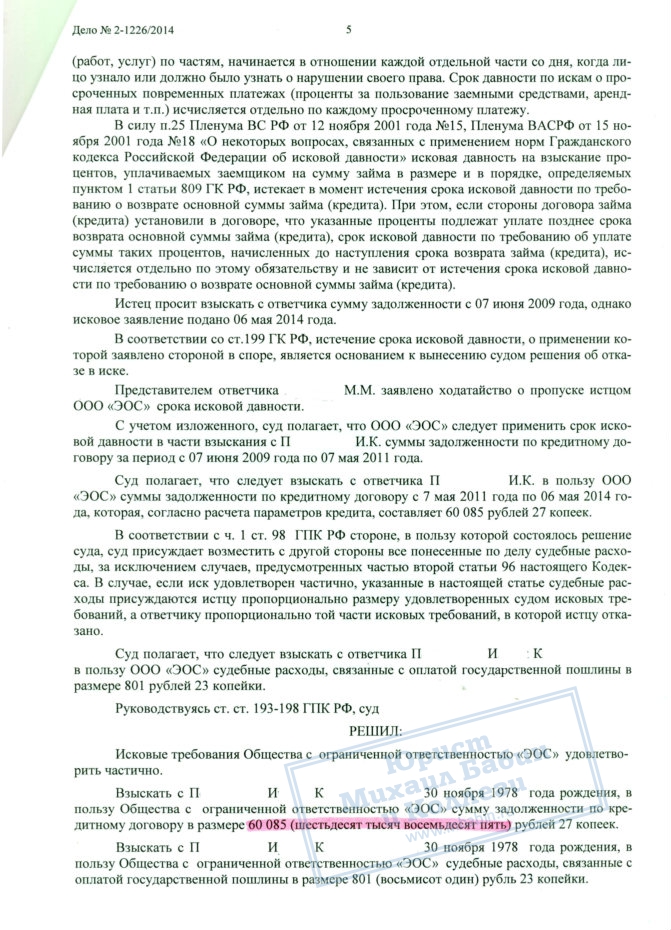

Как правило, банк не вникает в обстоятельства, коснувшиеся заемщиков. Пени будут начисляться даже после смерти должника. Эти расходы становятся дополнительной проблемой наследников.

Пени будут начисляться даже после смерти должника. Эти расходы становятся дополнительной проблемой наследников.

Почему возникают пени и штрафы за просрочку в такой ситуации? Дело в том, что долги, переходящие по наследству, рассчитываются с момента смерти должника, а не со дня принятия наследства.

Чтобы снизить сумму штрафов, нужно обратиться в суд. Зачастую судебные органы идут навстречу истцу.

Вернуться к содержанию ↑

○ В каких случаях можно не платить кредит?

Наследники могут избежать выплаты кредита только в случае полного отказа от наследственной массы или при наличии страховки по кредиту. Последний вариант актуален, если страховая компания признает, что наступил страховой случай, а наследники своевременно обратятся за получением компенсации.

✔ Отказ от наследства.

По закону наследники вправе отказаться от наследства. Тогда никаких обязанностей у них не возникнет.

Отказаться от части наследства нельзя. Либо наследник принимает наследственную массу полностью, либо нет.

Либо наследник принимает наследственную массу полностью, либо нет.

Частичный отказ возможен только в том случае, если один и тот же человек вступает в наследство по завещанию и по закону. К примеру, по завещанию к наследнику переходит дом, а по закону он становится обладателем кредита и земельного участка. В такой ситуации наследник может отказаться от части наследства, причитающегося ему по закону.

Пункт 1 ст. 1157 ГК РФ:

Наследник вправе отказаться от наследства в пользу других лиц или без указания лиц, в пользу которых он отказывается от наследственного имущества.

Пункт 3 ст. 1158 ГК РФ:

Отказ от части причитающегося наследнику наследства не допускается. Однако если наследник призывается к наследованию одновременно по нескольким основаниям (по завещанию и по закону или в порядке наследственной трансмиссии и в результате открытия наследства и тому подобное), он вправе отказаться от наследства, причитающегося ему по одному из этих оснований, по нескольким из них или по всем основаниям.

✔ Наступление страхового случая.

При наличии страхового договора и наступлении страхового случая обязательства по кредиту принимает на себя страховая компания.

Однако этого не произойдет, если наследодатель покончил жизнь самоубийством или дезинформировал компанию при оформлении страховки. Важно также успеть подать документы на получение компенсации вовремя.

Вернуться к содержанию ↑

○ Советы юриста:

✔ После смерти мужчины, его жена была вынуждена осуществлять платежи в банк. При этом наследниками являлась она и дети от предыдущих браков, которые в выплатах не принимали никакого участия. Может ли супруга рассчитывать на то, что приобретенное в кредит имущество, будет принадлежать только ей?

Да, может. Для этого необходимо иметь подтверждение всех выплат. Так как именно супруга несла все расходы, связанные с этим имуществом, она фактически приняла его. При возникновении претензий со стороны детей от предыдущих браков супруга может подать иск в суд.

✔ Страховая отказалась выплачивать средства по кредиту, так как наследники имущества упустили срок подачи заявления о наступлении страхового случая. Можно ли обжаловать это решение?

Подобное решение может быть обжаловано в судебном порядке, если срок подачи заявления был пропущен по уважительной причине. Это нужно доказать документально. К примеру, помешать своевременному обращению могла служба в армии, длительная болезнь или другие серьезные обстоятельства. Суд может восстановить срок.

Вернуться к содержанию ↑

Специалист Тимофей Васильев расскажет, что делать, если банк заставляет родственников погашать кредит умершего.

Опубликовал : Вадим Калюжный, специалист портала ТопЮрист.РУ

В случае смерти заемщика кто выплачивает кредит

Банки учитывают, что кредитуемые смогут не расплатиться с долгом по независящим от них обстоятельствам. Одно из них – кончина. Договор определяет, кто выплачивает кредит заемщика в случае его смерти.

Одно из них – кончина. Договор определяет, кто выплачивает кредит заемщика в случае его смерти.

Что происходит с кредитом при кончине получателя

После гибели займополучателя долг автоматически не гасится. Родственники покойного разбираются с его кредитом, действуя по алгоритму:

- Направить письменное уведомление банку-кредитору о смерти заемщика. Приложить ксерокопию свидетельства о его гибели. Документы направляют лично или заказным письмом.

- Проверить, застрахован ли займ. Если да, то выяснить, является ли смерть займополучателя страховым случаем.

- Если займ не застрахован, близкими решается, стоит ли принимать наследство, обремененное долгом.

- При положительном решении кредит распределяется между правопреемниками пропорционально обретенной доле.

Решившие принять наследство столкнутся с трудностью – официальный переход кредита правопреемникам произойдет через полгода от кончины заемщика. Банк правомочен брать за просрочку платежей пени и штрафы. Уменьшить их сумму возможно только через суд. Но банки не правомочны требовать погашения в течение полугода от гибели должника.

Уменьшить их сумму возможно только через суд. Но банки не правомочны требовать погашения в течение полугода от гибели должника.

Какие действия выполняются банком

При получении уведомления о гибели кредитуемого клиента банковская организация фиксирует остаток долга и прекращает начисление процентов. Затем обращается к поручителям, созаемщикам с требованием выплатить задолженность.

При условии заключения застрахованного кредита процесс регулируется банком и страховой фирмой-партнером. Если плательщиками кредита готовы выступить наследники, банк переоформляет на них кредитный договор.

Когда у покойного нет наследников, созаемщиков и поручителей, его наследство доверяется государству. Оно платит кредит после смерти заемщика.

Кому переходит задолженность

Кредитные соглашения предусматривают нестандартные обстоятельства, где погашение займа продолжается после смерти. Если человек умирает, кто платит его кредит:

- Наследники.

Правопреемникам покойного отходит не только его имущество, но и обязанности. Нельзя претендовать на недвижимость скончавшегося и отречься от кредитов. Родственники оформляют наследство целиком (активы + пассивы), выплачивают долг пропорционально объему отошедшей доли.

Правопреемникам покойного отходит не только его имущество, но и обязанности. Нельзя претендовать на недвижимость скончавшегося и отречься от кредитов. Родственники оформляют наследство целиком (активы + пассивы), выплачивают долг пропорционально объему отошедшей доли. - Поручители. Погашение долга становится обязанностью поручителя.

- Созаемщики. Взявшие совместный кредит несут одинаковую ответственность. После смерти одного должника второй выплачивает оставшуюся долговую сумму.

- Страховые компании (СК). Большинство современных банковских займов застрахованы – обязанность покойного клиента выполняет его страховщик.

Когда преемниками должника являются несовершеннолетние, решение о принятии доли объявляют законные представители – мать, отец, опекуны.

Должны ли родственники погашать кредит за умершего

Актуален вопрос – должна ли жена платить кредит за мужа в случае его смерти. Однако ни близкие, ни дальние родные покойного заемщика не обязаны расплачиваться по его банковским долгам. Требование кредитных организаций к родственникам умершего расплатиться по его кредитам противоправно и преследуется по закону.

Требование кредитных организаций к родственникам умершего расплатиться по его кредитам противоправно и преследуется по закону.

Родственники обязуются выплачивать долги покойного в случаях:

- Принятие наследства умершего. Вне зависимости, кто стал преемником –родственник (жена, муж), друг, организация, посторонний человек, им наследуются долги по кредитам умершего. Не важен способ обретения доли – по завещанию, очередным порядком, по праву представления или трансмиссии.

- Поручитель. Если родственник выступал поручителем умершего, он будет платить кредит в случае смерти заемщика. Поручительство в РФ основано на добровольности. Гарантом может выступить как родной, так и неблизкий человек.

- Созаемщик. Люди, совместно оформляющие (состоящие в браке) кредит, имеют равную ответственность.

Если гражданин готов принять наследственную долю, обремененную кредитом, по вступлению в права происходит переоформление займа. С преемником составляют новый договор – прежняя процентная ставка, условия сохраняются. Гражданин должен предъявить банку документацию:

Гражданин должен предъявить банку документацию:

- паспорт;

- заявление о переоформлении;

- свидетельство кончины наследодателя;

- собственное наследственное свидетельство.

Для получения наследственных прав уплачивается госпошлина.

Платить или не платить проценты

Если заемщик умер, проценты по кредиту начисляются. Узнав о кончине клиента, организация направляет преемникам, поручителям требование о погашении всей суммы с % и штрафами.

Преемник покойного должен выплатить не только %, но и объявленную неустойку за недолжное выполнение/невыполнение обязательств (невнесение покойным ежемесячных платежей и другое).

Штрафы за просрочку платежей из-за смерти плательщика

Банки за просрочку ежемесячных платежей по кредиту умершего начисляют пеню.

Преемник отвечает по обязательствам наследодателя с открытия наследства (ст. 1152 ГК). То есть ответственность наступает с момента смерти заемщика. Поэтому обязанность нового заемщика – вернуть кредит с начисленными % и погасить штрафы.

Поэтому обязанность нового заемщика – вернуть кредит с начисленными % и погасить штрафы.

За правопреемниками покойного сохраняется право уменьшить объем неустойки по ст. 333 ГК. Судом учитывается обстоятельство, что причиной задержки стала смерть первоначального должника.

Если кредит брался под залог

Нередко кредитный договор оформляют под залог должника: недвижимость, автомобиль. При его кончине у родных есть два пути:

- Выплатить банку остаток по долгу, тем самым сняв залог.

- Отречься от наследства. Невыплаченный долг погасят за счет продажи заложенной собственности.

В последней ситуации банк выставляет объект на торги. Выручка от его реализации направляется на погашение кредита усопшего, на покрытие затрат банка, связанных с аукционом. Если после данных отчислений останется сумма, банк перечисляет ее наследникам покойного клиента.

Кредиты с поручительством

После смерти должника обязанность по погашению займа переходит к гражданам, выступавшим его поручителями. Возможно два варианта:

Возможно два варианта:

- Автоматический переход непогашенного долга. Если таковое условие есть в договоре.

- Соглашение на переход обязательства. Такое право вводится ч. 2 ст. 367 Гражданского Кодекса, если не указано иное.

Особенности погашения займов с поручительством:

- Смерть кредитуемого не прекращает обязательств поручителей.

- Если у умершего есть наследники, банк обращается сначала к поручителям.

- Поручитель, согласившись выплачивать задолженность, признает себя кредитором в отношении наследников умершего.

- Если родственники отреклись от своих долей, последние отходят государству. Оно автоматически становится должником по кредиту.

Поручители при заключении кредитного соглашения должны внимательно проверить: становятся ли они должниками автоматически при смерти должника. Если такого условия нет, с гибелью кредитуемого банк незаконно настаивает на погашении.

Если поручитель согласился выплачивать кредит, после полного расчета и внесения всех штрафов он правомочен компенсировать свои траты. Возместить ущерб могут наследники умершего, однако российское законодательство прямо не обязывает их это делать.

Возместить ущерб могут наследники умершего, однако российское законодательство прямо не обязывает их это делать.

Если родственники должника отказываются перечислить компенсацию добровольно, гражданин обращается к суду. Наследники несут ответственность в объеме обретенной доли собственности покойного.

Что делать, если умер созаемщик

Созаемщики несут общую ответственность. Если умер один из них, погашение возлагается на второго. Если сокредитуемых несколько, условия перехода обязанностей к оставшимся в живых указываются в договоре.

Совместные займы (обычно супругов) также могут быть застрахованы. Полис в отношении каждого созаемщика оформляется с учетом уровня доходов гражданина. При его смерти СК покроет только принадлежащую умершему долю займа. Второй заемщик остается обязанным погашать свою часть долга.

Если созаемщик – близкий родственник, дело решается по одному из сценариев:

- Созаемщик берет на себя дополнительные обязательства и возвращает общий кредит.

- Созаемщик находит солидарного кредитуемого, согласного взять обязательства покойного. Однако уровень платежеспособности помощника должен соответствовать требованиям банка-кредитора.

- Созаемщик отказывается выплачивать долг. Банком реализуется заложенная собственность. Вырученными деньгами покрывается долг покойного.

Если созаемщик является наследником скончавшегося, единственный выход не погашать кредит – отречься от своей доли.

Особенности погашения застрахованного кредита

Процедура получения займа редко обходится без страхования жизни должника. Требовать оформления страховки кредитные организации не имеют права. Но российские законы не регулируют «добровольно-принудительную» покупку полиса. Может быть отказ в выдаче займа при неоформлении страховки или более низкий процент для клиентов СК.

Страхование нужно займодателям и займополучателям:

- Банк уверен, что деньги отдадут в любом случае.

- Кредитуемый получает страховой полис на непредвиденные обстоятельства.

Если заемщик умирает, платит кредит (без поручителя) его СК.

Если заемщик умирает, платит кредит (без поручителя) его СК.

Займополучателю важно изучить договор на предмет условий страхования. СК определяют страховыми ситуациями не все обстоятельства гибели.

На практике не берется во внимание смерть заемщика по кредитному договору:

- От хронических патологий (если они были скрыты в момент оформления страховки).

- В местах ограничения свободы.

- От радиационного облучения.

- В ходе вооруженного конфликта.

- От венерических инфекций.

- Вследствие наркотической или алкогольной интоксикации.

- Самоубийство.

Список варьируется в зависимости от страховой фирмы. Частые причины отказов СК – скрытие умершим серьезной хронической болезни, пристрастия к спиртному или наркотикам, неустановленная причина смерти, пропуск периода для обращения. При таких случаях добиться справедливости наследники могут в суде.

Важно уведомить о случившемся СК в указанные в документе сроки. Требуется предоставление справки о кончине застрахованного с наличием причины, из-за которой он погиб.

Требуется предоставление справки о кончине застрахованного с наличием причины, из-за которой он погиб.

Нередки случаи, когда размера выплаченной страховой суммы недостаточного для полного покрытия потребительского или ипотечного долга. Выплата разницы банку ложится на наследников, созаемщиков либо поручителей. Если указанных лиц нет, банк закрывает договор и списывает задолженность.

Сложные ситуации, когда человек умер, остался кредит

Со смертью заемщика связаны неоднозначные ситуации:

- Задолженность по ипотеке. Если величина кредита превышает цену доли, лучший выход – подписать отказ от части наследства.

- Поручитель при отказе родственников должника от наследства. Гражданин обязан полностью выплатить кредит и неустойки. Он правомочен претендовать на часть состояния скончавшегося заемщика для внесения долга.

- Наследник – ребенок. Переходят долги по кредиту на родственников после смерти заемщика. Вносят их родители ребенка.

- Залоговой оказалась квартира, где проживает семья покойного.

Если родня откажется от обремененного долгом наследства, она подлежит выселению – недвижимость будет выставлена на торги.

Если родня откажется от обремененного долгом наследства, она подлежит выселению – недвижимость будет выставлена на торги.

Банк не может претендовать на квартиру, если в ней проживают дети и граждане, не имеющие иного жилища.

Как не платить кредит скончавшегося заемщика

Родственники правомочны законно не отдавать долг при отказе от наследственного имущества. Если вступили во владение собственностью усопшего, значит автоматически стали преемниками кредита.

Отказ от наследства передается нотариусу, ведущему дело умершего. Специалист работает по последнему месту его жительства. Документ нужно подать в продолжение 6 месяцев с гибели должника.

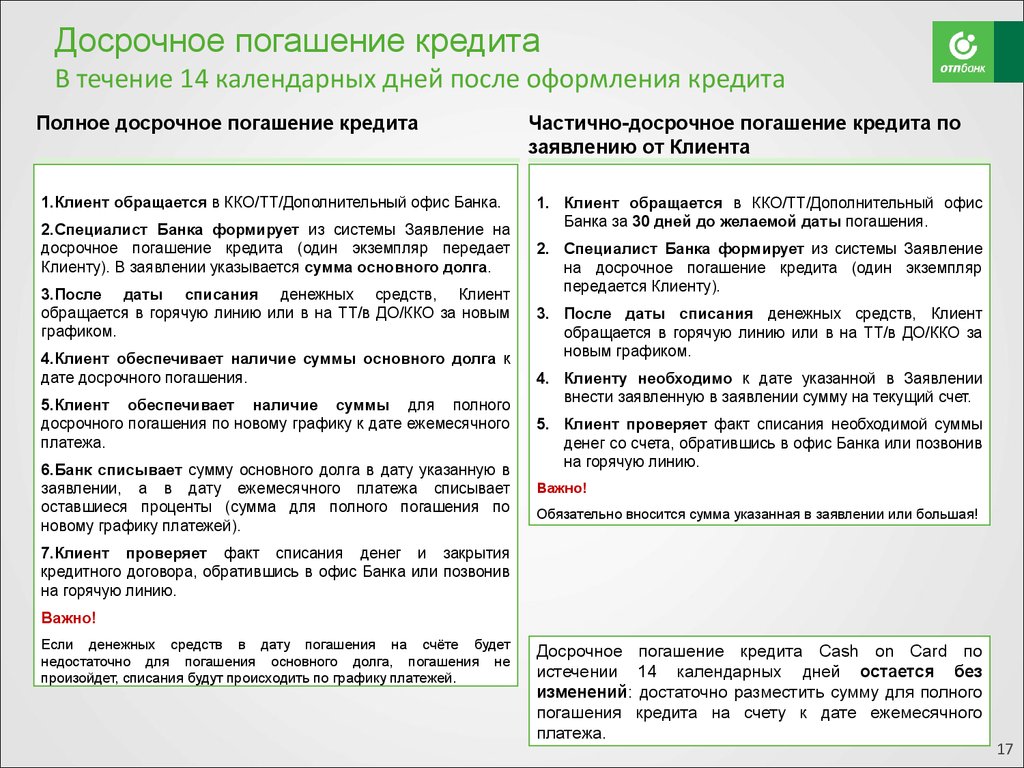

Как быть, если кредитор требует досрочного погашения кредита

У банков нет правомочия требовать от родни покойного досрочного погашения. Если близкие не откажутся от обремененной кредитом доли, вносить платежи будут с обретением наследства. Кредит на данных граждан переоформляется на условиях договора со скончавшимся.

При требовании досрочного погашения от родственников покойного последние обращаются к суду. Важно предъявить доказательства своей правоты – письменные требования банка, запись телефонных переговоров с его сотрудниками, электронные сообщения от организации.

Что происходит с кредитом в случае смерти заемщика?

В наследство можно получить не только имущество человека, но и долги, переходящие к его наследникам. В случае малой стоимости имущества, полученного в наследство, такие долги могут представлять серьезную опасность и оказаться нелегким бременем. В таких случаях вполне резонным является желание узнать о том, как получить имущество покойного, не оплачивая чужих долгов. Бывают ситуации когда возможно оформить завещательный отказ.

Согласно законодательству, каждый наследник несет обязательства по долгам покойного в соответствии с долей наследства. Поэтому, наследники должны разделить между собой как имущество, унаследованное ими, так и долги, причем в равных пропорциях.

В случае, если проблема возникает с залоговым кредитом, наиболее простым и выгодным решением будет реализация прописанного в договоре залога. В случае, если кредит не залоговый, то оплатить долги покойного должны наследники.

Одна из наиболее опасных угроз, возникающих в подобных ситуациях, являются разнообразные штрафы, начисляемые банком по просроченному платежу покойного заемщика. Ведь наследники редко узнают о наличии непогашенных обязательств покойного, а кредитное учреждение продолжает начислять по ним штрафы, придерживаясь договора. В этом случае закон не регулирует подобную ситуацию, однако, довольно часто случается так, что суд встает не на сторону банка, благодаря чему штрафы аннулируются. Именно поэтому, в случае требований банка платить штрафы и пенни за долг покойного, следует обращаться в суд, дабы урегулировать эту спорную ситуацию.

Помимо этого, существуют некоторые возможности, помогающие избежать долгов умершего. Одним из наиболее простых способов является просто отказ от наследства, так как в подобной ситуации по закону банк не имеет прав требовать погашения задолженности.

Если жизнь заемщика была застрахована, то долг вполне можно погасить средствами страховой компании. Помимо этого, если у кредита есть созаемщик, он может погасить всю сумму, не предъявляя претензий к наследникам. Во всех остальных случаях, по закону, наследники обязаны выплачивать долг умершего, но только если они вступили в права наследования.

Если жизнь заемщика была застрахована, то долг вполне можно погасить средствами страховой компании. Помимо этого, если у кредита есть созаемщик, он может погасить всю сумму, не предъявляя претензий к наследникам. Во всех остальных случаях, по закону, наследники обязаны выплачивать долг умершего, но только если они вступили в права наследования.Поручитель по кредиту, взятому умершим заемщиком, оказывается в совсем непростых обстоятельствах, так как по договору именно он несет полную ответственность по кредитному договору, а также обязан погасить все задолженности. Но и в такой неприятной ситуации есть способы избежать оплаты долга. Для этого можно прибегнуть к помощи наследников, которые могут погасить долг в случае согласия или, если произошел отказ от наследства, можно попытаться частично погасить долг за счет автомобиля или другого имущества покойного. Но стоит помнить, что это довольно долгая и крайне сложная процедура, занимающая уйму времени и требующая консультации юриста.

Принимая во внимания всё вышеописанное, можно сделать вывод, что наследство несет в себе не только материальную ценность, но и долги, которые весьма часто могут перевешивать возможную выгоду от наследования.

Подобности на сайте: http://ponasledstvu.com/

Эксперт объяснил, кто гасит кредит в случае смерти заёмщика

https://static.news.ru/photo/bc3c7b56-a93b-11ea-b7f9-fa163e074e61_660.jpg Фото: Сергей Лантюхов/NEWS.ruАдвокат юридической группы «Яковлев и Партнёры» Любовь Хохлова заявила, что после смерти заёмщика кредитные обязательства перед банком обязаны исполнить наследники. По её словам, это происходит в случае, если они приняли наследство в установленном законом порядке.

Хохлова отметила, что наследник по закону не может принять только часть причитающегося ему наследуемого имущества. То есть невозможно принять во владение особняк, но отказаться от долгов по кредиту, сообщает РИА Новости.

В случае отсутствия наследников у заёмщика, либо если никто из наследников не имеет права наследовать, или все наследники отстранены от наследования, либо никто из наследников не принял наследства, либо все наследники отказались от наследства, то имущество умершего заёмщика считается выморочным, — объяснила адвокат.

Она добавила, что такое имущество «переходит в собственность Российской Федерации, субъекта Российской Федерации или муниципального образования» в зависимости от вида имущества.

Ранее NEWS.ru сообщал, что деятельность банков и микрокредитных организаций по сбору долгов с россиян хотят передать под надзор судебных приставов. Это предусматривают разработанные Министерством юстиции поправки в действующее законодательство. При этом контроль приставов не будет распространяться на взаимоотношения с клиентами организаций ЖКХ и ломбардов.

Добавить наши новости в избранные источники

что будет с квартирой и долгом

Ипотека оформляется на срок до тридцати лет, а за это время в жизни заемщика могут произойти любые события, в том числе и смерть. Ипотека и смерть заемщика принесет множество хлопот и проблем близким родственникам в вопросах урегулирования расчета с кредитором. Разберем ситуацию подробнее.

Ипотека и смерть заемщика принесет множество хлопот и проблем близким родственникам в вопросах урегулирования расчета с кредитором. Разберем ситуацию подробнее.

Что будет с недвижимостью по ипотеке после смерти заемщика

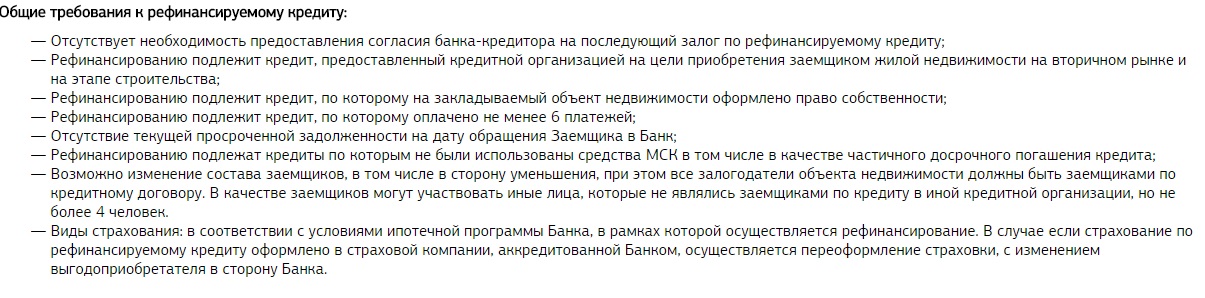

Статья 1175 Гражданского кодекса РФ определяет, что задолженность по ипотечному кредиту подлежит обязательной выплате кредитору. После смерти должника все его долги передаются его наследникам. Однако ипотека, имеет ряд особенностей.

Судьба ипотеки и предмета залога будет зависеть от следующих факторов:

- имеются ли по ипотеке поручители или созаемщики;

- заключался ли договор страхования жизни и здоровья клиента;

- есть ли наследники.

Если наследство умершего заемщика по ипотеке было успешно распределено между наследниками, то долг должен быть ими погашен. Здесь банк может затребовать срочное закрытие кредитного договора или пойти навстречу и реструктурировать ипотеку. При этом наследники вправе отказаться от наследства, оформив официальный документ. Квартира после этого будет продана на торгах, а вырученные деньги направлены на оплату задолженности.

Квартира после этого будет продана на торгах, а вырученные деньги направлены на оплату задолженности.

Созаемщики и поручители, подписавшие договор, несут вместе с заемщиком солидарную ответственность по оформленным обязательствам. Это значит, что после смерти заемщика, обслуживание кредита переходит на них. В случае невозможности платить по ипотеке, созаемщик или поручитель будет отвечать в соответствии с действующим законодательством и условиями кредитного договора.

В ситуации, когда заемщик по ипотеке застраховал себя от потенциальной смерти и утраты здоровья, банк получит за наступление страхового случая страховую сумму, с помощью которой погасит задолженность. Сам объект недвижимости перейдет в собственность ближайших родственников.

В каких ситуациях страховая обязана будет закрыть ипотеку, а в каких будет отказ

Взаимодействие со страховой компанией очень часто сопровождается сложностями при наступлении страхового события. В договоре указываются случаи, которые ни при каких обстоятельствах не будут признаны страховыми. В частности, если человек имел хронические заболевания, занимался экстремальными видами спорта, употреблял алкоголь или наркотики и смерть заемщика наступила по таким причинам, то очень высока вероятность того, что событие будет признано не страховым.

В частности, если человек имел хронические заболевания, занимался экстремальными видами спорта, употреблял алкоголь или наркотики и смерть заемщика наступила по таким причинам, то очень высока вероятность того, что событие будет признано не страховым.

В качестве примера можно привести ситуацию смерти заемщика во время занятий спорта от инфаркта. Если в суде страховая докажет экстремальность такого занятия (особенно человека в почтенном возрасте), предполагающего реальную опасность для жизни, то никакие выплаты по кредиту не последуют.

Каждый страховщик имеет собственный перечень страховых случаев. В обобщенном виде не входит в него смерть:

- от ЗППП;

- от употребления алкоголя или наркотических средств;

- от хронических болезней;

- от несчастного случая при занятии экстремальными видами спорта.

Если в медицинском заключении будет указана неизвестная причина гибели, то у страховой компании появится множество вариантов доказать факт того, что событие не было страховым.

ВАЖНО! Если смерть заемщика наступила в результате использования алкоголя, то в большинстве случаев будет отказ в погашении ипотеки. Также стоит отметить, что если на момент заключения договора человек не мог быть застрахован (хронические болезни, инвалидность и т.д.), то договор будет признан не действительным и будет отказ в выплате.

Кто будет погашать кредит

В целях сохранения залога после гибели его прямого собственника и одновременно заемщика по ипотечному договору рекомендуется продолжить текущие выплаты задолженности. Здесь может быть четыре возможных плательщика:

- наследники;

- созаемщик или поручитель;

- страховая компания;

- сам банк.

Рассмотрим их подробнее.

Поручители и созаемщики

Если получатель кредита умер, но второй ответственной стороной по договору выступает созаемщик или поручитель, то вся ответственность ляжет на него. Отказаться от своих обязанностей не получится.

Важно понимать, что в случае неисполнения или ненадлежащего исполнения условий кредитного договора, банк имеет право обратиться в суд. Если будет принято решение в пользу кредитора, то помимо предмета залога банку может перейти и собственное имущество поручителя/созаемщика. Главной задачей кредитной организации является возврат выданных заемных средств. Способ решения проблемы не важен.

Наследники

Вариант погашения долга по ипотеке возможен, если у заемщика не было завещания и поручителей/созаемщиков по договору. Порядок наследования имущества и обязательств человека регулируется ГК РФ.

После смерти наследники обязаны будут обслуживать займ по действующему графику платежей, в котором указана дата предстоящей оплаты и минимальная сумма. Если в наследство вступили несколько человек, то платеж распределяется между ними в соответствии с причитающимися долями.

ОБРАТИТЕ ВНИМАНИЕ! После того, как умер ипотечный заемщик, должно прекратиться любое начисление пеней и штрафов до момента обозначения ответственных за кредитные обязательства лиц.

В случае, если квартира не нужна, и соответственно, наследник не желает отвечать по долгам завещателя, законом разрешается оформить нотариальный отказ от наследства. После предоставления такого документа в банк все претензии к наследнику будут сняты.

Страховая

Если страховая компания признает свои обязательства по выплате страховой премии, то она будет обязана в обозначенный банком срок погасить оставшуюся задолженность по кредиту. Для этого запрашивается требуемая сумма, и по указанным реквизитам деньги переводятся на ссудный счет погибшего заемщика. Кредит закрывается.

Недвижимость после снятия с нее обременения остается в собственности наследников или, в случае их отсутствия, переходит государству.

Банк

Нередко бывают ситуации, когда у заемщика не было ни поручителей, ни созаемщиков, ни наследников (или они написали официальный отказ) а страховая компания отказывается выплачивать премию по суду. В этом случае банк просто забирает себе залоговое жилье, которое в кратчайший срок реализуется на рынке путем организации торгов. Деньги, полученные от продажи, направляются на погашения основного долга по займу.

Деньги, полученные от продажи, направляются на погашения основного долга по займу.

Ипотека даже в случае смерти заемщика должна быть погашена. В зависимости от ситуации, обязанность возврата задолженности может лечь на наследников, поручителей/созаемщиков или страховую компанию. Если второй стороны, отвечающей з обязательства погибшего человека нет, а страховая компания признала смерть не страховым случаем, то банк продаст залоговое жилье и погасит долг за счет полученных средств.

Подробнее о том, как продать квартиру, купленную в ипотеку, а также, что будет, если не платить ипотеку после смерти заемщика вы узнаете далее.

Если вы попали в трудную жизненную ситуацию и вам нужна помощь банка, то просьба обязательно записаться на бесплатную консультацию к ипотечному юристу. Для этого просто заполните форму на нашем сайте в углу экрана.

Ждем ваши вопросы и будем признательны за оценку поста.

Если кредитор умирает, кто выплачивает кредит? — «ЭКСПОНЕНТА»

Смерть заемщика влечет два основных последствия для кредитного правоотношения: перемену лиц в обязательстве, при котором погашение кредита возлагается на другое лицо (лиц), или прекращение договора и, соответственно, обязательства в силу невозможности его исполнения или прощения долга.

Что делать, если умер заемщик – банк решает в зависимости от условий кредита, размера непогашенного долга и его характера, наличия/отсутствия страховки, созаемщика и (или) поручителей, наследников, материального положения умершего должника и некоторых других обстоятельств. Даже если основной долг (тело кредита) фактически уже возвращен, а оставшаяся задолженность – проценты и, возможно, неустойка, кредитное учреждение все равно, скорее всего, первично рассмотрит вероятность получения всего причитающегося ему по кредитному договору. Банк вряд ли будет терять прибыль при возможности ее получения за счет других лиц или имущества умершего заемщика.

В зависимости от ситуации, обязательство погасить кредит за умершего заемщика переходит:

На страховую компанию – при условии наличия договора страхования жизни и распространении его условий на кредитный договор.

На наследников – если они есть, имеется само наследство, достаточное для погашения долга, и наследники вступили в свои права.

На созаемщика (созаемщиков) – при его наличии и в пределах объема обязательства, не погашенного за счет страховки и (или) наследника (наследников) умершего заемщика.

На поручителя (поручителей) – при его наличии, в зависимости от условий поручительства и в пределах объема обязательства, которое нельзя погасить за счет страховки, наследства, созаемщика.

Если нет лиц, на которых может быть перенесена обязанность по погашению кредита, нет страховки, то кредитор вправе удовлетворить свои требования за счет имущества умершего заемщика, в том числе если оно переходит в доход государства. При наличии залога погашение кредита может быть выполнено за счет этого имущества. Но здесь многое зависит от условий залога, особенно что касается ипотеки и автокредита, статуса залога в контексте права собственности и ситуации, складывающейся вокруг перехода обязательства к иным лицам, а также их намерения и возможности сохранить залог за собой.

Но здесь многое зависит от условий залога, особенно что касается ипотеки и автокредита, статуса залога в контексте права собственности и ситуации, складывающейся вокруг перехода обязательства к иным лицам, а также их намерения и возможности сохранить залог за собой.

Погашение кредита при смерти заемщика, если есть страховка

В первую очередь под вероятность взять на себя обязательства по погашению кредитного долга подпадает страховая компания. Разумеется, если жизнь заемщика была застрахована, а его смерть – признана страховым случаем.

При ипотеке и автокредите обязательно страховать недвижимость и транспортное средство, и то лишь потому, что они являются залогом. Обычно страховать жизнь – добровольное решение заемщика, а, учитывая стоимость страховки, идти на такой шаг готовы далеко не все.

Как бы то ни было, при ее наличии страховка – основной вариант решения вопроса погашения кредитного долга, даже если есть наследники, созаемщики и поручители. Страховая компания, признав смерть заемщика страховым случаем, в пределах предусмотренной договором суммы возмещения произведет в адрес банка соответствующую выплату.

Что не подпадает под страховой случай?

Следует внимательно прочитать договор страхования, сам факт ухода из жизни должен подходить под страховые случаи.

Например, если заемщик покончил жизнь самоубийством, то это не попадает под страховой случай, никто платить долги за данного гражданина не будет. Кредит после смерти заемщика кладется на плечи его наследников.

На момент оформления кредита и страхового полиса заемщик подписывает заявление на страхование, в тексте которого указывается, что клиент подтверждает то, что он не является инвалидом, у него нет серьезных заболеваний и тому подобное. Только вот никто не читает подписываемых бумаг, поэтому не исключается, что заемщик вообще изначально не подходил под условия страхования. Если в итоге страховая компания выявит эти факты, то в выплате компенсации будет отказано.

Если страховая компания не хочет платить

Если кредит оформлялся со страховкой жизни заемщика, его наследники должны найти страховой полис и кредитный договор. К ним приложить свидетельство о смерти и обратиться в филиал страховой компании, название которой можно найти в полисе. В банк обращаться бесполезно (это не их обязанность).

К ним приложить свидетельство о смерти и обратиться в филиал страховой компании, название которой можно найти в полисе. В банк обращаться бесполезно (это не их обязанность).

Делать все следует как можно быстрее, чтобы банк не успел начислить по кредиту штрафы за просроченный платеж. Страховая компания примет заявление, рассмотрит его и вынесет решение. Если смерть заемщика подпадает под страховой случай, компания выплачивает банку долг.

Но всем известно, что страховые компании не спешат расставаться со своими деньгами, отказывая клиентам в полагающихся им выплатах. Если вы считаете, что долги по кредитам после смерти вашего родственника должен выплатить именно страховщик, а он не желает этого делать, обращайтесь в суд. Первая же инстанция вынесет решение в вашу пользу и принудит страховую компанию закрыть долги умершего заемщика.

Переход кредитного обязательства наследникам

Погашение обязательства по кредиту за счет наследников – самый распространенный вариант решения вопроса с кредитом умершего заемщика, учитывая, что страховаться в России не любят.

Наследники становятся обязанными погасить кредит:

-если обязательство не погашено в полном объеме за счет страховки, или ее нет;

-только после того, как вступили в права;

-при наличии нескольких наследников – исключительно в пределах полученного каждым наследства (права и обязательства распределяются согласно завещанию и (или) закону).

Прежде чем определять долю имущества умершего каждому наследнику, нужно убедиться, оставил ли он завещание при жизни. В завещании обычно перечислено имущество и указываются наследники. Однако, если у покойного были обязательные наследники (нетрудоспособные родители, нетрудоспособные супруг или дети), то они получают долю в наследстве независимо от содержания завещания.

Очередность распределения наследства в соответствии с Гражданским кодексом РФ:

Первая очередь наследования Супруг, дети и родители покойного.

Вторая очередь Сёстры и братья, дедушки и бабушки.

Третья очередь Дяди и тёти покойного, а в случае отказа их дети.

Каждая следующая очередь получает право наследования лишь тогда, когда нет наследников предыдущей очереди или они отказались вступать в наследство

Если остался кредит после смерти мужа, а сделка не была застрахована, то жена, как первоочередной наследник, будет обязана заплатить кредит мужа. Если заемщик не состоял в официальном браке, долг переходит детям, родителям и так далее. Кто будет признан наследником, тот и должен будет заплатить банку.

Если наследники не гасят кредит, то в дело вступают приставы, которые могут арестовывать счета граждан, взимать до 50% от их заработной платы и забирать имущество должников для реализации и погашения кредитного долга.

Если нет наследства, родственники умершего заемщика никак не могут быть привлечены к исполнению кредитного обязательства. Исключение – статус не только потенциального наследника, но и созаемщика или поручителя. При отказе потенциальных наследников от наследства, имущество и имущественные права вместе с обязательствами переходят государству в лице его уполномоченных органов. В этом случае банк вправе удовлетворить свои требования за счет этой имущественной массы. Отказ от наследства – не всегда разумное решение, если наследник является созаемщиком, что бывает при ипотеке. Во-первых, к созаемщику все равно банком будут предъявлены требования. Во-вторых, в этом случае залог утрачивается автоматически. И не столько потому, что на него может быть обращено взыскание, сколько потому, что он входит в наследство, от которого совершен отказ. Кроме того, созаемщик-наследник может оказаться в ситуации, когда при отказе от наследства и, соответственно, утрате залога он все равно окажется должным банку.

В этом случае банк вправе удовлетворить свои требования за счет этой имущественной массы. Отказ от наследства – не всегда разумное решение, если наследник является созаемщиком, что бывает при ипотеке. Во-первых, к созаемщику все равно банком будут предъявлены требования. Во-вторых, в этом случае залог утрачивается автоматически. И не столько потому, что на него может быть обращено взыскание, сколько потому, что он входит в наследство, от которого совершен отказ. Кроме того, созаемщик-наследник может оказаться в ситуации, когда при отказе от наследства и, соответственно, утрате залога он все равно окажется должным банку.

Погашение кредита умершего заемщика его поручителем

Если есть поручитель и (или) созаемщик в кредитных правоотношениях, очень многое зависит от условий кредита и поручительства.

В отличие от поручителей созаемщики берут на себя бóльшие обязательства. С другой стороны, участие в кредитном правоотношении созаемщика – нечастое явление, обычно свойственное только ипотеке. Этот статус, как правило, предусматривает солидарную ответственность, поэтому очень высока вероятность, что банк в первую очередь предъявит требования по кредиту именно созаемщику. Объем обязательств уменьшается, если страховая компания произвела банку выплату за умершего заемщика в пределах его объема обязательств или долг погасили наследники. Но кредитный договор все равно продолжит действовать с сохранением всех прав и обязанностей созаемщика.

Этот статус, как правило, предусматривает солидарную ответственность, поэтому очень высока вероятность, что банк в первую очередь предъявит требования по кредиту именно созаемщику. Объем обязательств уменьшается, если страховая компания произвела банку выплату за умершего заемщика в пределах его объема обязательств или долг погасили наследники. Но кредитный договор все равно продолжит действовать с сохранением всех прав и обязанностей созаемщика.

Обычно привлечение к исполнению обязательства поручителей следует при совокупности следующих условий:

-если нет страховки, страховая компания отказалась ее выплачивать, не признав смерть заемщика страховым случаем, или страхового возмещения недостаточно для погашения всего объема обязательства;

-нет наследства, или от него отказались, а его размера недостаточно для погашения всего долга;

-залог не предусмотрен, его недостаточно для погашения долга, или условия кредита и поручительства позволяют банку выбирать – погасить обязательство за счет залога или предъявить требование поручителю, чем он и решил воспользоваться;

-нет созаемщика, или предусмотрена солидарная ответственность созаемщика и поручителя.

К поручителю всегда будут предъявлены требования, если поручитель – наследник, вступивший в свои права, либо в договоре поручительства прямо прописано право банка предъявить такое требование в случае смерти заемщика.

Если вы являетесь поручителем по кредиту, заемщик умер, и банк тут же предъявляет вам требование о погашении долга – не спешите сразу же принимать на себя обязательства и гасить долг, особенно если знаете, что у заемщика есть имущество и наследники. Банки все анализируют и, как правило, обращаются к тому источнику погашения кредита, который им кажется самым перспективным, быстрым и не требующим затрат. В этом случае поручитель часто определяется именно таким источником. Ждать 6 месяцев решения наследников, заниматься вопросами реализации имущества, а порой и судебного взыскания – невыгодно, когда есть более перспективные пути – поручители или созаемщики, взявшие на себя солидарную ответственность.

Погасив обязательство за умершего заемщика, поручитель и созаемщик вправе претендовать на возмещение за счет его имущества – залогового, наследуемого или переходящего в доход государства. Требования предъявляются к лицу, к которому перешли права.

Требования предъявляются к лицу, к которому перешли права.

Что произойдет с ипотекой, когда вы умрете?

Что происходит с ипотекой после вашей смерти, и что вы можете сделать, чтобы облегчить жизнь близким? Хорошая новость заключается в том, что наследники не несут ответственности за ссуды, к которым они не имеют никакого отношения, и вы можете заранее спланировать, чтобы все оставались дома — если они этого хотят.

Что происходит с долгом при смерти

Смерть заемщика меняет положение вещей, но, возможно, не так сильно, как вы думаете. Заем все еще существует, и его нужно погасить, как и любой другой заем.Но ставки могут быть выше в случае жилищного долга, поскольку члены семьи могут жить в доме или иметь к нему эмоциональную привязанность. Выжившие могут оформить ипотеку несколькими способами, и некоторые из них будут более привлекательными, чем другие.

Продолжайте вносить ипотечные платежи

Очень важно организовать ежемесячные выплаты на случай смерти. Это не позволяет кредитору применить штрафные санкции и начать процесс обращения взыскания. Выживший супруг, ваш душеприказчик или кто-либо другой может производить платежи, пока они оплачивают имущество.Автоматическая оплата счетов тоже может сделать эту работу, если ваши средства все еще доступны. Финансовые учреждения могут заморозить счета после вашей смерти, поэтому вам может потребоваться убедиться, что другие установили новые способы оплаты.

Это не позволяет кредитору применить штрафные санкции и начать процесс обращения взыскания. Выживший супруг, ваш душеприказчик или кто-либо другой может производить платежи, пока они оплачивают имущество.Автоматическая оплата счетов тоже может сделать эту работу, если ваши средства все еще доступны. Финансовые учреждения могут заморозить счета после вашей смерти, поэтому вам может потребоваться убедиться, что другие установили новые способы оплаты.

Передача дома родственникам

Ваше имущество отвечает за выплату долгов, но недвижимость уникальна. Согласно федеральному закону кредиторы должны разрешить членам семьи взять на себя ипотеку при наследовании жилой собственности. Это не позволяет кредиторам требовать оплаты в соответствии с положением о причитающейся продаже, которое может сработать, когда право собственности переходит к вашим наследникам.Наследникам не нужно доказывать, что они имеют возможность выплатить ссуду, прежде чем принимать ипотеку.

Погашение и рефинансирование

Наследники не обязаны сохранять закладную после вашей смерти, но окончательное решение остается за исполнителем завещания. Они могут рефинансировать ссуду, если есть более подходящую, или просто полностью погасить долг. Если у вас есть значительные активы в вашем имении на момент смерти, поручение вашему исполнителю выплатить ссуду позволяет наследникам бесплатно забрать дом.Взаимодействие с другими людьми

Они могут рефинансировать ссуду, если есть более подходящую, или просто полностью погасить долг. Если у вас есть значительные активы в вашем имении на момент смерти, поручение вашему исполнителю выплатить ссуду позволяет наследникам бесплатно забрать дом.Взаимодействие с другими людьми

Супружеские пары

Для большинства супружеских пар процесс прост. Если оба супруга владеют домом и подали заявку на ссуду вместе, переживший супруг обычно берет на себя все (право собственности на дом и ответственность за ссуду).

Содействующие лица

Если кто-либо подписал совместную подписку на жилищный заем, это лицо будет нести ответственность за выплату долга вне зависимости от того, живут ли они в доме или имеют долю владения.

Совладельцы, не являющиеся собственниками, вероятно, подвергаются наибольшему риску с точки зрения ответственности за выплату непогашенной ипотечной задолженности после вашей смерти.

Продам дом

В некоторых случаях наследники могут не получить ипотеку. Независимо от того, могут ли они позволить себе платежи или они не хотят собственности, продажа дома всегда возможна.

Независимо от того, могут ли они позволить себе платежи или они не хотят собственности, продажа дома всегда возможна.

Положительный капитал

Если дом стоит больше, чем причитается, разница может перейти к вашим наследникам. Ваш исполнитель может продать имущество и использовать вырученные средства для погашения других долгов или распределения активов между наследниками. В качестве альтернативы, если индивидуальный наследник берет на себя ипотеку и право собственности на дом, это лицо может присваивать разницу.Взаимодействие с другими людьми

Отрицательный капитал

Если вы задолжали больше, чем стоит дом, и никто не хочет брать на себя платежи, ваш исполнитель может договориться о короткой продаже с вашим кредитором. Если ничего не помогает, кредитор может просто лишить вас права выкупа, и ваши близкие не будут нести ответственность за долг — до тех пор, пока они не подписали совместно ипотечный кредит.

Обратная ипотека

Обратная ипотека отличается тем, что вы не платите ежемесячно. Ипотека с конвертацией собственного капитала (HECM) является наиболее распространенным типом этих типов ссуд, которые должны быть выплачены после смерти или выезда последнего заемщика (или подходящего супруга).После этого наследники получат от кредитора соответствующее уведомление. Если они хотят сохранить дом, у них будет 30 дней, чтобы выплатить полную сумму кредита или 95% оценочной стоимости дома — в зависимости от того, что меньше. Если они хотят продать дом, то кредитор возьмет выручку в счет погашения ссуды.

Ипотека с конвертацией собственного капитала (HECM) является наиболее распространенным типом этих типов ссуд, которые должны быть выплачены после смерти или выезда последнего заемщика (или подходящего супруга).После этого наследники получат от кредитора соответствующее уведомление. Если они хотят сохранить дом, у них будет 30 дней, чтобы выплатить полную сумму кредита или 95% оценочной стоимости дома — в зависимости от того, что меньше. Если они хотят продать дом, то кредитор возьмет выручку в счет погашения ссуды.

Как подготовить

Некоторое базовое планирование недвижимости облегчит жизнь всем. Поговорите с местным юристом, опишите, чего вы хотите достичь, и спросите, как лучше всего этого добиться.Чем скорее, тем лучше. Простое завещание может помочь, или вы можете использовать дополнительные стратегии.

Страхование жизни

Страхование жизни может обеспечить быстрое вливание денег, чтобы помочь вашим наследникам выплатить ипотечный кредит или не отставать от ежемесячных платежей. Эти деньги могут дать каждому выбор, включая оставшегося в живых супруга, который может или не может захотеть сохранить дом. Кроме того, если один из подписантов помог вам получить одобрение, вы можете снять его с крючка.

Эти деньги могут дать каждому выбор, включая оставшегося в живых супруга, который может или не может захотеть сохранить дом. Кроме того, если один из подписантов помог вам получить одобрение, вы можете снять его с крючка.

Варианты владения

С помощью квалифицированных специалистов оцените, имеет ли смысл держать вашу недвижимость в доверительном управлении или коммерческом предприятии, таком как LLC.Добавление дополнительных владельцев к заголовку также может быть вариантом. Любые действия, которые не позволяют вашему дому быть завещанным, могут помочь сократить расходы и облегчить переход для ваших наследников. Однако эти изменения могут иметь серьезные юридические и налоговые последствия, поэтому проконсультируйтесь с местным юристом и CPA, прежде чем предпринимать какие-либо действия.

Храните ликвидные деньги

Особенно, если членам вашей семьи будет трудно производить выплаты после вашей смерти, предоставьте им средства. Это поможет им свести к минимуму стресс и бумажную работу, и они смогут продать дом по справедливой цене, если это необходимо. Тем временем Им нужно будет выплатить ипотеку, сохранить собственность и не уплатить налоги.

Тем временем Им нужно будет выплатить ипотеку, сохранить собственность и не уплатить налоги.

Поговорим об этом

Обсудите свои намерения с кем угодно, кого затронет ваша смерть. Это не весело, и для некоторых это труднее, чем для других, но общение может иметь большое значение для предотвращения душевной боли, когда случается неизбежное. Узнайте, хотят ли близкие сохранить дом или они предпочитают переехать. Если у вас несколько наследников, уточните, кто что получает и на каких условиях.Например, если один человек получит дом, будет ли имущество выплачиваться по ипотеке, или это лицо унаследует жилищный заем вместе с собственностью?

Что произойдет с ссудой, если заемщик умирает?

Жилищный заем — это долгосрочное обязательство — срок погашения может составлять от 10 до 30 лет. Это подводит нас к вопросу, что произойдет с ссудой, если заемщик перейдет в середину графика погашения? Сможет ли банк немедленно вступить во владение недвижимостью и продать ее с аукциона, чтобы вернуть свои деньги — сцену, которую они неизменно снимают в фильмах? Неужели все проблемы, которые взял на себя покойный заемщик при оплате EMI, будут напрасными после его кончины? Теряют ли совладельцы право на собственность?

Есть много таких вопросов, которые могут прийти в голову, когда мы думаем о предмете. В этой статье мы сначала развенчаем некоторые мифы, которые часто встречаются в этом вопросе.

В этой статье мы сначала развенчаем некоторые мифы, которые часто встречаются в этом вопросе.

Миф: Банки просто ждут, чтобы забрать собственность.

Это наиболее распространенный миф о жилищных кредитах. Ни один банк никогда не захочет забрать вашу собственность, что бы вам ни показывали в фильмах. Финансовые учреждения занимаются ссудой денег и получением прибыли, взимая с них проценты. Это причина того, почему банки так стараются установить, что заемщик способен погасить ссуду — разве вы не помните все документы, которые вам нужно было подать при подаче заявки на жилищный кредит? В лучшем случае для банка вы берете ссуду и возвращаете ее.Дефолт — плохой сценарий, в то время как возвращение во владение часто оказывается еще хуже для банков. Это очевидно из того факта, что банки часто не могут продать актив, чтобы возместить свои убытки при проведении аукциона; В качестве классических примеров здесь можно привести Виджая Маллья и Суброто Роя Сахара. Возвращение во владение и аукцион собственности — это просто головная боль, которую не хотел бы иметь ни один банк. Они исчерпают все варианты, прежде чем выберут этот.

Они исчерпают все варианты, прежде чем выберут этот.

Миф: Страхование имущества может помочь.

Страхование жилищного кредита и страхование имущества — это разные вещи.В то время как последний защищает ваш кредит от несчастных случаев, последний защищает вашу собственность в случае возникновения чрезвычайной ситуации. В случае, если заемщик умирает в течение срока погашения, ему пригодится страхование жилищного кредита. Страхование имущества преследует совершенно иную цель.

Миф: Страхование жилищного кредита — панацея в таком сценарии.

Что ж, планы страхования жилищных ссуд определенно покрывают непогашенные обязательства по кредиту в случае смерти во время срока погашения ссуды.Тем не менее, вы также должны помнить о том, что ваш план защиты жилищного кредита не предусматривает покрытие в случае естественной смерти или самоубийства.

Теперь, когда мы избавились от заблуждений, давайте посмотрим, что произойдет с ипотечным кредитом.

Если есть страхование жилищного кредита

Если заемщик купил продукт страхования жилищного кредита вместе с ссудой и прилежно платил премию, страховщик выплатит оставшуюся сумму с банками, и имущество станет без всяких обременений.Здесь важно отметить, что планы защиты жилищного кредита связаны с повторным платежом, а страховое покрытие уменьшается вместе с повторным платежом. Это означает, что если заемщик уже выплатил 30 лакхов из суммы кредита в размере 50 лакхов, страховщик выплатит банку оставшиеся 20 лакхов, если заемщик умирает по неестественной причине.

Кроме того, это может произойти только в том случае, если заем не запрашивается совместно. В случае, если заемщик подал заявку на ссуду вместе, скажем, со своей женой, вся ответственность по выплате ссуды перейдет к ней.

Также прочтите: 5 моментов, которые следует учитывать перед покупкой плана защиты жилищного кредита

Если нет страховки жилищного кредита

В случае, если у заемщика не было страховки жилищного кредита, ответственность за погашение кредита будет перекладывание на созаемщика / совладельца, если таковой имеется, или законного наследника. Хотя законный наследник может выбрать единовременное урегулирование, он также может получить ссуду, переведенную на свое имя, и обслуживать ссуду на действующих условиях.

Хотя законный наследник может выбрать единовременное урегулирование, он также может получить ссуду, переведенную на свое имя, и обслуживать ссуду на действующих условиях.

Если законный наследник не может вернуть деньги

Только тогда, когда законный наследник покажет свою неспособность выплатить ссуду, банк пойдет на повторное владение имуществом, чтобы возместить убытки, и продать его на открытом рынке . В случае, если стоимость имущества превышает ожидаемую ссуду, оставшаяся сумма будет выплачена законному наследнику. Если сумма ссуды превышает сумму, полученную от продажи, законный наследник будет нести ответственность за устранение разрыва.

Что произойдет с вашими долгами после смерти

Покупки для страхования жизни во время пандемии? Имейте в виду, что страховщики могли изменить свои продукты и приложения полисов.Самую свежую информацию о том, как справиться с финансовым стрессом во время этой чрезвычайной ситуации, см. В финансовом руководстве NerdWallet по COVID-19.

Обычно после вашей смерти долги переходят в ведение вашего имущества. Ваше имение — это все, чем вы владеете на момент смерти. Процесс оплаты счетов и распределения остатков называется завещанием.

Исполнитель вашего имущества — лицо, ответственное за исполнение вашей воли и имущества после вашей смерти — использует ваши активы для выплаты ваших долгов.Это может включать выписку чеков с банковского счета или продажу собственности для получения денег. Если их недостаточно для покрытия ваших долгов, кредиторам, как правило, не повезло. Но это также может означать, что ваши долги съедают активы, которые вы надеялись оставить наследникам.

И, в некоторых случаях, члены семьи могут оказаться на крючке из-за вашего долга. Понимание того, как ваши долги могут повлиять на тех, кого вы оставите, является важной частью имущественного планирования.

Кто может унаследовать ваш долг?

После вашей смерти следующие четыре стороны могут нести ответственность за ваши долги:

Совладельцы или держатели счетов.

Супруги в коммунальной собственности в штатах: Аризона, Калифорния, Айдахо, Луизиана, Невада, Нью-Мексико, Техас, Вашингтон и Висконсин. Общинная собственность от брака может быть передана в счет долговых обязательств, но супруги не несут ответственности по долгам, возникшим до брака.

Люди, которым было поручено погасить задолженность по наследству, но не соблюдали законы о наследстве.

Какие виды долгов могут быть переданы по наследству?

Вот некоторые распространенные типы долгов, которые могут стать бременем для кого-то после вашей смерти:

Ипотека и ссуды под залог собственного капитала

Если вы являетесь единственным владельцем как собственности, так и ипотеки, ваше имущество несет ответственность для возврата кредита.Однако любой, кто унаследует дом, может оказаться в долгу, если он перейдет непосредственно к нему. В этом случае они могут продать дом в счет погашения долга или перейти в собственность и продолжить выплаты. В качестве альтернативы исполнитель может использовать активы недвижимости для погашения ссуды до того, как дом будет передан наследникам, снимая с них бремя долга. Стоит отметить, что при передаче права собственности на заложенное имущество кредиторы могут запросить доказательство того, что новый владелец имеет возможность выплатить долг, и даже могут потребовать немедленного погашения.Федеральные правила освобождают членов семьи от этих правил.

В качестве альтернативы исполнитель может использовать активы недвижимости для погашения ссуды до того, как дом будет передан наследникам, снимая с них бремя долга. Стоит отметить, что при передаче права собственности на заложенное имущество кредиторы могут запросить доказательство того, что новый владелец имеет возможность выплатить долг, и даже могут потребовать немедленного погашения.Федеральные правила освобождают членов семьи от этих правил.

Лица, подписавшие ипотеку, несут прямую ответственность за задолженность, поскольку они брали ссуду вместе с умершим. Совместные собственники, указанные в документе, которые не подписывали ссуду, не несут автоматически ответственности за платежи, но они могут захотеть взять на себя долг, чтобы не дать кредитору повторно вступить во владение домом.

Страхование защиты ипотеки можно использовать для выплаты ипотечного кредита в случае вашей смерти, но часто это дорого.Если у вас есть наследник, который перейдет в собственность или унаследует дом по ипотеке, поговорите с финансовым консультантом, прежде чем продолжить.

Задолженность по кредитной карте

Непогашенный остаток по кредитной карте является разновидностью необеспеченной задолженности. Это означает, что если имущество не может выплатить остаток, эмитенту кредитной карты не повезло. Однако владельцы совместных счетов должны оплачивать неоплаченные счета, поскольку они в равной степени несут ответственность за ссуду.

Люди, которые являются просто авторизованными пользователями кредитной карты, не несут ответственности за оплату баланса.Но супруги, живущие в государствах с общинной собственностью, могут по-прежнему нести ответственность, поскольку их долги разделены.

Автокредит

Автокредит обычно выплачивается из вашего имущества. Но поскольку они являются разновидностью обеспеченного долга, если платеж не получен, кредитор может вернуть автомобиль в собственность. Если ваше имущество не может погасить ссуду и ваши наследники хотят оставить себе автомобиль, то лицо, унаследовавшее автомобиль, может продолжать производить платежи.

Студенческие ссуды

Частные студенческие ссуды — это разновидность необеспеченного долга, что означает, что кредиторы не имеют права регресса, если у недвижимости недостаточно денег для их погашения.Однако лица, подписавшие частные студенческие ссуды, взятые до 20 ноября 2018 г., могут нести ответственность за оставшуюся задолженность. В штатах с общинной собственностью супруг несет ответственность, если задолженность по студенческой ссуде возникла во время брака.

Некоторые кредиторы частных студенческих ссуд прощают долг в случае смерти, в том числе Салли Мэй и Уэллс Фарго. Все федеральные студенческие ссуды погашаются после вашей смерти. Если родитель учащегося имеет федеральную ссуду PLUS, она выплачивается в случае смерти родителя или учащегося.

Что кредиторы могут и что не могут взять

Кредиторы обычно не могут воспользоваться определенными активами, такими как ваши пенсионные счета, живые трасты или пособия по страхованию жизни, для погашения долгов. Эти активы переходят к указанным бенефициарам и не являются частью процесса завещания, который касается вашего имущества.

Эти активы переходят к указанным бенефициарам и не являются частью процесса завещания, который касается вашего имущества.

Вы можете использовать полис страхования жизни, чтобы помочь членам семьи покрыть долги, которые могут перейти на них, или просто убедиться, что у них будут деньги после вашего отъезда.

Одно важное замечание: если получатели страховки жизни по вашему полису больше не живут, пособие в случае смерти может перейти к вашему имуществу и подлежать выплате кредиторам.Один из способов избежать этого — обновлять информацию о получателе.

Сборщики долгов

В соответствии с правилами Федеральной торговой комиссии сборщики долгов могут связаться с супругой (а) умершего человека, родителем, опекуном, исполнителем или администратором для обсуждения долга. Но коллекторы не могут ввести членов семьи в заблуждение, думая, что они несут ответственность за уплату долгов, если это не так.

Члены вашей семьи имеют право запретить сборщику долгов связываться с ними, но если они несут ответственность за долг, они все равно должны вернуть его. Подробнее читайте в Федеральной торговой комиссии.

Подробнее читайте в Федеральной торговой комиссии.

Что произойдет с моей задолженностью, когда я умру? Это прощение или передача?

Когда вы умираете, некоторые долги прощаются, но большая часть взыскивается из стоимости вашего имущества во время завещания. Если ваши непогашенные ссуды превышают размер вашего имущества, они, как правило, не передаются членам семьи. Однако любой, кто подписал ссуду, является владельцем совместного счета кредитной карты или желает сохранить определенное имущество, может нести ответственность за ваш долг.Кроме того, ваш (а) супруг (а) может нести ответственность за ваш долг, если вы проживали в государственной собственности.

Срочное страхование жизни может использоваться для защиты ваших наследников от долгов или для того, чтобы ваш супруг (а) мог поддерживать свой уровень жизни. Срочные полисы являются самой дешевой формой страхования жизни и могут быть адаптированы к размеру ваших долгов, например, по ипотеке или автокредитованию.

Что происходит, когда вы умираете?

Хотя есть некоторые различия в зависимости от законов штата, в котором вы живете, процесс того, что происходит, когда кто-то умирает, относительно постоянен.Во-первых, судебный исполнитель вашего штата, назначенный судом, регистрирует все ваши непогашенные долги, обычно запрашивая кредитный отчет или просматривая ваши счета. Затем исполнитель должен уведомить Администрацию социального обеспечения и всех ваших кредиторов о вашей смерти, отправив заверенные копии вашего свидетельства о смерти и любую ключевую информацию об учетной записи.

Когда вы умираете, все ваши долги переходят в ваше состояние, поэтому исполнитель составляет список всех непогашенных долгов и определяет порядок, в котором они должны быть оплачены по закону.Порядок варьируется в зависимости от штата, и некоторые формы долга, такие как медицинские счета или ипотека, обычно предъявляются в первую очередь. Этот процесс объединения активов, выплаты долгов и распределения оставшейся части между вашими наследниками называется завещанием и может занять несколько месяцев, если у вас нет четкого завещания.

Большая часть ваших активов сразу же становится частью вашего имущества, когда вы умираете, а это означает, что кредиторы могут прийти за ними. Однако обычно это не относится к:

- Страхование жизни

- Пенсионные счета, такие как IRA и 401 (k) s

- Брокерские счета

Обратите внимание: если вы не указали бенефициара для этих активов или ваши бенефициары скончались, они будут переданы в вашу собственность.Вот почему так важно обновлять списки назначенных бенефициаров каждые несколько лет.

Будут ли прощены ваши долги или они могут быть переведены?

Поскольку ваши долги переводятся в ваше имущество после вашей смерти, если ваши ликвидные активы (например, текущие и сберегательные счета) достаточно велики, чтобы покрыть их, никакие долги не будут переданы вашему супругу или наследникам. Ситуация усложняется, если:

- Любое лицо, подписавшее один из займов или являющееся владельцем совместного счета кредитной карты

- У вас есть обеспеченные ссуды (например, автокредиты или ипотека), которые превышают стоимость ваших ликвидных активов

- Вы живете в государстве с общественной собственностью (Аризона, Калифорния, Айдахо, Луизиана, Невада, Нью-Мексико, Техас, Вашингтон или Висконсин)

В таких ситуациях вопрос о том, прощен ли долг, может ли он повлиять на вашу семью, зависит от типа долга.

Студенческие ссуды после смерти

Федеральные студенческие ссуды прощаются, когда студент умирает. Аналогичным образом, федеральные ссуды PLUS прощаются в случае смерти студента или его родителей.