Завещание не отменит обязательную долю

Редакция «Страны Калининград» регулярно получает от читателей вопросы, касающиеся наследства и выплаты с него налогов.Полагается ли родственнику какая-то доля, если его не упомянули в завещании? Облагается ли полученное наследство налогом? И нужно ли его платить при продаже полученного наследства? Кто может проживать и претендовать на жилье? На эти и другие популярные вопросы отвечает калининградский адвокат Андрей Касаткин.

«Сын прописан на моей жилплощади. Это 3-комнатная квартира. Он собирается жениться и прописать ко мне свою жену. Может ли невестка претендовать на это жилье? Или лучше в завещании либо брачном договоре указать, что квартира принадлежит только моему сыну и его детям?»

Татьяна Ильинична

– Регистрация по месту жительства означает, что собственник квартиры вселил другого человека для постоянного проживания. При этом право собственности на жилплощадь у него не возникнет. Но проживать в этой квартире он имеет право, пока сам не захочет выехать. Выселить его, в случае конфликта, можно только по суду. У будущих внуков также права собственности на принадлежащую вам квартиру не возникнет. Но проживать они будут вместе со своим отцом, то есть в вашей квартире.

«Отец был собственником двушки в новострое. Недавно он скончался. Наследники я и моя сестра. Оба пенсионеры. Но завещание на квартиру отец написал только на мою сестру. На что могу претендовать я?»

Николай

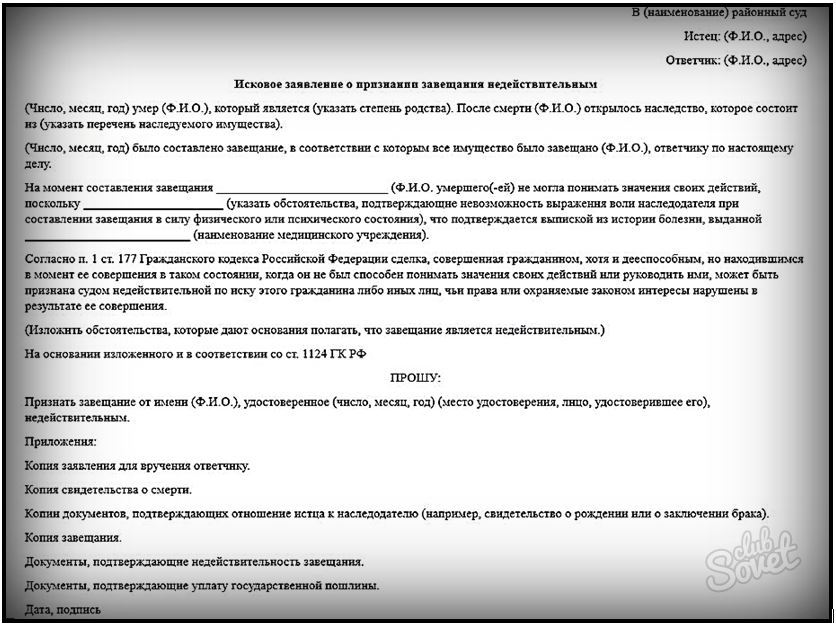

– Свобода завещания ограничивается правилами об обязательной доле в наследстве. Ст. 1149 Гражданского кодека Российской Федерации говорит, что несовершеннолетние или нетрудоспособные дети наследодателя, его нетрудоспособные супруг и родители, а также нетрудоспособные иждивенцы наследуют независимо от содержания завещания. При этом доля составит не менее половины той, которая причиталась бы каждому из них при наследовании по закону (обязательная доля).

«В браке с женой купили квартиру. Совместных детей у нас нет. Супруга смертельно больна. У нее есть дочь, брат и мама, проживающие отдельно. Будут ли они претендовать на нашу квартиру?»

– Наследодателями первой очереди являются дети, супруг и родители наследодателя. Значит, после смерти вашей жены к наследованию будут призваны вы, как муж, а также мама и дочь жены. Ее брат, как наследник второй очереди, к наследованию не призывается. Квартира куплена в период брака и находилась в вашей с супругой совместной собственности. После смерти в наследственную массу включается 1/2 доли в праве собственности на квартиру, так как вторая половина квартиры принадлежит вам.

Итак, между тремя наследниками в равных долях будет делиться 1/2 доли в праве собственности на квартиру, то есть по 1/6 доли в праве собственности на квартиру каждому.

«Со своим отцом я не общалась десять лет. Он проживал со второй женой, с которой они купили квартиру и садовый участок. Недавно отец скончался. Его жена собирается продавать землю без моего согласия. Могу ли я на что-то претендовать, если не знаю, какое у отца было имущество?»

Ирина

– Все наследники имеют равное право на наследуемое имущество. И это не зависит от того, в каких отношениях наследники были с наследодателем. После смерти отца открылось наследство.

У нотариуса вы можете узнать, какая доля в наследуемом имуществе будет принадлежать вам.

Размер доли зависит от количества лиц, призванных к наследованию.

Размер доли зависит от количества лиц, призванных к наследованию.

Регистрация по месту жительства дает гражданину право проживания, но не дает право собственности

Придется ли платить налог

Разъяснения мы получили в региональном управлении Федеральной налоговой службы:

- При получении наследства в любой форме (денежной или в виде имущества) платить налог на доходы не нужно (п. 18 ст. 217 НК РФ).

- Исключение – вознаграждения, выплачиваемые правопреемникам авторов открытий, изобретений, произведений науки, литературы, искусства (п. 18 ст. 217 НК РФ).

- При продаже унаследованного имущества, собственником которого вы были менее 3 лет, платится налог на доходы.

- Имущество, которым владели более 3 лет, налогом не облагается (п. 17.1 ст. 217 НК РФ).

- Налог на подаренный объект недвижимости зависит от родственного статуса дарителя: между близкими родственниками налог не платится.

Мой мир

ВКонтакте

ОК

Надо ли платить подоходный налог при получении наследства от источников за пределами РБ и при его отчуждении

Физическое лицо – резидент РБ в наследство от близкого родственника получил квартиру, которая находится в Российской Федерации. В дальнейшем указанную недвижимость планируется продать. Является ли объектом налогообложения для подоходного налога доход физического лица — резидента РБ в виде полученного наследства и его возмездное отчуждение в Российской Федерации?

1.1 п. 1 ст. 196 НК1).

1.1 п. 1 ст. 196 НК1).К доходам, полученным от источников за пределами РБ, относятся доходы, полученные от отчуждения недвижимого имущества, в том числе предприятия как имущественного комплекса (его части), находящегося за пределами территории РБ (подп. 5.1 п. 5 ст. 198 НК).

В то же время в соответствии с п. 21 ст. 208 НК от подоходного налога освобождаются доходы плательщиков, получаемые от физических лиц в виде наследства, за исключением вознаграждений, выплачиваемых наследникам (правопреемникам) авторов произведений науки, литературы, искусства, изобретений, полезных моделей, промышленных образцов и иных результатов интеллектуальной деятельности, а также наследникам лиц, являвшихся субъектами смежных прав.

При этом для подоходного налога степень родства с наследодателем, а также страна, в которой возникло наследство, и порядок наследования (по закону либо по завещанию) значения не имеют.

Кроме того, в соответствии с п. 44 ст. 208 НК от подоходного налога с физических лиц освобождаются доходы (кроме доходов, полученных плательщиками от возмездного отчуждения имущества в связи с осуществлением ими предпринимательской деятельности), полученные плательщиками — налоговыми резидентами Республики Беларусь от возмездного отчуждения имущества, полученного плательщиком по наследству.

Таким образом, доходы плательщика, как в виде наследства, так и от реализации квартиры, полученной по наследству, освобождаются от подоходного налога. Представление налоговой декларации (расчета) в этом случае не требуется. При необходимости в налоговый орган представляются документы, подтверждающие указанные операции (копии свидетельства о праве на наследство, договора купли-продажи).

Автор публикации: Елена Сильченко, специалист по налогообложению

Предпринимательский доход | Internal Revenue Service

English

Содержание (Table of Contents)

Введение (Introduction)

В этой главе разъясняется, что такое предпринимательский доход, как учитывать его в целях налогообложения и какие поступления не считаются доходами. Здесь также приводится руководство для лиц, занимающихся определенными видами деятельности.

Здесь также приводится руководство для лиц, занимающихся определенными видами деятельности.

Если между вашим предприятием и полученным вами доходом существует связь, этот доход считается предпринимательским. Связь существует в том случае, если очевидно, что поступлений в счет дохода не было бы, если бы вы не владели этим предприятием.

Вы можете иметь предпринимательский доход даже в том случае, если вы не принимаете регулярного участия в деятельности вашего предприятия. Поступления от работы на стороне в дополнение к вашей основной работе могут быть предпринимательским доходом.

Вы указываете основную часть своего предпринимательского дохода, в частности, поступления от реализации своей продукции или услуг, в Форме С или C-EZ. В то же время доход от продажи активов предприятия, таких как земельные участки и офисные здания, указывается не в Форме С или C-EZ, а в других формах. Информация о продаже активов предприятия приводится в главе 3.

Компенсация лиц, не являющихся вашими работниками по найму (Nonemployee compensation) — Предпринимательский доход включает денежные средства, полученные вашим предприятием, которые соответственно указаны в Форме 1099-MISC. В клетке 7 этой формы проставляется сумма, декларируемая как компенсация лиц, не являющихся наемными работниками вашего предприятия. Дополнительная информация содержится в инструкциях на обороте полученной вами Формы 1099-MISC.

Вернуться к началу страницы

Виды дохода (Kinds of Income)

В своей налоговой декларации вы обязаны указать весь доход от вашего предприятия, за исключением тех случаев, когда по закону его разрешается ислючить. В большинстве случаев предпринимательский доход поступает в виде наличных денежных средств, чеков и платежей по кредитным карточкам. Однако предпринимательский доход может поступать и в других формах, в частности в виде собственности или услуг. Эти и другие виды дохода разъясняются ниже.

Если вы являетесь гражданином США, имеющим предпринимательскй доход из источников, находящихся за пределами Соединенных Штатов (зарубежный доход), вы должны указать этот доход в своей налоговой декларации, если только он по законодательству США не освобожден от налогообложения. Если вы проживаете за пределами Соединенных Штатов, вы, возможно, имеете право полностью или частично вычесть зарубежный предпринимательский доход из налогооблагаемой базы. Подробности приводятся в Публикации 54, Tax Guide for U.S. Citizens and Resident Aliens Abroad («Налоговое руководство для граждан США и иностранцев-резидентов, проживающих за рубежом»).

Вернуться к началу страницы

Бартерный обмен имущества или услуг (Bartering for Property or Services)

Бартер – это обмен имущества или услуг. Вы должны указать в своем валовом доходе справедливую рыночную стоимость на момент получения имущества или услуг, полученных вами в обмен на что-либо другое. Если вы совершили обмен услугами с другим лицом и вы оба заранее согласовали их стоимость, она будет признана справедливой рыночной стоимостью.

Пример 1: Вы юрист, работающий на себя. Вы предоставляете юридические услуги клиенту – малому предприятию. В виде платы за ваши услуги вы получаете акции этого предприятия. Вы должны включить в свой доход справедливую рыночную стоимость этих акций.

Пример 2: Вы художник и отдаете созданное вами произведение искусства домовладельцу в качестве платы за безвозмездное пользование квартирой в его доме. Вы должны включить в свой валовой доход справедливую стоимость аренды квартиры. Ваш домовладелец должен включить в свой арендный доход справедливую рыночную стоимость этого произведения искусства.

Пример 3: Вы бухгалтер, работающий на себя. Вы и маляр принадлежите к бартерному клубу – организации, которая ежегодно распространяет среди своих членов справочник, содержащий список членов клуба и описание услуг, предлагаемых каждым из них.

Члены клуба напрямую связываются друг с другом и договариваются о стоимости необходимых им услуг.

В обмен на бухгалтерские услуги, которые вы предоставили малярному предприятию, маляр покрасил ваш дом. Вы должны включить в свой валовой доход справедливую рыночную стоимость услуг, полученных от маляра. А маляр должен включить в свой валовой доход справедливую рыночную стоимость услуг, полученных от вас.

Пример 4: Вы член бартерного клуба, в котором используются условные единицы для кредитования или дебетования членских счетов за полученные товары или услуги. После того, как на ваш счет была положена некая сумма условных единиц, вы можете пользоваться ею для приобретения товаров или услуг, либо продать или уступить свои условные единицы другим членам клуба.

Вы должны включить стоимость полученных вами условных единиц в свой валовой доход за тот налоговый год, в котором эта сумма условных единиц была положена на ваш счет.

Наемный работник клуба, получивший за свои услуги плату в условных единицах, которыми он вправе пользоваться наравне с членами клуба, должен включить их в денежном исчислении в свой валовой доход за тот год, в котором он их получил. Эта заработная плата подлежит налогообложению налогами в фонды социального обеспечения и программы «Медикер» (FICA), федеральным налогом в фонд пособий по безработице (FUTA) и удерживаемым подоходным налогом. См. Публикацию 15 (Циркуляр Е), Employer’s Tax Guide («Налоговое руководство для работодателей»).Пример 5: Вы владеете санитарно-техническим предприятием и пользуетесь кассовым методом бухгалтерского учета. Вы вступаете в бартерный клуб и объявляете о своей готовности предоставлять санитарно-технические услуги любому члену клуба за определенное количество часов. Каждый член клуба имеет доступ к справочнику, содержащему список членов клуба и описание услуг, предлагаемых каждым из них.

Члены клуба напрямую связываются друг с другом с просьбами о предоставлении им тех или иных услуг.

Вы не обязаны предоставлять свои услуги до тех пор, пока об этом не попросит кто-то из членов клуба, но вы вправе безвозмездно пользоваться в любом объеме услугами, предлагаемыми другими членами клуба.

Вы должны включить в свой валовой доход справедливую рыночную стоимость любых услуг, полученных вами от других членов клуба, на момент их получения, даже если вы не предоставили никаких услуг другим членам клуба.

Информационные декларации (Information returns) — Если вы участвуете в бартерной операции, вы должны подать одну из двух следующих форм..

Форму 1099-B, Proceeds From Broker and Barter Exchange Transactions («Выручка от брокерских сделок и операций бартерного обмена») .

Форму 1099-MISC, Miscellaneous Income («Прочие доходы»).

Информация об этих формах приводится в General Instructions for Certain Information Returns («Общие инструкции по определенным информационным декларациям»).

Вернуться к началу страницы

Аренда недвижимости (Real Estate Rents)

Если вы агент по недвижимости, получающий доход от сдачи в аренду недвижимости, или владелец отеля, мотеля и т.п., предоставляющий постояльцам определенные услуги (услуги горничных и т.п.), вы должны заявить свои арендные доходы и расходы в Форме С или C-EZ. Если вы не являетесь агентом по недвижимости или таким предпринимателем, как описано в предыдущем предложении, укажите свои арендные доходы и расходы в Форме Е. Дополнительная информация приводится в Публикации 527, Residential Rental Property (Including Rental of Vacation Homes) («Жилищная собственность для сдачи в аренду (включая аренду коттеджей и домов для отдыха»)).

Агент по недвижимости (Real estate dealer) — Вы являетесь агентом по недвижимости, если вы занимаетесь продажей недвижимости клиентам в целях извлечения прибыли от этих продаж. Арендная плата за недвижимость, которую вы держите для продажи клиентам, подлежит налогообложению налогом SE. Однако арендная плата за недвижимость, которую вы держите в спекулятивных целях или в качестве капиталовложения, не подлежит налогообложению налогом SE.

Арендная плата за недвижимость, которую вы держите для продажи клиентам, подлежит налогообложению налогом SE. Однако арендная плата за недвижимость, которую вы держите в спекулятивных целях или в качестве капиталовложения, не подлежит налогообложению налогом SE.

Владелец трейлерного парка (Trailer park owner) — Арендный доход от трейлерного парка подлежит налогообложению налогом SE, если вы являетесь самостоятельно занятым владельцем трейлерного парка, сдающим помещения и места для стоянки, и оказывающим арендаторам существенные услуги для их удобства.

Услуги, предоставляемые вами арендаторам, обычно считаются существенными в том случае, если они предназначены в первую очередь для удобства арендаторов и не предоставляются в обычном порядке в целях содержания стоянки в состоянии готовности для пользования арендаторами. Услуги считаются существенными, если их стоимость составляет существенную часть арендной платы.

К числу услуг, которые не предлагаются в обычном порядке для удобства арендаторов, принадлежат управление и содержание принадлежащего трейлерному парку зала отдыха, распространение среди арендаторов ежемесячного информационного бюллетеня, эксплуатация прачечной и оказание помощи арендаторам в покупке или продаже своих автоприцепов.

К числу услуг, которые предоставляются в обычном порядке в целях содержания стоянки в состоянии готовности для пользования арендаторами, принадлежат подключение к городской канализационной сети и энергосистеме, а также содержание дорог.

Отели, пансионаты и квартиры (Hotel, boarding houses, and apartments) — Доход от арендной платы за пользование отелями, пансионатами и квартирами, подлежит налогообложению налогом SE, если вы предоставляете услуги постояльцам или жильцам.

В принципе считается, что вы предоставляете услуги постояльцам или жильцам в том случае, если эти услуги предназначены в первую очередь для их удобства и не предоставляются в обычном порядке в целях содержания только сдаваемых в аренду жилых помещений. Примером услуг, не предстоставляемых в обычном порядке для удобства постояльцев или жильцов, могут служить услуги горничных. В то же время отопление и освещение, уборка лестничных клеток и вестибюлей, а также уборка мусора принадлежат к числу услуг, в обычном порядке предоставляемых для удобства постояльцев или жильцов.

Примером услуг, не предстоставляемых в обычном порядке для удобства постояльцев или жильцов, могут служить услуги горничных. В то же время отопление и освещение, уборка лестничных клеток и вестибюлей, а также уборка мусора принадлежат к числу услуг, в обычном порядке предоставляемых для удобства постояльцев или жильцов.

Предоплата за аренду (Prepaid rent) — Авансовые платежи по договору аренды, не накладывающие никаких ограничений на пользование сдаваемой площадью, считаются доходом в том году, когда они получены. Платежи считаются доходом независимо от того, каким методом бухгалтерского учета или учетным периодом вы пользуетесь.

Арендный бонус (Lease Bonus) — Бонус, уплачиваемый вам арендатором за подписание договора аренды, не входит в арендную плату. Вы должны включить его в свой валовой доход в год получения.

Плата за расторжение договора аренды. Плата, внесенная арендатором за расторжение договора аренды, включается в ваш валовой доход в год получения.

Платежи третьим сторонам (Lease cancellation payments) — Если арендатор производит платежи кому-то еще по соглашению о погашении ваших долгов или обязательств, то эти платежи должны включаться в ваш

валовой доход, когда арендатор уплачивает их (Payments to third parties) — Типичным примером дохода такого рода является уплата арендатором ваших налогов на арендуемую недвижимость.

Расчетные платежи (Settlement payments) — Платежи по урегулированию расчетов в связи с погашением арендатором своего обязательства восстановить исходное состояние арендованной недвижимости, считаются доходом в той степени, в какой эти платежи превышают скорректированную базу налогообложения элементов благоустройства арендованной недвижимости, уничтоженных, поврежденных, отчужденных или отсоединенных арендатором.

Вернуться к началу страницы

3″>Аренда личной собственности (Personal Property Rents)

Если ваша предпринимательская деятельность связана со сдачей в аренду личной собственности (оборудования, автомобилей, торжественной одежды и т.п.), вы должны включить полученную арендную плату в свой валовой доход, заполняя Форму С или C-EZ. Арендная предоплата и другие платежи, описанные в предыдущем разделе «Аренда недвижимости», также могут иметь место при оплате аренды личной собственности. Если вы получаете какие-либо из этих платежей, вам следует включить их в свой валовой доход, как указано выше.

Вернуться к началу страницы

Доход от процентов и дивидендов (Interest and Dividend Income)

Проценты и дивиденды могут считаться предпринимательским доходом.

Проценты (Interest) — Проценты на счета к получению, которые вы принимаете в порядке обычной предпринимательской деятельности, квалифицируются как предпринимательский доход. Если ваша предпринимательская деятельность связана с предоставлением ссуд, проценты на выданные вами ссуды считаются предпринимательским доходом.

Безнадежные ссуды (Uncollectible loans) — Если ваша ссуда становится безнадежной в отношении оплаты в течение налогового года и в своей учетной практике вы пользуетесь методом начисления, вы должны включить в свой валовой доход проценты, начисленные вплоть до того момента, когда ссуда стала безнадежной. Если начисленные проценты в дальнейшем станут безнадежными, вы, вероятно, получите право на вычет безнадежного долга из налогооблагаемой базы. См. раздел «Безнадежные долги» в главе 8.

Незаявленный процентный доход (Unstated interest) — Если по договору о продаже в рассрочку начисляются низкие или нулевые проценты, вы, вероятно, можете учитывать часть каждого платежа как незаявленный процентный доход. См. разделы Unstated Interest («Незаявленный процентный доход») и Original Issue Discount (OID) («Долговое обязательство со скидкой с номинальной стоимости») Публикации 537, Installment Sales («Продажа в рассрочку»).

Дивиденды (Dividends) — Дивиденды в принципе являются предпринимательским доходом дилеров ценных бумаг. Для большинства единоличных предпринимателей и законных работников по найму, однако, дивиденды представляют собой непредпринимательский доход. Если у вас есть акции как личные инвестиции, не связанные с вашей предпринимательской деятельностью, то дивиденды на акции представляют собой непредпринимательский доход.

Если вы получаете дивиденды на страховые взносы по страхованию предприятия, которые вы вычли из налогооблагаемой базы в одном из предыдущих лет, вы должны полностью или частично заявить эти дивиденды в своей налоговой декларации как предпринимательский доход. Для того, чтобы узнать, какую сумму вы должны декларировать, см. ниже параграф «Возврат ранее вычтенных статей» раздела «Прочие виды дохода».

Вернуться к началу страницы

Аннулированный долг (Canceled Debt)

Ниже разъясняется общее правило учета аннулированного долга при начислении дохода и исключений из этого правила.

Общее правило (General Rule)

Как правило, если ваш долг аннулирован или прощен, за исключением тех случаев, когда ето сделано в качестве подарка или наследства, для целей налогообложения вы должны включить списанную сумму в свой валовой доход. Если этот долг связан с предпринимательской деятельности, сумма списанной задолженности указывается в строке 6 Формы С. Если долг не имеет отношения к предпринимательской деятельности, списанная сумма указывается в строке 21 Формы 1040.

Исключения (Exceptions)

Ниже описываются некоторые исключения из общего правила учета списанного долга.

Снижение цены после покупки (Price reduced after purchase) — Если вы задолжали продавцу за купленное вами имущество и если продавец снизит вашу задолженность, как правило, вы можете не считать экономию от снижения долга своим доходом. За исключением тех случаев, когда вы объявили банкротство или неплатежеспособность, сумма экономии от снижения долга учитывается как корректировка покупной цены, снижающая базовую стоимость указанного имущества.

За исключением тех случаев, когда вы объявили банкротство или неплатежеспособность, сумма экономии от снижения долга учитывается как корректировка покупной цены, снижающая базовую стоимость указанного имущества.

Долг, вычитаемый из налогооблагаемой базы (Deductible debt) — Вы не реализовали доход от аннулированного долга, если сумму оплаты этой задолжности можно было бы вычесть из налогооблагаемой базы.

Пример: Вашему предприятию предоставлены в кредит бухгалтерские услуги. В дальнейшем у вас возникли трудности с погашением долгов вашего предприятия, но вы не объявяляете банкроства и неплатежеспособность. Ваш бухгалтер прощает вам часть суммы, которую вы ему задолжали за его услуги. Проводка прощенного долга зависит от того, каким методом бухгалтерского учета вы пользуетесь.

- Кассовый метод — Прощенный долг не включается в доход, поскольку сумма, уплаченная в порядке погашения долга, подлежала бы вычету из налогооблагаемой базы как часть расходов, связанных с предпринимательской деятельностью.

- Метод начисления — Прощенный долг включается в доход ввиду того, что, когда у вас появился долг, ссоответствующие расходы подлежали вычету из налогооблагаемой базы.

Информация о кассовом методе бухгалтерского учета и методе начисления приводится в главе 2.

Исключения (Exclusions)

Аррулированные долги не включаются в доход в следующих ситуациях. Однако вам может потребоваться подать Форму 982, Reduction of Tax Attributes Due to Discharge of Indebtedness («Снижение налога на приписанный доход вследствие погашения задолженности»). Дополнитеьная информация приводится в Форме 982.

Аннулирование долга происходит в ходе судебного разбирательства по делу о банкротстве в рамках раздела 11 Кодекса законов США (относящегося к процедуре банкротства).

См. Публикацию 908, Bankruptcy Tax Guide («Налоговое руководство на случай банкротства»).

См. Публикацию 908, Bankruptcy Tax Guide («Налоговое руководство на случай банкротства»).Аннулирование долга происходит на фоне вашей неплатежеспособности. Вы имеете право исключить списанный долг соответственно степени вашей неплатежеспособности. См. Публикацию 908.

Аннулированный долг является задолженностью квалифицированного фермерского хозяйства квалифицированному лицу. См. главу 3 Публикации 225, Farmer’s Tax Guide («Налоговое руководство для фермеров»).

Аннулированный долг является задолженностью квалифицированного предприятия по операциям с недвижимостью. Объяснение см. ниже.

Аннулированный долг является задолженностью квалифицированного основного местожительства, выплаченной после 2006 года. См. форму 982.

Если аннулированный долг исключен из дохода ввиду того, что аннулирование происходит в ходе процедуры банкротства, исключения в ситуациях 2-5 не применяются. Если аннулирование долга происходит на фоне вашей неплатежеспособности, исключения в ситуациях 3 и 4 не применяются в степени, соответствующей неплатежеспособности.

Долг (Debt) — В контексте данного материала долг включает любую вашу личную задолженность и задолженность, связанную с вашей собственностью.

Долг квалифицированного предприятия по операциям с недвижимостью (Qualified real property business debt) — Вы можете, если пожелаете, в порядке альтернативы исключить из дохода (в определенных пределах) аннулированный долг квалифицированного предприятия по операциям с недвижимостью. В таком случае вы должны снизить налогооблагаемую базу вашей амортизируемой недвижимости на сумму, исключенную из дохода. Снижение дохода должно иметь место в начале вашего налогового года после налогового года, в котором был списан долг. Если вы распорядитесь этой недвижимостью раньше указанного срока, вы должны снизить ее налогооблагаемую базу непосредственно перед тем, как вы ею распорядитесь.

Аннулирование долга квалифицированного предприятия по операциям с недвижимостью (Cancellation of qualified real property business debt) — Долг квалифицированного предприятия по операциям с недвижимостью является задолженностью (за исключением задолженности квалифицированного фермерского хозяйства), которая удовлетворяет всем следующим условиям.

- Долг был взят или перенят в связи с недвижимостью, используемой в профессиональной или предпринимательской деятельности. Недвижимая собственность, застроенная и удерживаемая, главным образом, для продажи клиентам в ходе ведения обычной коммерческой деятельности, не входит в состав недвижимой собственности, используемой для торговли или коммерческой деятельности.

- Долг был обеспечен указанной недвижимостью.

- ОН был взят или перенят в следующие сроки.

a. До до 1 января 1993 года.

b. После 31 декабря 1992 года, если долг был взят или перенят в целях приобретения, строительства или существенного благоустройства указанной недвижимости. - Это долг, по отношению к которому вы решили применить данные правила.

Долг квалифицированного предприятия по операциям с недвижимостью включает задолженность по перефинансированию долга согласно пункту (3) выше, но лишь в том случае, если он не превышает перефинансируемую задолженность.

СОВЕТ – В случае, если вы являетесь владельцем организации, не являющейся юридическим лицом (например, общества с ограниченной ответственностью в составе одного члена), см. раздел «Коммерческая задолженность по соответствующей требованиям недвижимости» (Qualified Real Property Business Indebtedness) в Главе 1 Публикации № 4681 «Погашенная задолженность, обращение взыскания, вступление кредитора во владение имуществом должника и добровольный отказ от собственности» (Canceled Debts, Foreclosures, Repossessions, and Abandonments), чтобы удостовериться в том, имеете ли вы право на это исключение.

Не разрешается исключать из дохода сумму, превышающую любую из двух следующих статей.

- Избытка (если таковой имеется):

a. Непогашенной суммы займа за комерческую недвижимостью (непосредственно перед списанием) , сверх

b. Рыночной стоимости (непосредственно перед списанием задолженности) недвижимости, служащей обеспечением долга, за вычетом непогашенной суммы займа любого другого долга квалифицированной недвижимости обеспеченного этой недвижимостью, непосредственно перед списанием задолженности. . - Суммарную скорректированную налоговую базу амортизируемой недвижимости, находившейся в вашей собственности до списания долга. Эта суммарная скорректированная налоговая база определяется после любого снижения скорректированной налововой базы в результате списания долга в ходе процедуры банкротства, вследствие неплатежеспособности или списания задолженности квалифицированного фермерского хозяйства. Амортизируемая недвижимость, приобретенная в расчете на аннулирование задолженности, не принимается во внимание.

Выбор (Election) — Чтобы сделать выбор, заполните Форму 982 и приложите ее к декларации о подоходном налоге за налоговый год, в котором произошло аннулирование долга. Вы должны подать вашу декларацию к установленному сроку (включая продления). Если вы уже подали налоговую декларацию не сделав при этом выбора, у вас все равно существует возможность сделать его путем подачи налоговой декларации с поправками в течение 6 месяцев после истечения установленного срока (исключая продления). Дополнительная информация приводится в разделе «Когда подавать декларацию» в инструкциях к форме.

Вернуться к началу страницы

Прочие виды дохода (Other Income)

Ниже разъясняется, как следует учитывать другие виды предпринимательского дохода, которые вы можете получить.

Ограниченная собственность (Restricted property) — Ограниченной собственностью является собственность, сопряженная с определенными ограничениями, отражающимися на ее стоимости. Если в оплату за предоставленные вами услуги вы получили пакет ценных бумаг или какую-либо другую собственность с ограничением обращения, справедливая рыночная стоимость такой собственности превышающая стоимость ваших услуг включается в доход, указываемый в Форме С или C-EZ, после того, как ограничение снято. Однако вы можете, если пожелаете, заплатить налог в том году, когда вы получили эту собственность. Дополнительная информация о включении ограниченной собственности в доход приводится в Публикации 525, Taxable and Nontaxable Income («Доход подлежащий и не подлежащий налогообложению»).

Доходы и убытки (Gains and losses) — Доход или убыток от распоряжения имуществом, не являющимся наличным товаром и не предназначенным главным образом для продажи клиентам, не следует указывать в Форме С или C-EZ. Их нужно указывать в других формах. Дополнительная информация приводится в главе 3.

Долговые обязательства (Promissory notes) — Долговые обязательства и другие свидетельства задолженности, выданные вам при продаже или обмене собственности в виде наличных товаров или предназначенной для продажи клиентам, указывается в Форме С или C-EZ. Как правило, долговые обязательства указываются в заявленном размере их номинала (за вычетом любого незаявленного процентного дохода) на момент получения.

Платежи на покрытие утраченного дохода (Lost income payment) — Если вы сократили объем своей предпринимательской деятельности или вообще прекратили ее, любые платежи на покрытие утраченного дохода предприятия, полученные вами от страховой компании или из другого источника, должны указываться в Форме С или C-EZ. Вы обязаны их указывать в Форме С или C-EZ даже в том случае, если ваше предприятие бездействовало, когда приходили эти платежи.

Возмещение ущерба (Damages) — В сумму валового дохода включаются суммы, полученные вами в учетном налоговом году в возмещение ущерба, понесенного вашим предприятием по следующим причинам.

- Нарушение патентных прав.

- Нарушение договора или попечительских обязанностей.

- Имущественный ущерб, понесенный вследствие нарушения антимонопольного законодательства..

Ущерб от хозяйственной деятельности (Economic injury) — Вы можете произвести вычет из дохода в возмещение фактического ущерба от хозяйственной деятельности. Вычет равен меньшей из следующих сумм.

- Суммы, полученной или начисленной вами в возмещение ущерба в учетном налоговом году за вычетом суммы, уплаченной или понесенной вами в тот же налоговом году в целях возмещения указанного ущерба.

- Утраченного дохода вследствие имущественного ущерба, сумму которого вы еще не вычли из налогооблагаемой базы..

Штрафные санкции (Punitive damages) — Вы также должны включить в свой доход сумму компенсации за моральный ущерб.

Взятки (Kickbacks) — Любые полученные вами взятки декларируются как часть дохода в Форме С или C-EZ. Однако взятки не следует включать в доход, если вы на законных основаниях проводите их как снижение соответствующей статьи расходов, как капитальные затраты или как стоимость проданных товаров.

Возврат предыдущих вычетов (Recovery of items previously deducted) — Если вам вернули безнадежный долг или любую другую сумму, которую вы уже вычли из налогооблагаемой базы в одном из предыдущих лет, вы должны включить сумму этого возврата в доход в Форме С или C-EZ. Если, однако, полная или частичная сумма вычета в предыдущие годы не снизила вашего налогового обязательства, вы имеете право исключить из дохода ту часть, которая не отразилась на вашем налоговом обязательстве. Если вы вычли из своего дохода часть возвращенной суммы, вы должны приложить к своей налоговой декларации расчет, показывающий, каким образом был исчислен вычет.

Пример: Джо Смит, единоличный предприниматель, получил валовой доход в размере 8000 долларов, вычел из него 300 долларов безнадежного долга и другие законные вычеты на общую сумму 7700 долларов. Он также заявил 2 персональных вычета, суммарно составляющих 8100 долларов. Он был бы освобожден от уплаты подоходного налога даже в том случае, если бы он не вычел из налогооблагаемой базы сумму безнадежного долга. Поэтому в этом году он не должен заявлять как доход любую часть суммы в 300 долларов, которую он может получить в любом будущем году.

Амортизационное исключение (Exception for depreciation) — Это правило не распространяется на амортизацию. Амортизация начисляется по правилам, разъясняемым ниже.

Возврат вычета по амортизации (Recapture of depreciation) — Вычет по амортизации должен быть возвращен государству в нижеприведенных ситуациях. Это означает, что вы должны включить в доход все суммы вычетов за предыдущие годы.

Реестровое или зарегистрированное имущество (Listed Property) — Если степень использования реестрового имущества (объясняемого в разделе «Амортизация» главы 8) в предпринимательских целях снизилась до 50% или ниже в налоговом году, следующим за налоговым годом, в котором вы ввели это имущество в эксплуатацию, вам, возможно, придется возвратить часть вычета по амортизации. В таком случае вы включаете в доход, заявляемый в Форме С, часть вычета по амортизации за предыдущие годы. Для начисления суммы, которую нужно заявить в Форме С, пользуйтесь Частью IV Формы 4797, Sales of Business Property («Продажа имущества предприятия”). Дополнительная информация приводится в разделе What is the Business-Use Requirement? («Каков критерий использования в предпринимательских целях?») главы 5 Публикации 946, How To Depreciate Property («Как амортизировать имущество»). В этой главе объясняется, как определить, используется ли имущество в вашем предприятии более чем на 50%.

Имущество согласно разделу 179 (Section 179 property) — Если в рамках раздела 179 (объясняемого в разделе «Амортизация» главы 8) вы производите вычет стоимости какого-то актива, а степень его использования в предпринимательских целях до окончания периода возврата упадет до 50% или ниже, вы должны будете возвратить часть вычета согласно разделу 179, включив ее в доход, заявляемый в Форме С. Для начисления суммы, которую нужно заявить в Форме С, пользуйтесь Частью IV Формы 4797. Для того, чтобы узнать, в каких случаях полагается возвратить вычет, см. главу 2 Публикации 946.

Продажа или обмен амортизируемого имущества (Sale or exchange of depreciable property) — Если вы с выгодой продали или обменяли амортизируемое имущество, вы должны полностью или частично заявить прибыль вследствие амортизации как обычный доход. О том, как начислить доход от возврата амортизации, сообщается в Части III Формы 4797. Дополнительная информация приводится в главе 4 Публикации 544, Sales and Other Dispositions of Assets (»Продажа и другие способы распоряжения активами»).

Вернуться к началу страницы

Активы, не являющиеся доходом (Items That Are Not Income)

В некоторых случаях получаемое вами имущество или денежные средства не являются доходом.

Повышение стоимости актива (Appreciation) — Повышение стоимости вашего имущества не заявляется как доход до тех пор, пока вы не реализуете его путем продажи или распоряжения пругим способом, подлежащим налогобложению.

Консигнация (Consignments) — Передача товара другому лицу для продажи от вашего имени не считается продажей. Право владения имуществом остается за комитентом, т.е. за вами, даже после того, как комиссионер вступит в обладание товаром. Таким образом, если товар отправлен для реализации на условиях консигнации, вы не можете заявить ни доход, ни убыток до тех пор, пока комиссионер не продаст товар. Товар, отгруженный на условиях консигнации, остается у вас на учете товарон-материальных запасов до тех пор, пока он не будет продан.

Товар, полученный вами на условиях консигнации, не следует включать в свои товарно-материальные запасы. Включите в свой доход прибыль или комиссионные за продажу товара, переданного вам на условиях консигнации, когда вы продадите товар или когда получите прибыль или комиссионные, в зависимости от применяемого вами метода бухгалтерского учета.

Скидки на строительство (Construction allowances) — Если вы заключили договор аренды после 5 августа 1997 года, вы можете вычесть из своего дохода скидку на строительство (в виде денежных средств или снижения арендной платы), полученной вами от хозяина, если вы получили скидку на двух следующих условиях.

- По договору краткосрочной аренды торговой площади.

- В целях строительства или благоустройства квалифицированной недвижимости для долгосрочного использования в вашей предпринимательской деятельности.

Сумма, которую можно вычесть (Amount you can exclude) — Вы можете вычесть скидку на строительство при условии, что она не превышает ваших затрат на строительство или благоустройство.

Краткосрочная аренда (Short-term lease) — Краткосрочным договором агенды считается договор (или другое соглашение о проживании или использовании) сроком на 15 лет или меньше. При определении срока на который заключен договор аренды применяются следующие правила.

- При определении того, заключен ли договор аренды на срок 15 лет или меньше, примите во внимание, предусмотрена ли в нем возможность продления. Однако не следует принимать во внимание никакое положение о возможности продления по справедливой рыночной ставке, определенной на момент продления.

- Два или более договора аренды в рамках одной операции (или серии взаимосвязанных операций) в отношении той же или в основном аналогичной торговой площади считаются одним договором.

Торговая площадь (Retail space) — Торговой площадью является недвижимость, арендованная, занятая или по-иному используемая вами в качестве арендатора в своей предпринимательской деятельности по продаже материального личного имущества или услуг предоставляемых неограниченному кругу лиц.

Квалифицированная недвижимость долгосрочного использования (Qualified long-term real property) — Квалифицированной недвижимостью долгосрочного использования является нежилая недвижимость, которая является частью вашей торговой площади и которая возвращается домовладельцу по истечении договора аренды.

Обмен однородным имуществом (Exchange of like-kind property) — Если вы обмениваете имущество, используемое в предпринимательской деятельности или в качестве капиталовложения на имущество того же рода, результаты операции не признаются ни как источник дохода, ни как источник убытка. Это значит, что доход от такого обмена не подлежит налогообложению, а убыток не подлежит вычитанию из налогооблагаемой базы. Распространенным примером обмена, не подлежащего налогообложению, является встречная продажа старого автомобиля предприятия, используемого для деловых поездок, при покупке нового автомобиля, предназначенного для тех же целей. Дополнительная информация приводится в Форме 8824.

Благоустройство арендованной недвижимости (Leasehold improvements) — Если арендатор возводит новые строения или оснащает вашу недвижимость элементами благоустройства, повышение стоимости недвижимости благодаря элементам благоустройства не является вашим доходом. Если, однако, факты свидетельствуют о том, что элементы благоустройства засчитываются в счет получаемой вами арендной платы, в таком случае повышение стоимости недвижимости заявляется как доход.

Ссуды (Loan) — Денежные средства в виде законной ссуды не являются доходом.

Налог на продажи (Sales tax) — Взимаемые с покупателя штатные и местные налоги на продажи, которые вы были обязаны взимать и уплачивать властям штатов и местных органов самоуправления, не являются доходом..

Вернуться к началу страницы

Руководство по определенным видам деятельности (Guidelines for Selected Occupations)

В данном разделе приводится информация, позволяющая определить, следует ли вам указывать ваши поступления в Форме С (к Форме 1040) или C-EZ (к Форме 1040).

Прямой продавец (Direct Seller) — Вы должны указывать весь доход, полученный от прямых продаж, в Форме С или C-EZ. В эту категорию входят любые из следующих видов дохода.

- Доход от продаж – платежи, полученные вами от клиентов за купленные у вас товары.

- Комиссионные, бонусы и проценты за ваши собственные продажи и продажи ваших подчиненных.

- Призы, награды и подарки, полученные в результате деятельности вашего торгового предприятия.

Вы должны декларировать этот доход независимо от того, заявлен он вам в информационной декларации или нет.

Вы являетесь прямым продавцом в том случае, если вы удовлетворяете всем следующим требованиям:

- Вы занимаетесь одним из следующих видов профессиональной или предпринимательской деятельности.

a. Продажей или содействием продаже потребительских товаров либо из дома, либо из другого места, не являющегося постоянным предприятием розничной торговли.

b. Доставкой или распространением газет или рекламных материалов магазинов (включая любые услуги, непосредственно относящиеся к данной профессии или области предпринимательства). - Практически вся сумма оплаты (будь то в виде денежных средств или в другом виде) описанных выше услуг, которая относится непосредственно к продаже или к другому выходу продукции (включая предоставление услуг), но не к количеству отработанных часов.

- Ваши услуги предоставляются на основе письменного договора между вами и лицом, которому вы их предоставляете, причем договор предусматривает, что для целей федерального налогообложения вы не должны считаться работником по найму.

Душеприказчик или исполнитель завещания (Executor or administrator) — Если вы исполняете чье-то завещание, выплачиваемое вам вознаграждение указывается в Форме С или C-EZ в том случае, если вы являетесь:

- Профессиональным доверенным агентом, либо

- Непрофессиональным доверенным агентом (личным представителем) при соблюдении двух следующих условий.

a. Имущество покойного включает действующее профессиональное заведение или деловое предприятие, в котором вы принимаете активное участие.

b. Ваше вознаграждение имеет отношение к деятельности указанного профессионального заведения или делового предприятия. - Непрофессиональным доверенным агентом, управляющим одним наследственным имуществом, что требует с вашей стороны интенсивной работы в течение длительного времени при условии, что это занятие занимает достаточно вашего времени, чтобы его можно было рассматривать как профессиональную или предпринимательскую деятельность.

Если вознаграждение не отвечает вышеприведенным требованиям, вы должны указать его в строке 21 Формы 1040.

Член экипажа рыболовецкого судна (Fishing crew member) — Если вы являетесь членом экипажа рыболовецкого судна, которое занимается промыслом рыбы или других водных организмов, ваш доход должен быть указан в Форме С или C-EZ, если вы удовлетворяете всем требованиям раздела Fishing crew member («Член экипажа рыболовецкого судна») главы 10.

Страховой агент, бывший (Insurance agent, former) — Платежи в связи с прекращением контракта со страховой компанией за оказанные вами услуги в качестве внештатного страхового агента не указываются в Форме С или C-EZ, если к вам относятся все из перечисленных ниже условий:

- Вы получали платежи после того, как истек срок вашего соглашения с компанией об оказании услуг.

- Вы не оказывали компании никаких услуг после прекращения контракта и до конца года, в котором вы получали платежи.

- Вы взяли на себя обязательство не конкурировать с компанией в течение как минимум 1 года, начиная с даты прекращения вашего контракта об оказании услуг.

- Суммарный размер платежей зависел главным образом от страховых полисов, проданных вами или записанных в кредит вашего счета в течение последнего года действия вашего соглашения об оказании услуг, или от степени, в какой эти полисы остаются в силе в течение какого-то срока после прекращения вашего соглашения об оказании услуг, или от того и другого.

- Размер платежа никоим образом не зависел от выслуги или от суммарных заработков за услуги, оказанные компании (независимо от того, определялось ли ваше право на платежи длительностью срока оказания услуг).

Страховой агент, на пенсии (Insurance agent, retired) — Доход, уплачиваемый страховой компанией вышедшему на пенсию внештатному страховому агенту в виде определенного процента от комиссионных, которые он получал до выхода на пенсию, указываются в Форме С или C-EZ. Комиссионные за возобновление договоров страхования и отсроченные комиссионные за продажу полисов до выхода на пенсию обычно также указываются в Форме С или C-EZ.

Однако комиссионные за возобновление договоров страхования, выплачиваемые пережившей супруге (супругу) страхового агента, не указываются в Форме С или C-EZ.

Разносчик или распространитель газет (Newspaper carrier or distributor) — Вы являетесь прямым продавцом и обязаны указывать свой доход в Форме С или C-EZ в том случае, если выполнены все следующие условия.

- Вы занимаетесь доставкой или распространением газет или торговых новостей (включая непосредственно связанные с этим услуги, в частности, вербовку новых клиентов и сбор платежей).

- Практически вся сумма платы, получаемой вами за эти услуги, непосредственно относится к продаже или к другому выходу продукции, а не к количеству отработанных часов.

- Вы предоставляете эти услуги по письменному договору, в котором указывается, что для целей федерального налогообложения вы не можете считаться работником по найму.

Это правило действует независимо от того, нанимаете ли вы других лиц для оказания вам помощи в доставке, а также от того, покупаете ли вы газеты у издателя или получаете плату в зависимости от количества доставленных вами газет.

Продавец газет или журналов (Newspaper or magazine vendor) — Если ваш возраст 18 лет или старше и вы торгуете газетами или журналами, ваши заработки указываются в Форме С или C-EZ в том случае, если выполнены следующие условия.

- Вы продаете газеты или журналы конечным потребителям.

- Вы торгуете ими по твердой цене.

- Ваши заработки базируются на разнице между продажной ценой и себестоимостью реализованной продукции.

Это правило действует независимо от того, гарантирован ли вам какой-то минимальный заработок, а также от того, получили ли вы зачет за непроданные газеты или журналы, которые вы возвратили поставщику.

Государственный нотариус (Notary public) — Гонорар, получаемый вами за услуги в качестве государственного нотариуса, указывается в Форме С или

C-EZ. Эти заработки не подлежат налогообложению налогом, взимаемым с лиц, работающих на себя (см. инструкции к Форме SE (к Форме 1040)).

Государственный чиновник (Public official) — Государственные чиновники обычно не указывают свои служебные заработки в Форме С или C-EZ. Это правило распространяется на плату из государственных средств, причитающуюся выборному сборщику налогов, которая начисляется как фиксированный процент от суммы собранных ими налогов. Государственной должностью считается любая выборная или невыборная должность в государственных органах Соединенных Штатов или их территориальных владений, Федерального округа Колумбия, штата или его политического подразделения, либо государственного органа, находящегося в полном подчинении у любого из вышеназванных административных единиц.

Государственные чиновники штатных и местных органов власти указывают свои заработки в Форме С или C-EZ в том случае, если они представлены исключительно гонорарами и если их услуги могут попадать, но не попадают под действие соглашения о социальном обеспечении между штатом и федеральным правительством.

Агент по операциям с недвижимостью или прямой продавец (Real estate agent or direct seller) — Если вы являетесь лицензированным агентом по операциям с недвижимостью или прямым продавцом, ваши заработки указываются в Форме С или C-EZ в том случае, если выполнены оба следующих условия.

- Практически все ваши заработки за услуги в качестве агента по операциям с недвижимостью или прямого продавца имеют непосредственное отношение к вашим продажам или другому выходу продукции, а не к количеству отработанных вами часов.

- Вы оказываете эти услуги в рамках письменного договора, в котором указано, что для целей федерального налогообложения вы не являетесь работником по найму.

Дилер ценных бумаг (Securities dealer) — Если вы дилер по операциям с опционами или сырьевыми товарами, ваши доходы и убытки от дилерских или трейдерских операций с контрактами согласно разделу 1256 (регулируемые фьючерсные контракты, валютные контракты, дилерские опционы на акции, опционы на другие финансовые инструменты и дилерские фьючерсные контракты на ценные бумаги), или с каким-либо другим имуществом непосредственно связанным с этими контрактами (таким как контракт на акции для хеджирования опционов), указываются в Форме С или C-EZ. Дополнительная информация приводится в разделах 1256 и 1402(i).

Трейдер ценных бумаг (Securities trader) — Вы являетесь трейдером ценных бумаг, если вы занимаетесь операциями по покупке и продаже ценных бумаг и самостоятельно управляете своими денежными средствами. В качестве трейдера ценных бумаг доходы и убытки от ваших операций не указываются в Форме С или C-EZ. Однако выше, в параграфе «Дилер ценных бумаг» приводится исключение, имеющее отношение к контрактам согласно разделу 1256. Дополнительная информация о трейдерах ценных бумаг приводится в Публикации 550, Investment Income and Expenses («Инвестиционные доходы и расходы»).

Вернуться к началу страницы

Бухгалтерский учет вашего дохода (Accounting for Your Income)

Бухгалтерский учет дохода для целей налогообложения иногда отличается от бухгалтерского учета в финансовых целях. В данном разделе обсуждаются некоторые из наиболее распространенных различий, которые могут отразиться на деловых операциях.

Исчислите свой доход от предпринимательской деятельности на налоговый год на основе принятого вами метода бухгалтерского учета (см. главу 2). Если продажа продукции представляет собой доходный аспект вашей предпринимательской деятельности, вам, как правило, нужно заявить свои товарно-материальные запасы, чтобы ясно отобразить свой доход. Дилерам по операциям с недвижимостью не разрешается включать товарно-материальные запасы. Дополнительная информация о товарно-материальных запасах приводится в главе 2.

Доход, уплаченный третьей стороне (Income paid to a third party) — Вы должны уплатить налог на весь заработанный вами доход. Вы не можете избежать налога, записав свой доход на третью сторону.

Пример: Вы сдаете свою собственность в аренду, и по договору арендатор должен платить арендную плату вашему сыну. Сумма, уплаченная вашему сыну, включается в ваш валовой доход.

Скидки при немедленной оплате (Cash discounts) — Чтобы ускорить получение платы, продавец может взять с вас цену ниже, чем указано в счете-фактуре. Для целей подоходного налогообложения вы можете учитывать скидки при немедленной оплате с помощью любого из двух следующих методов:

- Вычтя скидку из покупной цены (см. «Строка 36, Покупки за вычетом стоимости товаров, взятых в личное пользование» в главе 6).

- Записав скидку в кредит счета дисконтированного дохода.

Вы должны систематически пользоваться выбранным вами методом для учета всех полученных вами скидок на покупки.

Если вы пользуетесь вторым методом, кредитное сальдо счета на конец налогового года является вашим доходом от предпринимательской деятельности. Этот метод не позволяет вам снизить стоимость товаров, при покупке которых вы получили скидку. При оценке стоимости конечных материально-товарных запасов вы не можете снизить указанную в счете-фактуре цену товара, оставшегося у вас на конец налогового года, вычтя из нее среднюю или расчетную сумму скидок, полученных при покупке этих товаров.

Скидки с прейскурантной продажной цены (Trade discounts) — Это скидки с цен, указанных в прейскурантах или каталогах, которые обычно не фигурируют в счете-фактуре и не выставляются покупателю. Не вносите эти скидки в свои бухгалтерские книги, а указывайте только чистую сумму стоимости купленных товаров. Дополнительная информация приводится в разделе «Скидки с прейскурантной продажной цены» главы 6.

Платежи, положенные на счет эскроу (Payment placed in escrow) — Если покупатель вашего имущества полностью или частично кладет сумму покупной цены на счет эскроу, никакая часть этой суммы не может учитываться в валовом объеме продаж до тех пор, пока вы не получите ее в виде реального или предполагаемого дохода. Однако по истечении срока действия договора и соглашения о счете эскроу положенная на этот счет сумма перейдет в разряд дохода, подлежащего налогообложению, даже в том случае, если вы вступите во владение этими средствами не ранее следующего года.

Зачеты за возвращенные покупки и скидки (Sales returns and allowances) — Зачеты за возвращенные покупки и любые другие скидки, предоставляемые покупателям, подлежат вычету из валового объема продаж при исчислении чистой выручки.

Авансовые платежи (Advance payments) — Особые правила применения метода начисления при учете платежей, уплаченных авансом, приводятся в разделе «Метод начисления» главы 2.

Страховое возмещение (Insurance proceeds) — Если вы получили страховое или иное возмещение ущерба от повреждения или кражи вашего имущества, вы должны вычесть его из суммы ущерба при исчислении вычета из налогооблагаемой базы. Возмещенная часть ущерба от повреждения или кражи имущества не подлежит вычету.

Информация об ущербе от повреждения или кражи имущества приводится в Публикации 547, Casualties, Disasters, and Thefts («Повреждения, стихийные бедствия и кражи»).

Вернуться к началу страницы

Когда у наследника наступает обязанность по уплате налогов на унаследованное имущество?

В случае смерти гражданина право собственности на принадлежавшее ему имущество переходит по наследству к другим лицам в соответствии с завещанием или законом (п. 2 ст. 218 ГК РФ). В состав наследства входят принадлежавшие наследодателю на день открытия наследства вещи и иное имущество, в том числе имущественные права и обязанности (ст. 1112 ГК РФ).

В целях налогообложения имущества значение имеет дата открытия наследства, так как принятое наследство признается принадлежащим наследнику со дня открытия наследства независимо от времени его фактического принятия, а также независимо от момента государственной регистрации права наследника на наследственное имущество, когда такое право подлежит государственной регистрации (п. 4 ст. 1152 ГК РФ).

Временем открытия наследства является момент смерти гражданина (п. 1 ст. 1114 ГК РФ). Соответственно, днем открытия наследства следует считать дату, на которую приходится момент смерти наследодателя, то есть дату его смерти. Ее и нужно учитывать при исчислении и уплате налогов на унаследованное имущество.

В зависимости от вида наследуемого имущества у вас возникает обязанность по уплате тех или иных налогов.

Виды налогов в зависимости от вида наследуемого имущества

Если вы получили в наследство земельный участок, вы становитесь плательщиком земельного налога (ст. 389 НК РФ).

Если вы получили в наследство квартиру, жилой дом, гараж, иное здание, строение, сооружение и помещение, вы становитесь плательщиком налога на имущество физических лиц (ст. 401 НК РФ).

Если вы получили в наследство транспортное средство, вы становитесь плательщиком транспортного налога (п. 1 ст. 358 НК РФ).

Дата, с которой нужно уплачивать налоги

Для налогообложения наследуемого имущества земельным налогом и налогом на имущество физических лиц срок нахождения имущества в собственности исчисляется со дня открытия наследства, то есть с даты смерти наследодателя. При этом не важно, что, например, с момента смерти наследодателя до регистрации права собственности на недвижимость может пройти довольно длительное время. Дата государственной регистрации права собственности на имущество в этом случае значения не имеет, и налоги должны быть уплачены с месяца открытия наследства (п. 8 ст. 396, п. 7 ст. 408 НК РФ; ч. 6 ст. 1, ч. 2 ст. 14, ч. 1 ст. 28 Закона от 13.07.2015 N 218-ФЗ).

Обратите внимание!

Дата, с которой начисляется налог на имущество физических лиц, определяется по следующим правилам: если наследство открыто до 15-го числа месяца включительно, налог начисляется с начала этого месяца; если наследство открыто после 15-го числа месяца, налог начисляется с начала следующего месяца (п. 5 ст. 408 НК РФ).

Для налогообложения наследуемого имущества транспортным налогом подобная обязанность (начисление с даты открытия наследства) законом не предусмотрена. Предполагается, что вы становитесь плательщиком налога с момента регистрации на вас транспортного средства (ст. 357 НК РФ).

Налоговые уведомления на уплату налогов

Вы уплачиваете налог на имущество физических лиц, земельный и транспортный налоги на основании уведомлений, присланных вам налоговым органом (п. 3 ст. 363, п. 4 ст. 397, п. 2 ст. 409 НК РФ). Исключением является налог с земельных участков, используемых или предназначенных для использования в предпринимательской деятельности. Налоги уплачиваются не более чем за три года, предшествующих календарному году направления налогового уведомления (абз. 3 п. 2 ст. 52 НК РФ).

Если вы не получили такое уведомление и, соответственно, не уплатили указанные налоги, до 31 декабря года, следующего за годом принятия наследства, вам необходимо сообщить в инспекцию об объектах налогообложения с приложением копий правоустанавливающих (правоудостоверяющих) документов на объекты недвижимости или документов, подтверждающих госрегистрацию транспортных средств (п. 2.1 ст. 23 НК РФ).

Примечание. Сообщение в инспекцию направлять не нужно, если вы получали налоговое уведомление по указанным объектам или если вам предоставлена льгота в виде освобождения от уплаты налога (абз. 3 п. 2.1 ст. 23 НК РФ).

Уплата НДФЛ с унаследованного имущества

Доходы в денежной и натуральной форме, получаемые от физлиц в порядке наследования, не облагаются НДФЛ. Исключение составляет вознаграждение, выплачиваемое наследникам авторов произведений науки, литературы, искусства, а также вознаграждения, выплачиваемого наследникам патентообладателей изобретений, полезных моделей, промышленных образцов (п. 18 ст. 217 НК РФ).

Таким образом, при наследовании имущества НДФЛ уплачивать не нужно.

Обратите внимание!

Наследники, принявшие наследство, отвечают по долгам наследодателя солидарно, в пределах стоимости перешедшего к наследнику наследственного имущества (п. 1 ст. 1175 ГК РФ). Это касается и долгов по налогам наследодателя.

Иностранный гражданин, унаследовавший квартиру в РФ, НДФЛ не уплачивает

Вопрос от читательницы Клерк.Ру Марии (г. Алматы)

Я -гражданка Казахства, у меня умерла мама, гр.России, проживавшая в Краснодарском крае. Нотариус по месту открытия наследства сказал, что я буду платить налог на наследство (квартира, гараж, вклады) в размере 30% как НЕРЕЗИДЕНТ.

Ни у кого не могу получить исчерпывающей ответ: кому, сколько и за что я буду платить при вступлении в наследство. Если действительно плата так высока, должна ли я сначала заплатить необходимое (я-пенсионер, лишних денег нет) или эти деньги могут вычесть с причитающихся мне по наследству депозитов? Завещания нет, я единственный наследник первой очереди.

В соответствии с п. 18 ст. 217 Налогового кодекса РФ не подлежат налогообложению (освобождаются от налогообложения) доходы в денежной и натуральной формах, получаемые от физических лиц в порядке наследования, за исключением вознаграждения, выплачиваемого наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также открытий, изобретений и промышленных образцов.

При этом Налоговым кодексом не установлено никаких исключений из данной нормы для иностранных граждан.

Таким образом, при получении в порядке наследования имущества на территории РФ (в том числе в виде депозитов) уплачивать налог на доходы физических лиц Вы не должны.

Аналогичное мнение высказано, в частности, в Письме УФНС по г. Москве от 07.07.2010 г. №20-14/4/071017@.

Получить персональную консультацию Ольги Зиборовой в режиме онлайн очень просто — нужно заполнить специальную форму. Ежедневно будут выбираться несколько наиболее интересных вопросов, ответы на которые вы сможете прочесть на нашем сайте.

|

Большинство стран заключают соглашения об избежании двойного налогообложения с другими странами для упрощения процесса обмена информацией и предотвращения двойного налогообложения доходов своих резидентов, которые могут либо получать доход из другой страны, либо фактически являться резидентами обеих стран. Большинство соглашений базируются на конвенциях Организации экономического сотрудничества и развития (ОЭСР) Великобритания и Россия Великобритания и Россия не являются исключением, и такое соглашение было подписано Дугласом Хердом и Андреем Козыревым в 1994 году. Соглашение достаточно сложное, и необходимо получить консультацию, чтобы определить, где именно будет облагаться налогом каждый источник дохода. Некоторые виды доходов, такие как дивиденды или проценты, могут облагаться налогом в обеих странах. В этом случае на налог, полностью уплаченный в одной стране, предоставляется налоговое послабление с налогооблагаемых сумм в другой стране. Соглашение между Великобританией и Россией в целом соответствует конвенции ОЭСР, как и большинство подобных соглашений. Тем не менее, некоторые пункты имеют свои особенности. Данное соглашение распространяется на налогообложение доходов, полученных в Великобритании, налоги на прирост капитала для физических лиц и корпоративный налог для компаний. В то же время, подобно множеству других соглашений, оно совсем не касается налога на наследство. Соглашение является юридическим документом, и его трудно изложить кратко, но он охватывает большинство вопросов, касающихся налогообложения резидента какой-либо из стран, который получает доход или прирост капитала в другой стране. Примеры доходов, на которые распространяется соглашение Доход от трудоустройства (заработная плата) облагается налогом только в одной стране, в которой работник является резидентом. Исключение составляет случай, когда работник, будучи резидентом одной страны, выполняет большинство своих рабочих обязанностей в другой стране. Прибыль от бизнеса облагается налогом только в той стране, в которой этот бизнес имеет постоянное представительство. Тем не менее, если компания находится в Великобритании, и имеет постоянное представительство в России, то Россия может также облагать налогом прибыль компании, но только в том размере, которая получена от деятельности постоянного представительства в России. Определение постоянного представительства приводится в соглашении. Дивиденды, выплачиваемые компанией, находящейся в одной стране, резиденту другой страны, облагаются налогом в обеих странах. Компания или учреждение, выплачивающие дивиденды, удерживают налог с полной суммы выплаты. В соответствии с конвенцией ОЭСР эти удержания не могут превышать 15%. Получатель дивидендов затем облагается налогом в стране своего резидентства, и налог, уже уплаченный в другой стране, ему засчитывается в общую сумму налога, которым должна облагаться полная сумма дивидендов. Проценты облагаются налогом таким же образом, как и дивиденды, но максимальная сумма налога здесь ограничена 10%. Прирост капитала также является сложной темой, и зависит от типов отчуждаемых активов, которые перечислены в соглашении. В целом, прирост капитала в отношении недвижимости, полученный резидентом одной из стран, будет облагаться налогом в той стране, где находится объект недвижимости. С другой стороны, прирост капитала на движимое имущество будет облагаться налогом в стране резидентства физического лица (например, прирост стоимости акций). Приведенная информация является кратким обзором основных положений соглашения, и для каждого конкретного случая мы рекомендуем обращаться за персональной консультацией. Наши услуги Мы предлагаем следующие услуги, предоставляемые квалифицированными специалистами нашей компании:

По всем вопросам, касающимся налогообложения, налогового планирования и вашего бизнеса в Великобритании, вы можете обращаться к специалистам Law Firm Limited по телефону +44 (0) 2079071460 или воспользуйтесь формой он-лайн запроса. |

Что нужно знать о ренте, чтобы не потерять квартиру и не стать жертвой криминала: Квартира: Дом: Lenta.ru

Сегодня договоры пожизненной ренты — не столь распространенное явление, как раньше. Тем не менее, такие сделки есть. И потому не лишним будет еще раз напомнить о нюансах и подводных камнях, с которыми могут столкнуться участники сделки. Как пожилому владельцу квартиры обезопасить себя от недобросовестных претендентов на его жилплощадь, избежать столкновения с криминалом? Как плательщику ренты не остаться и без денег, и без квадратных метров?

С одной стороны, договор ренты позволяет пожилым людям, которые одиноки или оказались без поддержки родственников (то есть, по сути, опять же одиноки), получить помощь от посторонних людей в обмен на свою жилплощадь, когда она станет для них совершенно бесполезной. При этом обеспечить себе относительно благополучную старость. Насколько благополучную? Это предмет договора. «Зачастую пожилые люди остаются один на один со своими проблемами, ростом коммунальных платежей, отсутствием должного ухода и т.п. При этом, единственное, что есть у пенсионера, это его квартира», — говорит управляющий партнер агентства недвижимости Spencer Estate Вадим Ламин.

В этом случае выходом из ситуации для пожилого человека может стать договор ренты, по которому он передает в обмен на регулярное материальное обеспечение свою квартиру в собственность плательщику ренты. Последний, в свою очередь, в перспективе получает квартиру в собственность за небольшую в сравнении с ее рыночной стоимостью цену. Срок обязательства по выплате определяется сроком жизни получателя ренты или указанного им третьего лица. При этом продавец такой недвижимости продолжает жить в уже проданном помещении, однако утрачивает возможность продать или подарить квартиру. Существует два вида подобных соглашений: договор пожизненной ренты и договор пожизненного содержания с иждивением. В первом случае получателю ренты причитаются только денежные перечисления, а во втором — к ним добавляются еще бытовые, медико-социальные и пр. услуги за счет плательщика. Помимо обязательных рентных платежей, получатель может рассчитывать на оплату коммунальных услуг новым владельцем квартиры.

Фото: Александр Рюмин / ТАСС

Для получателя главный плюс в том, что он до конца своих дней может на всем готовом жить в своей квартире, и плательщик ренты никак не сможет его выселить.

Для плательщика ренты тоже есть несколько моментов, которые упрощают процедуру получения квартиры во владение. Права собственности на нее после кончины получателя ренты он приобретает сразу, без каких-либо отсрочек. Для сравнения, в случае, когда права передаются, к примеру, по завещанию, нужно ждать шесть месяцев. Плательщик ренты не облагается налогами, как получатель наследства. Доставшиеся по договору ренты квадратные метры можно продать без обременения НДФЛ (13 процентов) по истечении трехлетнего срока (на этот вид сделок не распространяется пятилетний мораторий на перепродажу квартиры без налога).

В то же время договор пожизненой ренты — это всегла высокий риск, как для одной стороны, так и для другой. В частности, получатель ренты довольно легко может расторгнуть соглашение, если найдет в договоре какие-то пункты, которые не исполняет плательщик. В этом случае уже понесенные расходы последнему не возвращаются. Согласно Гражданскому кодексу, при существенном нарушении плательщиком ренты своих обязательств получатель вправе потребовать возврата квартиры или выплаты выкупной цены. При этом плательщик ренты не вправе требовать компенсацию расходов на содержание квартирного рантье.

В прошлом году, например, Симоновский районный суд столицы принял решение в пользу 82-летней пенсионерки, инвалида второй группы, которая в 2008 году заключила договор пожизненного содержания с иждивением со своей знакомой и передала ей собственность квартиру в Москве. Согласно договору, плательщик ренты обязался обеспечивать пожилую женщину жильем, питанием, одеждой, уходом, необходимой помощью, а также выплачивать ей ежемесячные рентные платежи и отремонтировать квартиру. Однако, как говорит Вадим Ламин, условия соглашения были нарушены, в частности, у плательщицы не нашлось денег на ремонт. В результате, суд оказался на стороне «рантье» и направил решение для обратного переоформления квартиры на бывшую владелицу в управление Росреестра.

Риск судебного спора также существует, если квартира была передана по договору ренты при наличии у «рантье» родственников. «Как правило, эти люди, не желавшие знать старого и больного человека при жизни, мгновенно объявляются после его смерти со своими претензиями на жилплощадь и обвинениями в адрес плательщика ренты», — замечает Михаил Куликов, директор департамента вторичного рынка компании «Инком-Недвижимость». И приводит пример из недавней практики: внучка, вообще не участвовавшая в жизни своей немощной бабушки, после ее смерти затеяла судебный спор с женщиной-рентодателем, которая по договору ренты 13 лет ухаживала за пожилым человеком и материально его обеспечивала. «Внучка настаивает, что бабушка-де никакой договор не подписывала, все подделка и обман. В судебном разбирательстве пришлось, в частности, привлекать в качестве свидетельства нотариуса, который заверял договор ренты и подтвердил добрую волю и дееспособность участников сделки. Тем не менее, в настоящее время договор отправлен на почерковедческую экспертизу, которая должна дать свое заключение о его подлинности», — продолжает Михаил Куликов.

Содержание получателя ренты, как объясняет директор сети офисов недвижимости Est-a-Tet Алексей Бернадский, исчисляется кратно МРОТ и многие расценивают ренту, как гораздо более дешевый способ приобрести квартиру в столице, чем прямая покупка. «Однако почти в 90 процентах случаев договор ренты после смерти получателя ренты оспаривается его ближайшими родственниками, которые рассчитывают эту квартиру получить по наследству. Он могут ссылаться на невменяемость получателя ренты при заключении договора и ненадлежащее исполнение плательщиком ренты обязательств по договору. Даже если получатель ренты не состоял на учете в психоневрологическом диспансере, такие тяжелые заболевания, как сахарный диабет, рак, инсульт могут служить основанием для сомнения в адекватности принимаемых решений владельца квартиры», — предупреждает Алексей Бернадский.

Так что для плательщика ренты крайне важно побеспокоиться заранее о доказательствах исполнения своих обязательств: хранить чеки, платежные квитанции за медицинское обслуживание, иметь свидетелей (например, соседей), которые при необходимости могли бы подтвердить добросовестность рентодателя и т. д.

У получателя ренты свои риски. Самый серьезный — прямая опасность для жизни. «Рентополучатель должен понимать, что он объективно создает ситуацию, в которой его смерть будет желательна для второй стороны соглашения, не говоря уже о риске наткнуться на человека с криминальными замыслами», — поясняет Вадим Ламин. К примеру, в январе этого года предстала перед судом банда «черных риелторов» из Москвы во главе с Виталием Студеникиным, которые использовали для отъема квартир у пожилых жителей столицы именно договор ренты. «Продажа жилплощади по договору ренты — одна из самых сложных, потенциально опасных и непредсказуемых операций на рынке недвижимости», — подтверждает Михаил Куликов. «В 90-е годы это была крайне распространенная форма приобретения, которая была и остается довольно криминальным сегментом, поскольку к отчуждению прав по ренте людей часто вынуждали», — говорит Алексей Бернадский, директор сети офисов недвижимости Est-a-Tet.

Материалы по теме

04:00 — 17 июня 2011

14:01 — 5 мая 2015

Поэтому пенсионерам, которые решили обеспечить себе благополучную старость с помощью договора ренты важно «до запятой» указать в документе все нюансы, детально зафиксировать все условия его исполнения. Особенно, если предполагается не только материальное обеспечение, но и уход, помощь по хозяйству и пр. «Я помню случай, когда в обязанности плательщика ренты вменялась оплата для пожилого человека ежегодного курса в хорошем санатории. Еще один пример: помощь нужно было оказывать не только бабушке, но и ухаживать за ее пожилым котом (включая ежемесячный осмотр ветеринаром и оплату всех необходимых анализов). Вариантов может быть множество», — рассказывает Михаил Куликов.

Принципиально важно не заключать договор ренты со случайными людьми. Желательно привлечь третьих лиц, не претендующих на квартиру, чтобы они могли отслеживать ситуацию. «Денежные средства, выплачиваемые по договору ренты, рекомендуется переводить на банковский счет, а не просто передавать лично в руки, и это требуется детально прописать в договоре. Платежи могут быть ежемесячными или за какой-то другой период по договоренности, который также нужно обозначить в договоре», — советуют риелторы. Понятно, что общую сумму зафиксировать заранее невозможно, так как речь идет о договоре пожизненного содержания, и сколько лет отмерено второй стороне, знают только высшие силы. Но это уже объективные риски плательщиков ренты.

Когда продается квартира «из-под ренты», то есть в качестве продавца выступает человек, ставшим ее собственником по договору ренты после смерти бывшего владельца, это отрицательно влияет на ликвидность жилплощади. «Как правило, это удлиняет срок экспозиции, но при этом не является поводом для значительной скидки», — говорит Михаил Куликов. Дисконт, по словам Алексея Бернадского, обычно составляет 5-10 процентов от обычной рыночной цены.

При покупке таких квартир риелторы рекомендуют обратить внимание на следующие моменты. Первое — это срок, который прошел между заключением договора ренты и смертью ее получателя. «Если прошло совсем немного времени, то велика вероятность столкновения с мошенниками. К сожалению, встречаются просто шокирующие случаи, когда получатели ренты «травят» своих иждивенцев, чтобы быстрей получить квартиру», — объясняет Алексей Бернадский. Второе — с момента передачи права собственности по договору ренты должно пройти не меньше года. «Полгода открывается наследство, следовательно, можно ожидать появление наследников. Еще через год истекает срок давности по оспариванию сделок. Даже тот факт, что рента оформляет в нотариальной форме, совершенно не может обезопасить приобретателей такого жилья от появления наследников или оспаривающих сделку родственников», — продолжает специалист. И наконец, он советует обратить внимание на степень родства между получателем и плательщиком ренты. Нередко такие договоры заключается между родственниками — чтобы квартира не попала в наследуемую массу, и на нее не могли претендовать разные «дети лейтенанта Шмидта».

Теоретически, можно продать и квартиру с действующим договором ренты, после чего все права на жилплощадь и обязанности по содержанию ее хозяина переходят новому рентоплательщику. Однако примеров таких сделок на практике опрошенные «Домом» риелторы вспомнить не смогли.

7 Расходы домовладельцев Арендаторы не платят

По большому счету, арендовать дом дешевле, чем владеть им, благодаря многочисленным расходам, связанным с владением домом. Арендаторы платят ежемесячную плату за проживание в чужой собственности, в то время как домовладельцы вносят ежемесячную ипотеку, чтобы в конечном итоге получить собственность, в которой они живут. Но эти выплаты по ипотеке, а также первоначальный взнос для обеспечения дома — лишь верхушка финансового айсберга. Существуют также налоги на имущество, а также расходы на обслуживание и другие расходы, многие из которых продолжаются до тех пор, пока дом находится в собственности — даже после выплаты ипотеки.

В некоторых ситуациях более низкая стоимость аренды по сравнению с владением может сделать аренду лучшим выбором. Но расхожее мнение гласит, что лучше владеть собственным домом, чем снимать его у кого-то. В конце концов, дом — это самый дорогой актив, который когда-либо будет у большинства людей. Поэтому, если вы арендатор, который хочет стать владельцем, важно знать, какие расходы должны покрывать домовладельцы, и тщательно продумывать свое решение. Вот подробный обзор семи из этих затрат.

Ключевые выводы

- Арендаторы не должны нести бремя оплаты содержания физического имущества, в котором они живут.